-

Thema 1: Ölmarkt: Strukturelles Wachstum

-

Thema 2: Volatilität: Schwankungsarm zur Rendite

Ölmarkt

Strukturelles Wachstum

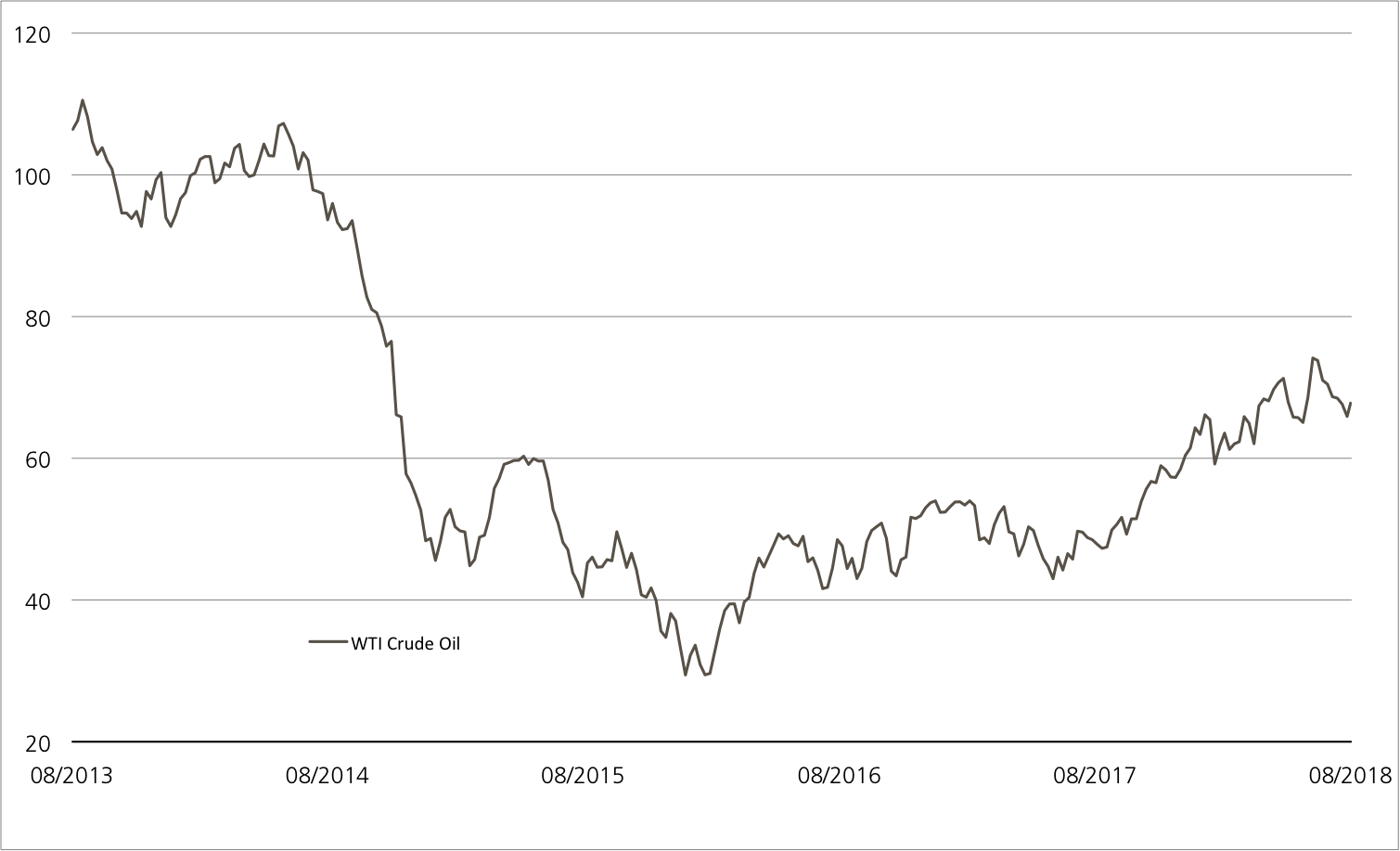

In einem kürzlich veröffentlichten Kommentar stellte UBS CIO WM fest, dass die durchschnittliche weltweite Ölnachfrage über die vergangenen fünf Jahre um sieben MBpT zugelegt hat. Neben den ab 2015 reduzierten Preisen nennen die Experten das starke Wirtschaftswachstum als zentralen Antriebsfaktor. Viele Marktteilnehmer sind der Ansicht, dass die OPEC mit den zusammen mit weiteren Förderländern ab 2016 eingeführten Produktionskürzungen die massive Überversorgung am Ölmarkt beendet hat. Allerdings hätte die Rückkehr ins Gleichgewicht laut CIO WM ohne den hohen Verbrauch noch länger gedauert. Die Analysten rechnen damit, dass die Nachfrage im kommenden Jahr weiter zunimmt. Mit 1.2 bis 1.4 MBpT dürfte das Wachstum über dem langfristigen Trend liegen. Der Grossteil der Nachfrage wird bis auf Weiteres aus den USA kommen. Als Wachstumstreiber bezeichnet CIO

WM die Schwellenländer. China und Indien rangieren in punkto Nachfrage schon jetzt auf den Plätzen zwei und drei. Was die kurzfristigen Aussichten anbelangt, spielt der Iran eine entscheidende Rolle. Wegen der von den USA neu verhängten Sanktionen, gehen die Ölexporte dieses wichtigen OPEC-Mitglieds stark zurück. CIO WM rechnet vor diesem Hintergrund mit steigenden Preisen. (Quelle: UBS CIO WM Energie Rohöl: Nachfrage steuert auf 100 MBpT zu, 25.07.2018)

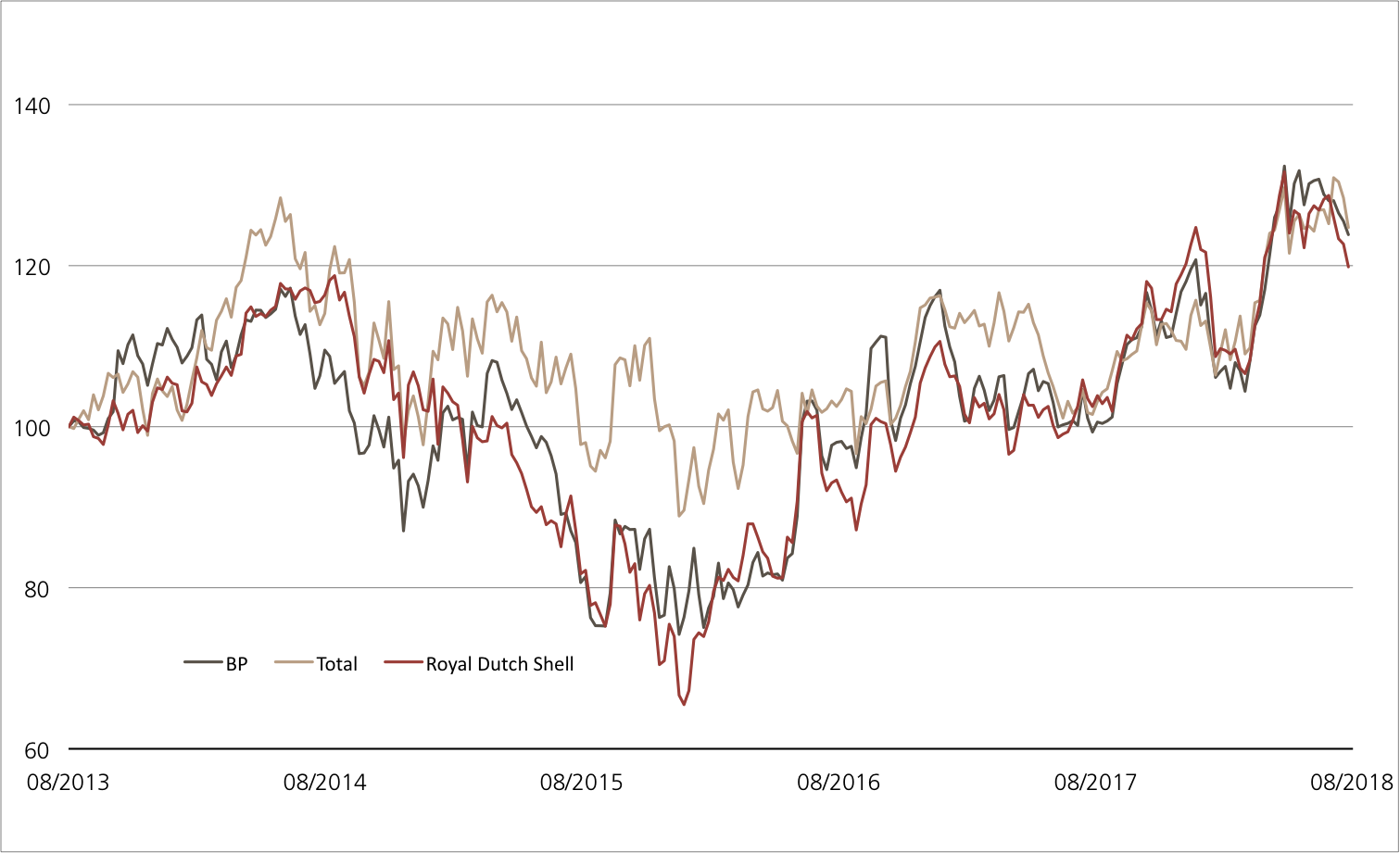

Zu den unmittelbaren Nutzniessern eines solchen Szenarios zählen die grossen Öl- und Gaskonzerne. Schon jetzt lässt die Aufwärtsbewegung beim schwarzen Gold die Gewinne in dem Sektor sprudeln. Das gilt auch für die europäischen Multis. Beispiel Total: Im zweiten Quartal 2018 erhöhte der französische Konzern die Produktion um 8.7 Prozent. Gleichzeitig steigerte das Unternehmen den Gewinn um 44 Prozent auf 3.6 Milliarden US-Dollar. Eine für den Sektor durchaus typische Entwicklung zeigt Total auch beim operativen Cashflow. Von April bis Juni 2018 erreichten die Mittelzuflüsse 6.2 Milliarden US-Dollar – 35 Prozent mehr als im Vorjahreszeitraum. (Quelle: Total Medienmitteilung, 26.07.2018)

Chancen: Ausgehend vom Strike bei 66.22 US-Dollar je Barrel nimmt die CPN (Symbol: KBTVDU) zum Laufzeitende überproportional an einem steigenden WTI-Preis teil. Trotz der hohen Partizipationsrate von 150 Prozent besteht per Verfall vollständiger Kapitalschutz. Derweil verfügen BP, Total und Royal Dutch Shell als Basiswerte des Worst of Kick-In GOAL (Symbol: KCIHDU) über ein Sicherheitspolster von jeweils 31 Prozent. Solange keine Aktie auf oder unter die Barriere fällt, zahlt die Emittentin das Nominal vollständig zurück. Da der Coupon unabhängig vom Kursverlauf der drei Aktien zur Ausschüttung kommt, würde das Produkt in diesem Fall die Maximalrendite von 5.50 Prozent p.a. generieren.

Risiken:Der Kapitalschutz greift bei der CPN erst zum Verfalltermin. Während

der Laufzeit kann es zu Preisschwankungen kommen. Worst of Kick-In GOALs sind dagegen nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), kann die Rückzahlung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance unter den Basiswerten erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Index | Stand | Woche¹ |

|---|---|---|

| SMI™ | 9’048.20 | 1.4% |

| SLI™ | 1’476,96 | 1.5% |

| S&P 500™ | 2’861.82 | 1.5% |

| Euro STOXX 50™ | 3’420.18 | 1.8% |

| S&P™ BRIC 40 | 4’038.61 | 2.5% |

| CMCI™ Compos. | 922.48 | 2.4% |

| Gold (Feinunze) | 1’198.20 | 1.1% |

Volatilität

Schwankungsarm zur Rendite

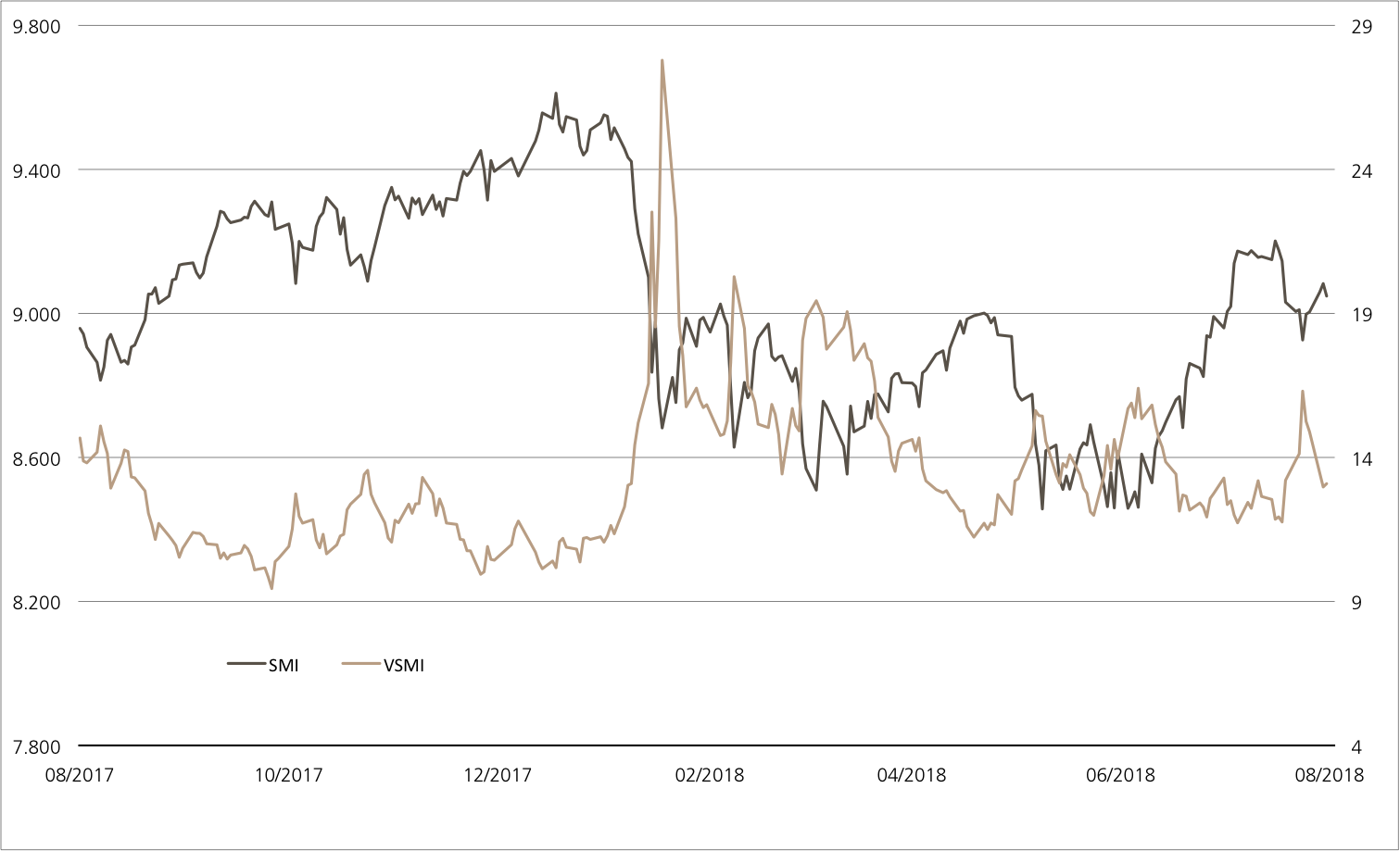

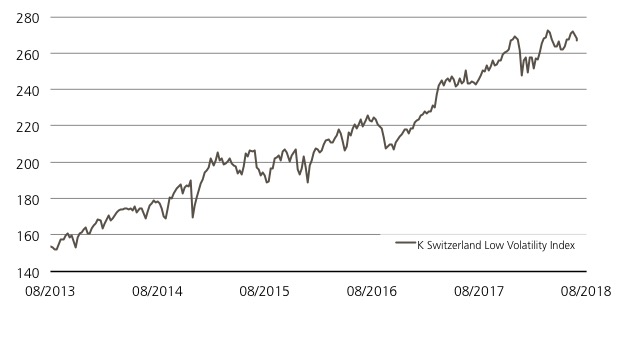

Insgesamt befinden sich 20 Aktien von Schweizer Unternehmen in dem Index, welche über einen Zeitraum von 90 Tagen die geringste Kursvolatilität aufweisen. Mit abnehmender Schwankungsbreite – gemessen relativ zu den anderen Indexmitgliedern – erhöht sich die Gewichtung eines einzelnen Tites. Allerdings ist der Anteil jedes Mitglieds auf zehn Prozent begrenzt. Damit das Strategiebarometer immer up-to-date ist, wird der Selektions- und Gewichtungsprozess einmal pro Monat umgesetzt. In dem Index sind derzeit Blue Chips wie Nestlé, Roche oder auch Zurich Insurance ebenso enthalten, wie auch Titel aus der zweiten und dritten Börsenreihe. Aus dem SMIM™ sind beispielsweise unter anderem Baloise, EMS Chemie sowie Lindt & Sprüngli mit von der Partie. Gutlaufende Geschäe schoben den Kurs des letztgenannten Schoggi-Konzerns dieses Jahr bereits um mehr als 15 Prozent an. Mehr als doppelt so schnell war der SPI™-Titel Siegfried Holding in diesem Jahr unterwegs. Der Pharmazulieferer wächst allerdings auch rasant: Der Halbjahresgewinn legte um 41.1 Prozent auf 30.5 Millionen Franken zu.¹

Chancen:Die zum Teil überdurchschnittlichen Kursgewinne der Einzelwerte schoben auch den PERLES (Symbol: SOLVZU) auf den K Switzerland Low Volatility Index zuletzt an. Seit Jahresbeginn hat sich das Produkt um rund acht Prozent verteuert. Zum Vergleich: Der SMI™ befindet sich in diesem Zeitraum in der Verlustzone. Aber nicht nur kurzfristig hat der Index die Nase vorne, auf Sicht von fünf Jahren liegt der K Switzerland Low Volatility Index mehr als 40 Prozentpunkte vor dem Schweizer Leitindex.¹ Während die Managementgebühr von 1.00 Prozent p.a. für Anleger eine Kostenkomponente bedeutet, werden im Gegensatz die ausgeschütteten Dividenden der Basiswerte aufgrund des Net-Total-Return-Ansatzes in den Index reinvestiert.

Risiken:Das vorgestellte Produkt ist nicht kapitalgeschützt. Bei einem PERLES kommt es zu Verlusten, sobald der zugrundeliegende Index fällt. Zudem trägt der Anleger bei strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Low Volatility Index (CHF)

| Symbol | SOLVZU |

| SVSP Name | Tracker-Zertifikat |

| SPVSP Code | 1300 |

| Basiswert |

K Switzerland Low Volatility Index |

| Handelswährung | CHF |

| Bezugsverhältnis | 1:1 |

| Managementgebühr | 1.00% p.a. |

| Partizipation | 100% |

| Verfall | 17.04.2023 |

| Emittentin | UBS AG, London |

| Geld- /Briefkurs | CHF 263.00 / 264.75 |

Termsheet Weitere Produkte sowie Informationen zu Chancen und Risiken finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 22.08.2018