Montag, 08. Oktober 2018

Gold: Verschmähtes Edelmetall mit Comeback-Chancen

Die globalen Auseinandersetzungen nehmen zu und dennoch lassen Anleger die Krisenwährung links liegen. Ein Hauptbelastungsfaktor der Goldschwäche ist der starke US-Dollar. Doch könnte die Stimmung schon bald drehen und dem Edelmetall wieder glanzvolle Zeiten bescheren.

Die Welt ist in Aufruhr: Die politischen und wirtschaftlichen Entwicklungen zeigen, dass die internationalen Kapitalmärkte mit steigenden Risikofaktoren konfrontiert werden. Auf der einen Seite herrschen Krisen in Schwellenländern wie der Türkei und Argentinien, die einen Flächenbrand in den Emerging Markets auslösen könnten. Auf der anderen Seite stehen die Handelskonflikte zwischen den USA und Europa, China sowie Japan. Dazu kommt noch das zehnjährige Jubiläum der Lehman-Krise am 15. September, welche Anleger wieder schmerzlich daran erinnert, dass Aktienkurse auch fallen können.

Spielball der Währungen

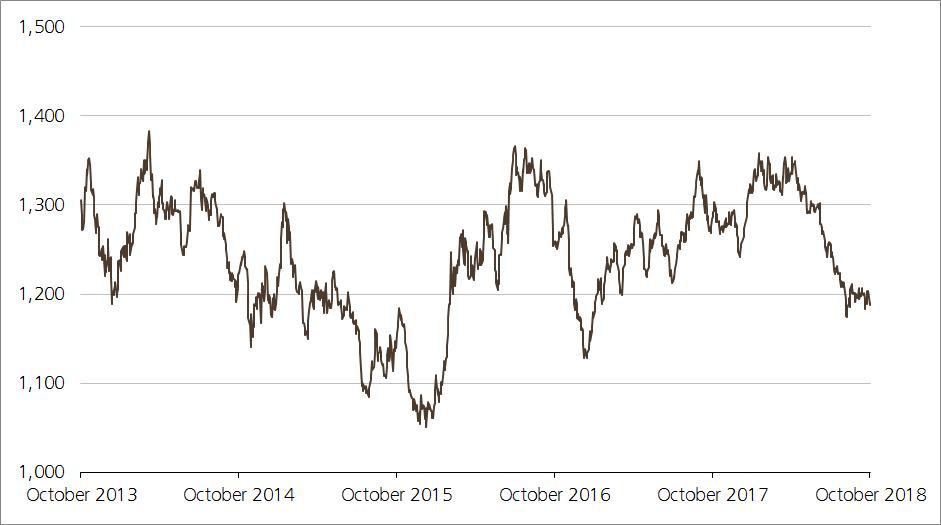

Angesichts dieser Gemengelage wäre es nicht verwunderlich, wenn Gold eine wahre Renaissance erleben würde. Doch das Gegenteil ist der Fall: Die Krisenwährung notiert seit Jahresbeginn mit einem Minus von 8.5 Prozent (Stand: 05.09.2018) deutlich im negativen Bereich. Im April setzte die Abwärtsbewegung bei Kursen oberhalb der 1’300er-Marke ein, Mitte August tauchte das Edelmetall dann sogar erstmals seit 15 Monaten unter 1’200 US-Dollar. Ein entscheidender Richtungsgeber für den Goldpreis ist die Währungsentwicklung. Der US-Dollar-Index, der die Stärke des Greenbacks gegenüber seinen sechs wichtigsten Rivalen darstellt, markierte zuletzt den höchsten Stand seit Mitte 2017.* Angesichts der Stärke des US-Dollar haben die Experten von UBS CIO GWM ihre Dreimonats-Handelsspanne für Gold im August auf 1,125 – 1,240 US-Dollar pro Unze reduziert. Das Aufwärtspotenzial wurde zudem auf Sicht von sechs und zwölf Monaten auf 1’250 respektive 1’300 US-Dollar pro Unze gesenkt (Quelle: CIO GWM Research, «Gold: Asien ist zurück», 21.09.2018).

Neben den Währungen drückten zuletzt auch vermehrt spekulative Verkäufe auf den Goldkurs. Zudem mussten die Investoren ihre US-Dollar-Engagements weniger absichern, da sich die US-Aktienmärkte auf Rekordhöhen bewegen. «Die niedrige Marktvolatilität des US-Marktes hat renditestarke US-Dollar-Anlagen besonders attraktiv gemacht, was die Goldabflüsse von ETFs und Spekulanten-Konten bestätigen», konstatieren die Analysten von UBS CIO GWM Research. (Quelle: CIO GWM Research, «Gold: Zeit zum umdenken», 17.08.2018)

Goldene Zeiten

Wie lange die Währungsrallye noch anhalten wird, ist fraglich. Zwar spricht der Zinsvorsprung für den US-Dollar, doch könnte nur eine geringe Abweichung der US-Notenbank Fed von ihrem geldpolitischen Kurs die Devise ausbremsen. Dass dies nicht komplett abwegig ist, machte Donald Trump jüngst klar. Der amerikanische Präsident attackierte den von ihm ernannten Fed-Chef Jerome Powell. Er sieht nämlich durch eine weitere Straffung der Leitsätze die Wirtschaftsentwicklung gefährdet. Er sei «nicht begeistert» über dessen Zinserhöhungen, kritisierte Trump in einem Interview mit der Nachrichtenagentur Reuters Mitte August.

Für einen Abgesang auf Gold könnte es also zu früh sein. Eventuell steht sogar ein Comeback an. Nach einer technisch überverkauften Lage sind starke Gegenbewegungen keine Seltenheit. Im Bereich von 1’125 US-Dollar pro Unze befindet sich zudem eine Unterstützungsmarke, die auf Ende 2016 zurückgeht. Darüber hinaus ist Gold weiterhin ein adäquates Instrument für die Portfoliodiversifizierung. Und sollten sich die eingangs skizzierten Krisen rund um den Erdball weiter verschärfen, könnten wieder mehr Anleger den «sicheren Hafen» ansteuern.

Grund zum Optimismus

Grundsätzlich erachtet es Haefele jedoch als wichtig, investiert zu bleiben. Er hält es für durchaus möglich, dass sich jüngsten Zollandrohungen als Verhandlungstaktik erweisen. Wäre diese der Fall, blieben die Aussichten freundlich. In der Vergangenheit war es dem CIO zufolge eher falsch, zu vorsichtig als zu optimistisch zu agieren. Marc Haefele begründet diese These mit der historischen Entwicklung des S&PTM 500: In der Nachkriegszeit hat der US-Leitindex in Zeiträumen von sechs Monaten 2.3 Mal häufiger positive als negative Renditen erzielt. Bei einem Betrachtungszeitraum von fünf Jahren lag die entsprechende Quote sogar bei 5.8. (Quelle: UBS House View Monthly Letter, 19.07.2018)

Alles in allem käme es für Investoren nun zunächst darauf an, kein übermässiges Risiko einzugehen und sich auf das kurzfristige Abwärtspotenzial vorzubereiten. Haefele sieht verschiedene Möglichkeiten, mit denen sich Anleger für Portfoliowachstum positionieren, aber auch die kurzfristigen Risiken begrenzen können: Dazu zählt er beispielsweise die Beimischung von alternativen Anlagen wie Hedge Funds oder die Diversifikation über Länder und Sektoren. Als weiteres Instrument nennt der Kapitalmarktprofi die Anlage in Vermögenswerten, die von langfristigen Trends profitieren. Vor allem Aktien aus den Bereichen E-Commerce und Software haben zuletzt eine Outperformance erwirtschaft. Dahinter verbergen sich häufig Geschäftsmodelle, die von strukturellen Entwicklungen wie Bevölkerungswachstum und -alterung sowie Urbanisierung profitieren. Haefele hält solche Unternehmen für besser positioniert, um den Wachstums- und Handelssorgen standzuhalten, als stärker vom Konjunkturzyklus abhängige Gesellschaften. (Quelle: UBS House View Monthly Letter, 19.07.2018)

Entwicklung des Goldpreises in den letzten 5 Jahren (in USD)

Quelle: Bloomberg, UBS. Zeitraum: 09.10.2013 bis 08.10.2018.*

* Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Weitere Blogeinträge:

Hohe Erwartungen und dünne Nerven

Der vergangenen Börsenwoche fehlte es an nichts – auch nicht an Bewegung. Die grossen Indizes hüpften und rutschten und fingen sich wieder, ohne klare Richtung und ohne überzeugenden Takt.

Schlagzeilen machen Kurse

Die vergangene Börsenwoche hatte es in sich: Aktienmärkte suchten mehrfach nach Halt und fanden ihn nur auf Zeit, während die Edelmetalle regelrecht Kapriolen schlugen.

Zollfrieden, Goldrausch und Fed im Fokus

Die transatlantischen Märkte atmen auf – zumindest vorerst. Nachdem der Zollstreit zwischen den USA und Europa wie ein Damoklesschwert über den Börsen hing, sorgte das überraschende Einlenken von US-Präsident Donald Trump in der zweiten Wochenhälfte für eine erste Entspannung.

Die Welt blickt nach Davos

Am Flughafen Zürich geht es hoch her. Zahlreiche Teilnehmer des Weltwirtschaftsforums (WEF) in Davos landen am Airport in Kloten.