Vendredi, 19.10.2018

- Thème 1: Actions du secteur des puces et semi-conducteurs - La liquidation comme opportunité d’entrée

- Thème 2: BMW/Tesla - Un constructeur Premium au courant

Actions du secteur des puces et semi-conducteurs

La liquidation comme opportunité d’entrée

On a récemment observé une véritable liquidation pour les actions du secteur des puces et semi-conducteurs. L’indice des semi-conducteurs de la bourse de Philadelphie a plongé de plus de 4% en une semaine. Infineon, le titre du DAX, a encore souffert davantage puisqu’il a perdu environ le double sur la même période. On trouve aussi depuis un certain temps sur la liste des ventes des courtiers en valeurs mobilières AMS, le spécialiste des puces qui a même perdu, sur un mois, plus du quart de sa capitalisation de marché.¹ Après les ventes générales dans le secteur, il pourrait être tout à fait judicieux de réfléchir à une entrée, compte tenu du faible niveau des cours. Au vu des incertitudes boursières, il ne faudra toutefois pas renoncer à une protection partielle sous condition. Le Double Coupon Kick-In GOAL (symbole : KCRRDU) sur AMS, Infineon et Intel actuellement en souscription présente des conditions intéressantes. Outre une marge de sécurité de 40% et un coupon de 10% p.a., le produit offre aussi l’opportunité supplémentaire de doubler le rendement. Pour ceux qui préféreraient ne miser que sur un sous-jacent, nous recommandons de considérer l’Early Redemption Kick-In GOAL (symbole : KCSEDU) sur AMS. En seulement deux ans, une rémunération de 10.00% p.a. est ainsi possible.

Même si actuellement les entreprises de semi-conducteurs subissent de fortes fluctuations en bourse, le secteur reste sur la voie de la croissance. Selon les experts d’IC Insights, le marché mondial des puces devrait progresser de 14% à 509.1 milliards de dollars US pour l’année en cours, et dépasser ainsi pour la première fois le seuil du demi-billion de dollars US. Au vu des nouvelles tendances technologiques telles que le Big Data, l’Internet des objets (IoT) ou l’intelligence artificielle, la demande de puces devrait rester forte. IC Insights estime que la part des semi-producteurs aux produits électroniques devrait passer de 28.8% en 2017 à 31.5% en 2022. (Source : IC Insights, 18.07.2018)

Selon les analystes de CIO WM, la saine demande de semi-conducteurs se reflète déjà dans l’évolution des grands de la branche. En conséquence, les experts ont actuellement classé le secteur comme « neutre ». Ils soulignent Intel comme leur entreprise préférée. Le géant des puces participe notamment vigoureusement aux tendances d’avenir Data-Center et IoT. Ces deux segments ont progressé au deuxième trimestre de 27 et 22% ce qui vaut la peine d’être remarqué. Pour l’exercice en cours, Intel prévoit un chiffre d’affaires record pour la troisième fois consécutive. Pour Infineon également, les signaux indiquent toujours la croissance. Suite aux récentes secousses de cours, les Allemands confirment leurs objectifs de croissance pour 2018/19 (30 septembre). « Nous ne voyons aucune raison de remettre en question les perspectives », a déclaré un porte-parole de la société (source : Thomson Reuters, communiqué de presse, 10.10.2019). Le groupe prévoit une hausse de 10% de son chiffre d’affaires. La société autrichienne AMS, connue surtout comme fournisseur d’Apple, connaît également une forte croissance, mais subit actuellement une pression sur les marges. Même si UBS IB Research considère qu’il existe des opportunités pour AMS dans la sensorique 3D, les experts classent le titre comme « neutre » avec un objectif de cours réduit à 65 francs.Opportunités: afin d’obtenir un rendement proportionnel à deux chiffres avec l’Early Redemption Kick-In GOAL (symbole : KCSEDU) sur AMS, il faudra toutefois que l’action n’enregistre aucune avancée. Si la marge de sécurité de 40% est suffisante, le rendement maximal de 10.00% p.a. sera échu en tout juste un an. Le nouveau Double Coupon Kick-In GOAL (symbole : KCRRDU) sur AMS, Infineon et Intel offre une belle chance de gain de 20%. Si à l’échéance le trio s’établit au moins au niveau de sortie ou davantage, le coupon classique de 10% p.a. est doublé. La barrière est éloignée des cours de départ par une marge confortable de 40%.

Risques: les Kick-In GOALS ne bénéficient d’aucune protection du capital. Si, pendant la durée de l’investissement, l’un des sous-jacents atteint une seule fois la barrière respective («Kick-In Level») ou est inférieur à celle-ci, et que la fonction de remboursement anticipé ne s’applique pas, le remboursement par amortissement à l’échéance est basé sur la performance la plus faible (base Strike) du panier (au maximum toutefois à la valeur nominale majorée du coupon). Dans un tel cas, des pertes sont probables. De plus, avec les produits structurés, l’investisseur supporte le risque d’émetteur. Cela signifie qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution des sous-jacents.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

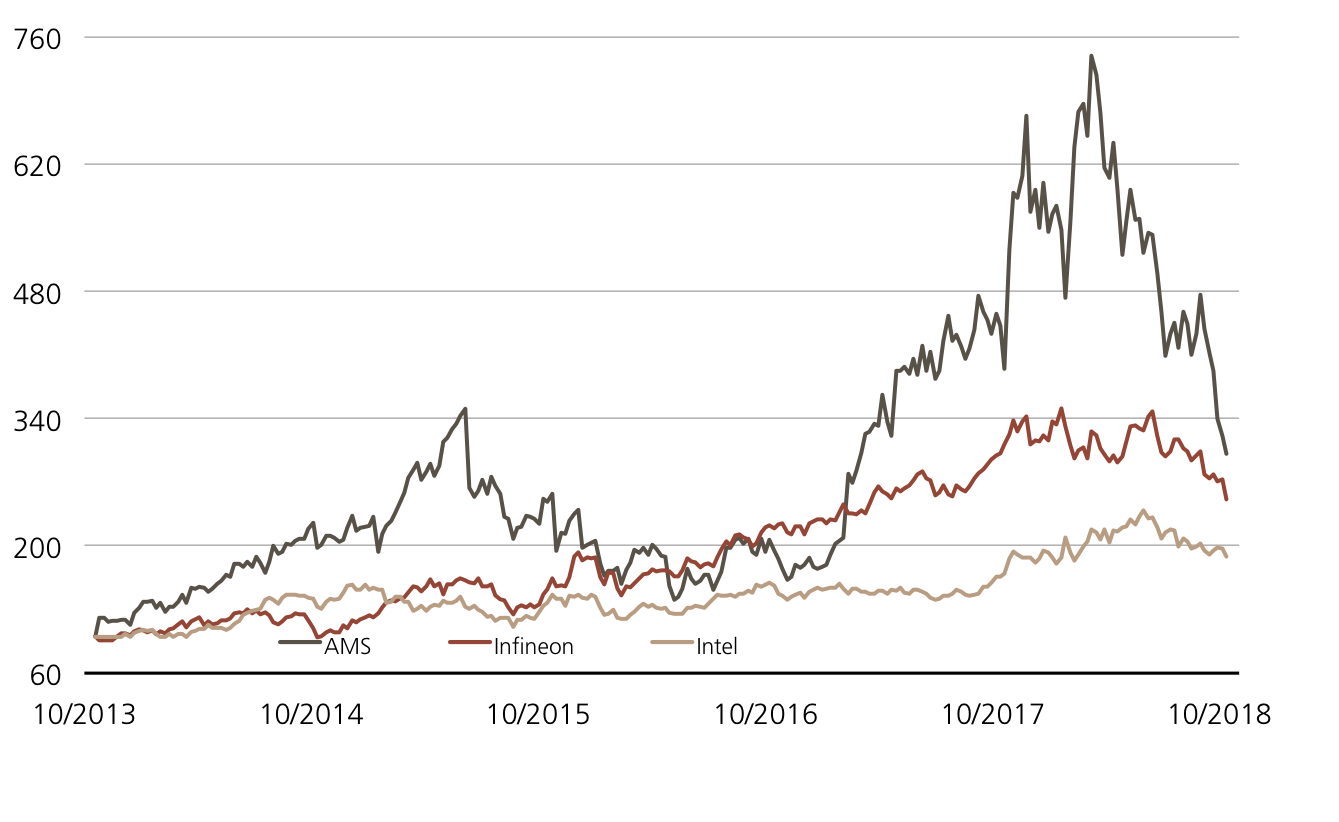

AMS vs. Infineon vs. Intel (5 ans, aux fins d’illustration uniquement, données en %)¹

Au total, on constate de nettes augmentations sur 5 ans pour les trois actions du secteur des puces et semi-conducteurs. AMS a obtenu les meilleurs résultats. Toutefois, ce fournisseur d’Apple a enregistré récemment de nettes pertes.

Source: UBS AG, Bloomberg

Valeurs du: 19.10.2018

AMS (5 ans)¹

Le fabricant autrichien de semi-conducteurs AMS a débuté il y a environ deux ans un fort mouvement haussier. Lorsque les cours ont dépassé 100 francs, une correction est intervenue.

Source: UBS AG, Bloomberg

Valeurs du: 19.10.2018

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.

10.00% p.a. Double Coupon Worst of Kick-In GOAL sur AMS, Infineon, Intel

| Symbol | KCRRDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230, Variable Coupon |

| Sous-jacent | AMS, Infineon, Intel |

| Devise | CHF (Quanto) |

| Coupon | 10.00% p.a. |

| Double Coupon Trigger Level | 100% |

| Kick-In Level | 60% |

| Echéance | 31.10.2019 |

| Émetteur | UBS AG, London |

| Date de fixation du prix | 31.10.2018, 15:00 h |

10.00% p.a. ER Kick-In GOAL sur AMS

| Symbol | KCSEDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230, Auto-Callable |

| Sous-jacent | AMS |

| Devise | CHF |

| Coupon | 10.00% p.a. |

| Strike Level | 100% |

| Kick-In Level | 60% |

| Echéance | 02.11.2020 |

| Émetteur | UBS AG, London |

| Date de fixation du prix | 31.10.2018, 15:00 h |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 19.10.2018

Apérçu du marché

| Index | Citation | Semaine¹ |

| SMI™ | 8’750.35 | -1.6% |

| SLI™ | 1’399.69 | -1.2% |

| S&P 500™ | 2’809.21 | 0.8% |

| Euro STOXX 50™ | 3’243.08 | -0.7% |

| S&P™ BRIC 40 | 3’868.91 | 1.0% |

| CMCI™ Compos. | 965.12 | 0.1% |

| Gold (once troy) | 1’227.40 | 2.8% |

¹ Changement basé sur le cours de clôture du jour précédent par rapport au cours de clôture de la semaine dernière.

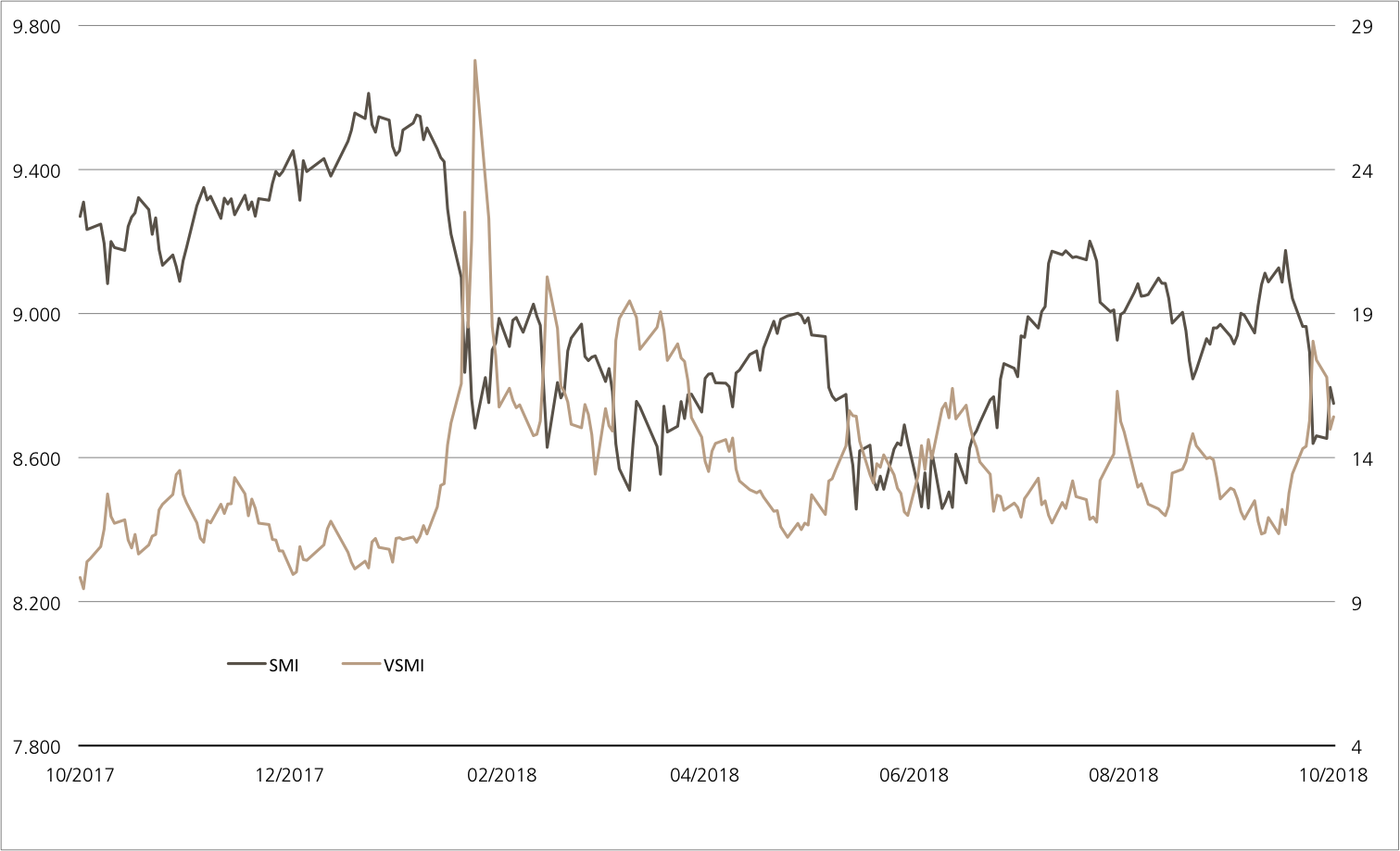

SMI™ vs. VSMI™ 1 année

L’index VSMI™ est calculé depuis 2005. Il affiche la volatilité des actions inclus dans le SMI™ index. Pour la calculation, un portefeuille est utilisé qui ne réagit qu’au variations de la volatilité au lieu des variations des prix. En le faisant, la méthodologie du VSMI™ utilise la volatilité carré, connu sous le terme variance, des options sur le SMI avec 30 jours jusqu’à l’échéance négociées à la Bourse Eurex.

Source: UBS AG, Bloomberg

Valeurs du: 19.10.2018

BMW/Tesla

Un constructeur Premium au courant

Le secteur automobile bruisse de partout. Outre les risques internationaux générés par le conflit douanier ou le Brexit, les régulateurs exercent leur pression sur les constructeurs en mettant en place de nouvelles procédures en matière de tests antipollution. Même si les affaires quotidiennes en souffrent, les groupes ne perdent pas de vue leurs chances futures. Récemment, BMW a créé l’événement. Le constructeur allemand a été le premier étranger à acquérir la majorité dans une joint-venture chinoise. Aux Etats-Unis, c’est Tesla qui fait les grands titres avec des chiffres de production en hausse. De juillet à septembre, 53 239 véhicule du modèle 3 très porteur sont sortis des chaînes, c’est-à-dire plus du double qu’au deuxième trimestre. UBS réunit désormais ces deux constructeurs Premium dans un Callable Worst of Kick-In GOAL (symbole : KCRQDU). Les conditions sont stimulantes : la barrière est établie à 50% du cours initial, le coupon correspond à 20.00% p.a. ce qui est supérieur à la moyenne.

Le charismatique chef de Tesla, pionnier de la voiture électrique, aime les surprises. Actuellement, Elon Musc essaie de transformer l’ordinateur de bord de la Tesla en une console de jeu vidéo. Si cette lubie est loin d’être réalité, les investisseurs eux attendent avec impatience les chiffres du troisième trimestre. Après un premier semestre plutôt faible, Musc a laissé entrevoir qu’il allait désormais travailler de manière « durablement profitable ». Le 30 octobre, Tesla publiera son rapport intermédiaire. Les chiffres positifs ne posent pas de problème pour BMW, mais les Munichois ont récemment effrayé les investisseurs avec un avertissement sur les bénéfices. Toutefois, le groupe automobile ne pratique pas la politique de l’autruche et s’efforce d’avancer. BMW renforce de 25 à 75% sa participation à la joint-venture avec son partenaire chinois Brilliance, et paie à cet effet 3.6 milliards d’euros. Normalement, à partir de 2022, BMW devrait pouvoir consolider totalement Brilliance Automotive dans son bilan. « C’est une nouvelle ère qui commence pour nous », explique Harald Krüger, le PDG du groupe. (Source : Thomson Reuters, revue de presse, 11.10.2018)

Opportunités: BMW et Tesla n’auront pas à accélérer pour amener le Callable Worst of Kick-In GOAL (symbole : KCRQDU) à destination, avec profit. Au contraire : les deux actions automobiles disposent d’une marge de 50% à la baisse sans que l’opportunité de gain de 20% p.a. soit bloquée. La durée maximale d’un an peut être réduite de six mois au maximum en raison de la fonction Callable.

Risques: il n’existe aucune protection du capital pour le produit présenté. Si, pendant la durée de l’investissement, l’un des sous-jacents atteint une seule fois la barrière respective («Kick-In Level») ou est inférieur à celle-ci, et que la fonction de Callable ne s’applique pas, le remboursement à l’échéance par remboursement en espèces est basé sur la performance la plus faible (base Strike) du duo (au maximum toutefois à la valeur nominale majorée du coupon). Dans un tel cas, des pertes sont probables. Par ailleurs, avec les produits structurés, l’investisseur supporte le risque d’émetteur. Cela signifie qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

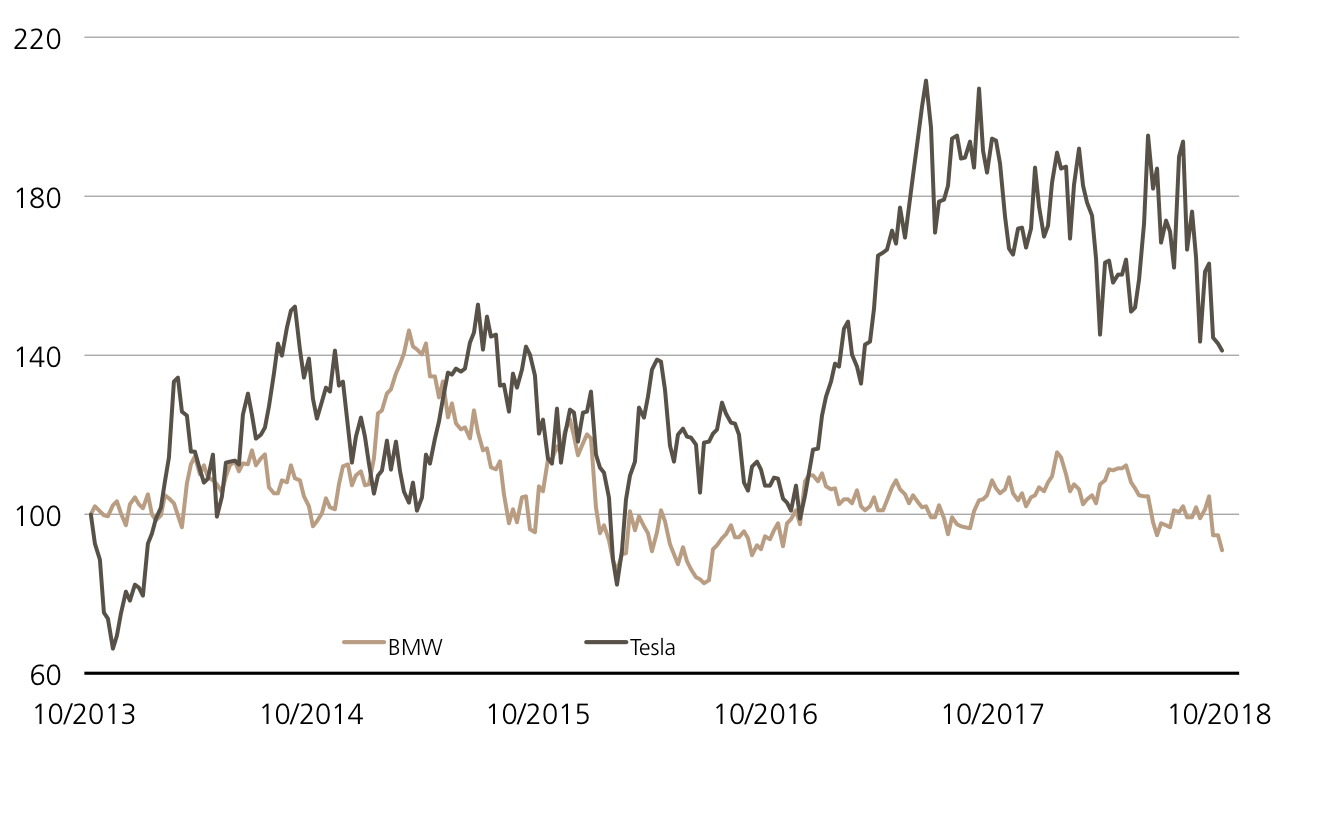

BMW vs. Tesla

(5 ans, aux fins d’illustration uniquement, données en %)¹

Source: UBS AG, Bloomberg

Valeurs du: 19.10.2018

20.00% p.a. Callable Worst of Kick-In GOAL sur BMW et Tesla

| Symbol | KCRQDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230, Callable |

| Sous-jacent | BMW, Tesla |

| Devise | EUR (Quanto) |

| Coupon | 20.00% p.a. |

| Kick-In Level | 50.00% |

| Echéance | 24.10.2019 |

| Émetteur | UBS AG, London |

| Date de fixation du prix | 24.10.2018 |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 19.10.2018

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.