Vendredi, 26.10.2018

- Thème 1: Stratégie Low Vola - En finir avec les montagnes russes

- Thème 2: Or - La monnaie de crise attire

Stratégie Low Vola

En finir avec les montagnes russes

Guerre commerciale, chaos entraîné par le Brexit et aussi projet de budget italien contesté, trois facteurs qui mènent la vie dure aux investisseurs. Dans le même temps, ils ont fait augmenter fortement la fébrilité sur les marchés d’actions mondiaux. Le ressenti collectif s’exprime dans les volatilités implicites. L’écart de fluctuation des cours intégré dans les options a fortement augmenté au début du quatrième trimestre (cf. graphique à droite). Les stratégies de placement visant des actions avec une volatilité relativement faible ont une fois de plus exploité leurs atouts dans ce contexte. Ceci vaut aussi pour l’indice K Switzerland Low Volatility NTR. Jusqu’à présent, au cours de l’année, cette valeur de base a encore développé sa surperformance de long terme par rapport au SMI™.¹ Avec un PERLES (symbole : SOLVZU), les investisseurs peuvent ajouter cet indice innovant dans leur portefeuille.

Actuellement, l’évolution sur le marché suisse des actions ressemble tout à fait à des montagnes russes. Entre juillet et septembre 2018, la valeur du SMI™ a progressé de 5.6 %. L’indice directeur indigène a ainsi enregistré son trimestre le plus fort depuis les trois premiers mois de 2013. Mais une percée vers le haut n’a pas été possible. Bien plus, au cours des dernières semaines, le SMI™ s’est fortement retourné à la baisse. Juste avant la fin du mois, le bilan d’octobre affichait une baisse de 3,5 %. ¹ Sur le long terme, on considère que de tels mouvements de hausse et de baisse pèsent sur les rendements. Des travaux scientifiques ont révélé que les portefeuilles comportant des titres relativement moins fluctuants produisent de meilleurs résultats sur la durée que le marché en général. Ils s’opposent donc à la théorie classique des marchés de capitaux. Cette théorie admet que le produit d’un portefeuille diversifié est d’autant plus important que l’investisseur accepte de prendre des risques. Dès 1972, Robert Haugen et James Heins parlaient de la « Low Volatility Anomaly » ou anomalie de faible volatilité. 20 ans après, les scientifiques américains Eugene Farma et Kenneth French publiaient un modèle à trois facteurs. Parmi les caractéristiques stimulant le rendement qui y sont esquissées, on trouve une faible volatilité.

C’est précisément sur ce point que l’indice Switzerland Low Volatility mise. Cet indice est à la base d’une méthode Smart Beta. Cela signifie que la composition de l’indice s’éloigne de la pondération traditionnelle en fonction de la capitalisation de marché des actions qu’il contient. Au contraire, le concept mise sur une stratégie de faible volatilité sur le marché suisse des actions. Dans ce contexte, les 300 entreprises ayant la capitalisation la plus importante sont candidates à l’admission. Dans cet univers, chaque mois, on choisit les 20 actions ayant la plus faible marge de volatilité des cours. La volatilité inversée est déterminante pour la pondération. Cela signifie que la part d’une action est d’autant plus importante que ses cours dépassent ceux des autres membres de l’indice. Pour éviter l’accumulation des risques, la pondération d’une composante est limitée à 10 % au maximum. Dans la composition actuelle de l’indice K Switzerland Low Volatility, on retrouve toute la fourchette du marché national des actions. Outre neuf membres du SMI™, onze entreprises de la deuxième et de la troisième série sont comprises dans l’indice. On y trouve aussi plusieurs actions pour lesquelles les récentes turbulences du marché n’ont pas eu d’importantes conséquences. Par exemple, Helvetia Holding, PSP Swiss Property et Lindt & Sprüngli ont progressé en valeur jusqu’à présent cette année.¹Opportunités: le PERLES coté au SIX (symbole : SOLVZU) permet un positionnement diversifié sur les 20 titres les moins fluctuants du marché suisse des actions. Le produit reproduit l’indice K Switzerland Low Volatility pour une commission de gestion de 1.00 % p.a. D’éventuels dividendes versés par les entreprises qu’il contient sont réinvestis net dans le sous-jacent. Si la durée est limitée à sept ans au total, elle peut être prolongée de la même durée par la suite.

Risques: il n’existe aucune protection du capital pour le produit présenté. Avec un PERLES, il est possible d’essuyer des pertes en cas de baisse de l’indice sous-jacent. Par ailleurs, avec les produits structurés, l’investisseur supporte le risque d’émetteur. Cela signifie qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

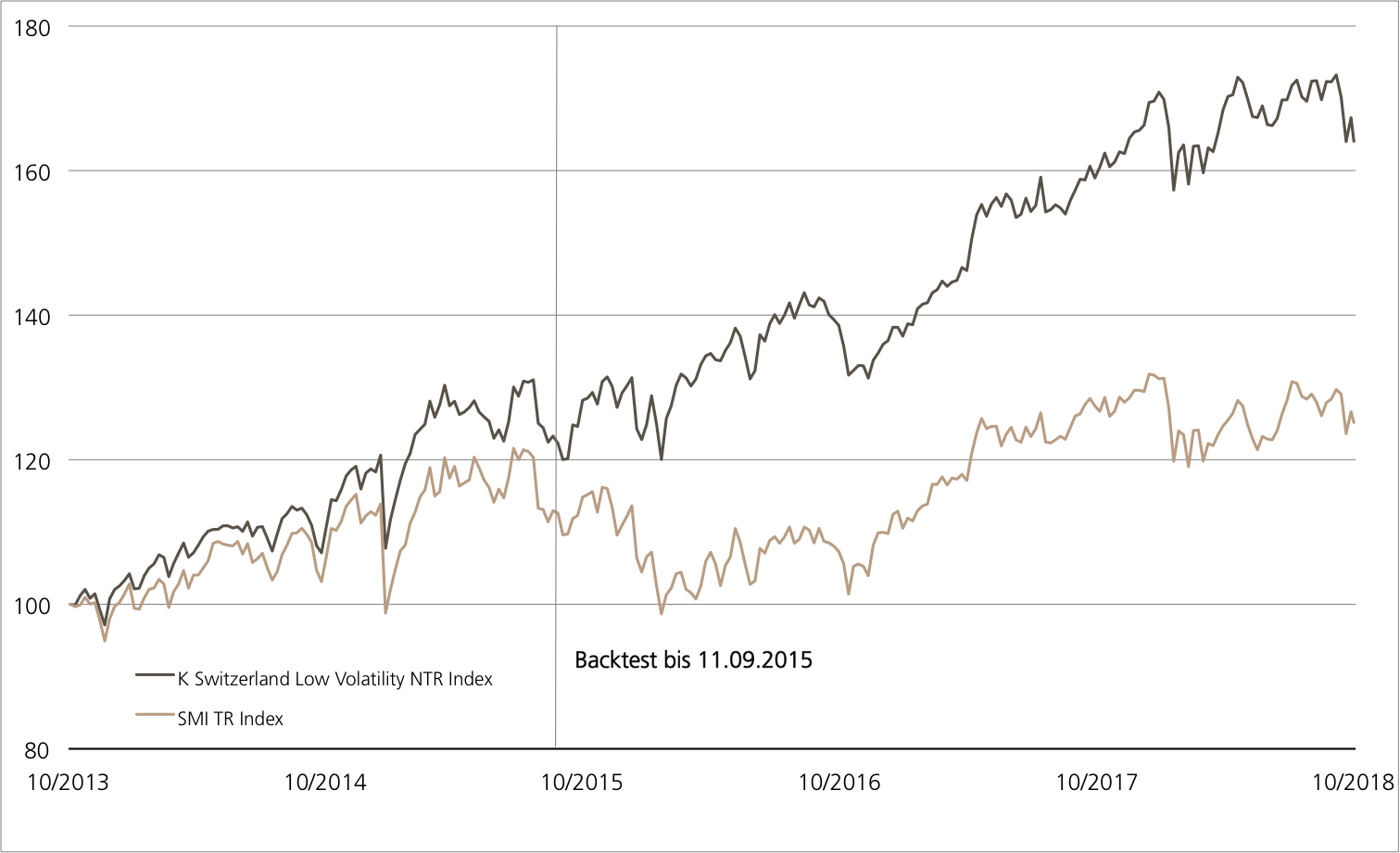

K Switzerland Low Volatility NTR Index vs. SMI™ TR Index

(5 ans, aux fins d’illustration uniquement, données en %)¹

Dans le passé, le calcul du K Switzerland Low Volatily Index est tombé juste. Sur cinq ans, l’indice de référence Smart Beta a obtenu une nette surperformance par rapport au SMI™.

Source: UBS AG, Bloomberg

Valeurs du: 25.10.2018

Helvetia Holding vs. Lindt & Sprüngli vs. PSP Swiss Property

(5 ans, aux fins d’illustration uniquement, données en %)¹

Assurance, chocolat, immeubles, les entreprises Helvetia, Lindt & Sprüngli et PSP actives dans ces trois domaines ont contribué à la récente surperformance de l’indice K Switzerland Low Volatility.

Source: UBS AG, Bloomberg

Valeurs du: 25.10.2018

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.

PERLES sur K Switzerland Low Volatility Index

| Symbol | SOLVZU |

| SVSP Name | Tracker-Certifikat |

| SPVSP Code | 1300 |

| Sous-jacent | K Switzerland Low Volatility Index |

| Rapport de souscription | 1:1 |

| Devise | CHF |

| Frais de gestion | 1.00% p.a. |

| Participation | 100% |

| Echéance | 17.04.2023 |

| Émetteur | UBS AG, London |

| Bid/Ask | CHF 251.25 / 252.75 |

K Switzerland Low Volatility Index – composition au 31.08.2018

| Helvetia | PSP Swiss Property |

| Baloise | Swiss Prime Site |

| Nestlé | Swiss Re |

| Kuehne & Nagel | Swiss LIfe |

| Swisscom | SGS |

| Lindt & Sprüngli | Schindler Holding |

| Geberit | Roche Holding |

| Givaudan | EMS Chemie |

| Partners Group | Barry Callebaut |

| Zurich Insurance | Pargesa Holding |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 25.10.2018

Apérçu du marché

| Index | Citation | Semaine¹ |

| SMI™ | 8’724.61 | -0.3% |

| SLI™ | 1’358.59 | -2.9% |

| S&P 500™ | 2’656.10 | -5.5% |

| Euro STOXX 50™ | 3’130.33 | -3.5% |

| S&P™ BRIC 40 | 3’744.33 | -3.2% |

| CMCI™ Compos. | 949.39 | -1.6% |

| Gold (once troy) | 1’231.10 USD | 0.3% |

¹ Changement basé sur le cours de clôture du jour précédent par rapport au cours de clôture de la semaine dernière.

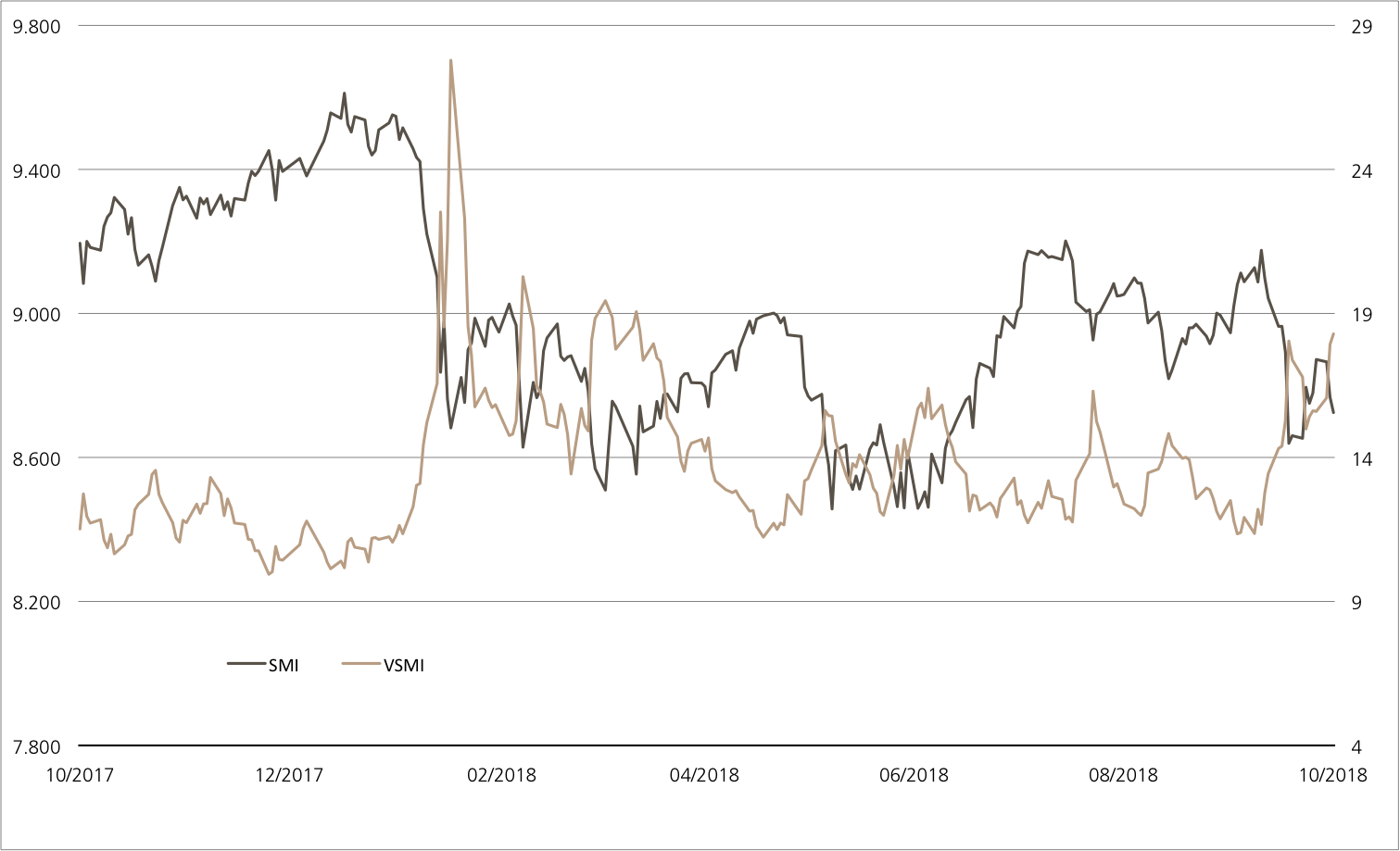

SMI™ vs. VSMI™ 1 année

L’index VSMI™ est calculé depuis 2005. Il affiche la volatilité des actions inclus dans le SMI™ index. Pour la calculation, un portefeuille est utilisé qui ne réagit qu’au variations de la volatilité au lieu des variations des prix. En le faisant, la méthodologie du VSMI™ utilise la volatilité carré, connu sous le terme variance, des options sur le SMI avec 30 jours jusqu’à l’échéance négociées à la Bourse Eurex.

Source: UBS AG, Bloomberg

Valeurs du: 25.10.2018

Or

La monnaie de crise attire

Si octobre a été charmant d’un point de vue météorologique, la situation boursière a été moins sympathique. Comme nous l’avons déjà traité dans les deux pages précédentes, la correction de cours sur les marchés d’actions a généré une forte hausse de la volatilité. Dans le même temps, l’or s’est signalé. Depuis fin-septembre, la monnaie de crise a renchérit de 3,4 %. ¹ En conséquence, l’ETC (symbole : CGCCIU) sur l’indice UBS Bloomberg CMCI Gold CHF Monthly Hedged TR semble s’échapper d’une tendance baissière technique par le haut. Ce produit de participation permet un positionnement optimisé sur le métal précieux.

Jusqu’à la fin du troisième trimestre, la plupart des investisseurs ont méprisé le placement refuge or. En particulier la nette hausse des taux d’intérêt aux Etats-Unis et la force du dollar US en résultant pesaient sur le métal précieux. Même si la demande pour le billet vert reste forte (il s’agit d’une monnaie de crise) et maintient un niveau élevé, le prix de l’or a fortement augmenté ces dernières semaines. Manifestement, l’augmentation des facteurs généraux d’insécurité a mené les investisseurs à s’engager plus fortement sur le mode sans risques. En particulier la situation en Italie préoccupe les marchés financiers. Le gouvernement du parti de droite la Ligue et le mouvement populiste 5 étoiles prévoient pour 2019 un endettement dépassant nettement le niveau promis par le gouvernement précédent. La Commission européenne a rejeté le projet de Rome, fait inédit dans l’histoire de la zone euro. « Si la confiance disparaît, cela nuira à tous les Etats-membres, cela nuira à notre Union », a déclaré le vice-président de la Commission Valdis Dombrovski pour expliquer cette première. L’Italie dispose désormais de trois semaines pour réagir aux critiques et présenter un nouveau budget pour 2019 à Bruxelles. (Source : Thomson Reuters, revue de presse, 23.10.2018).

Opportunités: avec l’ETC (symbole: CGCCIU) sur l’indice UBS Bloomberg CMCI Gold CHF Monthly Hedged TR, les investisseurs peuvent diversifier simplement et à bon compte leur portefeuille. Le sous-jacent du produit est constitué par le prix de l’or, via plusieurs contrats à terme. Dans ce contexte, de manière typique pour la gamme d’indices CMCI, le positionnement s’effectue sur toute la courbe des futurs et l’ensemble des échéances liquides. Un mécanisme de sauvegarde permet de neutraliser les fluctuations entre la valeur de manière première en dollar US et la monnaie du produit (franc Suisse) sur une base mensuelle.

Risques: il n’existe aucune protection du capital pour le produit présenté. Avec un ETC, il est possible d’essuyer des pertes en cas de baisse de l’indice sous-jacent. Par ailleurs, avec les produits structurés, l’investisseur supporte le risque d’émetteur. Cela signifie qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

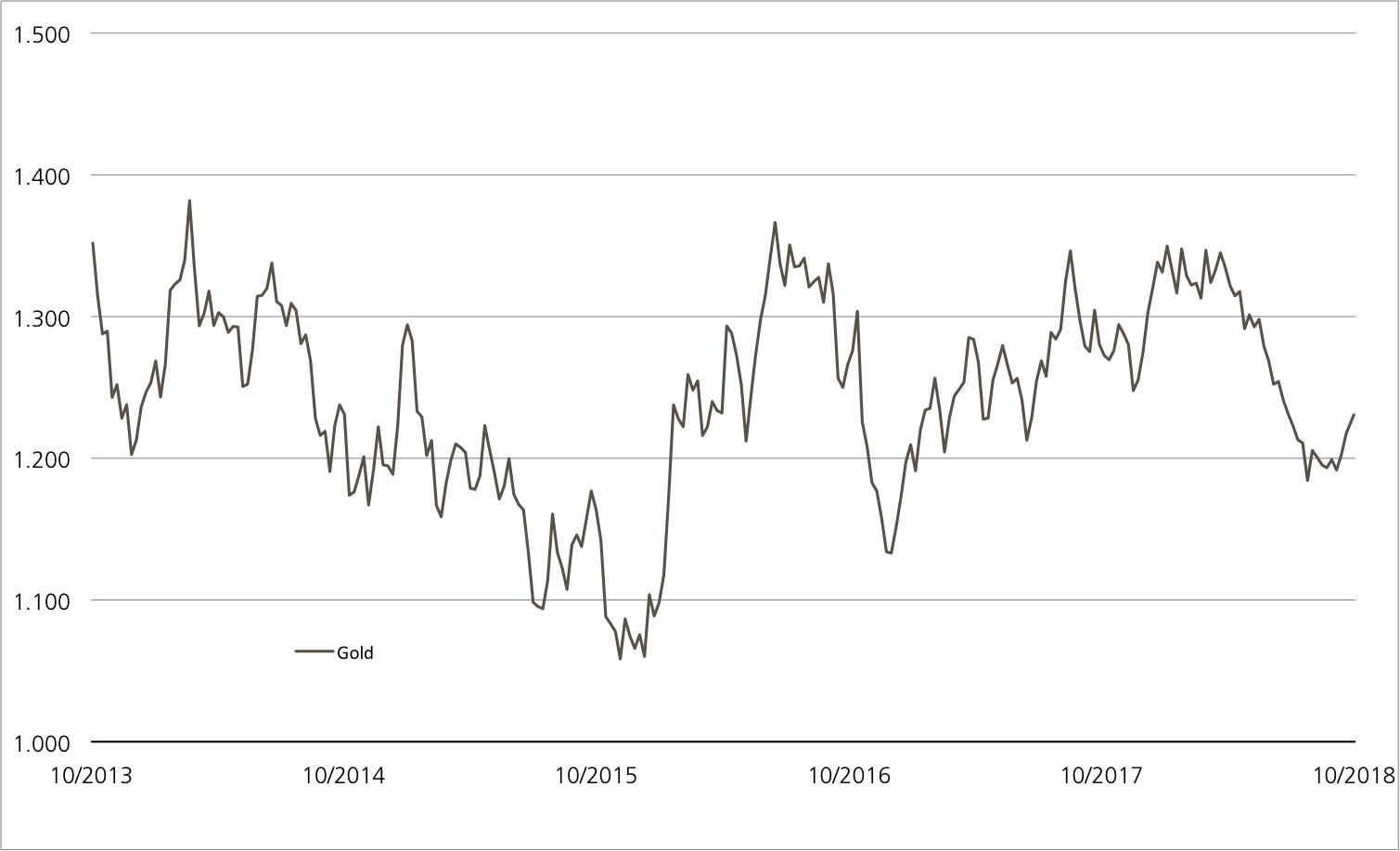

Or (en dollars US par once fine) 5 ans¹

Source: UBS AG, Bloomberg

Valeurs du: 25.10.2018

ETC sur UBS Bloomberg CMCI Gold CHF Monthly Hedged TR Index

| Symbol | CGCCIU |

| SVSP Name | Tracker-Certifikat |

| SPVSP Code | 1300 |

| Sous-jacent | UBS Bloomberg CMCI Gold Monthly Hedged TR Index |

| Rapport de souscription | 10:1 |

| Devise | CHF |

| Frais de gestion | 0.38% |

| Participation | 100% |

| Echéance | Open End |

| Émetteur | UBS AG, London |

| Bid/Ask | CHF 74.75 / 75.10 |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 25.10.2018

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.