Vendredi, 07.12.2018

- Thème 1: Industrie pharmaceutique - Un développement sain

- Thème 2: Technologie américaine - Course à la suprématie

Industrie pharmaceutique

Un développement sain

Les valeurs suscitant l’engouement des investisseurs ont changé: c’est ce que l’on a pu observer sur les marchés boursiers au cours des semaines et mois passés. Alors que les valeurs technologiques, qui ont longtemps dominé la cote, ont dû laisser des plumes, les secteurs considérés comme défensifs ont gagné les faveurs des investisseurs. Ceci s’applique tout particulièrement au secteur de la santé, où l’indice STOXX™ Europe 600 Health Care Net Return (NR) a gagné 1,9% au mois de novembre. Avec un ETT (symbole: ETHEA), les investisseurs peuvent intégrer cet indice de référence à fort momentum dans le portefeuille, de façon efficace et sans coûts. Les poids lourds pharmaceutiques Bayer, GlaxoSmithKline et Novartis constituent les titres sous-jacents d’un Early Redemption (ER) Kick-In GOAL (symbole: KCOCDU). Actuellement, ce produit affiche un rendement latéral de 12,3 p.a. Même pour l’actuel «worst-performer», Bayer, cette opportunité bénéficie d’un appréciable coussin de sécurité de 26,5%

Au vu de l’environnement boursier mouvementé, cette récente rotation sectorielle n’a rien d’étonnant. Toutefois, le secteur de la santé peut lui aussi offrir un momentum opérationnel. Prenons l’exemple de Novartis: depuis son accession au poste de CEO en février, Vasant Narasimhan réorganise le groupe bâlois. Ce diplômé de Harvard met l’accent sur les médicaments spécialisés adaptés aux patients ainsi que sur de nouvelles approches thérapeutiques. Dans ce cadre, des plateformes de thérapies cellulaires, géniques et de thérapie par radioligand doivent être créées. Novartis a renforcé ce dernier secteur en rachetant, Endocyte pour 2,1 milliards de dollars, en octobre. Cette entreprise biopharmaceutique américaine développe une thérapie de médecine nucléaire pour le traitement du cancer de la prostate. Vasant Narasimhan estime que ce principe actif, qui doit arriver sur le marché en 2021, a le potentiel de générer des ventes records de plus d’un milliard de dollars. De nouveaux produits, tels que le médicament cardiaque Entresto, ou le médicament contre le psoriasis Cosentyx ont récemment dopé l’activité de Novartis: au troisième trimestre 2018, le groupe a vu son chiffre d’affaires progresser de 6%, en données corrigées des effets de change, ce qui a incité la direction à relever ses prévisions de résultats annuelles. (Source: Thomson Reuters, revue de presse, 18.10.2018).

Roche, qui, en termes de pondération, est le deuxième plus grand groupe dans l’indiceSTOXX™ Europe 600 Health Care a, lui aussi, le vent en poupe. Le 4 décembre, l’entreprise a présenté des données d’étude positives sur Venclexta, médicament contre le cancer du sang. En revanche, la reprise du spécialiste américain du cancer, Tesaro, par GlaxoSmithKline (GSK) n’a pas suscité grand enthousiasme. De toute évidence, les opérateurs en Bourse considèrent le prix d’achat de 5,1 milliards de dollars trop élevé: l’action GSK s’est inscrite en net recul. (Source: Thomson Reuters, revue de presse, 03.12.2018).

Opportunités: malgré tout, l’indice STOXX™ Europe 600 Health Care est à deux doigts de rompre avec la tendance baissière généralisée. Un ETT (symbole: ETHEA) permet aussi bien de poursuivre une stratégie de trading à court terme qu’une approche «buy and hold» à plus long terme. Le produit reproduit le sous-jacent à l’identique. Aucune commission de gestion n’est appliquée.² Dans le cas du produit ER Kick-In GOAL (symbole: KCOCDU), une évolution stable de Bayer, GSK et Novartis suffit pour réaliser le rendement latéral de 12,3%. Deux mois à peine après la fixation de son prix initial, le produit cote, certes, nettement au-dessous de son prix d’émission, mais la distance à la barrière est encore de 26,5%, même dans le cas de Bayer, qui est actuellement le titre le plus faible du trio. Compte tenu de la fonction «Early Redemption» intégrée, un remboursement anticipé assorti du coupon correspondant est possible dans le cas de ce Kick-In GOAL.

Risques: les produits présentés n’offrent pas de protection du capital. Une évolution négative de l’actif sous-jacent entraîne des pertes correspondantes pour l’ETT. Si, pendant la durée de l’investissement, un des sous-jacents du Worst of Kick-In GOAL cote une seule fois au niveau ou en dessous de la barrière respective («Kick-In Level») et que, de plus, la fonction «Early Redemption» ne s’applique pas, le remboursement par amortissement en espèces à l’échéance est basé sur la performance la plus faible (sur la base du Strike) du trio (au maximum toutefois à la valeur nominale majorée du coupon). Dans un tel cas, des pertes sont probables. Par ailleurs, avec les produits structurés, l’investisseur supporte le risque d’émetteur. Cela signifie qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

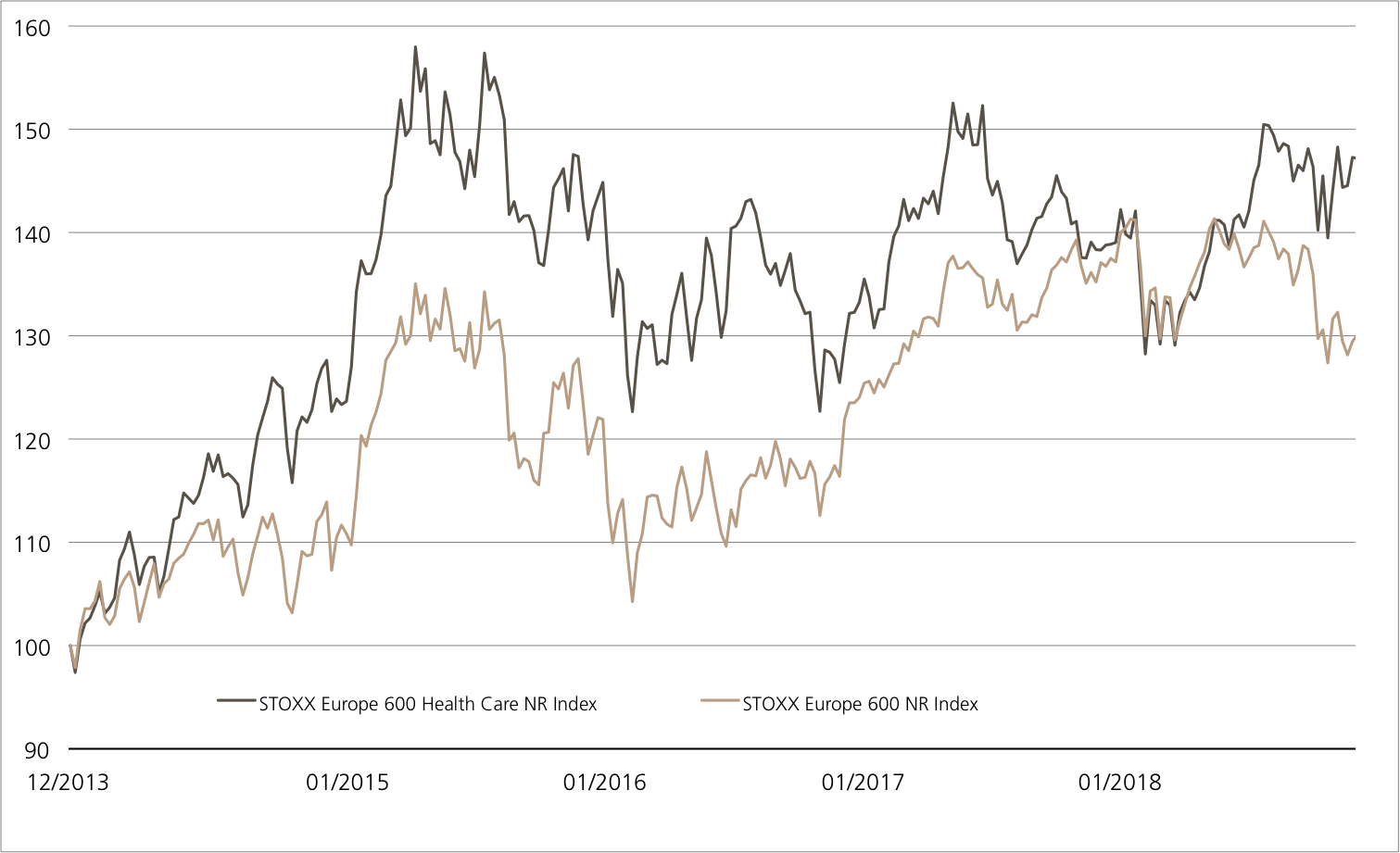

STOXX™ Europe 600 Health Care Net Return Index vs. STOXX™ Europe 600 Net Return Index 5 ans¹

En milieu d’année, l’indice STOXX™ Europe 600 Health Care avait perdu son avance sur le marché. Récemment le secteur a toutefois réussi à distancer de nouveau l’indice STOXX™ Europe 600.

Source: UBS AG, Bloomberg

Valeurs du: 05.12.2018

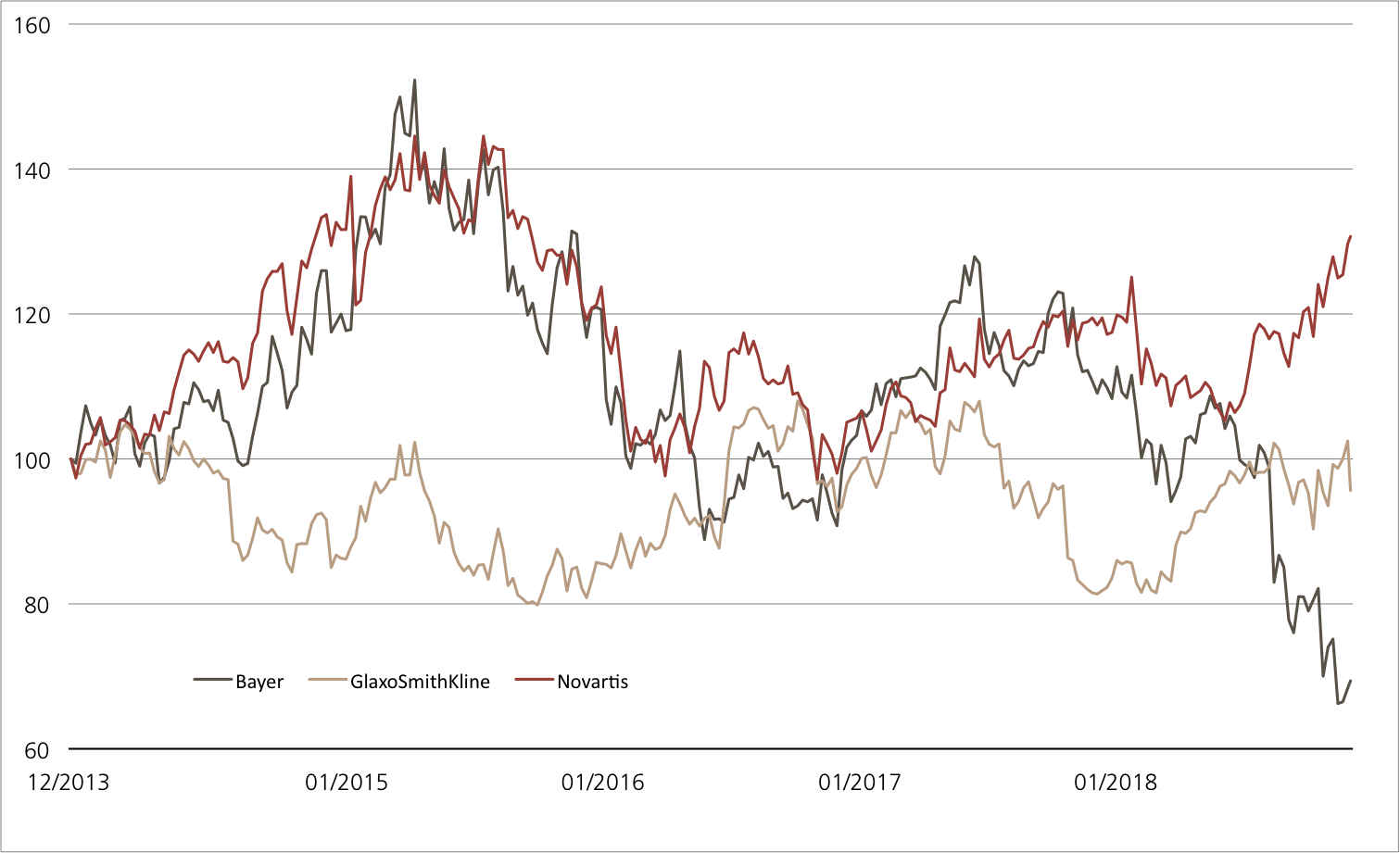

Bayer vs. GlaxoSmithKline vs. Novartis

(5 ans, aux fins d’illustration uniquement, données en%)¹

En comparaison sur cinq ans, l’action Novartis a fini par distancer ses deux concurrentes. Tandis que Bayer est juste en dessous de la ligne zéro, GlaxoSmithKline s’est effondré à partir de juin 2017.

Source: UBS AG, Bloomberg

Valeurs du: 05.12.2018

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.

ETT sur STOXX™ Europe 600 Health Care EUR Net Return Index

| Symbol | ETHEA |

| SVSP Name | Tracker Certifikat |

| SPVSP Code | 1300 |

| Sous-jacent | STOXX™ Europe 600 Health Care EUR Net Return Index |

| Devise | EUR |

| Rapport de souscription | 1:1 |

| Frais de gestion | 0.00% p.a.² |

| Participation | 100% |

| Echéance | Open End |

| Émetteur | UBS AG, London |

| Bid/Ask | EUR 1’1302.00 / 1’310.00 |

7.50% p.a. Early Redemption Kick-In GOAL auf Bayer / GlaxoSmithKline / Novartis

| Symbol | KCOCDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230 (Auto-Callable) |

| Sous-jacent | Bayer / GlaxoSmithKline / Novartis |

| Devise | CHF |

| Coupon | 7.50% p.a. |

| Rendement latéraux | 24.50% (12.42% p.a.) |

| Kick-In Level | Bayer: EUR 48.0064 (26.83%) GSK: GBP 9.495 (34.91%) Novartis: 54.0928 (40.14%) |

| Echéance | 12.10.2020 |

| Émetteur | UBS AG, London |

| Bid/Ask | 90.35% / 91.35% |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 05.12.2018

Apérçu du marché

| Index | Citation | Semaine¹ |

| SMI™ | 8’939.96 | 0.5% |

| SLI™ | 1’377.32 | 0.0% |

| S&P 500™ | 2’700.06 | -1.6% |

| Euro STOXX 50™ | 3’150.27 | -0.6% |

| S&P™ BRIC 40 | 3’989.49 | 0.8% |

| CMCI™ Compos. | 898.60 | 2.0% |

| Gold (troy ounce) | 1’242,60 USD | 1.0% |

¹ Changement basé sur le cours de clôture du jour précédent par rapport au cours de clôture de la semaine dernière.

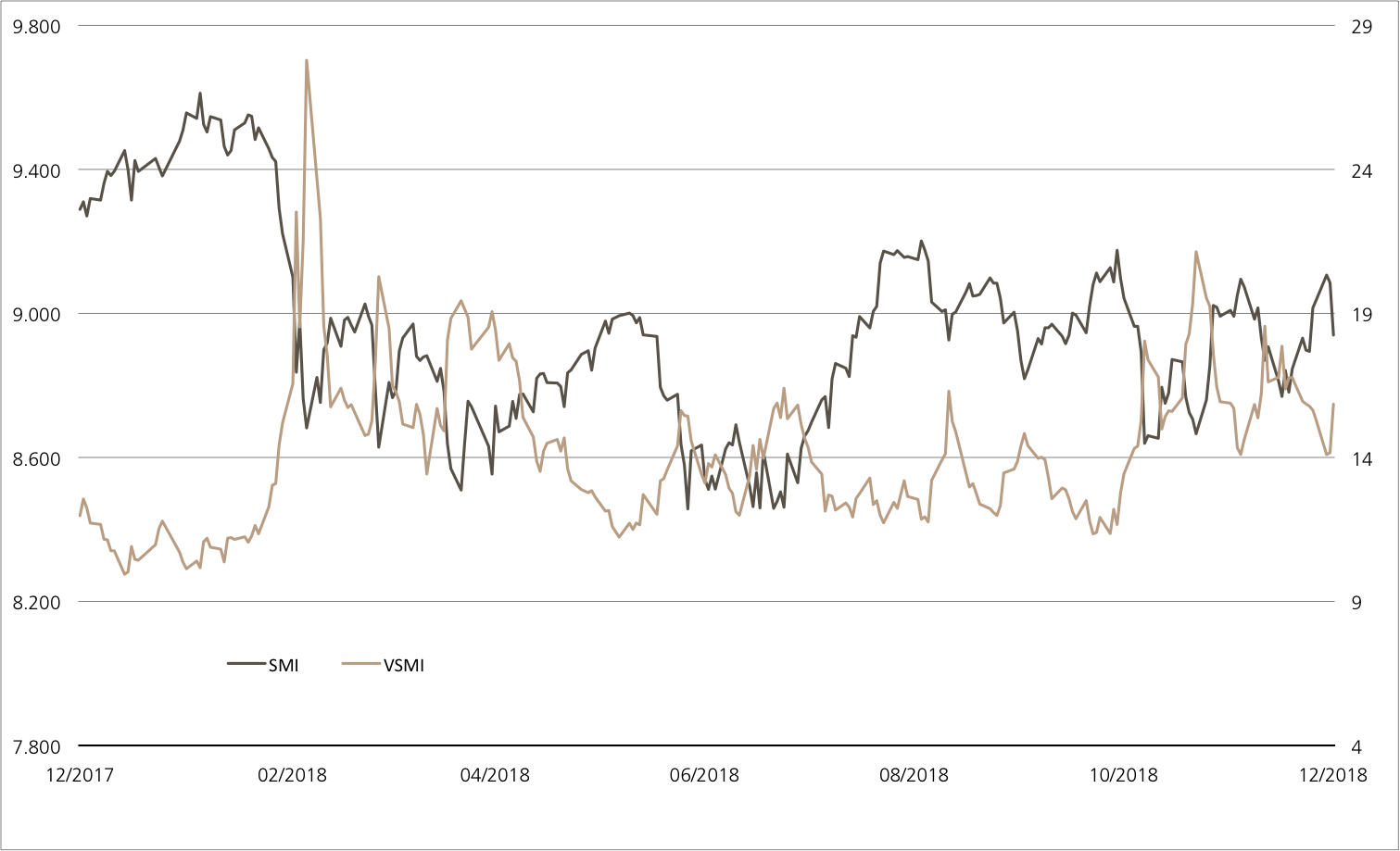

SMI™ vs. VSMI™ 1 année

L’index VSMI™ est calculé depuis 2005. Il affiche la volatilité des actions inclus dans le SMI™ index. Pour la calculation, un portefeuille est utilisé qui ne réagit qu’au variations de la volatilité au lieu des variations des prix. En le faisant, la méthodologie du VSMI™ utilise la volatilité carré, connu sous le terme variance, des options sur le SMI avec 30 jours jusqu’à l’échéance négociées à la Bourse Eurex.

Source: UBS AG, Bloomberg

Valeurs du: 05.12.2018

Technologie américaine

Course à la suprématie

La course à la consécration comme poids lourd de la cote bat son plein. Dernièrement, Amazon, Microsoft et Apple se sont succédé à la tête du classement des entreprises les plus valorisées en Bourse. En quatrième place, Alphabet les talonne. Sur le plan opérationnel, c’est surtout Microsoft qui accumule les bonnes nouvelles actuellement. Au cours du trimestre écoulé, le vétéran de l’informatique a une fois de plus dépassé les attentes des analystes. L’action Microsoft, qui a progressé d’environ 30% en 2018, a connu une évolution nettement plus dynamique que celle de son grand rival, Apple.¹ L’Early Redemption (ER) Worst of Kick-In GOAL (symbole: KCTKDU) sur Alphabet, Apple et Microsoft s’en sort sans la moindre hausse de cours. Emis début novembre, ce produit présente actuellement une perspective de gain de 10,6% p.a. Ce rendement maximum est en partie couvert par une marge de sécurité de plus de 30%.

Durant longtemps, Microsoft a fait figure de «dinosaure numérique» pour ainsi dire menacé d’extinction. Mais le PDG en poste depuis 2014, Satya Nadella, a dépoussiéré l’entreprise fondée en 1975 et réussi à lui imprimer un nouveau cap en la focalisant sur le Cloud. Avec sa solution Cloud «Azure», le groupe s’est hissé en deuxième position derrière Amazon, devant la filiale de Google Alphabet. Rien qu’au premier trimestre de l’exercice 2018/2019, Azure a progressé de 76%. Ce succès est bien accueilli en Bourse également. Le 28 novembre, Microsoft a reconquis le titre de première capitalisation boursière pour la première fois depuis 2000 et détrôné Apple. Si le fabricant d’iPhone connaît lui aussi de bons résultats opérationnels, des craintes se sont cependant récemment fait jour à la Bourse. Selon des rapports de fournisseurs, les ventes des générations actuelles d’iPhone seraient inférieures aux attentes (Source: Handelsblatt, revue de presse 01.12.2018)

Opportunités: si la trajectoire haussière des actions technologiques s’est quelque peu ralentie dernièrement, par rapport au tournant de l’année 2017, les géants du secteur Alphabet, Apple et Microsoft se situent encore nettement en territoire positif¹. Même si le trio marquait une nouvelle pause, l’ER Worst of Kick-In GOAL (symbole: KCTKDU) n’en serait pas affecté. Le coupon de 9,50% p.a. est versé indépendamment de l’évolution du cours. Actuellement, le rendement maximal est même plus élevé car le Kick-In GOAL cote au-dessous du pair. Pour que ce rendement soit atteint, il est important que les barrières des sous-jacents restent intactes. Actuellement, c’est Apple qui affiche la marge de sécurité la plus faible, à 31,8%. Si le trio venait à atteindre ou à dépasser ensemble le cours initial lors d’un des jours d’observation trimestrielle (première date: 07.11.2019), le produit serait exigible avant terme en raison de la fonction ER.

Risques: les ER Kick-In GOALS ne bénéficient d’aucune protection du capital. Si, pendant la durée de l’investissement, l’un des sous-jacents cote une seule fois au niveau ou en dessous de la barrière respective («Kick-In Level»), et que, de plus, la fonction de «Early Redemption» ne s’applique pas, le remboursement par amortissement en espèces à l’échéance est basé sur la performance la plus faible (sur la base du Strike) du trio (au maximum toutefois à la valeur nominale majorée du coupon). Dans un tel cas, des pertes sont probables. Par ailleurs, avec les produits structurés, l’investisseur supporte le risque d’émetteur. Cela signifie qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

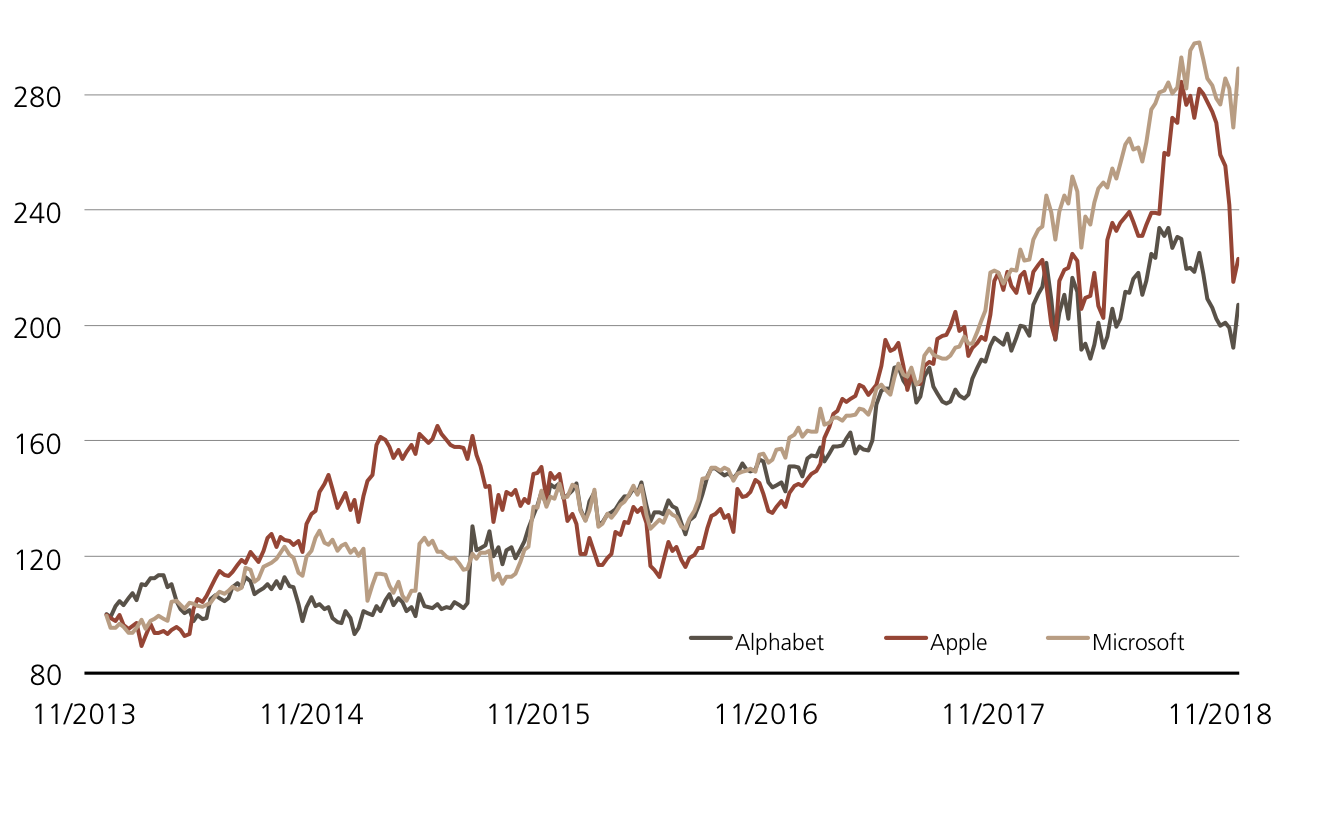

Alphabet Inc. A vs. Apple vs. Microsoft 5 ans¹

Source: UBS AG, Bloomberg

Valeurs du: 05.12.2018

9.50% p.a. ER Worst of Kick-In GOAL auf Alphabet / Apple / Micorosoft

| Symbol | KCTKDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230 (Auto-Callable) |

| Sous-jacent | Alphabet Inc. A / Apple / Microsoft |

| Devise | USD |

| Coupon | 9.50% p.a. |

| Rendement latéraux | 22.78% (11.40% p.a.) |

| Kick-In Level (Distance) | Alphabet: USD 664.944 (37.42%) Apple: USD 125.97 (28.71%) Microsoft: USD 67.176 (38.10%) |

| Echéance | 23.10.2020 |

| Émetteur | UBS AG, London |

| Bid/Ask | 95.37% / 96.37% |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 05.12.2018

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.