Vendredi, 18.01.2019

- Thème 1: Or - Un besoin de sécurité accru

- Thème 2: Airbus / Boeing - Un duel transatlantique

Or

Un besoin de sécurité accru

La Chambre basse britannique a rejeté l’accord de sortie de l’UE négocié par la première ministre Theresa May avec Bruxelles. Bien que la cheffe du gouvernement travaille désormais à un « plan B », le risque d’un Brexit sans accord a augmenté. Il n’est donc pas étonnant que les investisseurs se retournent davantage vers la monnaie de crise qu’est l’or (l’or a augmenté de 3,7% depuis le 10 décembre 2018).¹ L’ETC (symbole CGCCIU) offre un accès transparent et efficace à l’important métal précieux. Le produit participe à l’identique à l’évolution de l’indice UBS Bloomberg CMCI Gold CHF Monthly Hedged TR. Les bénéficiaires de la hausse des prix de l’or sont notamment des producteurs de métal précieux comme Kinross Gold, FreeportMcRoRan et Barrick Gold. Ce trio constitue la base d’un Early Redemption (ER) Kick-In GOAL (symbole : KDAIDU). Avec le produit en souscription, les investisseurs peuvent prévoir un versement ferme de coupon d’un montant de 14,00% p.a. Par ailleurs, les trois actions très sensibles aux fluctuations débutent la période avec des barrières basses de 50% du niveau de cours d’origine.

Si seuls 202 députés ont approuvé l’accord de Brexit, une nette majorité de 432 parlementaires l’ont rejeté. Toutefois, Theresa May a relevé le défi du vote de la Chambre basse et annoncé un plan pour la procédure ultérieure. Il est possible que les choses s’arrêtent avant, car le leader de l’opposition Jeremy Corbyn a annoncé le dépôt d’une motion de défiance. (Source : Thomson Reuters, article de presse, 16.01.2019). Comme toujours, tout d’abord, le prix de l’or n’a que très faiblement réagi à la défaite fracassante du gouvernement britannique. Toutefois, le prix de l’once fine avait nettement augmenté en amont. Sur trois mois, le principal métal précieux a gagné 6 ;1% de sa valeur.¹ En plus des turbulences liées au Brexit, le conflit douanier entre les Etats-Unis et la Chine a incité les investisseurs à viser la valeur refuge.

D’autant plus que ce désaccord non résolu se répercute toujours davantage sur l’économie réelle. Par exemple, pour décembre, la Chine a annoncé un recul de 7,6% des importations par rapport à l’année précédente. Dans le même temps, les exportations ont diminué de 4,4%. Les analystes prévoyaient une croissance de ces deux chiffres repère. (Source : Thomson Reuters, article de presse, 15.01.2019).Les actions du secteur minier se sont signalées suite à la hausse des prix du métal précieux. Par ailleurs, le secteur a attiré l’attention par une reprise : le groupe américain Newmont Mining rachète son concurrent canadien Goldcorp pour dix milliards de dollars US. Si l’accord est réellement conclu, ce sera la naissance de la plus grande entreprise aurifère du monde. En septembre 2018, Barrick Gold s’était emparée de Randgold Ressources. Cette acquisition a atteint un volume de 6,1 milliards de dollars US. (Source : Thomson Reuters, article de presse, 14.01.2019).

Opportunités: avec l’ETC (symbole : CGCCIU) sur l’indice UBS Bloomberg CMCI Gold CHF Monthly Hedged TR, les investisseurs peuvent intégrer simplement et à bon compte cette monnaie de crise à leur portefeuille. Le sous-jacent et le produit sont libellés en francs suisses. Les fluctuations de la valeur locale par rapport à la monnaie des matières premières qu’est le dollar sont couvertes sur une base mensuelle. L’Early Redemption Kick-In GOAL (symbole : KDAIDU) sur Kinross Gold, FreeportMcMoRan et Barrick Gold offre un positionnement avec couverture partielle dans le secteur minier. Tant qu’aucun sous-jacent n’atteint la barrière de 50% ou ne passe en-dessous pendant la période, le produit générera un rendement de 14,00% p.a. à l’échéance. Il est possible que les investisseurs touchent ce rendement par anticipation. Avec la fonction « Early Redemption », une échéance anticipée est possible.

Risques: les produits présentés n’offrent pas de protection du capital. Il peut y avoir des pertes avec l’ETC lorsque l’indice sous-jacent baisse. Si, pendant la durée de l’investissement, un des sous-jacents de l’ER Kick-In GOAL atteint une seule fois sa barrière respective (« Kick-In Level ») ou est inférieur à celle-ci, et que la fonction de remboursement anticipé ne s’applique pas, le montant remboursé en espèces à maturité par amortissement est basé sur la performance la plus faible (base Strike) des sous-jacents (au maximum toutefois à la valeur nominale majorée du coupon). Dans un tel cas, des pertes sont probables. Par ailleurs, avec les produits structurés, l’investisseur supporte le risque d’émetteur. Cela signifie qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

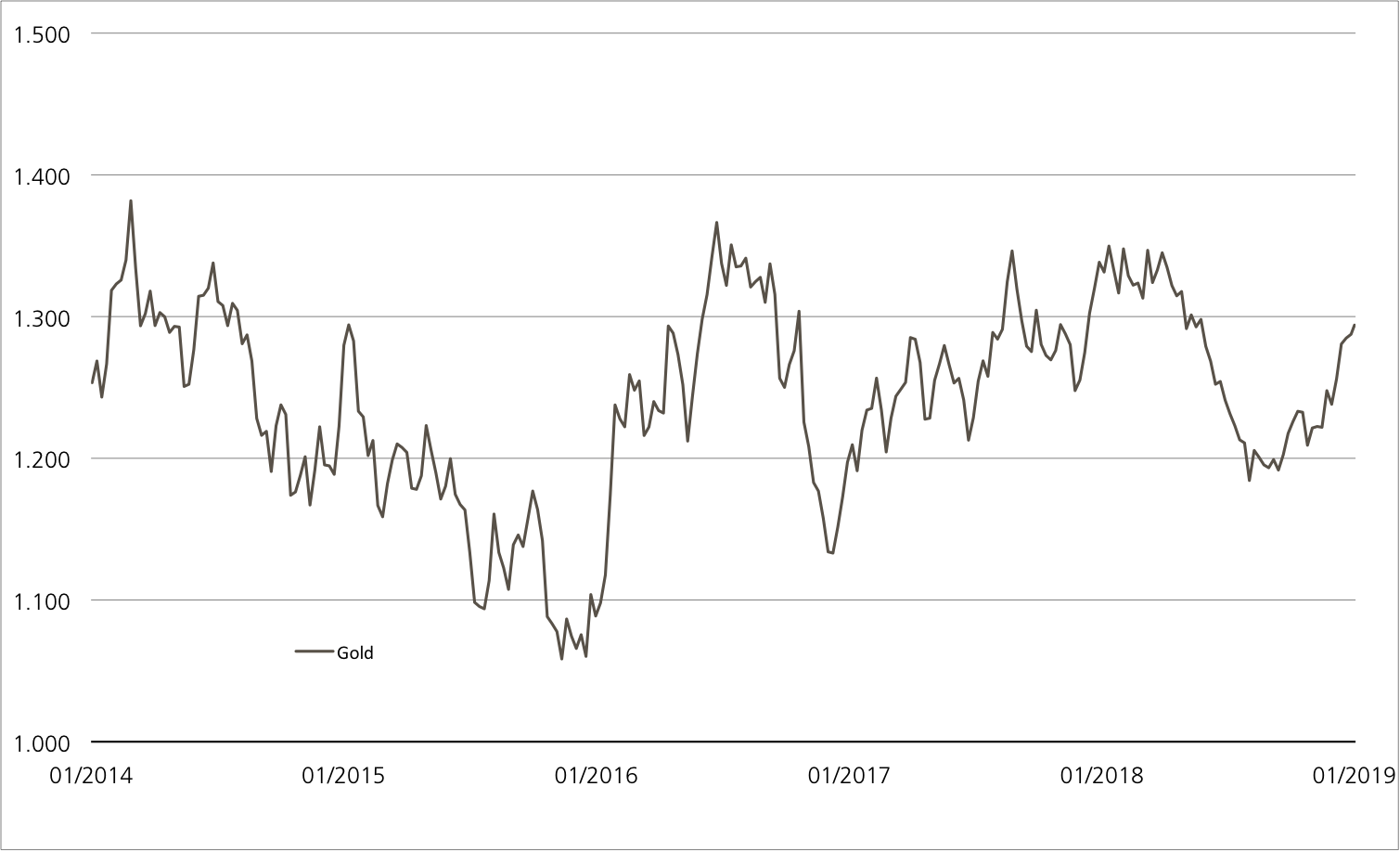

Or (dollars US par once fine) 5 ans¹

Depuis environ trois ans, la tendance est à une forte hausse pour l’or. L’once fine est ainsi passée par de fortes fluctuations pour arriver de moins de 1100 dollars US à récemment tout juste 1300 dollars US.

Source: UBS AG, Bloomberg

Valeurs du: 16.01.2019

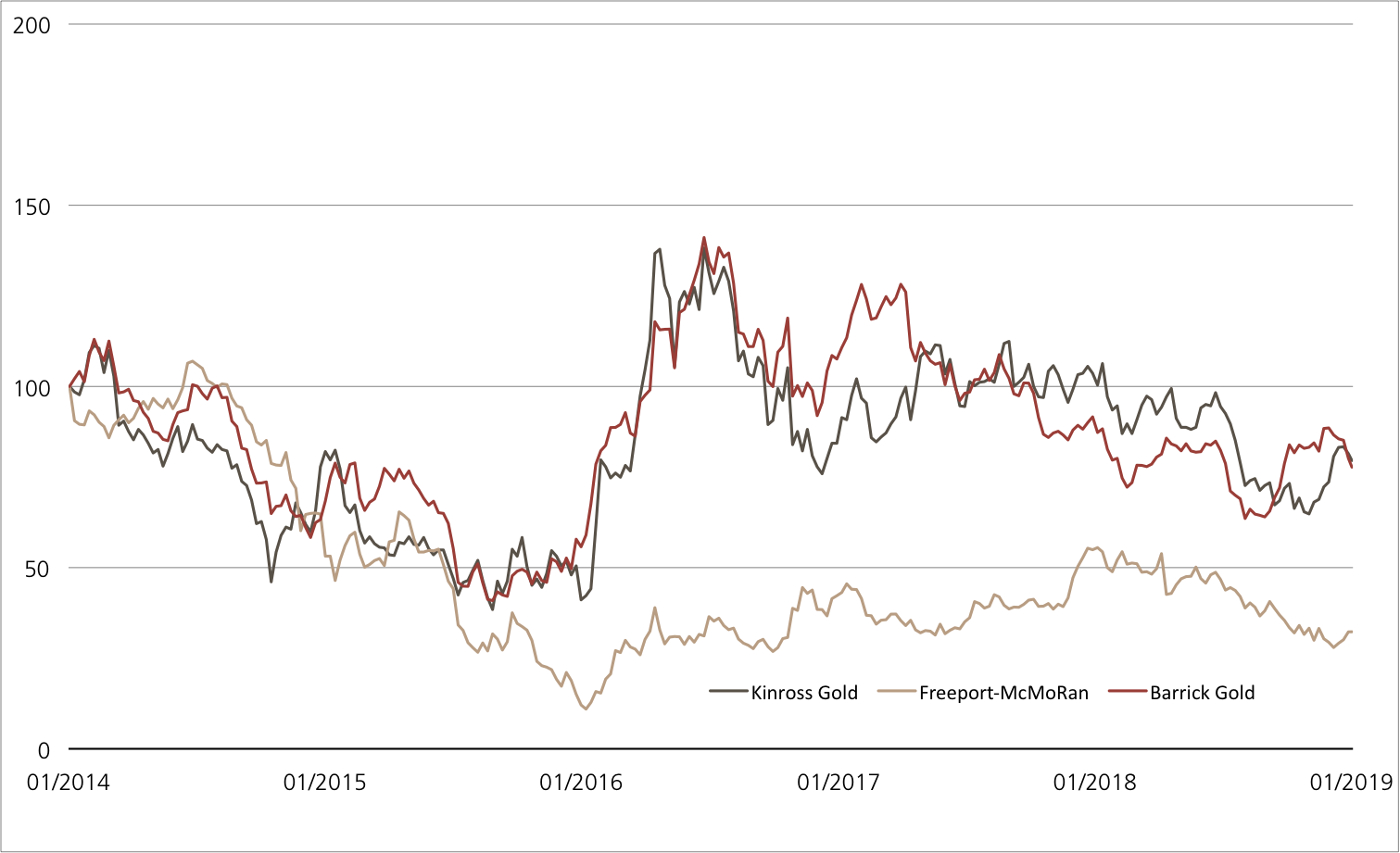

Kinross Gold vs. Freeport-McMoRan vs. Barrick Gold

(5 ans, aux fins d’illustration uniquement, données en %)¹

Le secteur aurifère a connu des moments assez difficiles auprès des investisseurs au cours des dernières années. Mais les cours de Kinross Gold, Freeport-McMoRan et Barrick Gold se sont quelque peu stabilisés.

Source: UBS AG, Bloomberg

Valeurs du: 16.01.2019

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.

ETC sur UBS Bloomberg CMCI Gold CHF Monthly Hedged TR Index

| Symbol | CGCCIU |

| SVSP Name | Tracker Certifikat |

| SPVSP Code | 1300 |

| Sous-jacent | UBS Bloomberg CMCI Gold CHF Monthly Hedged TR Index |

| Devise | CHF |

| Rapport de souscription | 10:1 |

| Frais de gestion | 0.38% p.a. |

| Participation | 100% |

| Echéance | Open End |

| Émetteur | UBS AG, London |

| Bid/Ask | CHF 77.70 / 78.05 |

14.00% p.a. Early Redemption Worst of Kick-In GOAL sur Kinross Gold / FreeportMcRoran / Goldstone

| Symbol | KDAIDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230 (Auto-Callable) |

| Sous-jacent | Kinross Gold / Freeport-McMoRan / Barrick Gold |

| Devise | USD |

| Coupon | 14.00% p.a. |

| Kick-In Level | 50% |

| Echéance | 30.01.2020 |

| Émetteur | UBS AG, London |

| Date de fixation du prix | 30.01.2019, 15:00 h |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 16.01.2019

Apérçu du marché

| Index | Citation | Semaine¹ |

| SMI™ | 8’873.77 | 2.1% |

| SLI™ | 1’374.48 | 2.4% |

| S&P 500™ | 2’616.10 | 1.2% |

| Euro STOXX 50™ | 3’077.22 | 0.2% |

| S&P™ BRIC 40 | 4’012.62 | 1.0% |

| CMCI™ Compos. | 893.02 | -0.2% |

| Gold (troy ounce) | 1’293.80 USD | 0.1% |

¹ Changement basé sur le cours de clôture du jour précédent par rapport au cours de clôture de la semaine dernière.

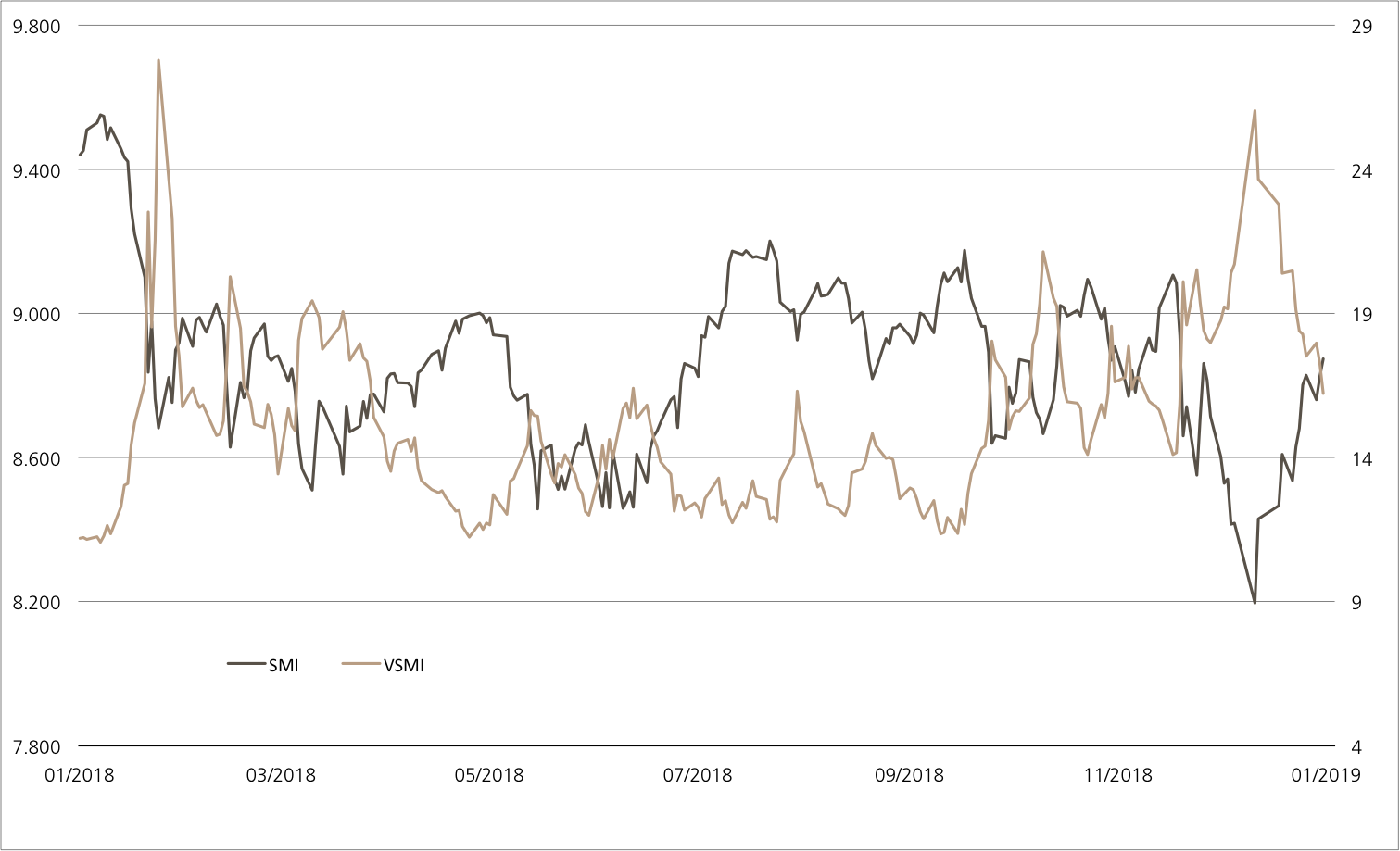

SMI™ vs. VSMI™ 1 année

L’index VSMI™ est calculé depuis 2005. Il affiche la volatilité des actions inclus dans le SMI™ index. Pour la calculation, un portefeuille est utilisé qui ne réagit qu’au variations de la volatilité au lieu des variations des prix. En le faisant, la méthodologie du VSMI™ utilise la volatilité carré, connu sous le terme variance, des options sur le SMI avec 30 jours jusqu’à l’échéance négociées à la Bourse Eurex.

Source: UBS AG, Bloomberg

Valeurs du: 16.01.2019

Airbus / Boeing

Un duel transatlantique

L’année était à peine terminée que les deux plus grands constructeurs d’avion du monde présentaient déjà leurs bilans opérationnels. Boeing a livré en 2018 un total de 806 appareils, se classant ainsi tout juste devant Airbus. Son rival a livré 800 avions à des compagnies aériennes et de leasing. En bourse également, en 2018, Boeing avait une longueur d’avance. Le titre du Dow Jones™ a ainsi renforcé son avance durable sur Airbus (cf. graphique).¹ Avec le nouvel Early Redemption (ER) Kick-In GOAL (symbole : KCZHDU), les investisseurs misent sur le fait que les deux grandes capitalisations pourront maintenir leurs cours plafonds ou qu’elles ne connaîtront du moins pas de trop fortes turbulences pendant la période : le coupon de 9,00% p.a. est associé à une marge de sécurité de 40%.

Avec une dernière ligne droite très performante en 2018, Airbus a réussi à réaliser très précisément les objectifs de livraison que la compagnie s’était fixés pour l’année. Des problèmes de livraison de moteurs au cours des mois précédents avaient éveillé des inquiétudes quant à la réalisation des prévisions. Mais en dépit de tous les cris d’orfraie du groupe européen, le groupe a enregistré une progression des livraisons pour la 16e année consécutive. Avec une croissance de 11% par rapport à la période précédente, Airbus a enregistré par ailleurs une nouvelle année record en 2018. Pendant ce temps, le nombre de nouvelles commandes baissait. L’entreprise a enregistré 747 commandes contre 1109 l’année précédente. Malgré tout, à la fin 2018, un carnet de commandes record de 7577 machines commerciales subsistait. (Source : Airbus, communiqué de presse, 09.01.2019)

Avec 806 jets livrés, Boeing a réalisé en 2018 un nouveau record. Le groupe de Seattle a ainsi progressé de 5,6% par rapport à l’année dernière. Dans le même temps, l’entreprise a enregistré des commandes pour 893 avions et une valeur totale de 143,7 milliards de dollars US. Le hit des ventes de Boeing reste le 737 MAX. Pour cette gamme de modèles, 675 commandes ont été enregistrées en 2018. En décembre, le programme a franchi le mur du son de 5000 commandes au total. (Source : Boeing, communiqué de presse, 08.01.2019)

Opportunités: UBS réunit comme sous-jacents dans un ER Kick-In GOAL (symbole : KCZHDU) les constructeurs d’avions classés sous « Buy » par la recherche interne. Le duo permet un coupon de 9,00% p.a. Une barrière de 60% du niveau initial s’oppose à cette opportunité de rendement. Compte tenu de la fonction « Early Redemption », il existe une opportunité d’obtenir le rendement maximal de manière anticipée. Condition : Les deux actions sont cotées au niveau du cours de début ou à un niveau supérieur à l’un des jours fixés.

Risques: il n’existe aucune protection du capital pour le produit présenté. Si, pendant la durée de l’investissement, l’un des sous-jacents atteint une seule fois la barrière respective (« Kick-In Level ») ou est inférieur à celle-ci, et que la fonction de remboursement anticipé ne s’applique pas, le remboursement par amortissement en espèces à l’échéance est basé sur la performance la plus faible (base Strike) du duo (au maximum toutefois à la valeur nominale majorée du coupon). Dans un tel cas, des pertes sont probables. Par ailleurs, avec les produits structurés, l’investisseur supporte le risque d’émetteur.

Cela signifie qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Airbus vs. Boeing

(5 ans, aux fins d’illustration uniquement, données en %)

Source: UBS AG, Bloomberg

Valeurs du: 16.01.2019

9.00% p.a. Early Redemption Worst of Kick-In GOAL sur Airbus / Boeing

| Symbol | KCZHDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230 (Auto-Callable) |

| Sous-jacent | Airbus / Boeing |

| Devise | EUR |

| Coupon | 9.00% p.a. |

| Kick-In Level | 60% |

| Echéance | 25.01.2021 |

| Émetteur | UBS AG, London |

| Date de fixation du prix | 23.01.2019, 15:00 h |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 16.01.2019

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.