24. Juni 2019 – UBS Wochenkommentar Rück-/Ausblick

G20-Gipfel als spannender Semesterabschluss

Am Freitag und Samstag kommen die 20 grössten Industrienationen und Schwellenländer in Osaka zusammen. Am Rande des G20-Gipfels soll es in der japanischen Metropole zu einem Spitzengespräch zwischen US-Präsident Donald Trump und Chinas Machthaber Xi Jinping kommen. Neben dem Handelsstreit ist die US-Zinspolitik mit Blick auf das zweite Semester ein bestimmender Faktor für die Kapitalmärkte.

Die US-Notenbank steuert auf die erste Zinssenkung seit der Finanzkrise 2008 zu. Jedenfalls hat das Fed nach seiner jüngsten Sitzung deutliche Signale in diese Richtung gesendet. Zwar behielt der Offenmarktausschuss den Leitsatz zunächst in der Spanne von 2.25 bis 2.50 Prozent. Doch mittlerweile hält es die Hälfte des Gremiums für angemessen, schon bald auf ein niedrigeres Niveau zu gehen. Fed-Präsident Jerome Powell skizzierte ein „Gefahrenbild“ aus Handelskonflikten und eingetrübten Aussichten für die Weltwirtschaft. „Wir werden bei Bedarf handeln und unsere Instrumente nutzen, um das Wachstum zu sichern“, machte er deutlich. (Quelle: Thomson Reuters, Medienbericht, 19.06.2019)

Goldlocken-Szenario

Solche Statements sind ganz nach dem Geschmack der Wall Street. Am Tag nach der Notenbanksitzung erreichte der S&P 500TM Index ein Allzeithoch. Kurz vor dem Ende des ersten Semesters zeigt die Zwischenbilanz für den US-Leitindex ein Plus von knapp 18 Prozent.1 Nach Ansicht von Mark Haefele, Global Chief Investment Officer bei UBS CIO GWM, herrscht an die Aktienmärkten gerade das „Goldilocks“-Szenario vor. Dabei gehen die Investoren von einem anhaltenden Wirtschaftswachstum im Kombination mit tiefen Inflationsraten aus. Gleichzeitig verfolgen die Notenbanken eine expansive Geldpolitik.

Haefele sieht vor allem an der Wall Street eine interessante Konstellation: Die US-Wirtschaft wächst nahe am Trend und befindet sich das zehnte Jahr nacheinander auf einem Expansionspfad. Zwar habe sich das Wachstum in China abgeschwächt. Doch sollten die politischen Stimulierungsmassnahmen den Konjunkturmotor im Reich der Mitte unterstützen. Zudem dürfte die jüngste Abwertung der chinesischen Währung dem Experten zufolge helfen, die negativen Auswirkungen der von den USA gegen das grösste Schwellenland verhängten Strafzölle abzufedern.

Spitzentreffen in Osaka

Eine Gelegenheit, im Handelsstreit eine Lösung zu finden, bietet sich am G20-Gipfel. Am 28. und 29. Juni kommen die Staats- und Regierungschefs der 20 grössten Industrationen und Schwellenländer in Osaka zusammen. Am Rande des Gipfels ist ein Treffen zwischen den Präsidenten der USA und Chinas, Donald Trump und Xi Jinping, geplant. Schon im Vorfeld dieses Spitzengespräches sollen die Verhandlungsteams der beiden Länder zusammenkommen. (Quelle: Thomson Reuters Medienbericht, 18.06.2019)

UBS CIO GWM rechnet nicht damit, dass die beiden Machthaber in Japan grosse Fortschritte erzielen. Allerdings sollte allein das Interesse an einer starken Konjunktur Trump davon abhalten, den Disput zum vollständigen Handelskrieg ausufern zu lassen. Mark Haefele geht daher davon aus, dass die hochrangigen Gespräche nach dem G20-Gipfel fortdauern und eine Eskalation vermieden werden kann. Neben diesem Dauerthema erachtet er die nächste Fed-Sitzung am 31. Juli als richtungsweisend für das zweite Semester. CIO GWM rechnet damit, dass die US-Notenbank dann die Zinsen um 50 Basispunkte senken wird.

Mehr Platz für die Wall Street

Vor dem skizzierten Hintergrund hält das UBS Asset Management an der taktischen Übergewichtung von Aktien fest. Neuerdings haben die Kapitalmarktprofis eine Übergewichtung von US-Aktien gegenüber Eurozone-Aktie eröffnet. Dahinter verbirgt sich die Annahme, dass der US-Markt widerstandsfähiger gegen das Umfeld aus einer hohen Unsicherheit in Bezug auf den Welthandel sowie einem schwächeren globalen Wachstum ist. Ausserdem habe das Fed mehr Mittel als die EZB, um auf eine Eskalation des Handelsstreits zu reagieren. (Quelle: UBS CIO GWM, UBS House View, Monthly Letter, 20.06.2019)

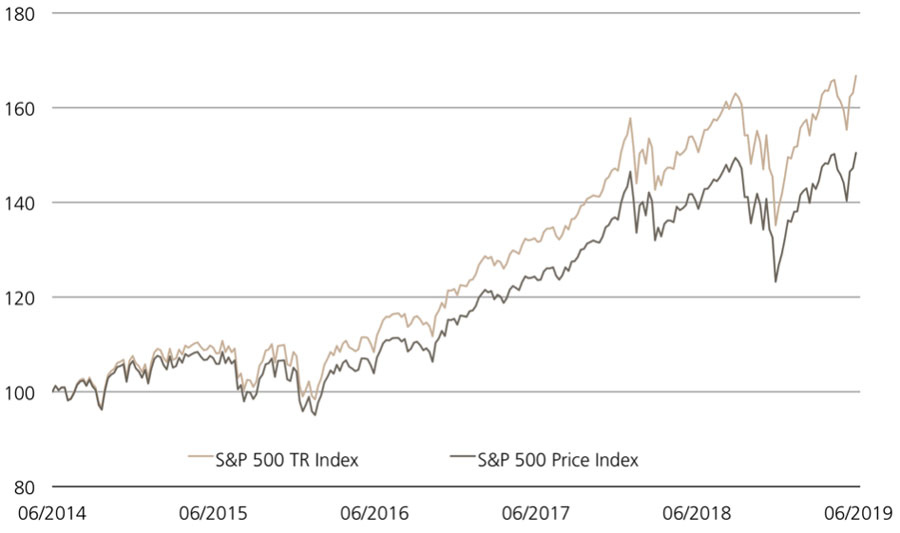

Einfach und kosteneffizient können sich Anleger mit einem ETT (Symbol: ETSPX) an der Wall Street positionieren. Das Produkt bildet den S&P 500TM Total Return (TR) Index ohne Verwaltungsgebühren ab. Bei dieser Variante fliessen auch die Dividenden der enthaltenen Aktien die Berechnung ein. Im ersten Halbjahr konnte das TR-Benchmark die langfristigen Outperformance gegenüber dem Preisindex noch einmal erhöhen (siehe Grafik).¹

S&P 500TM Total Return Index vs. S&P 500TM Price Index¹

(5 Jahre, nur zu illustrativen Zwecken, Angabe in %)¹

Stand: 21.06.2019; Quelle: UBS AG, Bloomberg

¹) Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Konjunkturtermine

| Datum | Zeit | Land | Ereignis |

| 25.06.2019 | 08:00 | DE | GfK Konsumklima Juli 2019 |

| 26.06.2019 | 10:00 | CH | ZEW Investorenstimmung Juni 2019 |

| 26.06.2019 | 14:30 | US | Auftragseingang langlebige Wirtschaftsgüter Mai 2019 |

| 27.06.2019 | 11:00 | EZ | Verbrauchervertrauen Juni 2019 |

| 27.06.2019 | 14:00 | DE | Verbraucherpreise Juni 2019 |

| 27.06.2019 | 14:30 | US | BIP-final 1. Quartal 2019 |

| 28.06.2019 | 08:00 | GB | Häuserpreise Juni 2019 |

| 28.06.2019 | 09:00 | CH | KOF Konjunkturbarometer Juni 2019 |

| 28.06.2019 | 11:00 | EZ | Verbraucherpreise Juni 2019 |

| 28.06.2019 | 15:45 | US | Chicago Einkaufsmanagerindex Juni 2019 |

| 28.06.2019 | 16:00 | US | Uni Michigan Verbrauchervertrauen Juni 2019 |

Stand: 24.06.2019, Quelle: Thomson Reuters

Weitere Blogeinträge:

Hohe Erwartungen und dünne Nerven

Der vergangenen Börsenwoche fehlte es an nichts – auch nicht an Bewegung. Die grossen Indizes hüpften und rutschten und fingen sich wieder, ohne klare Richtung und ohne überzeugenden Takt.

Schlagzeilen machen Kurse

Die vergangene Börsenwoche hatte es in sich: Aktienmärkte suchten mehrfach nach Halt und fanden ihn nur auf Zeit, während die Edelmetalle regelrecht Kapriolen schlugen.

Zollfrieden, Goldrausch und Fed im Fokus

Die transatlantischen Märkte atmen auf – zumindest vorerst. Nachdem der Zollstreit zwischen den USA und Europa wie ein Damoklesschwert über den Börsen hing, sorgte das überraschende Einlenken von US-Präsident Donald Trump in der zweiten Wochenhälfte für eine erste Entspannung.