Vendredi, 05.07.2019

- Thème 1: Solactive 3D Printing Index - La croissance passe par l’innovation

- Thème 2: Fabricants d’articles de sport - Le leader de la branche trébuche

Solactive 3D Printing Index

La croissance passe par l’innovation

Des craintes que la technologie d’impression 3D puisse ne pas s’imposer se sont invitées dans le passé. Plusieurs avertissements sur bénéfices de l’industrie n’ont pas manqué de renforcer ce sentiment. Les participants au salon 3D « formnext » tenu à la fin de l’année dernière sont toutefois repartis avec une lecture différente. Non seulement la rencontre en question a enregistré un nombre record de participants : de nombreuses innovations y ont également été présentées. Ainsi, 3D Systems proposait deux nouvelles imprimantes 3D en métal. Le stand de SLM soumettait à la sagacité des visiteurs le premier châssis de voiture imprimé en 3D au monde. Les deux sociétés font également partie de l’indice Solactive 3D Printing. Avec les Open End PERLES appropriés, les investisseurs peuvent intégrer un baromètre stratégique diversifié dans leur portefeuille. Le produit est disponible dans les trois monnaies CHF (symbole : PRTCH), euro (symbole : PRT3D) et dollar américain (symbole : PRTUS).

Enfin, Materialise a veillé à des échos médiatiques positifs. Le poids lourd de l’indice Solactive 3D Printing a annoncé à la mi-juin que la FDA avait validé le logiciel « Mimics Enlight » pour la planification d’interventions cardio-vasculaires, permettant de produire avec précision des modèles cardiaques imprimés en 3D. « Nous travaillons en étroite collaboration avec nos hôpitaux partenaires et les sociétés de technologie médicale pour identifier les domaines dans lesquels la planification et l’impression 3D pourraient améliorer la prévisibilité d’opérations », a déclaré le chef nord-américain, Bryan Crutchfield. (Source : Materialise, communiqué de presse, 13.06.19) Entre-temps, le deuxième poids lourd de l’Indice stratégique, Stratasys, a renforcé son partenariat avec le constructeur d’avions supersoniques Boom Supersonic. En prolongeant le contrat de sept ans, ces entreprises accélèrent l’introduction de la fabrication additive de matériel aéronautique imprimé en 3D. (Source : Stratasys, communiqué de presse, 17.06.19)

La multitude d’innovations donne aux experts l’assurance que l’industrie investira bientôt plus généreusement dans des imprimantes 3D afin de tirer profit des avantages technologiques. Selon la société d’étude de marché IDC, les dépenses d’impression 3D sur le plan mondial augmenteront durant l’année courante de 21,2 % à 13,8 milliards de dollar US. La croissance devrait également rester élevée. À en croire les prévisions des experts, le volume d’investissement dans ce domaine devrait croître à 22,7 milliards de dollars US jusqu’en 2022. Cela correspond à un taux de croissance annuel de 19,1% sur une période de cinq ans. (Source : IDC, communiqué de presse, 08.01.19) Revenons maintenant à l’indice Solactive 3D Printing : le poids léger SLM projette actuellement une lumière particulière. Le spécialiste des technologies de fabrication additive à base de métal revoit sa copie stratégique après les derniers résultats médiocres de l’entreprise. De plus, un changement de direction est intervenu le 1er mai. Le nouveau CEO Meddah Hadjar entrevoit du potentiel avant tout dans des secteurs tels que l’aviation, l’énergie et l’industrie automobile. (Source : SLM Solutions, communiqué de presse, 09.05.2019) Le spécialiste allemand dispose également d’un actionnaire de taille avec le hedge fund Elliott Management.Opportunités: l’indice Solactive 3D Printing est composé de dix représentants sectoriels internationaux, ce qui permet d’investir avec un risque diversifié. Les Open End PERLES dans les trois monnaies CHF (symbole : PRTCH), euro (symbole : PRT3D) et dollar américain (symbole : PRTUS) reflètent pleinement l’évolution de l’indice. Seuls des frais de gestion de 1,0% par an sont déduits. Le produit présente également une structure ouverte et prend donc en compte le caractère thématique d’investissement à long terme.

Risques: les produits présentés ne bénéficient d’aucune protection du capital. Avec un Open End PERLES, dès que l’indice sous-jacent tombe en dessous du prix d’entrée, des pertes se produisent. De plus, avec des produits structurés, l’investisseur supporte le risque d’émetteur, si bien qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

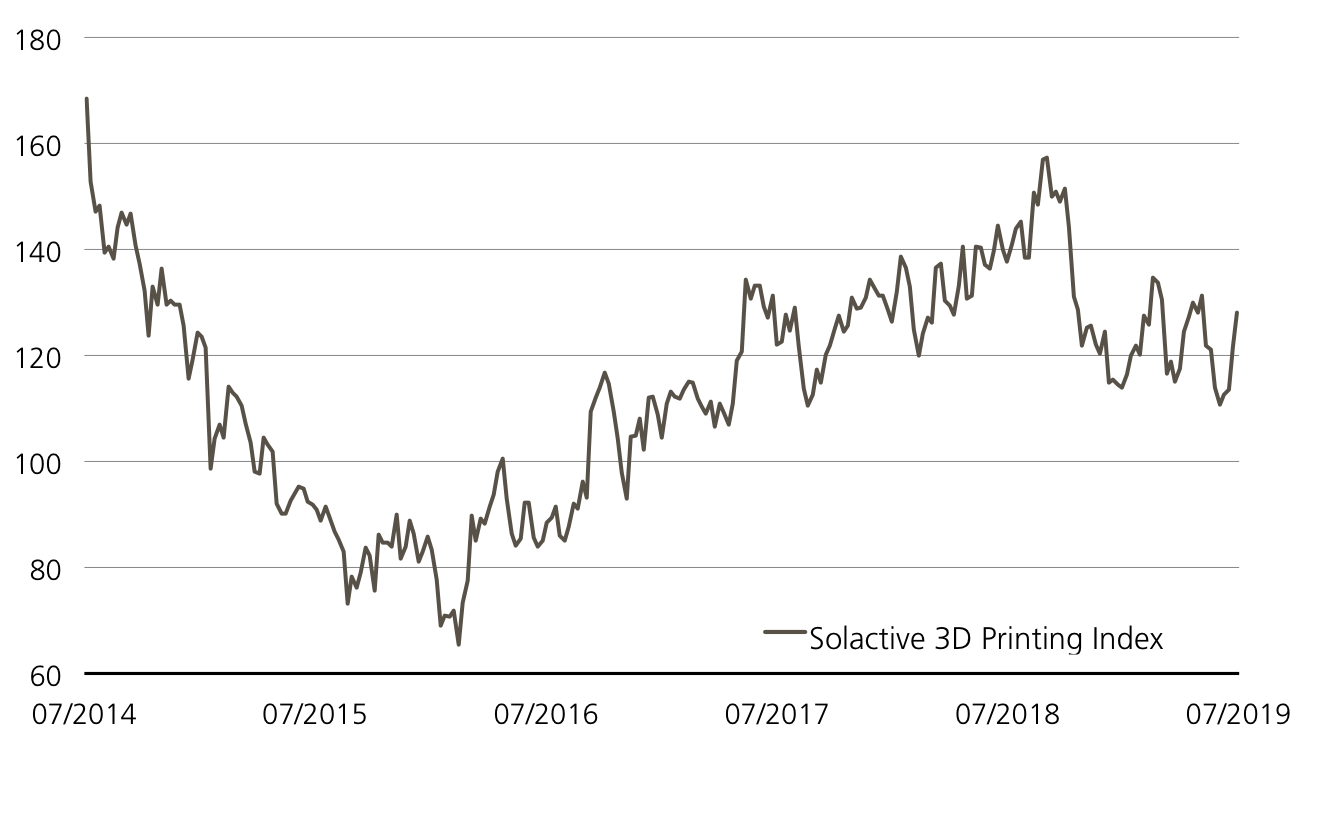

Indice Solactive 3D Printing (5 ans)¹

L’indice Solactive 3D Printing a connu des hauts et des bas ces dernières années. Le mouvement à la hausse commencé après le repli des cours en 2014/15 s’accorde actuellement un temps de récupération.

Source: UBS AG, Bloomberg

Valeurs du: 03.07.2019

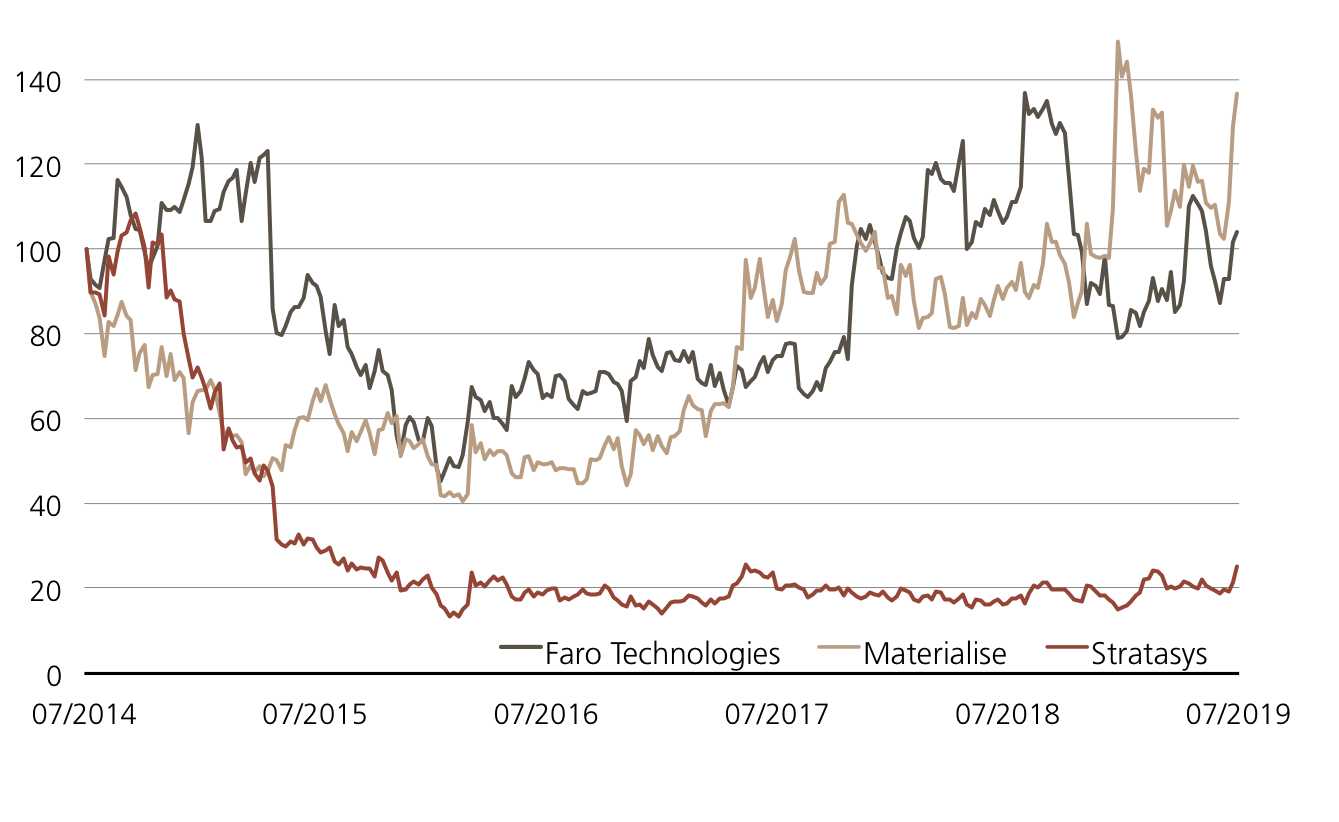

Faro Technologies vs Materialise vs Stratasys

(5 ans, aux fins d’illustration uniquement, données en %)¹

Les trois poids lourds de l’indice Solactive 3D Printing ont une démarche asynchrone. Alors que Materialise s’est développée positivement et que Faro a réussi à tirer son épingle du jeu, Stratasys est profondément en zone déficitaire.

Source: UBS AG, Bloomberg

Valeurs du: 03.07.2019

¹) Nous attirons votre attention sur le fait que la performance passée n’est pas un indicateur de l’évolution de valeur future.

Open End PERLES sur Solactive 3D Printing Index (CHF)

| Symbol | PRTCH |

| SVSP Name | Tracker Certifikat |

| SVSP Code | 1300 |

| Sous-jacent | Solactive 3D Printing Index (CHF) |

| Conversion ratio | 1:1 |

| Devise | CHF |

| Frais de gestion | 1.00% p.a. |

| Participation | 100% |

| Echéance | Open End |

| Émetteur | UBS AG, London |

| Bid/Ask | CHF 116.20 / 118.00 |

Composition de l’Indice Solactive 3D Printing

| Nom | Pondération |

| Materialise | 16.35% |

| Stratasys | 15.94% |

| Faro Technologies | 15.50% |

| Autodesk | 15.34% |

| Proto Labs | 14.69% |

| 3D Systems | 11.77% |

| JMC Corporation | 3.54% |

| SLM Solutions | 3.32% |

| Exone | 2.44% |

| Organovo Hold. | 1.11% |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 03.07.2019

Apérçu du marché

| Index | Citation | Semaine¹ |

| SMI™ | 10’066.53 | 2.3% |

| SLI™ | 1’545.29 | 2.6% |

| S&P 500™ | 2’995.82 | 2.8% |

| Euro STOXX 50™ | 3’540.63 | 2.8% |

| S&P™ BRIC 40 | 4’400.71 | 1.9% |

| CMCI™ Compos. | 902.79 | -1.3% |

| Gold (troy ounce) | 1’420.90 USD | 0.4% |

¹ Changement basé sur le cours de clôture du jour précédent par rapport au cours de clôture de la semaine dernière.

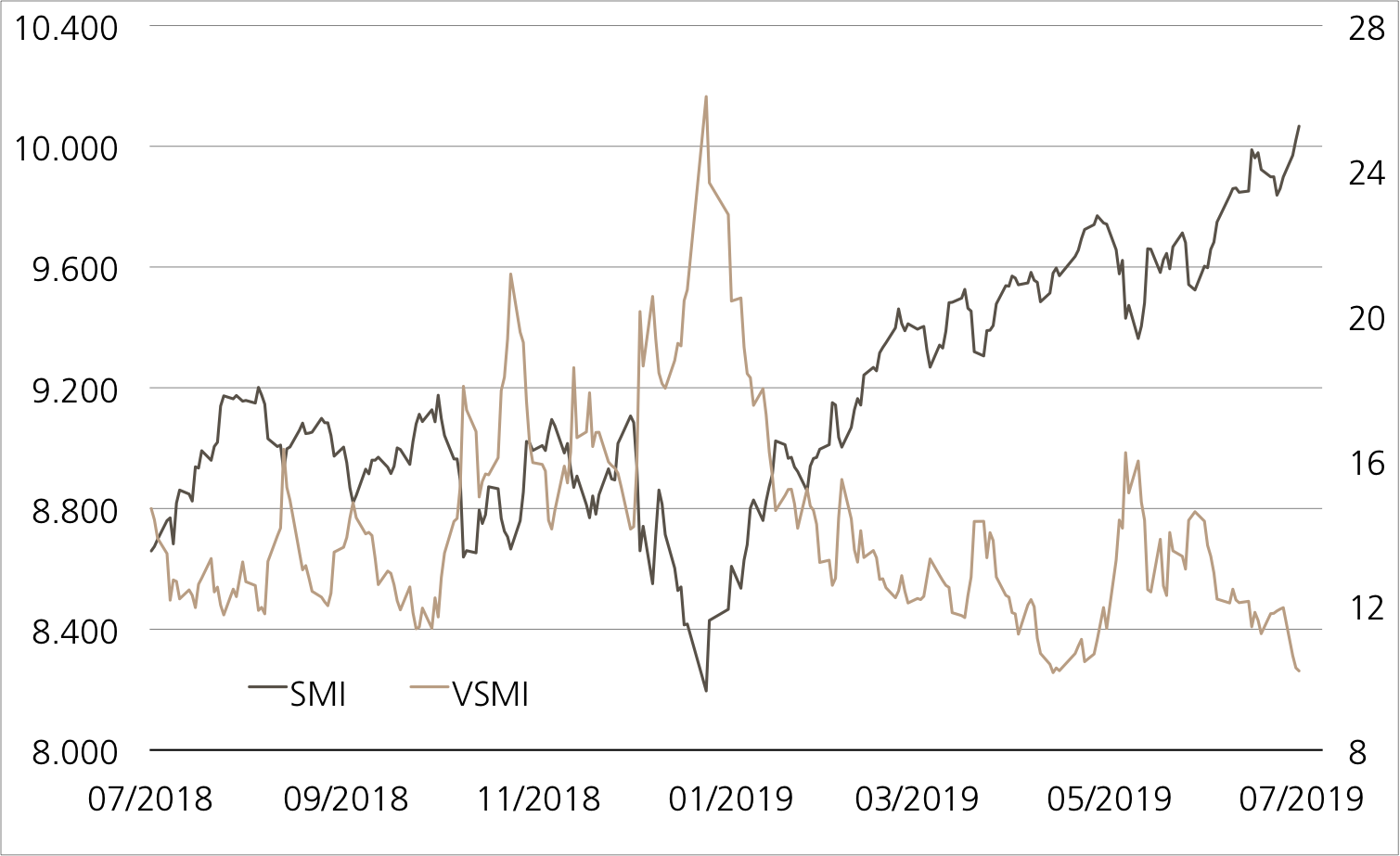

SMI™ vs. VSMI™ 1 an

L’index VSMI™ est calculé depuis 2005. Il affiche la volatilité des actions inclus dans le SMI™ index. Pour la calculation, un portefeuille est utilisé qui ne réagit qu’au variations de la volatilité au lieu des variations des prix. En le faisant, la méthodologie du VSMI™ utilise la volatilité carré, connu sous le terme variance, des options sur le SMI avec 30 jours jusqu’à l’échéance négociées à la Bourse Eurex.

Source: UBS AG, Bloomberg

Valeurs du: 03.07.2019

Fabricants d’articles de sport

Le leader de la branche trébuche

Les actionnaires de Nike, gâtés de succès, ont récemment accusé un revers. En raison de la hausse des coûts, les bénéfices du plus grand groupe d’articles de sport au monde ont diminué de manière surprenante durant le dernier trimestre 2018/19 (31 mai). Le bénéfice par action a atteint 0,62 USD, soit 6% de moins que les estimations. Bien que Nike ait dès lors trébuché, le groupe américain n’a pas chuté pour autant. Du côté du chiffre d’affaires, Nike a surpris positivement avec un plus de 4%. Non seulement les chiffres donnent un avant-goût des résultats de la concurrence attendus dans les prochaines semaines. Les perspectives reflètent aussi l’état actuel du secteur et le résultat est explicite : Nike s’attend à une croissance des revenus ajustée du taux de change d’un peu moins de dix pour cent. (Source : Thomson Reuters, rapport de presse, 28.06.2019). Le Callable Kick-In GOAL en souscription (symbole : KDVKDU) sur adidas, Nike et Under Armour pourraient bien convenir à la situation actuelle. Le trio sportif ne doit faire preuve d’aucun talent particulier de sprinter pour atteindre le rendement maximal élevé de 12,50 % p.a. Il suffit que la barrière reste intacte à 55% des cours de départ.

Les investisseurs accordent une attention particulière au développement de la Chine dans l’analyse des chiffres de Nike. Nike a donné une fin d’alerte dans ce domaine : le différend commercial déchirant les États-Unis et la Chine n’a pas affecté les affaires. Sur l’ensemble de l’année, les ventes dans l’Empire du Milieu ont augmenté de 31 %. La Chine est donc la région dont la croissance est la plus forte pour l’entreprise d’outre-mer. Nike poursuit son sponsoring pour continuer à développer son activité. C’est ainsi que le groupe américain vient de prolonger son partenariat avec le club de football du Paris Saint-Germain jusqu’en 2032. (Source : Nike, communiqué de presse, 28.06.2019)

Dans l’ensemble, la réaction des bourses face aux nouvelles de Nike a été positive et a également entraîné dans son sillage la concurrente adidas.¹ De bonnes nouvelles ont également émané d’Under Armour. Début mai, le groupe américain a relevé ses prévisions de rendement pour toute l’année à hauteur de 33 à 34 cents par actions (31 à 33 cents auparavant). Under Armour présentera son bilan semestriel le 24 juillet. (Source : Thomson Reuters, article de presse, 02.05.2019)Opportunités: le nouveau Callable Kick-In GOAL (symbole : KDVKDU) permet un investissement semi-protégé dans le trio sportif composé par adidas, Nike et Under Armour. Le produit à couverture monétaire accorde aux valeurs sous-jacentes une marge de liberté vers le bas de confortables 45%, ne menaçant en rien l’opportunité de gain en % à deux chiffres avant la virgule. La durée maximale de deux ans peut être réduite d’un an tout au plus en raison de la fonction Callable.

Risques: il n’existe aucune protection du capital pour le produit présenté. Si, pendant la durée, l’un des sous-jacents atteint une seule fois ou passe sous le Kick-In Level (barrière) défini et que la fonction Callable ne s’applique pas, le remboursement en espèces à l’échéance est basé sur la performance la plus faible (base Strike) du trio, au maximum toutefois à la valeur nominale majorée du coupon. Des pertes sont probables en pareil cas. De plus, avec des produits structurés, l’investisseur supporte le risque d’émetteur, si bien qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution des sous-jacents.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

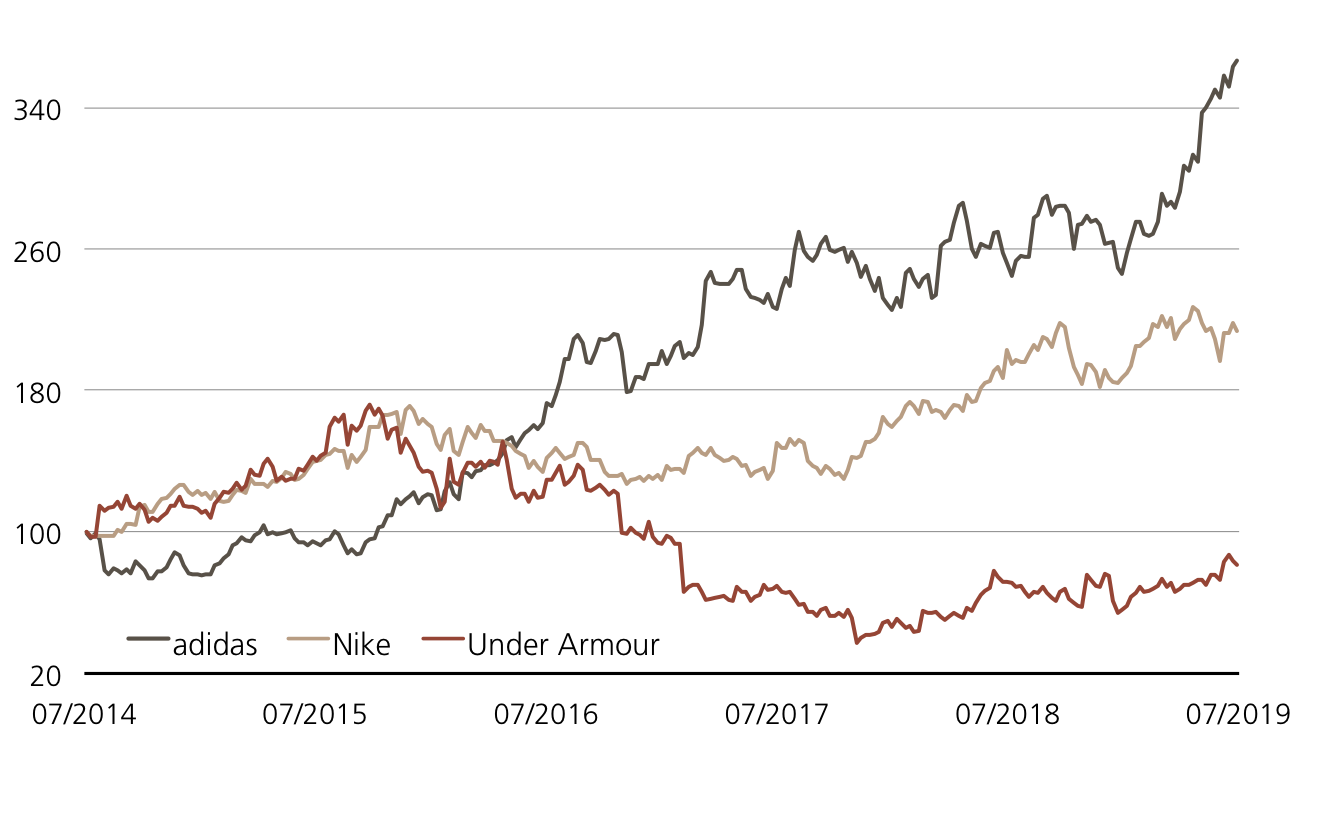

adidas vs. Nike vs. Under Armour Bank

(5 ans, aux fins d’illustration uniquement, données en %)¹

Source: UBS AG, Bloomberg

Valeurs du: 03.07.2019

12.50% p.a. Callable Kick-In GOAL sur adidas, Nike, Under Armour

| Symbol | KDVKDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230, Callable |

| Sous-jacent | adidas, Nike, Under Armour |

| Devise | USD |

| Coupon | 12.50% p.a. |

| Kick-In Level (barrière) | 55% |

| ddd | ddd |

| Echéance | 12.07.2021 |

| Émetteur | UBS AG, London |

| Date de fixation du prix | 10.07.2019, 15:00 h |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 03.07.2019

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.