- Thema 1: Europäische Small Caps – Die Kleinen kommen gross raus

- Thema 2: Uber – Zurück auf Los

Europäische Small Caps

Die Kleinen kommen gross raus

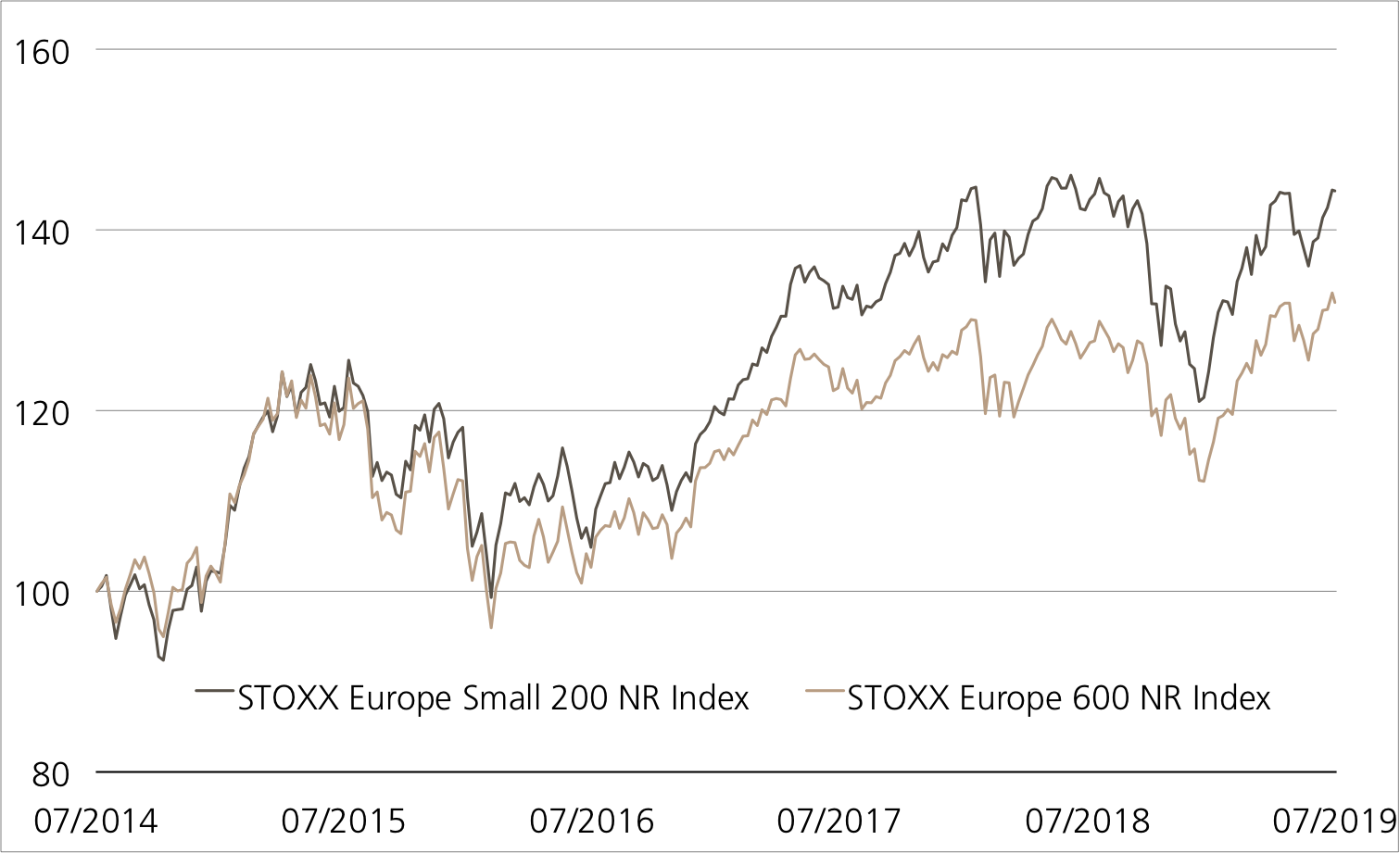

Egal, ob Nestlé, SAP oder Total: In der Kapitalmarktberichterstattung stehen für gewöhnlich die bei Verbrauchern und Anlegern gleichermassen bekannten Grosskonzerne im Fokus. Dagegen tauchen die kleineren Gesellschaften eher selten in den News auf. Dabei kann gerade der Blick in die zweite und dritte Börsenreihe für Investoren lohnend sein. In diesem Segment sind viele «Hidden Champions» angesiedelt. Hierbei handelt es sich um Unternehmen, die eher in der Nische agieren, dort mit ihren Produkten und Dienstleistungen jedoch häufig eine führende Stellung einnehmen. Im so genannten Faktoren-Investing zählt der Status «Small Cap» zu den Eigenschaften von Aktien, welche auf Dauer für Mehrwert im Portfolio sorgen können. Ein Blick auf die entsprechenden Börsenindizes bestätigt diese These. Kleinere Unternehmen aus ganz Europa sind im STOXX™ Europe Small 200 Index enthalten. Im langfristigen Vergleich lässt dieser Benchmark den breiten europäischen Aktienmarkt hinter sich (siehe Grafik auf der nächsten Seite).¹

Zu der Outperformance haben auch Schweizer Unternehmen beigetragen. Beispielsweise zählt PSP Swiss Property zu den aktuellen Schwergewichten des STOXX™ Europe Small 200 Index. Neben dem Tiefzinsumfeld spielt dem Immobilienkonzern die solide Nachfrage nach Büroflächen in die Hände – Ende März lag die Leerstandsquote bei tiefen 4.4 Prozent. Für das Gesamtjahr 2019 rechnet das Management mit einem steigenden operativen Ergebnis (ohne Liegenschaftserfolg). (Quelle: PSP Swiss Property, Medienmitteilung, 07.05.2019)

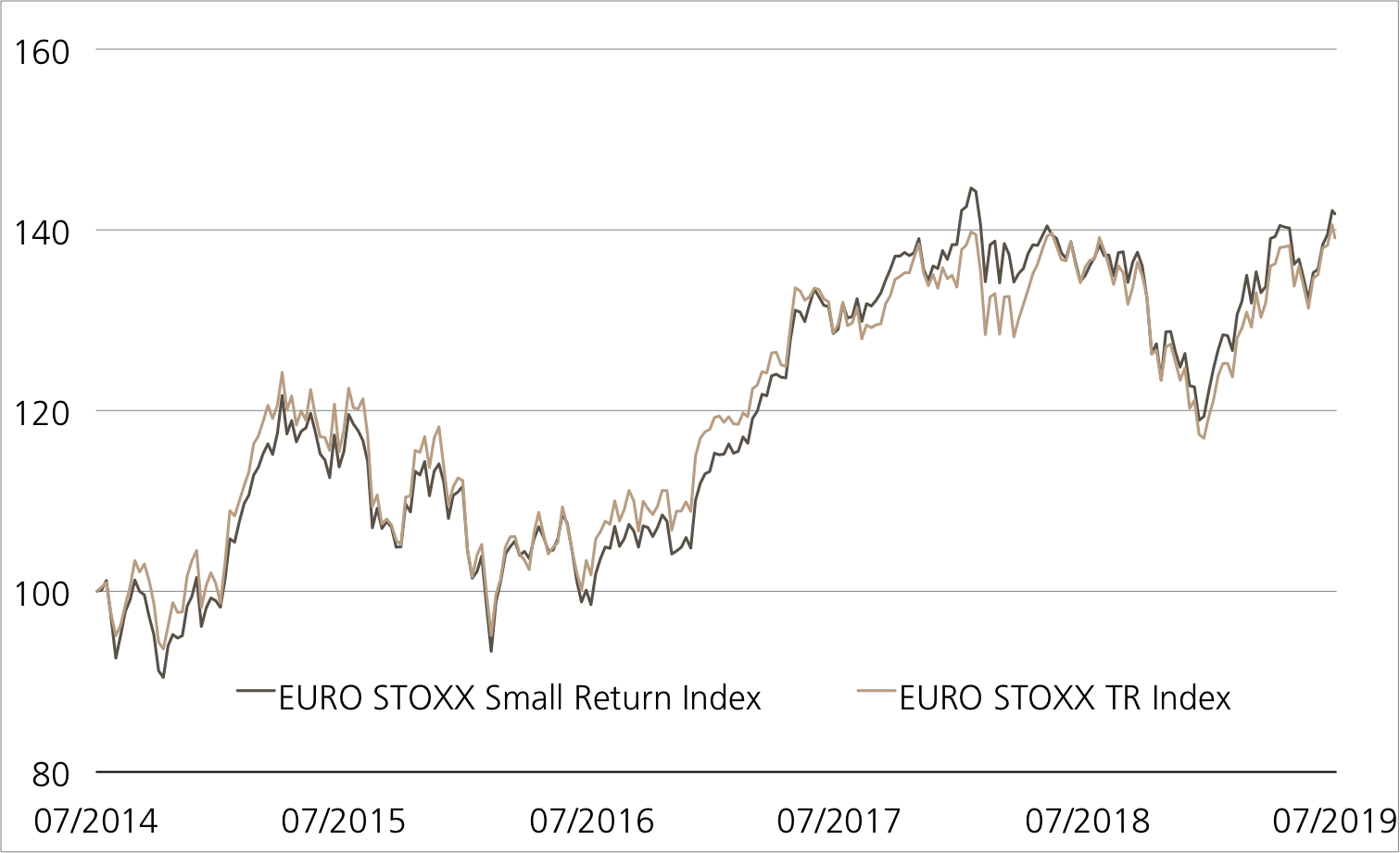

Generell trauen Analysten den Nebenwerten ein Gewinnwachstum zu. Laut Factset sieht der Konsens für den STOXX™ Europe Small 200 Index in 2019 eine prozentual zweistellige Verbesserung. Beim STOXX™ Europe 600 Index beträgt die vorhergesagte Steigerungsrate 8.7 Prozent. Qualität hat ihren Preis: Bezogen auf den erwarteten Profit zeigt das Small-Cap-Barometer gegenüber dem Markt einen Bewertungsaufschlag. Gleiches gilt für den EURO STOXX™ Small Index. In diesem Benchmark sind 94 Unternehmen aus der Eurozone enthalten. Zwei deutsche Mitglieder rückten zuletzt in das Visier von Finanzinvestoren: Während KKR bereits ein konkretes Übernahmeangebot für das Medienhaus Axel Springer vorgelegt hat, greifen Bain Capital und Carlyle nach dem Lichttechnikspezialisten Osram. (Quellen: Thomson Reuters, Medienberichte, 05.07.2019)

Chancen: UBS bietet einen einfachen und direkten Zugang in das europäische Nebenwertesegment. Der ETT (Symbol: ETSMA) bildet den STOXX™ Europe Small 200 EUR Net Return Index 1:1 ab. Bei diesem Zertifikat fallen keine Verwaltungsgebühren an.² Mit einer tiefen Verwaltungsgebühr von 0.0625 Prozent pro Quartal kommt die Open End PERLES (Symbol: SCXTI) auf den Euro STOXX™ Small Return Index aus. Bei beiden Produkten partizipieren Anleger (netto) an den Ausschüttungen der im Basiswert enthaltenen Unternehmen.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Es kommt zu Verlusten, wenn der zugrundeliegende Index fällt. Ausserdem ist das Währungsrisiko zu berücksichtigen, da die Währung einzelner Indexmitglieder von der Handelswährung des vorgestellten Zertifikats abweichen kann. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

(5 Jahre, nur zu illustrativen Zwecken, Angaben in %)¹

Index (5 Jahre, nur zu illustrativen Zwecken, Angaben in %)¹

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden

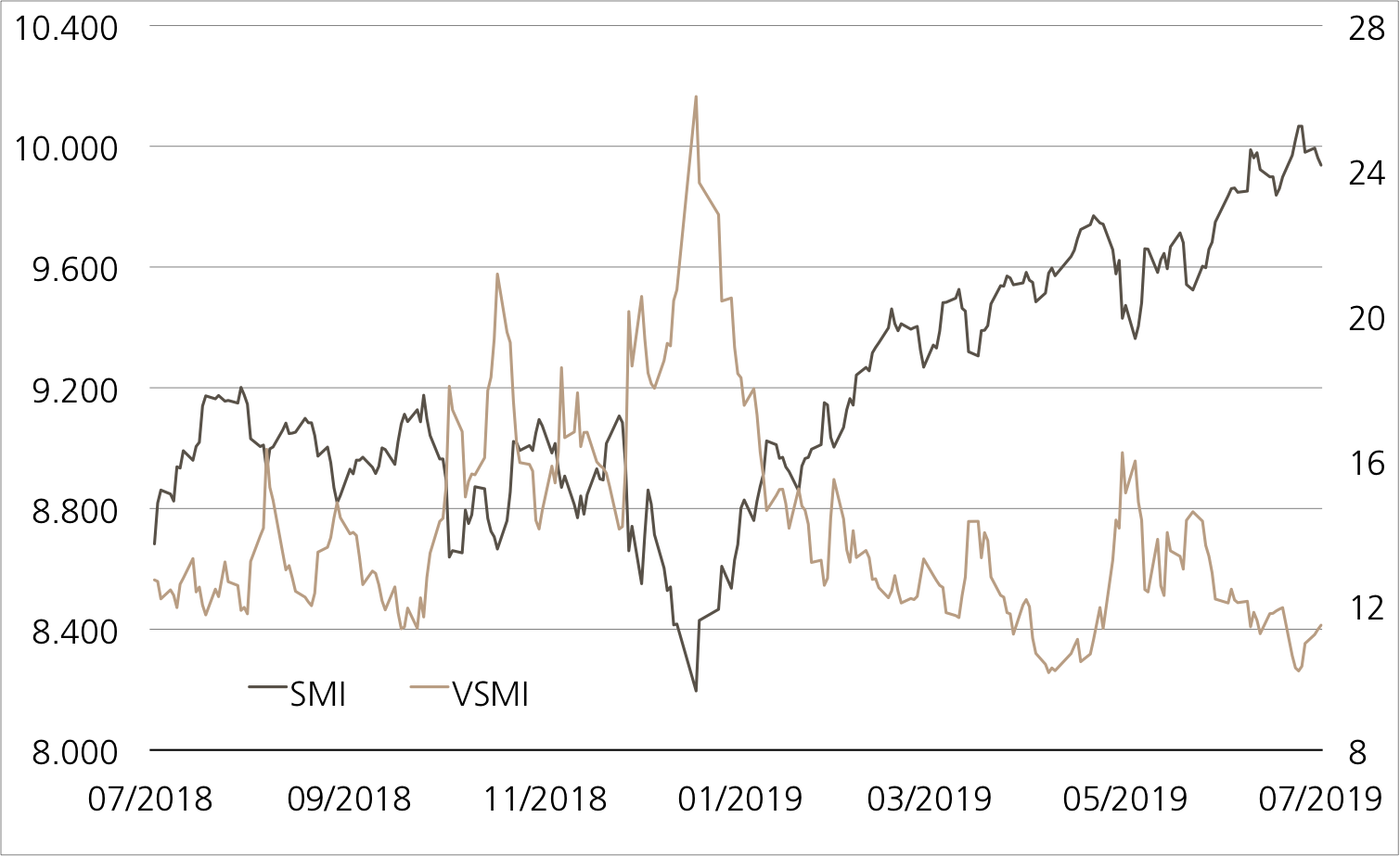

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 9’937.56 Pkt. | -1.3% | |

| SLI™ | 1’520.12 Pkt. | -1.6% | |

| S&P 500™ | 2’993.07 Pkt. | -0.1% | |

| EURO STOXX 50™ | 3’501.52 Pkt. | -1.1% | |

| S&P™ BRIC 40 | 4’346.69 Pkt. | -1.2% | |

| CMCI™ Compos. | 919.73 Pkt. | 1.9% | |

| Gold (Feinunze) | 1’412.50 USD | -0.6% | |

Uber

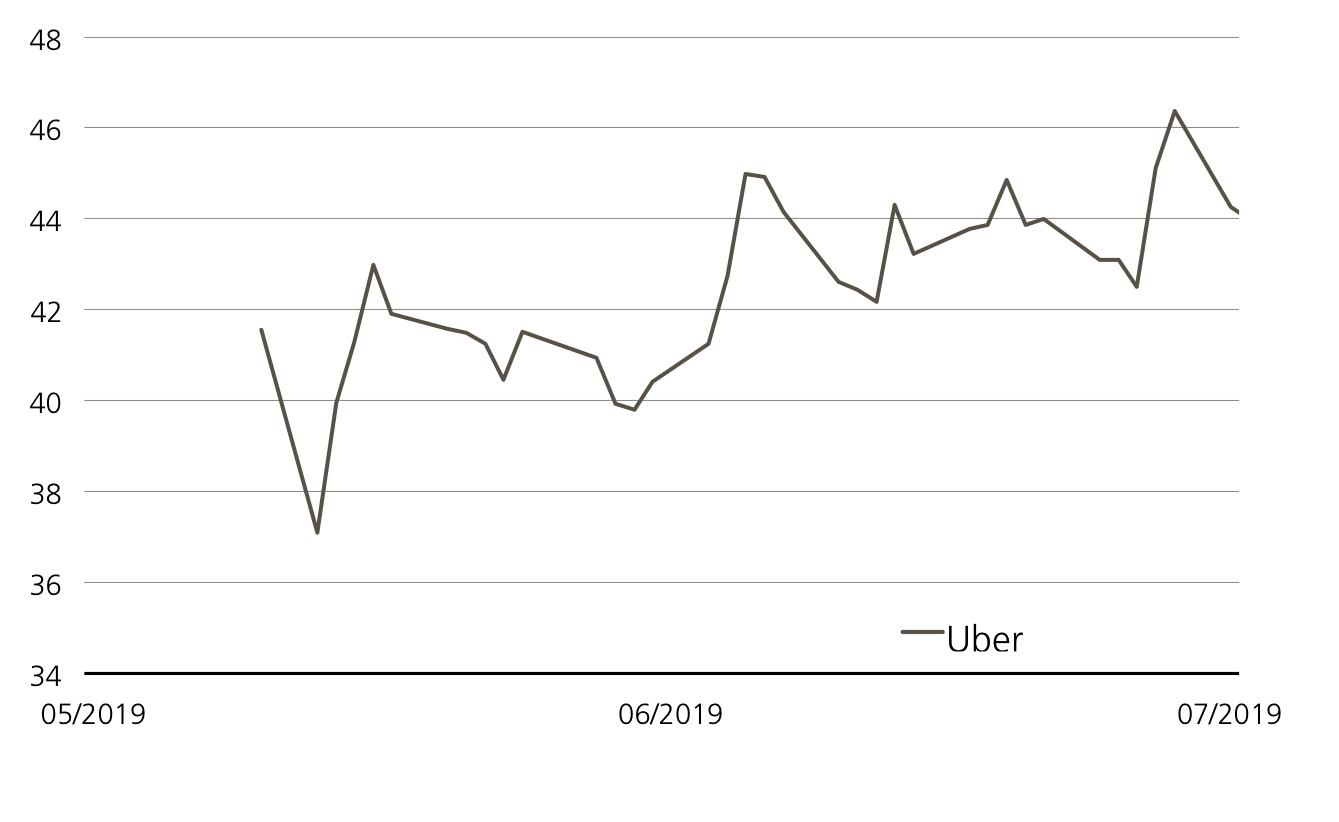

Zurück auf Los

Chancen:Sollte sich der Aktienkurs von Uber auf dem aktuellen Niveau stabilisieren, respektive nur moderat zurücksetzen, wäre mit dem Kick-In GOAL (Symbol: KDVTDU) eine maximale Rendite von 10.00 Prozent p.a. möglich. Diese kommt sicher zur Auszahlung, sofern der Basiswert bis zum Verfall am 17. Juli 2020 die bei 55 Prozent des Startwertes fixierte Barriere nicht verletzt.

Risiken:Das vorgestellte Produkt ist nicht kapitalgeschützt. Notiert der Basiswert während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), erfolgt die Rückzahlung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) ermittelten Performance (höchstens jedoch zum Nominalwert zuzüglich Coupon). Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

10.00% p.a. Kick-In GOAL auf Uber

| Remove | ||

|---|---|---|

| Symbol | KDVTDU | |

| SVSP Name | Barrier Reverse Convertible | |

| SVSP Code | 1230 | |

| Basiswert | Uber | |

| Handelswährung | USD | |

| Coupon | 10.00% p.a. | |

| Kick-In Level (Barriere) | 55% | |

| Verfall | 17.07.2020 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 17.07.2019, 15:00 Uhr | |

Termsheet Weitere Produkte sowie Informationen zu Chancen und Risiken finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 10.07.2019

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden