30. September 2019 – UBS Wochenkommentar Rück-/Ausblick

Stürmische Böen

Das Rezessionsgespenst hält die Märkte weiterhin in ihrem Bann. Vergangene Woche wurde es in Deutschland gesichtet. Zwei Frühindikatoren sorgten für Unbehagen: Zum einen tauchte der Einkaufsmanagerindex im September nicht nur auf den schlechtesten Wert seit nahezu sieben Jahren ab, auch fiel er unter die Wachstumsschwelle von 50 Punkten. Europas grösste Volkswirtschaft reisst damit die gesamte Euro-Zone mit nach unten. So sackte der Einkaufsmanagerindex für die Privatwirtschaft, also Industrie und Dienstleister zusammen, im September im gemeinsamen Währungsraum um 1.5 auf 50.4 Punkte ab. (Quelle: Thomson Reuters, Medienbericht, 23.09.19)

Der zweite Frühindikator, der ifo-Geschäftsklimaindex für Deutschland, konnte zwar seinen Abwärtstrend nach fünf Rückgängen in Folge stoppen, doch von einem Stimmungsumschwung kann trotzdem keine Rede sein. Das Barometer legte nur geringfügig um 0.3 auf 94.6 Punkte zu. Ifo-Experte Klaus Wohlrabe bleibt daher weiter skeptisch: «Das ist nicht der Beginn einer Trendwende.» (Quelle: Thomson Reuters, Medienbericht, 24.09.19) Erschwerend kommt hinzu, dass die Stimmung unter den deutschen Exporteuren so schlecht ist wie seit der weltweiten Finanzkrise 2009 nicht mehr. So tauchte das Barometer für die Exporterwartungen der Industrie im September von minus 2.3 auf minus 5.2 Punkte ab. (Quelle: ifo Institut, Medienmitteilung, 25.09.19)

Für Unruhen an den Börsen sorgt derzeit aber nicht nur die sich abkühlende Wirtschaft, sondern auch wieder einmal US-Präsident Donald Trump. Dieses Mal betrifft es weniger den Handelskrieg mit China. Im Gegenteil, hier zeigten sich zuletzt sogar Fortschritte. Es ist vielmehr ein mögliches Amtsenthebungsverfahren, welche die Opposition im Zusammenhang mit Trumps Ukraine-Affäre planen. (Quelle: Thomson Reuters, Medienbericht, 25.09.19) Das sorgte für stürmische Böen an den Kapitalmärkten. Der SMI tauchte zwischenzeitlich sogar wieder unter die Marke von 10’000 Punkten ab.*

Ohne Sprintfähigkeiten zur Rendite

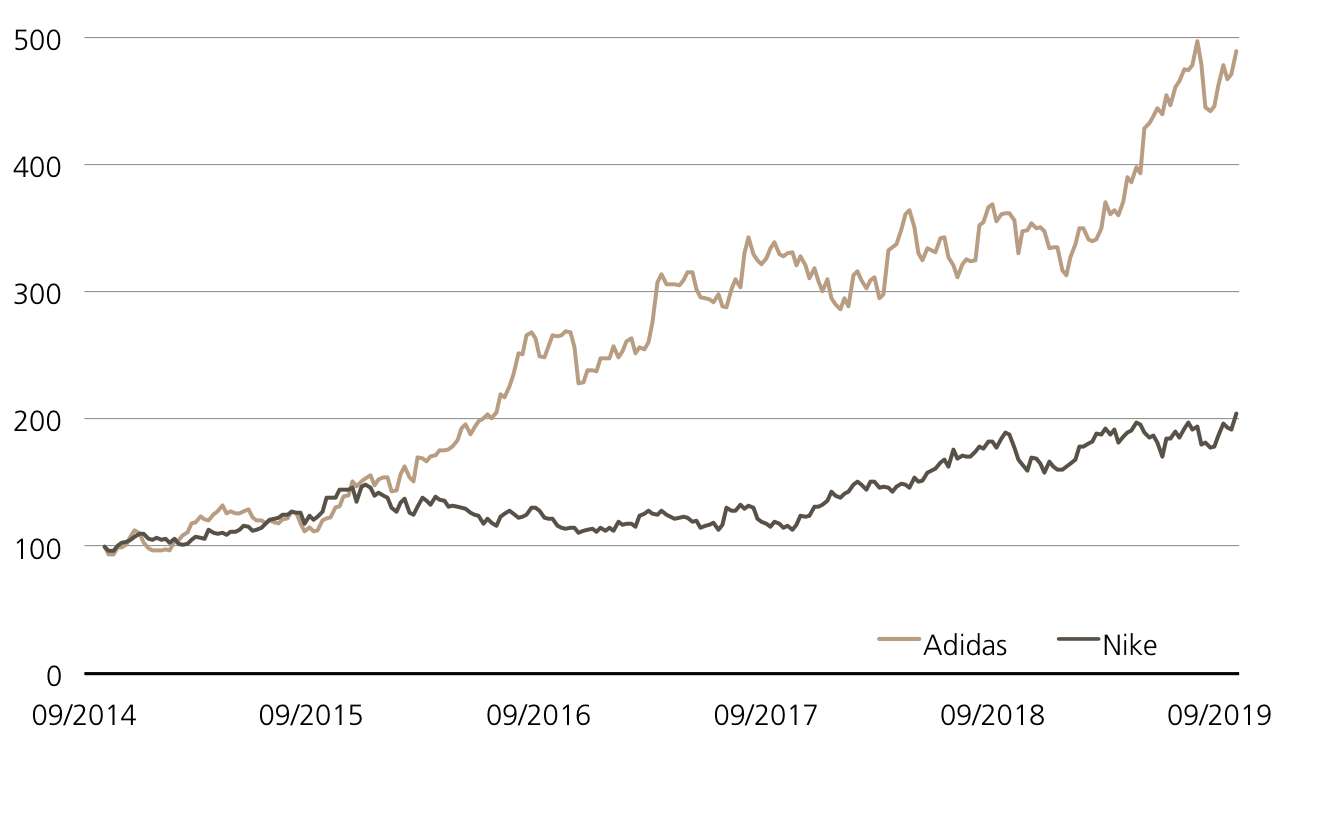

Während also von Seiten der Konjunktur und Politik Gegenwind kommt, können vereinzelte Unternehmen positive Akzente setzen. Mut macht vor allem die Bilanz von Nike. Der US-Sportartikelriese übertraf die Erwartungen bei Umsatz und Gewinn. Im ersten Geschäftsquartal 2019/20 legte der Umsatz um 7.2 Prozent auf 10.66 Milliarden US-Dollar zu, der Nettogewinn verbesserte sich sogar um mehr als ein Viertel auf 1.37 Milliarden US-Dollar. (Quelle: Thomson Reuters, Medienbericht, 25.09.19) Die Aktie brach daraufhin auf ein neues Allzeithoch aus.* Möglicherweise sind die Nike-Zahlen eine gute Vorlage für Konkurrent Adidas, der seine Zwischenbilanz am 6. November präsentieren wird. Wer in die beiden «sprintstarken» Aktien investieren möchte, kann den in Zeichnung stehende 8.25 Prozent p.a. Callable Kick-In GOAL auf Adidas und Nike (Symbol: KEIBDU) ins Auge fassen1). Der Barrier Reverse Convertible erzielt die Maximalrendite, ohne dass die Basiswerte weiter zulegen müssen. Wichtig ist, dass die Barriere bei 65 Prozent der Starkurse unversehrt bleibt.

Spannender Bieterkampf

Auch in der neuen Woche werden wieder eine Handvoll Konzernergebnisse erwartet, bevor in rund zwei Wochen dann die Bilanzsaison startet. Die Bücher öffnen Pepsi, Tesco, H&M sowie EMS Chemie aus der Schweiz. Von Unternehmensseite kommt es aber noch zu einem weiteren wichtigen Termin: Am 1. Oktober enden die Übernahmeangebote von AMS sowie Bain Capital und Carlyle für Osram. Die österreichische AMS, die in der Schweiz kotiert ist, muss bis Dienstag auf 62.5 Prozent der Stimmen an Osram kommen, damit die Akquisition nicht scheitert. In die Quere gekommen ist dem Chipkonzern auf den letzten Metern eine Ankündigung von Bain und Advent: Zusammen möchten die Finanzinvestoren in den nächsten Wochen ein verbindliches Übernahmeangebot abgeben, welches die Offerte des Halbleiterherstellers deutlich übertreffen soll. (Thomson Reuters, Medienbericht, 25.09.2019) Am vergangenen Freitag konterte AMS dann ebenfalls mit einem erhöhten Angebot auf 41 Euro je Aktie. (Quelle: AMS, Medienmitteilung, 27.09.2019)

Down Under im Fokus

Neben der Veröffentlichung verschiedener Einkaufsmanagerindizes sowie dem wichtigen US-Arbeitsmarktbericht am Freitag werden sich die Blicke in dieser Woche auch auf Australien richten. Auf dem fünften Kontinent tagt am Dienstag die Notenbank. Im Juni und Juli hatten die Währungshüter überraschend den Leitsatz erstmals seit drei Jahren gelockert. Doch könnte es bei dem aktuell angekommenen historischen Tiefzins von 1.00 Prozent noch nicht zu Ende sein. So deutete der Gouverneur der australischen Notenbank Philip Lowe jüngst eine weitere Zinssenkung an. «Der Verwaltungsrat ist bereit, die Geldpolitik bei Bedarf weiter zu lockern, um ein nachhaltiges Wirtschaftswachstum zu unterstützen», sagte Lowe vor der Industrie- und Handelskammer in Armidale. (Quelle: ABC News, Medienbericht, 24.09.2019) An der australischen Börse kommen die Zinssenkungen bisher gut an: Seit Anfang Juni legte der S&P/ASX 200 Index mehr als sechs Prozent zu.*

Adidas vs. Nike (5 Jahre)*

Quelle: Thomson Reuters, Stand: 27.09.2019

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Zeit | Land | Ereignis |

| 30.09.2019 | 15:45 | US | Chicago Einkaufsmanagerindex |

| 01.10.2019 | 06:30 | AUS | RBA Zinssatzentscheidung |

| 01.10.2019 | 08:30 | CH | Einzelhandelumsätze |

| 01.10.2019 | 09:30 | CH | SWME Einkaufsmanagerindex |

| 01.10.2019 | 11:00 | EZ | Verbraucherpreisindex |

| 01.10.2019 | 16:00 | US | ISM Einkaufsmanagerindex Industrie |

| 02.10.2019 | 08:30 | CH | Verbraucherpreisindex |

| 02.10.2019 | – | GB | Tesco Quartalszahlen |

| 03.10.2019 | 11:00 | EZ | Einzelhandelumsätze |

| 03.10.2019 | 16:00 | US | ISM Einkaufsmanagerindex Dienstleistungen |

| 03.10.2019 | – | SWE | H&M Quartalszahlen |

| 03.10.2019 | – | US | Pepsi Quartalszahlen |

| 04.10.2019 | – | CH | EMS Chemie Quartalszahlen |

Quelle: Thomson Reuters, Stand: 27.09.2019

¹)Risiken:

Kick-In GOALs sind nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Callable Feature nicht zum tragen, kann die Tilgung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Weitere Blogeinträge:

Marktumfeld voller Gegensätze

In der vergangenen Woche zeigte sich das verschobene Kräfteverhältnis zwischen der Wall Street und Europa einmal mehr.

Makrodaten auf dem Fahrersitz der Märkte

Wer in der vergangenen Woche auf die grossen Indizes blickte, kommt zu dem Ergebnis, dass sich die Börsen auf zwei Kontinente aufgeteilt haben. In den USA überwog der Rückwärtsgang.

Hohe Erwartungen und dünne Nerven

Der vergangenen Börsenwoche fehlte es an nichts – auch nicht an Bewegung. Die grossen Indizes hüpften und rutschten und fingen sich wieder, ohne klare Richtung und ohne überzeugenden Takt.