17. Februar 2020 – UBS Thema im Fokus

Die Rekordjagd geht weiter

Für Analysten und Investoren gibt es momentan kaum Verschnaufpausen. Die Berichtssaison hat die Märkte fest im Griff. Kürzlich meldete sich dabei der weltgrösste Lebensmittelkonzern zu Wort: Nestlé ist bei den Umsätzen im vergangenen Jahr organisch um 3.5 Prozent und damit so stark wie seit 2015 nicht mehr gewachsen. Gleichzeitig konnte der Konzern die operative Marge um 60 Basispunkte auf 17.6 Prozent verbessern. Damit hat Nestlé sein Renditeziel ein Jahr früher erreicht als geplant. Die Märkte zeigten sich dennoch wenig begeistert von den Resultaten. Am Donnerstag sackte der Large Cap um mehr als zwei Prozent ab. Zum einen hat Nestlé sowohl beim organischen Wachstum als auch bei der Marge die Erwartungen der Analysten knapp verfehlt. Zudem erwartet CEO Mark Schneider nun erst ab 2020/21 ein Wachstum im mittleren einstelligen Prozentbereich. Bisher hatte er ein derartiges Tempo bereits im laufenden Jahr für möglich gehalten. Offenbar macht das Coronavirus den Branchenprimus vorsichtiger. (Quelle: Thomson Reuters, Medienbericht, 13.02.2020)

US-Konzerne überraschen positiv

Weder die grassierende Atemwegserkrankung noch der zurückhaltende Ausblick von Europas grösstem Börsenkonzern konnten die Gipfeljagd an den Börsen ausbremsen. Am Tag nach der Nestlé-Meldung erreicht der SMI™ bei 11’152.57 Punkten ein weiteres Allzeithoch. Auch an der Wall Street ertönt die Rekordglocke in einem fort. Für Schwung sorgt am US-Aktienmarkt die „Earnings Season“. Einmal mehr schneiden die Konzerne bisher besser ab, als von den Analysten erwartet. Auf diese Weise kam es in den USA in den vergangenen Wochen zu einer markanten Aufwärtsrevision der Gewinnschätzungen. Laut Factset war der Konsens Ende 2019 davon ausgegangen, dass der Profit der S&P 500™-Unternehmen im vierten Quartal um 1.7 Prozent gefallen ist. Mittlerweile errechnet der Datendienstleister aus den bereits vorliegenden Resultaten sowie den Schätzungen für die ausstehenden Berichte ein Gewinnwachstum von 0.7 Prozent. (Quelle: Factset, Earnings, „S&P 500 Reporting Earnings Growth for the First Time Since Q4 2018“, 13.02.2020)

Bleibt es dabei, hätten die im US-Leitindex enthaltenen Konzerne zum ersten Mal seit Ende 2018 auf Jahressicht mehr verdient. Als hauptverantwortlich für die Aufwärtsrevision bezeichnet Factset den Sektor Information Technology. Unter anderem die IT-Schwergewichte Apple, Microsoft und Intel konnten positiv überraschen. Jetzt rechnen die Analysten damit, dass dieser Wirtschaftszweig im vierten Quartal 2019 ein Gewinnwachstum von 5.1 Prozent eingefahren hat. An Silvester lag der Konsens noch bei einem Rückgang von 1.9 Prozent. (Quelle: Factset, Earnings, „S&P 500 Reporting Earnings Growth for the First Time Since Q4 2018“, 13.02.2020)

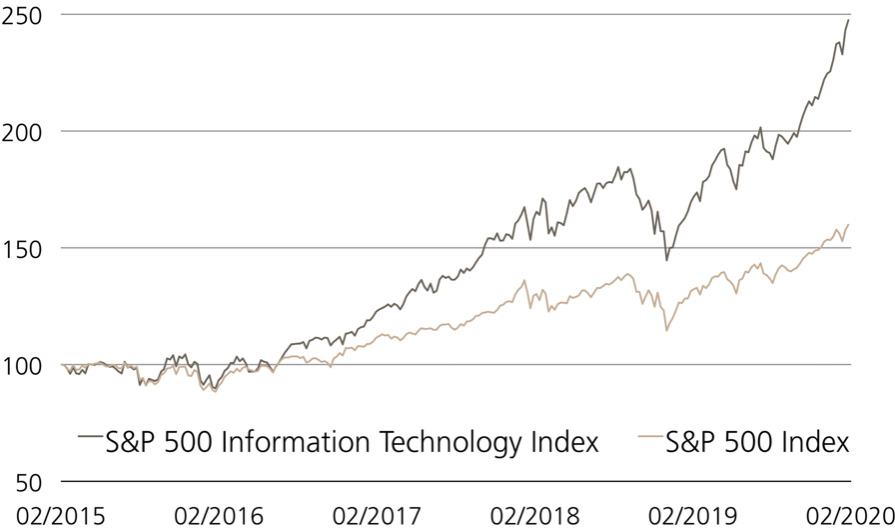

Vor diesem Hintergrund kommt die Rallye beim S&P 500™ Information Technology Index nicht überraschend. In den ersten knapp zwei Monaten 2020 hat die Benchmark mehr als ein Zehntel an Wert gewonnen. Dadurch konnte der Index seinen langfristigen Vorsprung gegenüber dem S&P 500™ ausbauen (siehe Chart)1). Mit einem ETT (Symbol: ETINFU)* können sich Anleger diversifiziert im IT-Sektor der USA positionieren. Angeführt von Microsoft, Apple und Visa enthält der S&P 500™ Information Technology Index insgesamt 71 Sektorvertreter.

Zahlenflut im DAX™

In den Staaten hat die Berichtssaison ihren Zenit überschritten. Dagegen geht es auf dem alten Kontinent noch einmal in die Vollen. Hier zu Lande präsentiert in der neuen Woche neben den SMI™-Mitgliedern Swiss Re und Sika eine Reihe von Mid Caps die Jahreszahlen. In Deutschland gewähren bis zum Freitag allein acht Unternehmen aus dem DAX™ Einblick in den jüngsten Geschäftsgang.

Die Wall Street gönnt sich heute erst mal eine Verschnaufpause, feiertagsbedingt bleiben die US-Märkte am Montag geschlossen. Ab morgen laufen in den Staaten unter anderem die Konjunkturbarometer der Federal Reserve Banks von New York und Philadelphia über den Ticker. In Europa wird aus konjunktureller Sicht neben dem Verbrauchervertrauen für Deutschland sowie die Eurozone vor allem der am Freitag anstehende Einkaufsmanagerindex interessant.

S&P 500™ Information Technology Index vs. S&P 500™ Index

(5 Jahre, nur zu illustrativen Zwecken, Angaben in %)¹

¹) Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Stand: 14.02.2020; Quelle: Bloomberg

*Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Wirtschafts- und Unternehmenstermine

| Datum | Uhrzeit | Land | Ereignis |

| 17.02.2020 | 19:00 | DE | Deutsche Börse Jahreszahlen |

| 18.02.2020 | k.A. | CH | Basilea Jahreszahlen |

| 18.02.2020 | 06:30 | CH | Straumann Jahreszahlen |

| 18.02.2020 | 07:00 | DE | HeidelbergCement Jahreszahlen |

| 18.02.2020 | 11:00 | DE | ZEW Index Februar |

| 18.02.2020 | 12:00 | US | Walmart Quartalszahlen |

| 18.02.2020 | 14:00 | US | Empire State Index Februar |

| 19.02.2020 | 06:00 | CH | Sulzer Jahreszahlen |

| 19.02.2020 | 07:00 | DE | Deutsche Telekom Jahreszahlen |

| 19.02.2020 | 07:00 | DE | Covestro Jahreszahlen |

| 19.02.2020 | 10:00 | DE | Puma Jahreszahlen |

| 19.02.2020 | 14:30 | US | Baugenehmigungen Januar |

| 19.02.2020 | 14:30 | US | Erzeugerpreise Januar |

| 19.02.2020 | 14:30 | US | Wohnbaubeginne Januar |

| 19.02.2020 | 20:00 | US | Fed-Sitzungsprotokoll Januar |

| 20.02.2020 | 07:00 | CH | Swiss Re Jahreszahlen |

| 20.02.2020 | 07:00 | CH | GAM Holding Jahreszahlen |

| 20.02.2020 | 07:00 | DE | FMC Jahreszahlen |

| 20.02.2020 | 08:00 | DE | GfK Konsumklima |

| 20.02.2020 | 08:00 | DE | MTU Aero Engines Jahreszahlen |

| 20.02.2020 | 08:30 | DE | Fresenius Jahreszahlen |

| 20.02.2020 | 10:00 | DE | Infineon Generalversammlung |

| 20.02.2020 | 14:30 | US | Philly Fed Index Februar |

| 20.02.2020 | 16:00 | EZ | Verbrauchervertrauen Februar |

| 20.02.2020 | 16:00 | US | Frühindikatoren Januar |

| 21.02.2020 | k.A. | CH | Sika Jahreszahlen |

| 21.02.2020 | k.A. | CH | Cembra Money Bank Jahreszahlen |

| 21.02.2020 | 07:00 | DE | Allianz Jahreszahlen |

| 21.02.2020 | 10:00 | EZ | Einkaufsmanagerindex Februar |

| 21.02.2020 | 14:30 | US | Deere & Co Quartalszahlen |

Stand: 17.02.2020; Quelle: Thomson Reuters

Weitere Blogeinträge:

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.

Start in den Gipfelmarathon

In den kanadischen Rocky Mountains hat am gestrigen Sonntag das G7-Treffen begonnen. Noch bis zum Mittwoch, 17. Juni 2025, tagen die Staats- und Regierungschefs der sieben grössten westlichen Industriestaaten.

Neuer Monat, alte Themen

Die Börsen haben den Mai 2025 ruhig ausklingen lassen. Am Brückentag nach „Auffahrt“ verbuchte der SMI® ein kleines Plus von 0.33 Prozent.