- Thema 1: Fusionen und ÜbernahmenVolltreffer im Themenindex

- Thema 2: LuxusaktienEin schickes Trio

Fusionen und ÜbernahmenVolltreffer im Themenindex

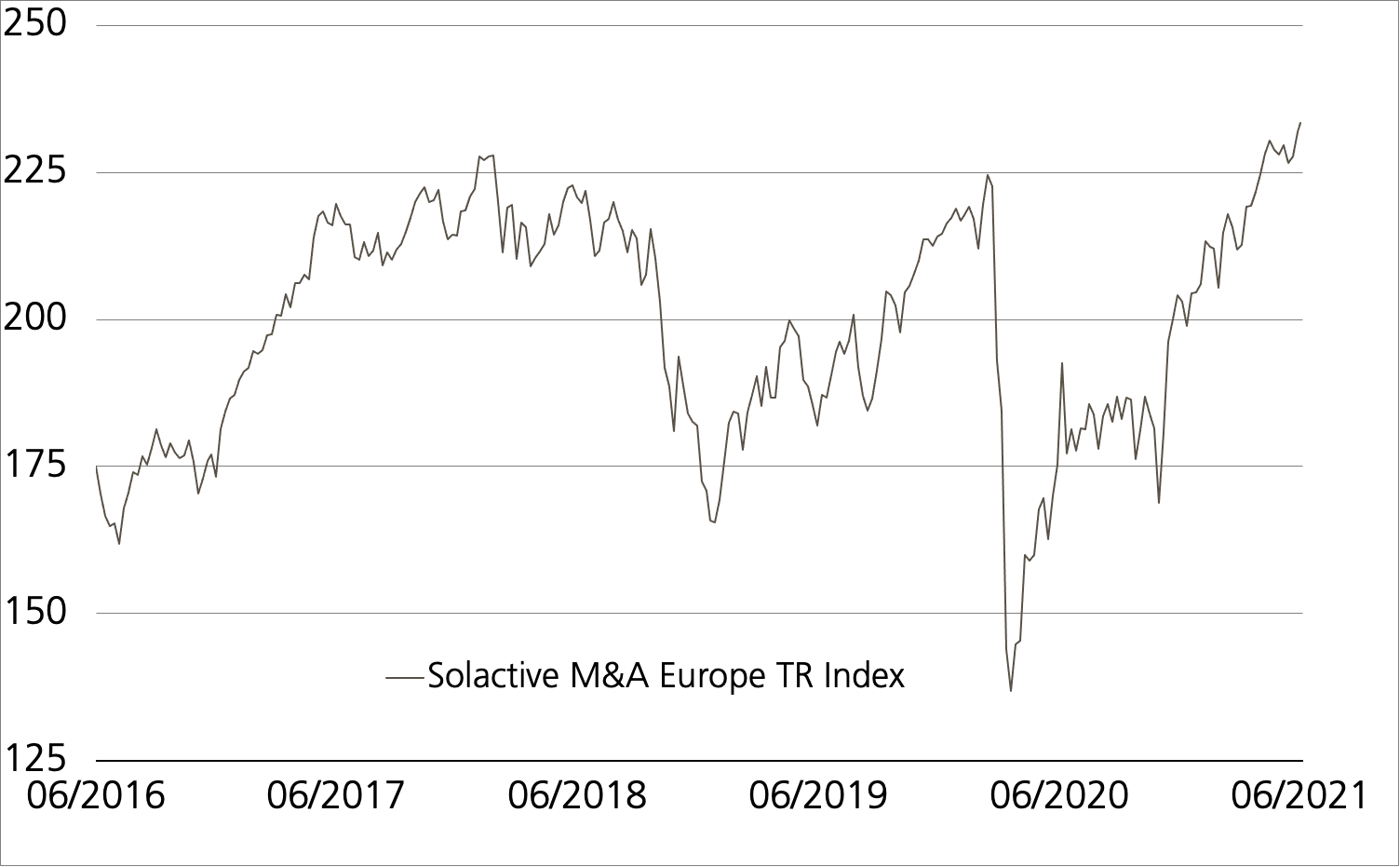

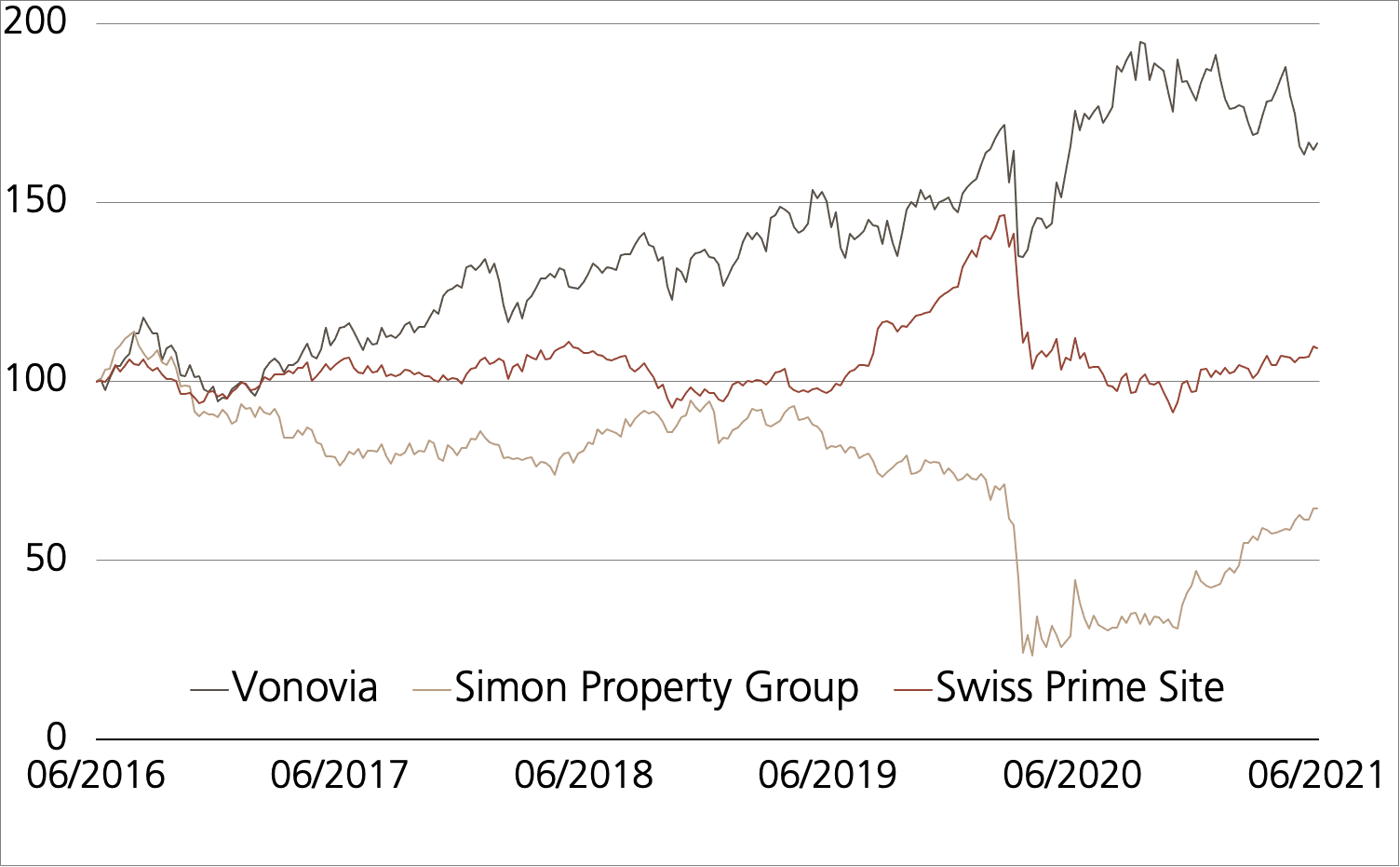

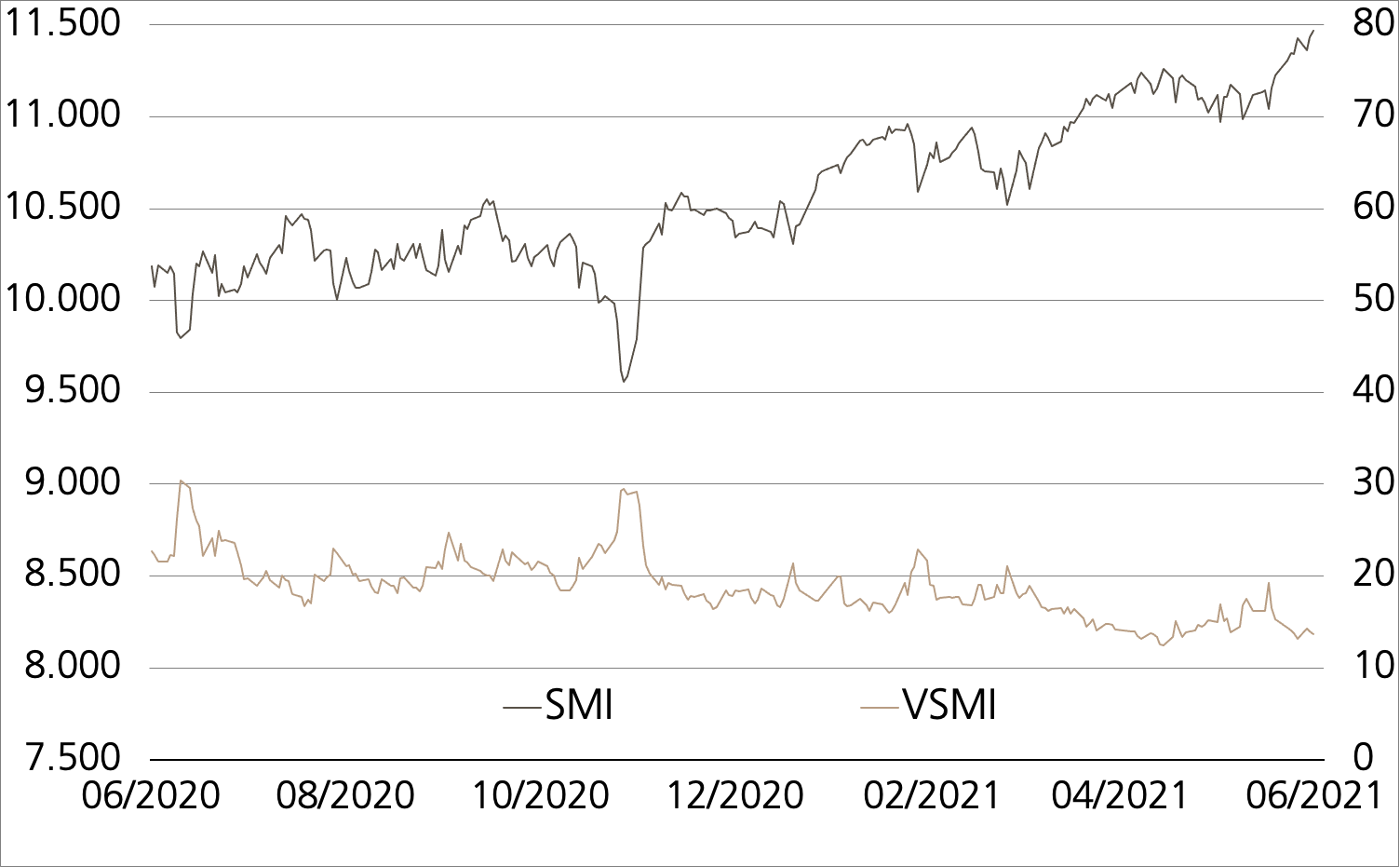

Im deutschen Immobilienmarkt bahnt sich eine Megaübernahme an. Branchenkrösus Vonovia bietet 18 Milliarden Euro für den zweitgrössten Vermieter des Landes, Deutsche Wohnen. Das Objekt der Begierde ist Mitglied im Solactive M&A Europa Index. Insofern ist die systematische Suche dieses Benchmarks nach potentiellen Übernahmezielen einmal mehr aufgegangen. Mit Open End PERLES (Symbol: MANDAU) auf den Solactive M&A Europa Total Return Index können Anleger auf weitere Treffer setzen. Das Momentum im Immobiliensektor greift UBS mit dem Kick-In GOAL (Symbol: KIUXDU) auf. Die Neuemission basiert auf Swiss Prime Site, Simon Property Group und Vonovia. Die Couponzahlung von 8.00 Prozent p.a. trifft bei dieser Neuemission auf Barriereabstände von 35 Prozent.

2016 hatte Vonovia zum ersten Mal beim Berliner Konkurrenten angeklopft. Doch damals prallte der Immobiliekonzern aus Nordrhein-Westfalen insbesondere am Widerstand von CEO Michael Zahn ab. Bei der neuerlichen Offerte hat der Chef von Deutsche Wohnen den Daumen gehoben: Vonovia bietet 52 Euro je Aktie oder insgesamt 18 Milliarden Euro. Inklusive Schulden wird Deutsche Wohnen mit 29 Milliarden Euro bewertet. Vorausgesetzt der Deal wird Realität, kommt es im europäischen Immobiliensektor zur bisher grössten Übernahme. Zusammen halten die jeweils im DAX™ notierten Unternehmen mehr als 550’000 Wohnungen. Bereits bis August möchte Vonovia die Transaktion in trockene Tücher bringen. (Quelle: Thomson Reuters, Medienbericht, 25.05.2021)Während der Kurs des Käufers zunächst nachgab, schnellte Deutsche Wohnen am Tag des Angebots um mehr als 15 Prozent nach oben. Von diese Avancen profitierte auch der Solactive M&A Europa Index.¹ Deutsche Wohnen ist ein Mitglied dieses Themenbenchmarks. Die Methodik hat damit einmal mehr gegriffen. Der Index macht sich auf dem alten Kontinent systematisch auf die Suche nach Aktien, die im Bereich Fusionen und Übernahmen, im Fachjargon Mergers & Acquisitions (M&A),in den Fokus rücken könnten. Zentrales Auswahlkriterium ist die Bewertung. Neben dem Wachstum von Umsatz und Gewinn nehmen die Verantwortlichen das Kurs-Buchwert-Verhältnis (KBV) unter die Lupe. Sämtliche Kennzahlen werden in Relation zum Sektor gesetzt, im dem das analysierte Unternehmen aktiv ist. Aktien, mit einer unterdurchschnittlichen Gewinnsteigerung und/oder einem KBV über dem Median, scheiden aus. Von den Kandidaten, die es über beide Hürden schaffen, ziehen die 40 mit dem stärksten Umsatzwachstum gleichgewichtet in den Index ein. Vierteljährlich nimmt Indexsponsor Solactive AG eine Überprüfung und gegebenenfalls Anpassung des Benchmarks vor. Unternehmen aus Deutschland geben aktuell mit einer Gewichtung von knapp 18 Prozent den Ton an. Hinter Frankreich (Gewichtung: 16.4 Prozent) folgt die Schweiz auf dem dritten Rang. Sechs heimische Unternehmen hat die Methodik als M&A Ziele ausgewählt: Vifor Pharma, Lindt & Sprüngli, Swiss Life, BKW, Helvetia und Baloise. (Quelle: Solacitve AG, Factsheet Solactive M&A Europe Index, 31.05.2021)

Chancen: Open End PERLES (Symbol: MANDAU) bilden den Solactive M&A Europe Total Return Index 1:1 ab. Das Produkt bietet damit die Partizipation an an einem diversifizierten Portfolio mit potenziellen Übernahmekandidaten. Die Dividenden der enthaltenen Unternehmen werden netto in den Index reinvestiert. Eine renditeoptimierte Positionierung im Immobiliensektor bietet der Kick-In GOAL (Symbol: KIUXDU) auf Simon Property Group, Swiss Prime Site und Vonovia. Anleger können hier fest mit der halbährlichen Couponzahlung in Höhe von 8.00 Prozent p.a. rechnen. In die Laufzeit von zwei Jahren startet das Sektortrio mit einem Barriereabstand von jeweils 35 Prozent.

Risiken:Open End PERLES und Kick-In GOALs sind nicht kapitalgeschützt. Beim Open End PERLES führt eine negative Entwicklung des Basiswertes zu entsprechenden Verlusten beim Strukturierten Produkt. Notiert einer der Basiswerte des Kick-In GOALs während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), kann die Rückzahlung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Open End PERLES auf den Solactive M&A Europe Total Return Index

8.00% p.a. Kick-In GOAL auf Swiss Prime Site / Simon Property Group / Vonovia

| Remove | ||

|---|---|---|

| Symbol | KIUXDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswerte | Swiss Prime Site, Simon Property Group, Vonovia | |

| Handelswährung | CHF (Quanto) | |

| Coupon | 8.00% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 65% | |

| Verfall | 16.06.2023 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 16.06.2021, 15:00 Uhr | |

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 11’470.35 Pkt. | 1.1% | |

| SLI™ | 1’876.71 Pkt. | 1.7% | |

| S&P 500™ | 4’208.12 Pkt. | 0.3% | |

| EURO STOXX 50™ | 4’088.50 Pkt. | 1.4% | |

| S&P™ BRIC 40 | 5’632.49 Pkt. | 4.3% | |

| CMCI™ Compos. | 1’193.90 Pkt. | 3.1% | |

| Gold (Feinunze) | 1’909.90 USD | 0.3% | |

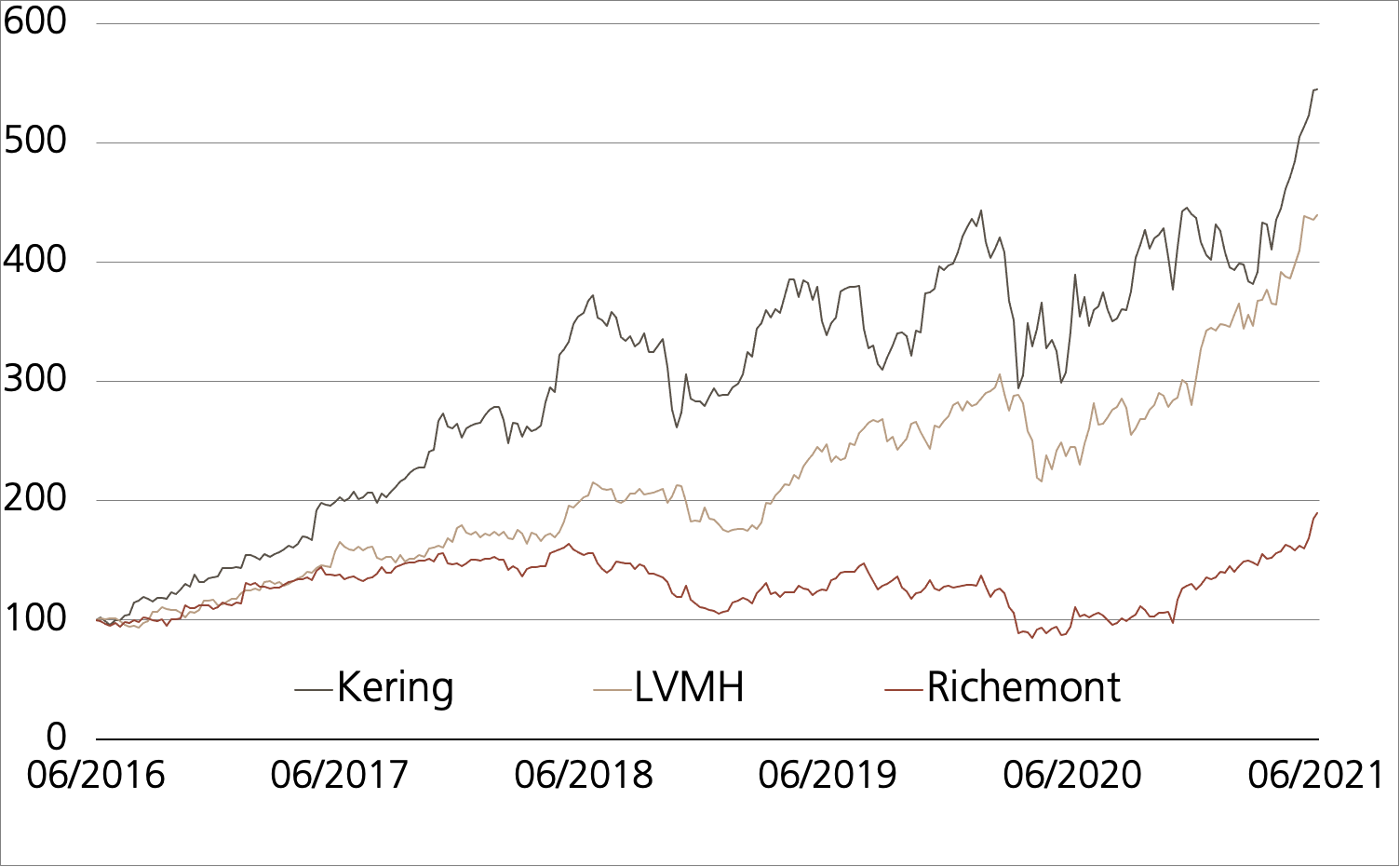

LuxusaktienEin schickes Trio

Chancen:Selbst wenn die Rallye im Luxusgütersektor an Schwung verlieren sollte, wäre beim Kick-In GOAL (Symbol: KITQDU) auf Kering, LVMH und Richemont eine «schicke» Rendite möglich. Die Neuemisssion wirft eine Couponzahlung in Höhe von 5.25 Prozent p.a. ab. Solange keine Aktie auf oder unter die Barriere von jeweils 55 Prozent der Anfangsfixierung fällt, zahlt die Emittentin das Nominal nach dem Laufzeitende vollständig zurück. Selbst wenn das Polster bei wenigstens einem Basiswert nicht reichen sollte, ist die Renditechance nicht automatisch verloren. Allerdings muss das Trio dann zur Schlussfixierung geschlossen auf oder über dem Strike zu finden sein, um Abschläge bei der Tilgung zu vermeiden.

Risiken:Kick-In GOALs sind nicht kapitalgeschützt. Notiert einer der Basiswerte des Kick-In GOALs während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), kann die Rückzahlung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KITQDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswerte | Kering, LVMH, Richemont | |

| Handelswährung | CHF (Quanto) | |

| Coupon | 5.25% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 55% | |

| Verfall | 09.12.2022 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 09.06.2021, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 02.06.2021