- Thema 1: Nahrungsmittelsektor – Volles Sortiment

- Thema 2: EU-Emissionshandel – Spezielles Investment

Nahrungsmittelsektor

Volles Sortiment

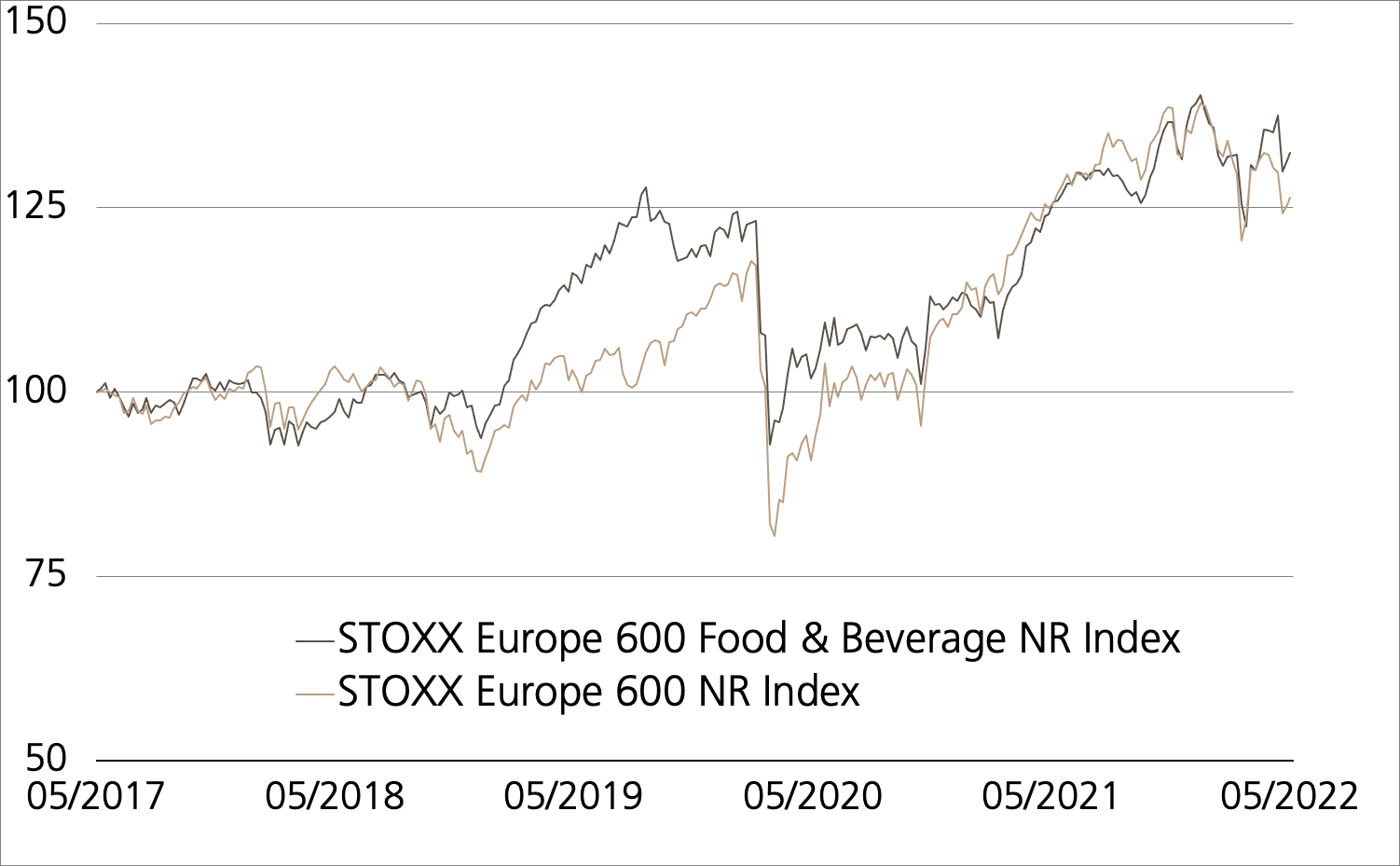

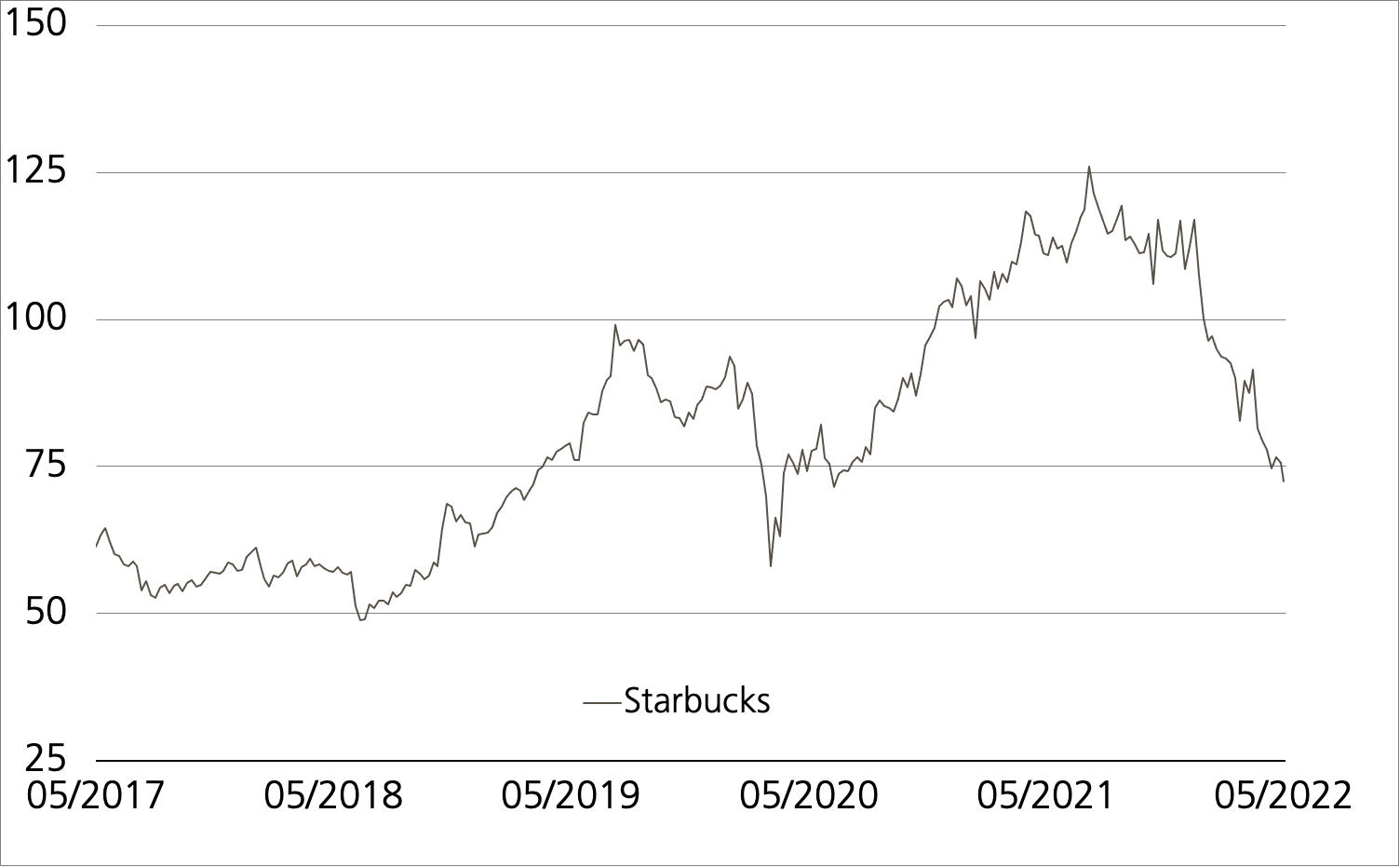

Egal, ob Nestlé, Danone oder Heineken: Im Sortiment der Supermärkte sind viele bekannte Nahrungsmittel- und Getränkehersteller mit ihren Produkten geballt anzutreffen. An der Börse helfen dem Sektor derzeit einmal mehr seine vergleichsweise defensiven Qualitäten. Im bisherigen Jahresverlauf gab der STOXX™ Europe 600 Food & Beverage Index weniger stark nach, als der breite europäische Aktienmarkt.¹ Mit einem ETT (ETFOO) können sich Investoren den diversifizierten Sektorindex in das Portfolio holen. Neu am Markt ist ein Barrier Reverse Convertible (Symbol: KKXGDU) auf Starbucks. Anleger können hier fest mit einer Couponzahlung in Höhe von 7.50 Prozent p.a. rechnen. In die 18-monatige Laufzeit startet die an der Nasdaq kotierte Kaffeehaus-Kette mit einem Barriereabstand von 45 Prozent.

Die Kosten für Rohstoffe aller Art sind in den vergangenen Monaten stark gestiegen. Für die Hersteller von Nahrungsmitteln und Getränken bedeutet das eine echte Herausforderung: Drehen sie zu wenig an der Preisschraube, gerät die Profitabilität in Gefahr. Dagegen droht ein Nachfrageeinbruch, sobald die Konsumenten wegen zu hoher Preise auf bestimmte Artikel verzichten. Ein Blick in die jüngsten Zwischenberichte zeigt: Gerade die grossen Branchenvertreter haben den skizzierten Spagat in den ersten drei Monaten des Jahres gut hinbekommen. Beispiel Nestlé: Von Januar bis März 2022 hat der weltgrösste Lebensmittelhersteller ein organisches Umsatzwachstum von 7.6 Prozent erzielt. 5.2 Prozentpunkte dieser Rate gingen auf Preiserhöhungen zurück. Obwohl die Kunden also tiefer in die Tasche greifen mussten, wichen sie dem Unternehmen zufolge weder auf günstigere Artikel aus, noch kauften sie kleinere Mengen an Nestlé-Artikeln ein. «Bisher hat sich die Verbrauchernachfrage als widerstandsfähig erwiesen», erklärte CEO Mark Schneider. An der Prognose für 2022 hält der Top-Manager fest: Bei einem organischen Umsatzwachstum von rund fünf Prozent stellt er eine operative Marge zwischen 17.0 und 17.5 Prozent in Aussicht. 2021 lag diese Kennziffer bei 17.4 Prozent. (Quelle: Refinitiv, Medienbericht, 21.04.2022) Über den Erwartungen lagen auch die Resultate von Danone. Der französische Molkereikonzern verbuchte für das erste Quartal 2022 ein organisches Umsatzwachstum von 7.1 Prozent auf 6.2 Milliarden Euro. Analysten hatten im Schnitt nur mit einer Steigerung von 5.5 Prozent gerechnet. Neben Preiserhöhungen spielten dem weltgrössten Joghurt-Hersteller eine stärkere Nachfrage nach Babynahrung in China sowie die Erholung des Wassergeschäfts mit der Gastronomie in die Hände. Trotz des starken Starts hält Danone am Ausblick fest. Für 2022 rechnen die Franzosen mit einem organischen Umsatzwachstum zwischen drei Prozent und fünf Prozent. Die operative Marge soll mehr als zwölf Prozent, nach 13.7 Prozent im Vorjahr, erreichen. (Quelle: Refinitiv, Medienbericht, 20.04.2022)Dagegen musste Starbucks die für das Fiskaljahr 2022 gesteckten Ziele aufgeben. Damit reagierte die US-Kaffeehaus-Kette auf einen schwachen Geschäftsverlauf in China. Im zweiten Quartal schrumpften die Umsätze von Starbucks im Reich der Mitte im Zuge der neuerlichen Corona-Lockdowns auf um annähernd ein Viertel. Derweil verzeichnete das Unternehmen in seinen Läden in Nordamerika ein Wachstum von zwölf Prozent. (Quelle: Refinitiv, Medienbericht, 03.05.2022)

Chancen: Insgesamt 26 europäische Nahrungsmittelunternehmen sind im STOXX™ Europe 600 Food & Beverage Index enthalten. Neben den Branchenriese Nestlé und Danone zählen dazu beispielsweise auch die beiden Schweizer Schoggi-Spezialisten Lindt & Sprüngli sowie Barry Callebaut. Der ETT (Symbol: ETFOO) bildet den Index in seiner ganzen Breite und ohne eine Laufzeitbegrenzung ab. Eine renditeoptimierte Anlage auf Basis der Starbucks-Aktie bietet der Barrier Reverse Convertible (Symbol: KKXGDU). Ungeachtet vom weiteren Verlauf des Nasdaq-Titels kommt der Coupon in Höhe von 7.50 Prozent p.a. zur Auszahlung. Für das Nominal besteht Teilschutz in Form einer Barriere von 55 Prozent der Anfangsfixierung.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Eine negative Entwicklung des Basiswertes führt zu entsprechenden Verlusten beim ETT. Notiert Starbucks beim BRC während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere) kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.

ETT auf den STOXX™ Europe 600 Food & Beverages NR Index

| Remove | ||

|---|---|---|

| Symbol | ETFOO | |

| SSPA Name | Tracker-Zertifikat | |

| SSPA Code | 1300 | |

| Basiswert | STOXX™ Europe 600 Food & Beverage EUR Net Return Index | |

| Bezugsverhältnis | 1:1 | |

| Handelswährung | EUR | |

| Verwaltungsgebühr | 0.00% p.a.² | |

| Partizipation | 100% | |

| Verfall | Open End | |

| Emittentin | UBS AG, London | |

| Geld-/Briefkurs | EUR 1’600.00 / 1’608.00 | |

7.50% p.a. BRC auf Starbucks

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 11’579.14 Pkt. | 0.2% | |

| SLI™ | 1’798.11 Pkt. | 0.7% | |

| S&P 500™ | 3’923.68 Pkt. | -0.3% | |

| EURO STOXX 50™ | 3’690.74 Pkt. | 1.2% | |

| S&P™ BRIC 40 | 3’338.72 Pkt. | 6.7% | |

| CMCI™ Compos. | 1’584.76 Pkt. | 0.7% | |

| Gold (Feinunze) | 1’822.40 USD | -1.7% | |

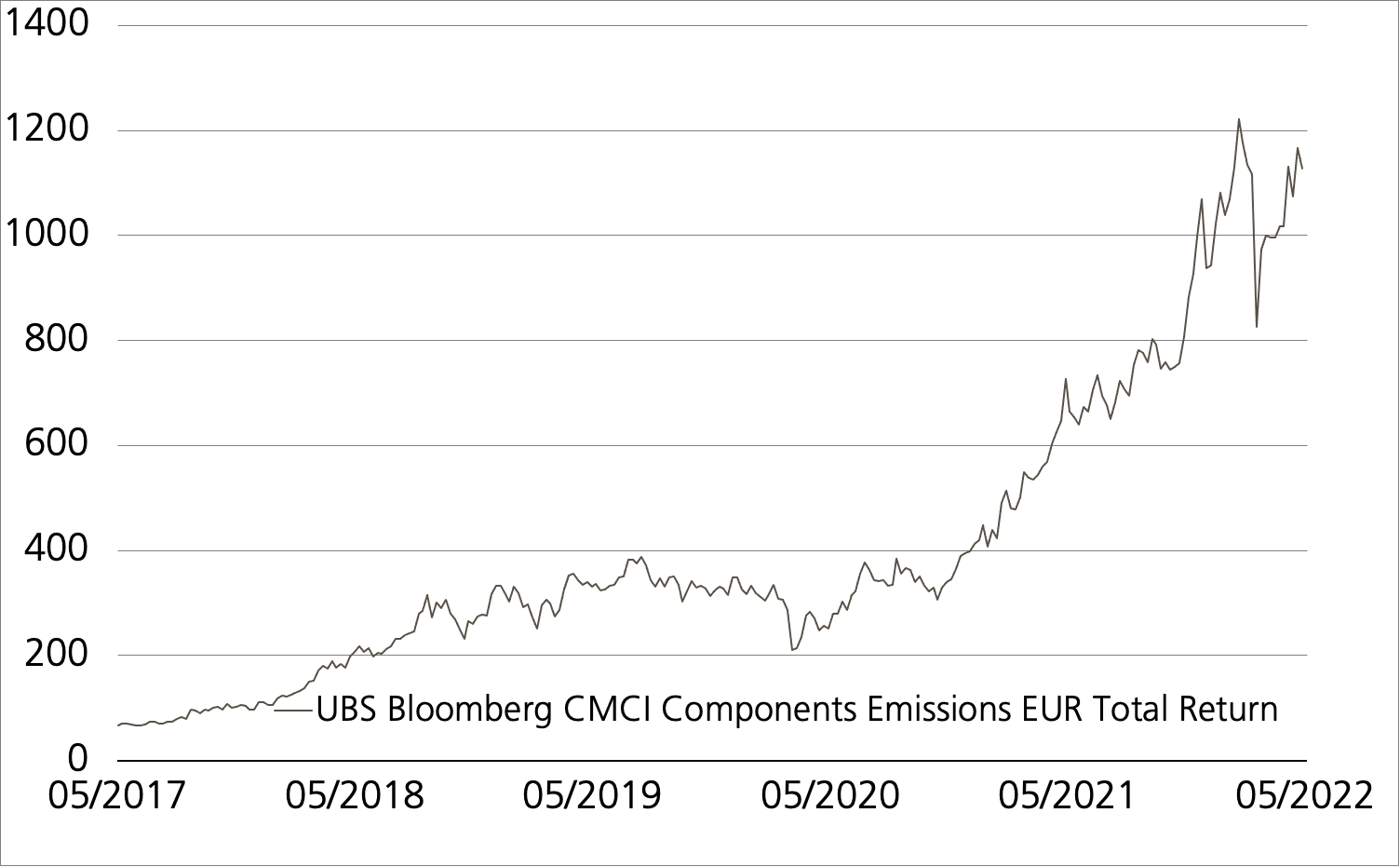

EU-Emissionshandel

Spezielles Investment

Chancen:Der ETC (Symbol: EMOCIU) bildet den UBS Bloomberg CMCI Components Emissions EUR Total Return Index 1:1 und ohne Laufzeitbegrenzung ab. Damit bietet das im März 2021 emittierte Tracker-Zertifikat eine einfache und kosteneffiziente Möglichkeit, um an der dynamischen Entwicklung des europäischen CO2-Preises zu partizipieren. Das EU-EHS ist nicht nur als Instrument im Kampf gegen den Klimawandel von grosser Bedeutung. Darüber hinaus stellt der C02-Preis eine aufstrebende alternative Anlageklasse dar. Die Verwaltungsgebühr beträgt in der Handelswährung Euro 0.41 Prozent jährlich. Beim auf US-Dollar lautenden ETC (Symbol: TMOCIU) beläuft sich der Kostensatz auf 0.49 Prozent jährlich.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Bei einem ETC kommt es zu Verlusten, sobald der zugrundeliegende Index unter dem Einstiegspreis zu liegen kommt. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswerts – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | EMOCIU | |

| SSPA Name | Tracker-Zertifikat | |

| SSPA Code | 1300 | |

| Basiswert | UBS Bloomberg CMCI Components Emissions EUR TR Index | |

| Handelswährung | EUR | |

| Bezugsverhältnis | 1:1 | |

| Verwaltungsgebühr | 0.41% | |

| Partizipation | 100% | |

| Verfall | Open End | |

| Emittentin | UBS AG, London | |

| Geld-/Briefkurs | EUR 1’068.00 / 1’078.00 | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 18.05.2022

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.