- Thema 1: Schweizer Aktienmarkt – Licht und Schatten

- Thema 2: Inditex – Ohne Laufmasche durchs Jahr

Schweizer Aktienmarkt

Licht und Schatten

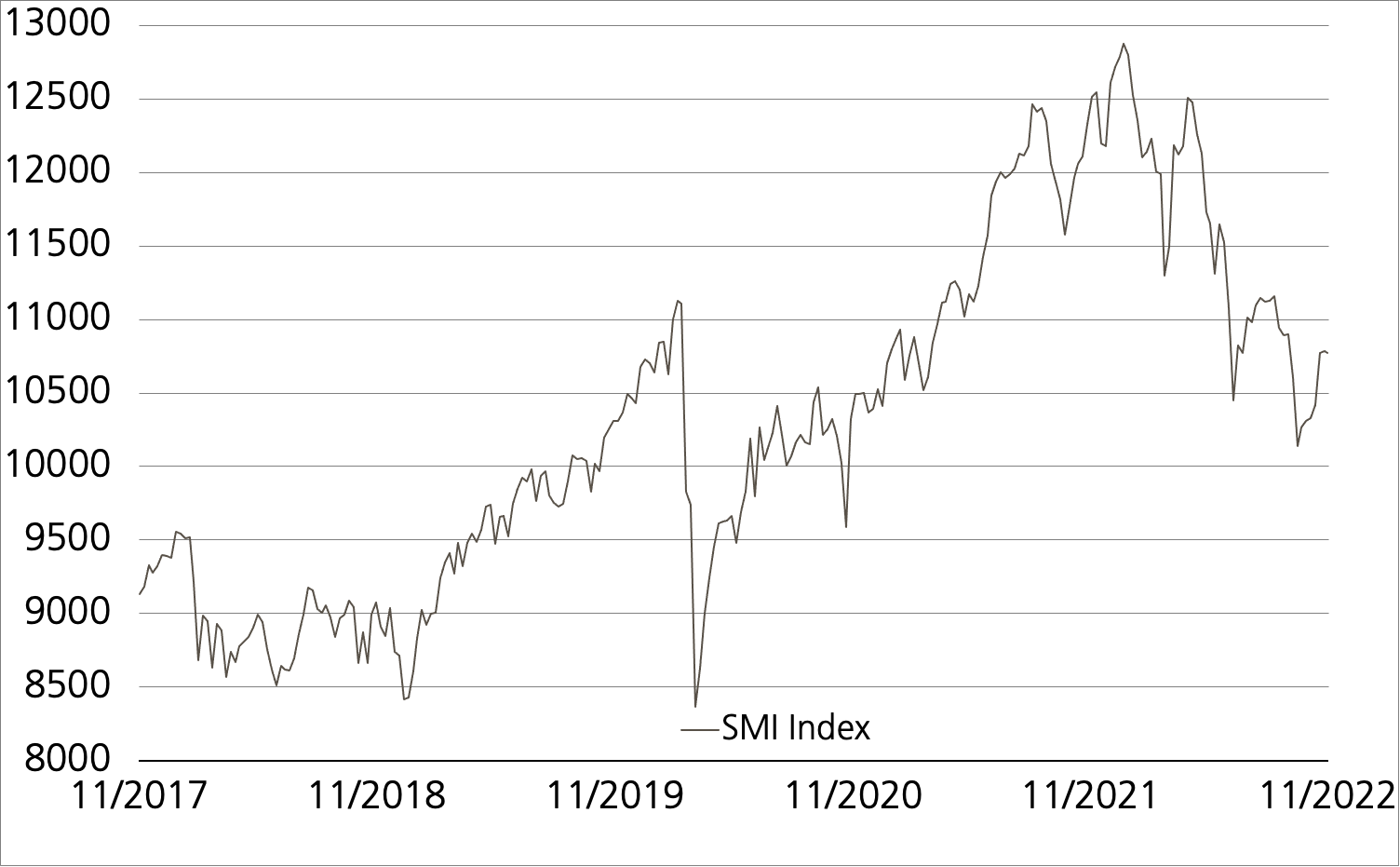

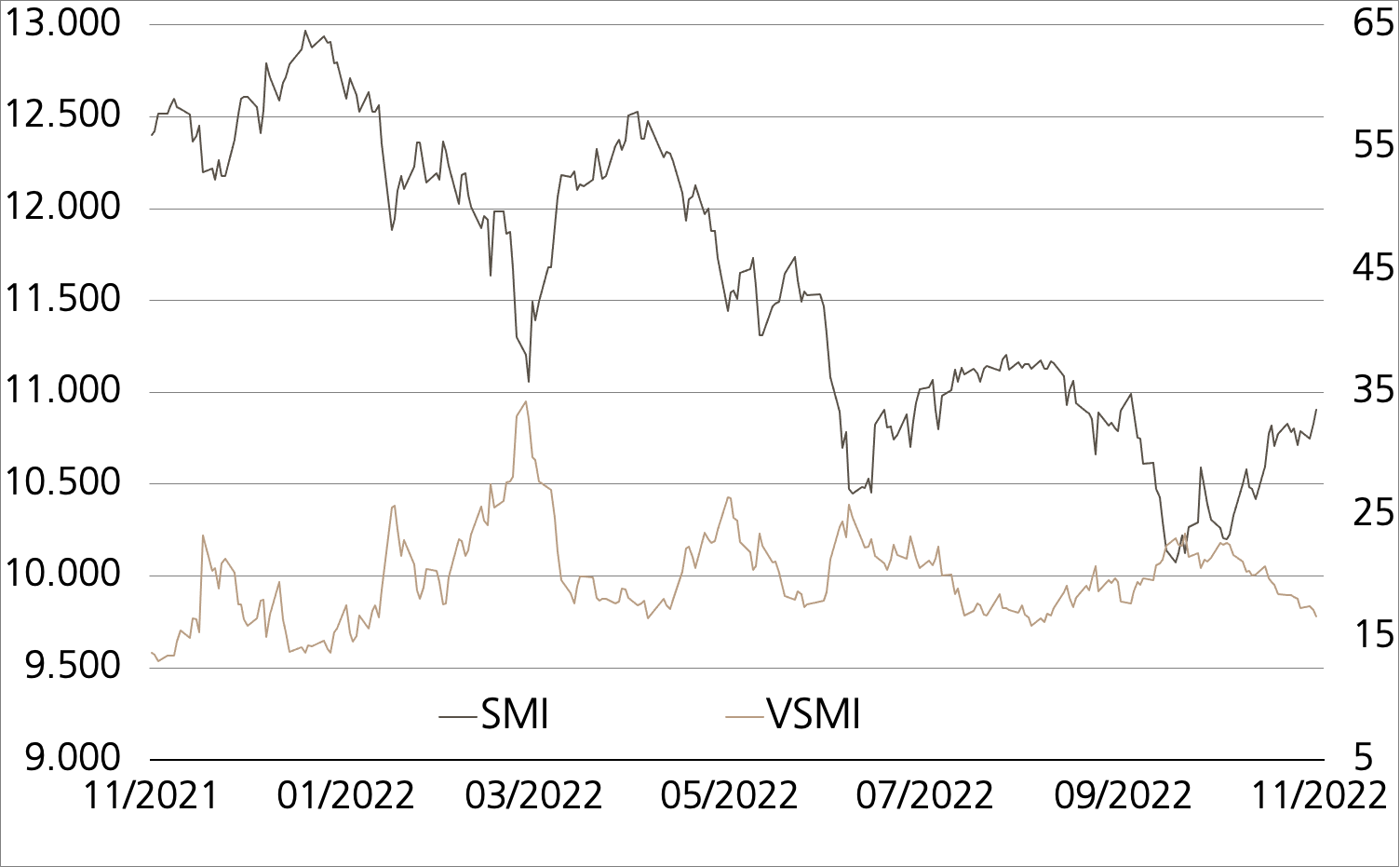

Rund 4’500 Unternehmen haben im Oktober 2022 an der Konjunkturumfrage der Konjunkturforschungsstelle KOF teilgenommen. Zwar beschreibt die Institution die Lage der heimischen Privatwirtschaft als «weiterhin vorwiegend gut». Gleichwohl resultierte aus der Umfrage ein deutlicher Rückgang des Geschäftslageindikators für die Schweiz. In nahezu allen Sektoren hat sich die die Stimmung im Oktober 2022 verschlechtert. Einzige Ausnahme ist das Baugewerbe – hier seien die Auftragsbücher weiterhin gut gefüllt. Ausserdem meldeten die teilnehmenden Unternehmen eine leichte Entspannung beim Mangel an Vorprodukten. (Quelle: KOF Konjunkturforschungsstelle, Medienmitteilung, 04.11.2022)

Die Umfrageergebnisse passen gut zum Verlauf der jüngsten Berichtssaison am Schweizer Aktienmarkt. Trotz des eingetrübten makroökonomischen Umfelds wussten gerade zyklische Unternehmen zu überzeugen. Beispiel ABB: Der Elektronikkonzern konnte den Auftragseingang im dritten Quartal 2022 prozentual zweistellig steigern. Gleichzeitig fuhr das Unternehmen eine rekordhohe operative Marge von 16.6 Prozent ein (Quelle: Refinitiv, Medienbericht, 20.10.2022) Für ein weiteres Highlight der Berichtssaison sorgte Holcim: Nach einem starken Quartalsabschluss erhöhte der Baustoffkonzern die Prognose für das Gesamtjahr. Vor allem in Nordamerika sind Beton, Zement und Zusatzstoffe der Zuger gefragt. Laut CEO Jan Jenisch ist die Holcim-Produktpalette in der Region praktisch ausverkauft. (Quelle: Refinitiv, Medienbericht, 28.10.2022)

Wenig überraschend zählen ABB und Holcim zu den aktuellen Top-Performern im SMI™. Auf Sicht von einem Monat haben sich beide Aktien um rund 14 Prozent verteuert. Dagegen ist Geberit im unteren Bereich der SMI™-Tabelle zu finden. Nach einem Gewinnrückgang in den ersten neun Monaten 2022 musste der Sanitärtechnikspezialist die Jahresprognose nach unten revidieren. (Quelle: Refinitiv, Medienbericht, 03.11.2022) Zu den wenigen Indexmitgliedern mit roten Vorzeichen zählt auch Roche.¹ Beim Pharmakonzern ist der Umsatz im dritten Quartal 2022 stärker geschrumpft als erwartet. (Quelle: Refinitiv, Medienbericht, 28.10.2022)

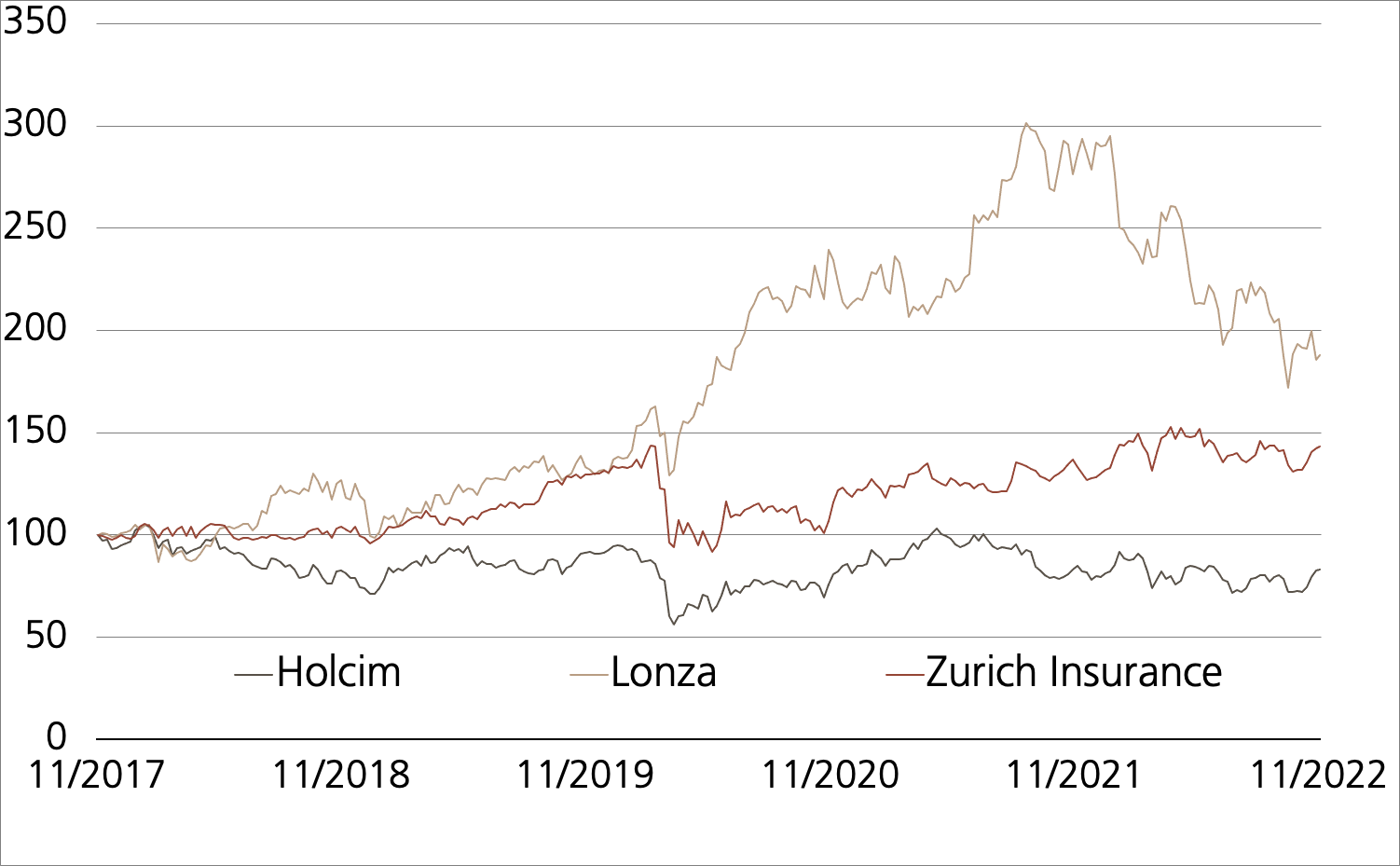

Chancen: Das Kapitalschutz-Zertifikat mit Barriere (Symbol: KNBMDU) bietet die Möglichkeit, Chancen am Schweizer Aktienmarkt abzugreifen und dabei das Risiko einzugrenzen. Zum Laufzeitende ist das Kapital vollständig garantiert. Sollte der SMI™ in den kommenden fünf Jahren nach oben tendieren, würden Halter der CPN davon profitieren. Erst wenn der Basiswert auf oder über die Barriere klettert, schaltet sich die Partizipation ab. Allerdings liegt die Schwelle mit 145 Prozent der Anfangsfixierung weit vom aktuellen Kursniveau entfernt. Sollte der SMI™ derart stark nach oben gehen, würde die CPN zu 100 Prozent zurückbezahlt. Couponjäger dürften beim Barrier Reverse Convertible (Symbol: KNAODU) auf Holcim, Lonza und Zurich Insurance auf ihre Kosten kommen. Die vierteljährliche Ausschüttung beträgt 9.00 Prozent jährlich. Mittels Barrieren von tiefen 50 Prozent der Anfangsfixierung ist diese Renditechance teilgeschützt.

Risiken:Der Kapitalschutz greift bei der CPN erst zum Verfalltermin. Während der Laufzeit kann es zu Preisschwankungen kommen. Zudem ist das Ertragspotenzial der CPN begrenzt. BRCs sind nicht kapitalschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), kann die Rückzahlung am Verfalltag durch die physische Lieferung des Basiswertes mit der schlechtesten Wertentwicklung (vom Strike aus) erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 10’904.33 Pkt. | 0.9% | |

| SLI™ | 1’654.41 Pkt. | 1.9% | |

| S&P 500™ | 3’748.57 Pkt. | -0.3% | |

| EURO STOXX 50™ | 3’728.03 Pkt. | 2.9% | |

| S&P™ BRIC 40 | 2’760.83 Pkt. | 2.5% | |

| CMCI™ Compos. | 1’481.84 Pkt. | 1.0% | |

| Gold (Feinunze) | 1’706.36 USD | 4.4% | |

Inditex

Ohne Laufmasche durchs Jahr

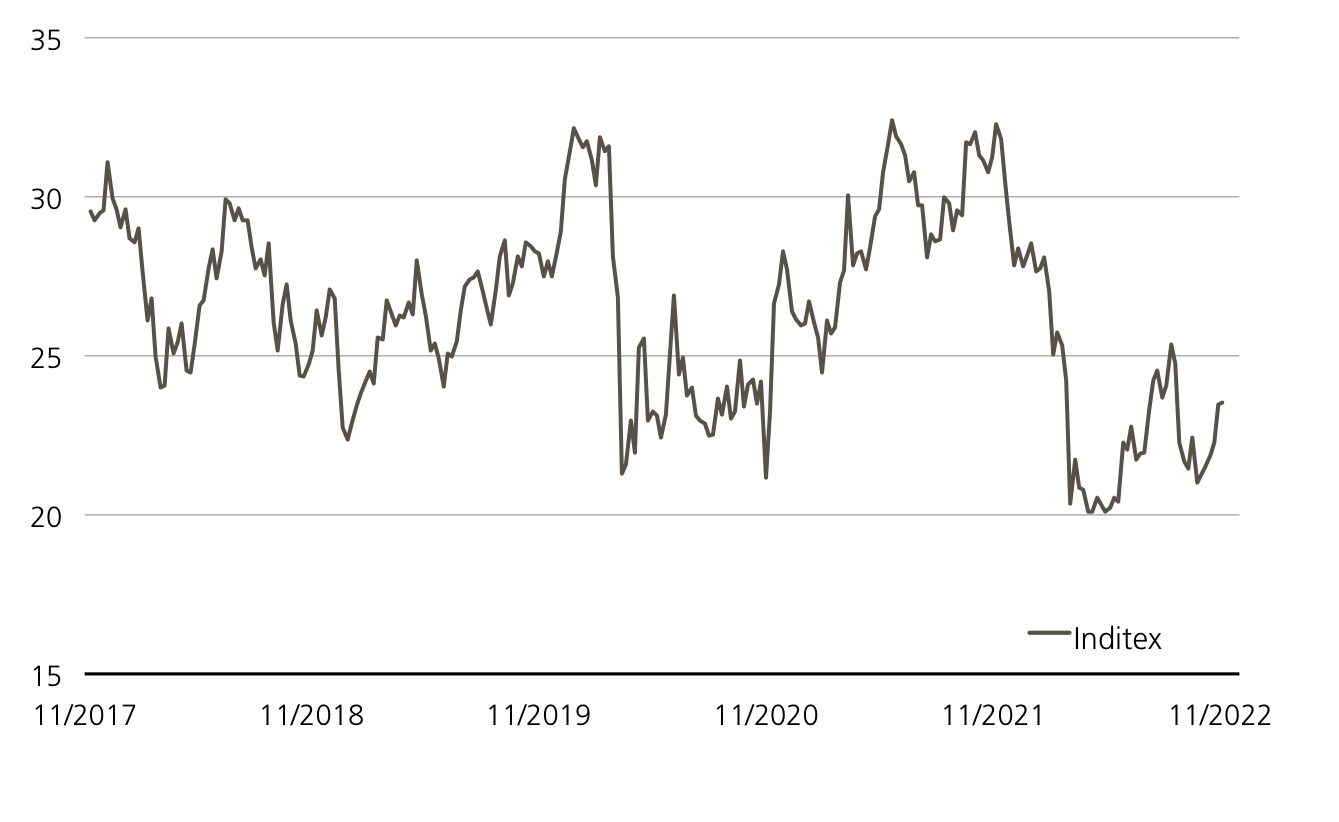

Chancen:Der neue Barrier Reverse Convertible (Symbol: KNAIDU) auf Inditex bietet eine attraktive Möglichkeit, sich bedingt teilgeschützt in dem Moderiesen zu positionieren. Der BRC erlaubt dem Basiswert Rücksetzer von knapp 40 Prozent, ohne dass Abzüge bei der Rückzahlung des Nennbetrags am Ende der Laufzeit drohen. Die Barriere befindet sich auf einem Niveau, welches der EURO STOXX 50™-Titel seit 2012 nicht mehr gesehen hat. Die vierteljährlichen Couponzahlungen summieren sich bis zum Schlussfixing auf 6.50 Prozent jährlich.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert Inditex während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

6.50% p.a. BRC auf Inditex

| Remove | ||

|---|---|---|

| Symbol | KNAIDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswert | Inditex | |

| Handelswährung | EUR | |

| Coupon | 6.50% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 60% | |

| Verfall | 16.11.2023 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 16.11.2022, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 09.11.2022