28. November 2022

Keine Spur von vorweihnachtlicher Ruhe

Ein Traumstart gelang der Schweizer Nati in der Fussball-WM vergangene Woche. Mit 1:0 fertigte das Team um Trainer Murat Yakin seinen Gegner ab. Auch an der Börse hatten die heimischen Bluechips diese Woche gegenüber zahlreichen Pendants die Nase vorne. 1.4 Prozent legte der SMI zu und liess damit unter anderem den DAX, Nikkei 225 sowie auch den EURO STOXX 50 hinter sich. Spannend wird nun, ob der positive Trend in der neuen Woche anhalten wird – und das sowohl an der Börse als auch im Fussball. In beiden Fällen warten nämlich erhebliche Hürden: Während die Nationalmannschaft gegen Überflieger Brasilien antreten muss, ist der SMI an einem doppelten Widerstand angekommen. Im Bereich von 11‘100/11‘200 Punkten trifft eine horizontale Barriere, die im Juli und August die Bullen stoppte, auf den gleitenden 200-Tage-Durchschnitt.*

Konjunktur als Zünglein an der Waage

Nachdem die Berichtssaison der Unternehmen so gut wie beendet ist, werden über eine mögliche Fortsetzung der Klettertour die zahlreichen Makro-Daten entscheiden. Sowohl dies- als auch jenseits des Atlantiks wartet eine Flut an wichtigen Indikatoren auf die Marktteilnehmer. Aus Schweizer Sicht sollten vor allem der Mittwoch und der Donnerstag dick im Kalender angestrichen werden. Vom Einkaufsmanagerindex über den KOF Leitindikator bis hin zum Verbraucherpreisindex werden ausschlaggebende Zahlen erwartet. Bei der Inflation rechnet der Konsens für den November mit einem gegenüber dem Vormonat unveränderten Wert von 3.0 Prozent. Anders in der Eurozone: Hier soll die Teuerungsrate den Prognosen zufolge leicht von 10.6 auf 10.4 Prozent abgeflaut sein. (Quelle: Refinitiv, 25.11.2022)

Zinsen vs. Inflation: Das Spiel geht weiter

Für den Fall einer abflachenden Preiskurve könnten Börsianer Hoffnung schöpfen, dass die EZB in Zukunft weniger aggressiv ihre Zinsen anheben wird. Der Währungshüter hatten den Leitsatz zuletzt zwei Mal in Folge um 75 Basispunkte nach oben geschraubt. Bei der anstehenden Dezembersitzung rechnen die Volkswirte – je nach aktueller Preisentwicklung – mit einem Aufwärtsschritt um 50 oder 75 Basispunkte. In den USA zeigt sich ein identisches Bild. Diesbezüglich steht am Mittwoch der Konjunkturbericht der US-Notenbank Fed an, welcher Einblicke in die künftige Zinspolitik geben dürfte. Die zuletzt sinkenden Teuerungsraten geben dem Fed bei der künftigen Geldpolitik mehr Spielraum. (Quelle: Refinitiv, Medienbericht, 25.11.2022)

Am Aktienmarkt wurden zuletzt sogar schlechte Wirtschaftsdaten mit höheren Kursen „gefeiert“. So stiegen die vergangene Woche gemeldeten Anträge auf Arbeitslosenunterstützung in den USA stärker als erwartet und paradoxer Weise legte die Wall Street daraufhin zu. Der Grund: Schwache Daten minimieren die Wahrscheinlichkeit von noch restriktiveren Massnahmen. Laut den veröffentlichten Protokollen der jüngsten Zinssitzung von Anfang des Monats zeigt sich tatsächlich bereits eine deutliche Mehrheit unter den Währungshütern, die es für wahrscheinlich angebracht hält, schon bald Tempo aus den Anhebungen herauszunehmen. (Quellen: Refinitiv, Medienberichte, 23./25.11.2022)

Doch zurück zur Beschäftigungslage: Das Konjunktur-Highlight in dieser Woche liefert der am Freitag anstehende Arbeitsmarktbericht. Experten rechnen mit einer Abschwächung des Jobaufbaus im November. So soll sich der Zuwachs von 261‘000 im Vormonat auf 200‘000 reduzieren. Aus Sicht der Notenbank muss der Arbeitsmarkt deutlich an Schwung verlieren. (Quelle: Refinitiv, Medienbericht, 25.11.2022)

Unternehmensgewinne auf dem Rückzug

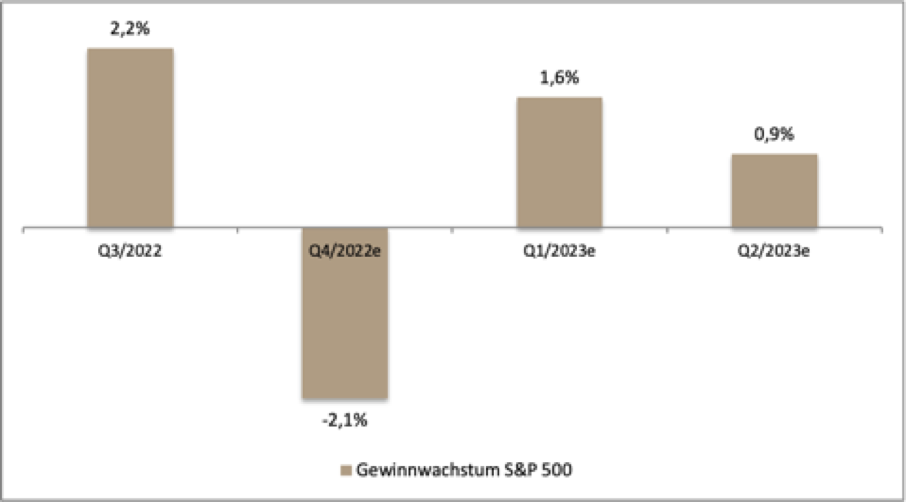

Ob sich die Begeisterung an der Börse über schwache Konjunkturdaten weiter fortsetzen wird, bleibt abzuwarten. Nicht endlos dürften abnehmende Zinssorgen stärker gewichtet werden als Wachstumssorgen. Schliesslich schlägt sich früher oder später eine schwache Konjunktur auf die Gewinne der Unternehmen durch. Allein im Oktober kam es bei den Gewinnschätzungen für die S&P 500-Unternehmen für das vierte Quartal 2022 zu einer negativen Revision um 3.3 Prozent. Demzufolge droht dem Index erstmals seit dem dritten Quartal 2020 (-5.7 Prozent) für das laufende Schlussviertel ein Ergebnisrückgang im Jahresvergleich um 2.1 Prozent. (Quelle: Factset, Medienbericht, 18.11.2022)

Erwartetes Gewinnwachstum S&P 500

Stand: 25.11.2022; Quelle: Statista, e = erwartet

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Konjunkturtermine

| Datum | Uhrzeit | Land | Ereignis |

| 29.11.2022 | 00:30 | JP | Arbeitslosenquote |

| 29.11.2022 | 00:50 | JP | Einzelhandelsumsätze |

| 29.11.2022 | 09:00 | CH | Bruttoinlandsprodukt |

| 29.11.2022 | 11:00 | EZ | Verbrauchervertrauen |

| 29.11.2022 | 11:00 | EZ | Geschäftsklimaindex |

| 29.11.2022 | 14:00 | DE | Verbraucherpreisindex |

| 29.11.2022 | 14:30 | CA | Bruttoinlandsprodukt |

| 29.11.2022 | 15:00 | US | S&P/Case-Shiller Hauspreisindex |

| 29.11.2022 | 16:00 | US | Verbrauchervertrauen |

| 30.11.2022 | 02:00 | CN | Einkaufsmanagerindex |

| 30.11.2022 | 09:00 | CH | KOF Leitindikator |

| 30.11.2022 | 10:00 | CH | ZEW Umfrage Konjunkturerwartungen |

| 30.11.2022 | 11:00 | EZ | Verbraucherpreisindex |

| 30.11.2022 | 14:30 | US | ADP Beschäftigungsveränderung |

| 30.11.2022 | 14:30 | US | Bruttoinlandsprodukt |

| 30.11.2022 | 15:45 | US | Chicago Einkaufsmanagerindex |

| 30.11.2022 | 20:00 | US | Fed Beige Book |

| 01.12.2022 | 08:30 | CH | Verbraucherpreisindex |

| 01.12.2022 | 08:30 | CH | Einzelhandelsumsätze |

| 01.12.2022 | 08:30 | CH | SWME Einkaufsmanagerindex |

| 01.12.2022 | 11:00 | EZ | Arbeitslosenquote |

| 01.12.2022 | 14:30 | US | Erstanaträge Arbeitslosenunterstützung |

| 01.12.2022 | 15:45 | US | Einkaufsmanagerindex |

| 01.12.2022 | 16:00 | US | ISM Index |

| 02.12.2022 | 14:30 | US | Arbeitslosenquote |

Stand: 25.11.2022; Quelle: Refinitiv

Weitere Blogeinträge:

Zollfrieden, Goldrausch und Fed im Fokus

Die transatlantischen Märkte atmen auf – zumindest vorerst. Nachdem der Zollstreit zwischen den USA und Europa wie ein Damoklesschwert über den Börsen hing, sorgte das überraschende Einlenken von US-Präsident Donald Trump in der zweiten Wochenhälfte für eine erste Entspannung.

Die Welt blickt nach Davos

Am Flughafen Zürich geht es hoch her. Zahlreiche Teilnehmer des Weltwirtschaftsforums (WEF) in Davos landen am Airport in Kloten.

Berichtssaison, Inflation und Politik als Taktgeber

Die Märkte haben in der vergangenen Woche ihre starke Form bestätigt. In Europa markierte der SMI und auch der DAX, der erstmals nachhaltig die Marke von 25‘000 Punkte durchbrach, neue Rekorde.