- Thema 1: SMI – Gewinner und Verlierer

- Thema 2: Biotechnologie – Ein Duo auf Erfolgskurs

SMI™

Gewinner und Verlierer

Nachdem der SMI™ das Börsenjahr 2022 mit dem stärksten Rückgang seit der Finanzkrise 2008 abgeschlossen hat, startete der Leitindex mit einem Wumms ins neue Jahr. Mehr als zwei Prozent legten die Bluechips am ersten Handelstag zu. Angeführt wurde die Erholung vor allem von den Verlierern aus dem vergangenen Jahr wie Richemont und Credit Suisse, die zum Auftakt deutlich ins Plus drehten. Anleger schöpften aus sinkenden Gaspreisen sowie einer niedrigeren Inflationsrate in Deutschland Hoffnung, dass die Konjunktur 2023 nicht in eine schlimme Rezession abgleiten wird. Auch das heimische Staatssekretariat für Wirtschaft geht in ihrer jüngsten Prognose nicht von einer schweren Rezession aus. Die Expertengruppe erwartet für 2023 ein Wirtschaftswachstum in der Schweiz von1.0 Prozent, nach 2.0 Prozent im Jahr 2022. (Quelle: SECO, Medienmitteilung, 13.12.2022)Wichtig für den weiteren Kursverlauf am Aktienmarkt ist aber nicht nur die konjunkturelle Entwicklung, sondern auch das Gewinnwachstum der Unternehmen. Eine Auswertung des von Refinitiv angegebenen Analystenkonsens zeigt, dass bis auf Holcim im laufenden Jahr alle SMI™-Mitglieder positive Wachstumsraten aufweisen sollten. Die höchsten Steigerungen werden neben demVersicherungskonzern Swiss Re, bei dem es zu einem Basiseffekt kommt, Lonza, Logitech, Zurich Insurance und Partners Group zugetraut. Für das Jahr 2024 rechnen die Experten dann bei jedem der 20 Konzerne mit einem Anstieg des Ergebnisses je Aktie. Die höchsten Wachstumsraten sollen den durchschnittlichen Prognosen zufolge die Credit Suisse, Partners Group, Sika und Lonza erzielen. Aus den aktuellen Schätzungen errechnet sich für den SMI™ ein ungewichtetes Gewinnwachstum im Jahr 2024 von 13.5 Prozent.

Chancen: Ob der SMI™ am Ende des Jahres mit einem Plus aus dem Börsenjahr 2023 geht und welcher Titel die Nase vorne haben wird, ist für die neuen BRCs nicht von Belang. Diese erzielen ihre Maximalrenditen bereits im Seitwärtskurs. So gewährt der Callable BRC (Symbol: KNJGDU) auf Nestlé, Novartis, Roche, Swisscom und Zurich Insurance ebenso wie der BRC (Symbol: KNIWDU) auf Geberit, Lonza und Sika den Basiswerten knapp 45 Prozent Bewegungsspielraum auf der Unterseite. Bleiben die Barrieren unversehrt, bekommen Inhaber zu der sicheren Coupon-Zahlung auch das Nominal am Laufzeitende in 18 Monaten vollständig zurück. Erstgenanntes Produkt auf das SMI-Quintett verspricht eine Zinszahlung von 8.50 Prozent p.a., die zweite Variante auf Geberit, Lonza und Sika stellt sogar eine maximale Ertragschance von 10.25 Prozent p.a. in Aussicht.

Risiken:BRCs sind nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Callable Feature nicht zum Tragen, kann die Rückzahlung am Verfalltag durch die physische Lieferung des Basiswertes mit der schwächsten Wertentwicklung (vom Strike aus) erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

8.50% p.a. Callable BRC auf Nestlé / Novartis / Roche / Swisscom / Zurich

| Remove | ||

|---|---|---|

| Symbol | KNJGDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 (Callable) | |

| Basiswerte | Nestlé, Novartis, Roche, Swisscom, Zurich Insurance | |

| Handelswährung | CHF | |

| Coupon | 8.50% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) |

55% | |

| Verfall | 11.07.2024 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 11.01.2023, 15:00 Uhr | |

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 11’140.27 | 3.0% | |

| SLI™ | 1’709.73 | 3.6% | |

| S&P 500™ | 3’852.97 | 1.8% | |

| EURO STOXX 50™ | 3’973.97 | 4.3% | |

| S&P™ BRIC 40 | 3’507.37 | 6.0% | |

| CMCI™ Compos. | 1’459.92 | -3.3% | |

| Gold (Feinunze) | 1’852.40 | 2.7% | |

Biotechnologie

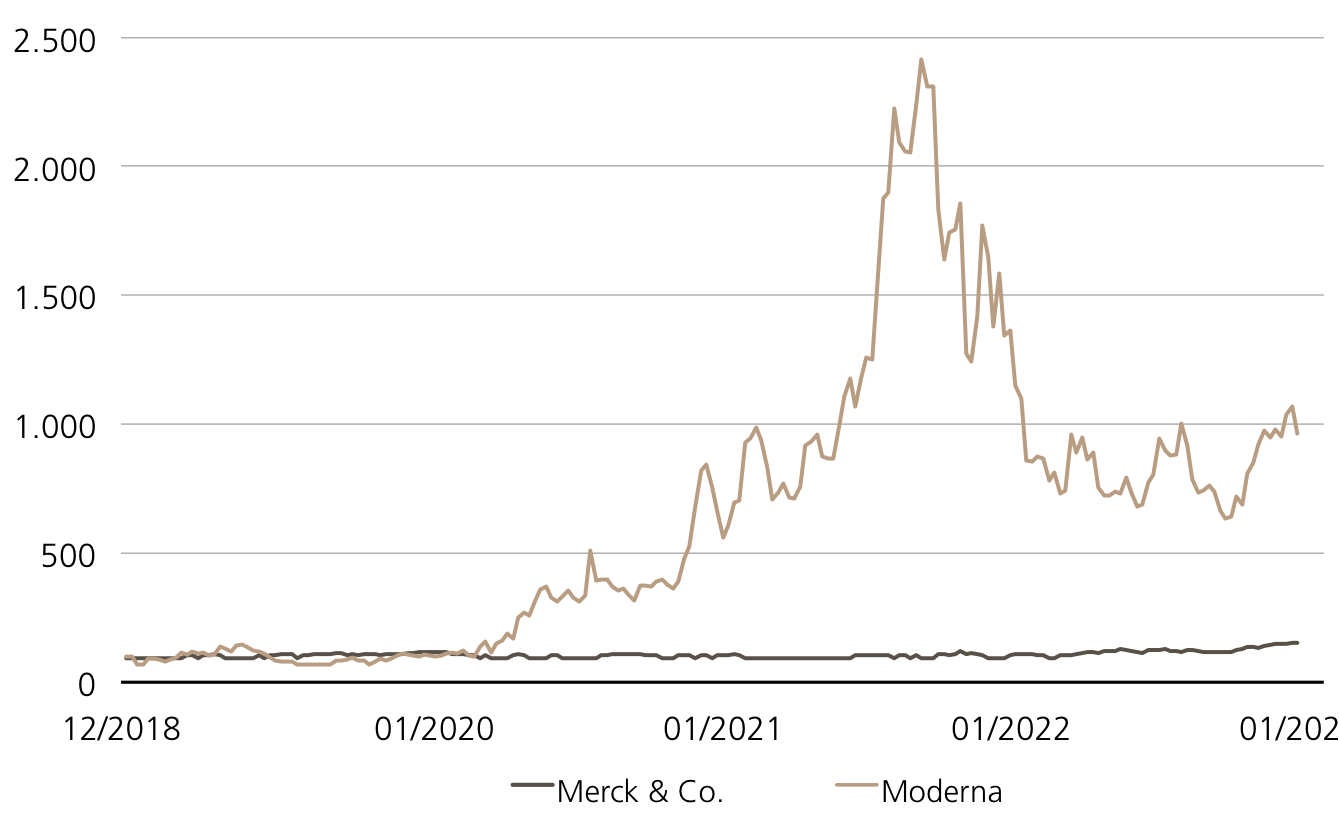

Ein Duo auf Erfolgskurs

Chancen:Operative Erfolge gehen oftmals Hand in Hand mit Börsenerfolgen und so schloss Merck & Co. das Börsenjahr 2022 gegen den allgemeinen Trend in der Pluszone ab. Der in Zeichnung stehende BRC (Symbol: KNIZDU) ermöglicht eine bedingt teilgeschützte Investition in das Duo Merck und Moderna. Die beiden US-Aktien müssen nicht zulegen, um am Laufzeitende in einem Jahr eine ansehnliche Rendite zu erzielen. Der Coupon von 15.50 Prozent p.a. wird unabhängig vom Kursverlauf ausbezahlt. Um auch das Nominal im Januar 2024 vollständig zurückzubekommen, reicht es, wenn Merck & Co. und Moderna ihren Barrieren unversehrt lassen. Diese befinden sich beruhigende 45 Prozent vom jeweiligen Startlevel entfernt.

Risiken:BRCs sind nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), kann die Rückzahlung am Verfalltag durch die physische Lieferung des Basiswertes mit der schwächsten Wertentwicklung (vom Strike aus) erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KNIZDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswerte | Merck & Co., Moderna | |

| Handelswährung | USD | |

| Coupon | 15.50% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) |

55% | |

| Verfall | 11.01.2024 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 11.01.2023, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 04.01.2023