Donnerstag, 12.01.2023

- Thema 1: USA – Die Richtung zeigt nach oben

- Thema 2: Idorsia – Aller guten Dinge sind drei

Einen flotten Start legte die Wall Street in 2023 aufs Parkett. Der S&P 500™ kletterte in den ersten Handelstagen um mehr als drei Prozent empor. Angefeuert wird die Rallye von den Beschäftigungszahlen für den Dezember.¹ Wie von der Notenbank gewünscht kühlt sich der Arbeitsmarkt ab. Im letzten Monat des Jahres 2022 entstanden in den USA 223’000 neue Jobs ausserhalb der Landwirtschaft, das waren weniger als im November. Das schürt Hoffnungen, dass sich das Fed dem Ende seines aggressiven Zinsstraffungszyklus nähert. (Quelle: Refinitiv, Medienbericht, 06.01.2023) Der ETT (Symbol: ETSPX) auf den S&P 500™ TR Index ermöglicht bullish gestimmten Anlegern eine 1:1-Partizipation an dem US-Leitbarometer.² Wer auf einen Teilschutz nicht verzichten möchte, wirft einen Blick auf den BRC (Symbol: KNKGDU) auf die drei Bluechips Coca-Cola, McDonald’s und Starbucks. Dieser bietet bereits bei Seitwärtskursen eine attraktive Rendite von 10.25 Prozent jährlich. Die Barriere befindet sich solide 50 Prozent von den Startwerten entfernt.

Während das Fed zuletzt die Zinsen mehrere Male um 0.75 Prozentpunkte und dann zum Ende 2022 um 50 Basispunkte angehoben hat, glaubt die Mehrheit der Marktteilnehmer, dass das Tempo weiter abnehmen wird. Für die am 1. Februar angesetzte Sitzung werden die Währungshüter mit einer Wahrscheinlichkeit von 77.2 Prozent die Leitsätze nur noch um 0.25 Prozentpunkte empor schrauben. (Quelle: CME Group, 10.01.2023) Die Zinsentwicklung ist aber nur die eine Seite der Medaille, die Firmengewinne die andere. Aktuell steht die Berichtssaison in den Startlöchern und die Erwartungen an die Zwischenberichte für das vierte Quartal 2022 sind zuletzt geschrumpft. Es wird geschätzt, dass die Gewinne im S&P 500™ im Schlussviertel um 4.1 Prozent gesunken sind. Dies wäre der erste Rückgang seit dem dritten Quartal 2020. Allerdings wird an der Börse die Zukunft gehandelt und diesbezüglich sieht es für die Unternehmensergebnisse wieder deutlich besser aus.Den Prognosen zufolge werden die Gewinne im laufenden Jahr um 4.8 Prozent steigen und damit gegenüber 2022, hier wird ein Plus von 4.7 Prozent erwartet, Fahrt aufnehmen. Die Bewertung erscheint derweil günstig: Das geschätzte Zwölf-Monats-KGV für den S&P 500™ beträgt 16.5, das liegt unter dem Fünf- (18.5) und Zehn-Jahres-Durchschnitt (17.2.). (Quelle: FactSet, Earnings Insight, 06.01.2023)Was den Kursverlauf und die operative Performance betrifft, präsentiert sich die Nahrungsmittelindustrie in einer guten Form. So verzeichneten die Branchenriesen Coca-Cola, McDonald’s und Starbucks auf Jahressicht Zuwächse, während der S&P 500™ um mehr als 16 Prozent nachgab. Unter anderem dank Preissteigerungen schnitt das Trio im dritten Quartal 2023 überraschend gut ab. Die US-Kaffeehaus-Kette Starbucks hob daraufhin sogar ihre Prognose an. So soll der weltweite Umsatz im laufenden Geschäftsjahr 2022/23 (01.10.) am oberen Ende der bisherigen Prognose von sieben bis neun Prozent liegen. (Quelle: Refinitiv, Medienbericht, 03.11.2022)

Chancen: Das genannte US-Bluechip-Trio lässt sich mit dem neuen BRC (Symbol: KNKGDU) bedingt teilgeschützt ins Depot holen. Das Produkt ist mit einem hohen Coupon von 10.25 Prozent p.a. ausgestattet. Um das Nominal am Laufzeitende wieder vollständig zurück zu bekommen, erlaubt die Struktur Coca-Cola, McDonald’s und Starbucks Kursrückschläge bis knapp an die bei 50 Prozent der Startwerte angesetzten Barriere. Der ETT (Symbol: ETSPX) auf den S&P 500™ TR Index ist dagegen auf steigende Notierungen ausgerichtet. Der Tracker eignet sich für Anleger, die 2023 an eine Wende an der Wall Street glauben. Der ETT spiegelt den Kursverlauf des Index vollständig wider.²

Risiken:ETTs und BRCs sind nicht kapitalgeschützt. Eine negative Entwicklung des Basiswertes führt zu entsprechenden Verlusten beim ETT. Notiert einer der Basiswerte des BRCs während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), kann die Rückzahlung am Verfalltag durch die physische Lieferung des Basiswertes mit der schwächsten Wertentwicklung (vom Strike aus) erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Weitere UBS Produkte sowie Informationen zu Chancen und Risiken finden Sie unter

ubs.com/keyinvest.

Der S&P 500 TR Index befindet sich trotz der Rückschläge im vergangenen Jahr immer noch in einem übergeordneten Aufwärtstrend. Auf Sicht von 5 Jahren avancierte der Index um 52.6 Prozent.

Quelle: UBS AG, Refinitiv

Stand: 11.01.2023

Gemeinsam aufwärts geht es mit den Notierungen von Coca-Cola, McDonald`s und Starbucks. Die Titel legten seit Anfang 2018 allesamt zu, Spitzenreiter ist die Aktie von Starbucks mit einem Plus von 76 Prozent.

Quelle: UBS AG, Refinitiv

Stand: 11.01.2023

¹) Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.

|

|

Remove |

| Symbol |

ETSPX |

|

| SSPA Name |

Tracker Zertifikat |

|

| SSPA Code |

1300 |

|

| Basiswert |

S&P 500™ TR Index |

|

| Bezugsverhältnis |

10:1 |

|

| Handelswährung |

USD |

|

| Verwaltungsgebühr |

0.00% p.a.² |

|

| Partizipation |

100% |

|

| Verfall |

Open End |

|

| Emittentin |

UBS AG, London |

|

| Geld-/Briefkurs |

837.00 / 840.50 USD |

|

|

Add

|

|

|

Remove |

| Symbol |

KNKGDU |

|

| SSPA Name |

Barrier Reverse Convertible |

|

| SSPA Code |

1230 |

|

| Basiswerte |

Coca-Cola, McDonald’s, Starbucks |

|

| Handelswährung |

USD |

|

| Coupon |

10.25% p.a. |

|

| Strike Level |

100% |

|

| Kick-In Level (Barriere) |

50% |

|

| Verfall |

18.01.2024 |

|

| Emittentin |

UBS AG, London |

|

| Zeichnung bis |

18.01.2023, 15:00 Uhr |

|

|

Add

|

Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG, Refinitiv Stand: 11.01.2023

| Index |

Stand |

Woche¹ |

| SMI™ |

11’246.01 |

0.9% |

|

| SLI™ |

1’742.09 |

1.9% |

|

| S&P 500™ |

3’969.61 |

3.0% |

|

| EURO STOXX 50™ |

4’099.76 |

3.2% |

|

| S&P™ BRIC 40 |

3’627.64 |

3.4% |

|

| CMCI™ Compos. |

1’503.99 |

3.0% |

|

| Gold (Feinunze) |

1’833.14 |

-1.0% |

|

|

|

|

Add

|

¹ Veränderung auf Basis des Schlusskurses des Vortages im Vergleich zum Schlusskurs vor einer Woche.

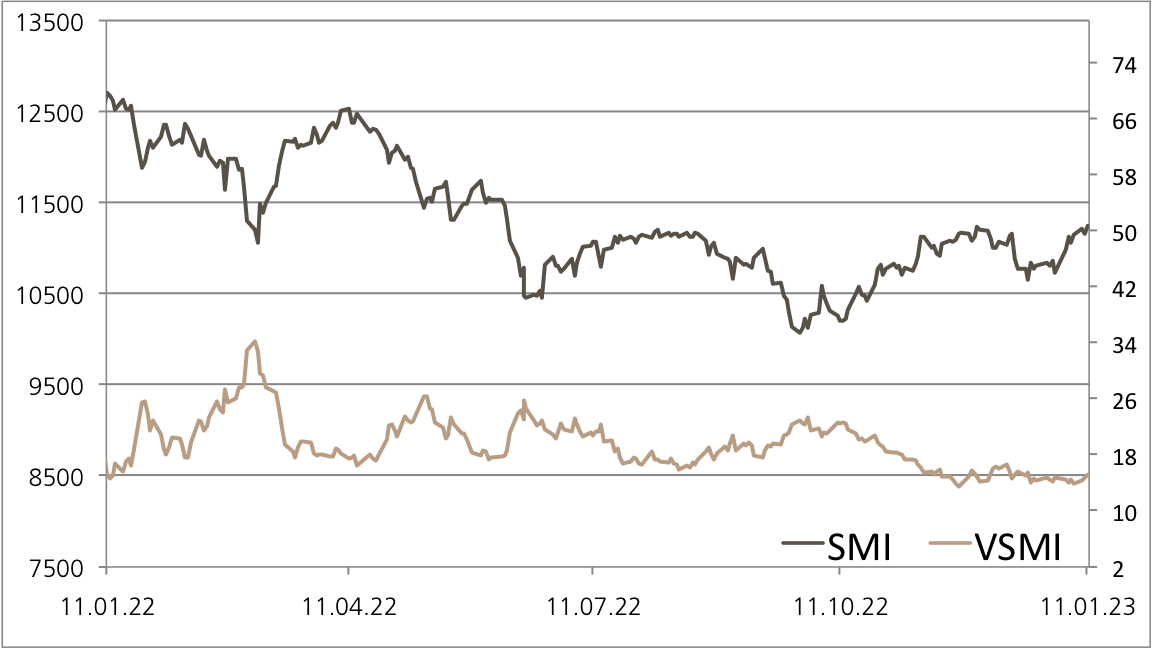

Der VSMI™ Index wird seit 2005 berechnet. Er zeigt die Volatilität der im SMI™ Index enthaltenen Aktien. Massgeblich für die Berechnung ist ein Portfolio, welches nicht auf Preisschwankungen, sondern ausschliesslich auf Veränderungen der Volatilität reagiert. Dabei greift die VSMI™ Methodik auf die quadrierten Volatilitäten, im Fachjargon „Varianzen“, der an der Eurex gehandelten SMI-Optionen mit einer konstanten Restlaufzeit von 30 Tagen zurück.

Die heimische Biotech-Firma Idorsia feiert einen weiteren Erfolg: Nachdem das Unternehmen im vergangenen Jahr die ersten beiden eigenen Medikamente auf den Markt gebracht hat, reichten die Allschwiler noch kurz vor Weihnachten den Zulassungsantrag für «Aprocitentan» in den USA ein. Der Wirkstoff soll bei schwer kontrollierbarem Bluthochdruck zum Einsatz kommen. Entwickelt wurde die Arznei gemeinsam mit Janssen Biotech, einer Tochter von Johnson & Johnson. Diese besitzt weltweit die alleinigen Vermarktungsrechte. Allerdings erhält Idorsia gestaffelte Lizenzgebühren, die, je nach Höhe der Umsätze, zwischen 20 und 35 Prozent der jährlichen Nettoerlöse entsprechen. (Quelle: Idorsia, Medienmitteilung, 20.12.2022) Die Aktie befindet sich nach einer längeren Abwärtsfahrt derzeit in einer Bodenbildung. Seit Monaten bewegt sich der Titel in einem Bereich zwischen 13 und 15 Franken. Für den Fall, dass die Idorsia-Aktie ihre Seitwärtsbewegung weiter fortsetzt, ist der in Zeichnung stehende BRC (Symbol: KNJWDU) ausgerichtet. Das Produkt verfügt über ein ansprechendes Chance/Risiko-Profil: Der Coupon beläuft sich auf 19.25 Prozent jährlich, der Risikopuffer auf 50 Prozent.

Mit Aprocitentan hat Idorsia nach dem Schlafmittel «Quviviq» sowie «Pivlaz» zur Behandlung von Hirnblutungen den nächsten Hoffnungsträger in der Pipeline. Damit gibt sich die Firma aber längst nicht zufrieden. Der Wirkstoff «Cenerimod» gegen die seltene Autoimmunkrankheit Systemischer Lupus Erythematodes (SLE) zeigte zuletzt gute Studienergebnisse und hat vor wenigen Wochen das Phase-3-Programm zur Untersuchung der Wirksamkeit und Sicherheit gestartet. Die Analyse wird von der US-Gesundheitsbehörde FDA als «Fast-Track»-Programm bezeichnet, was die Entwicklung erleichtert und die Prüfung dieser Therapie beschleunigen soll. (Quelle: Idorsia, Medienmitteilung, 15.12.2022) Des Weiteren steht noch Mitte dieses Jahres die Markteinführung von Quviviq in der Schweiz und UK auf dem Programm. Im zweiten Semester wird darüber hinaus die Entscheidung der japanischen NDA für das Schlafmittel erwartet. Als finanzielles Ziel hat sich Idorsia gesetzt, 2025 bei einem Umsatz in Höhe von mehr als einer Milliarde Franken profitabel zu werden. (Quelle: Idorsia, Unternehmenspräsentation, Januar 2023)

Chancen:Der neue BRC (Symbol: KNJWDU) auf Idorsia bietet eine lukrative Möglichkeit, sich bedingt teilgeschützt in den Biotech-Titel zu positionieren. Das Produkt ist mit einem hohen Coupon von 19.25 Prozent p.a. ausgestattet und erlaubt dem Basiswert Rücksetzer von knapp 50 Prozent, ohne dass Abzüge bei der Rückzahlung des Nennbetrags am Ende der Laufzeit drohen.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert Idorsia während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Weitere UBS Produkte sowie Informationen zu Chancen und Risiken finden Sie unter

ubs.com/keyinvest.

Quelle: UBS AG, RefinitivStand: 11.01.2023

|

|

Remove |

| Symbol |

KNJWDU |

|

| SSPA Name |

Barrier Reverse Convertible |

|

| SSPA Code |

1230 |

|

| Basiswert |

Idorsia |

|

| Handelswährung |

CHF |

|

| Coupon |

19.25% p.a. |

|

| Strike Level |

100% |

|

| Kick-In Level (Barriere) |

50% |

|

| Verfall |

18.01.2024 |

|

| Emittentin |

UBS AG, London |

|

| Zeichnung bis |

18.01.2023, 15:00 Uhr |

|

|

Add

|

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 11.01.2023

¹) Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.