- Thema 1: Dividenden – Startschuss in die Erntesaison

- Thema 2: Barrick Gold – Interessante Konditionen

Dividenden

Startschuss in die Erntesaison

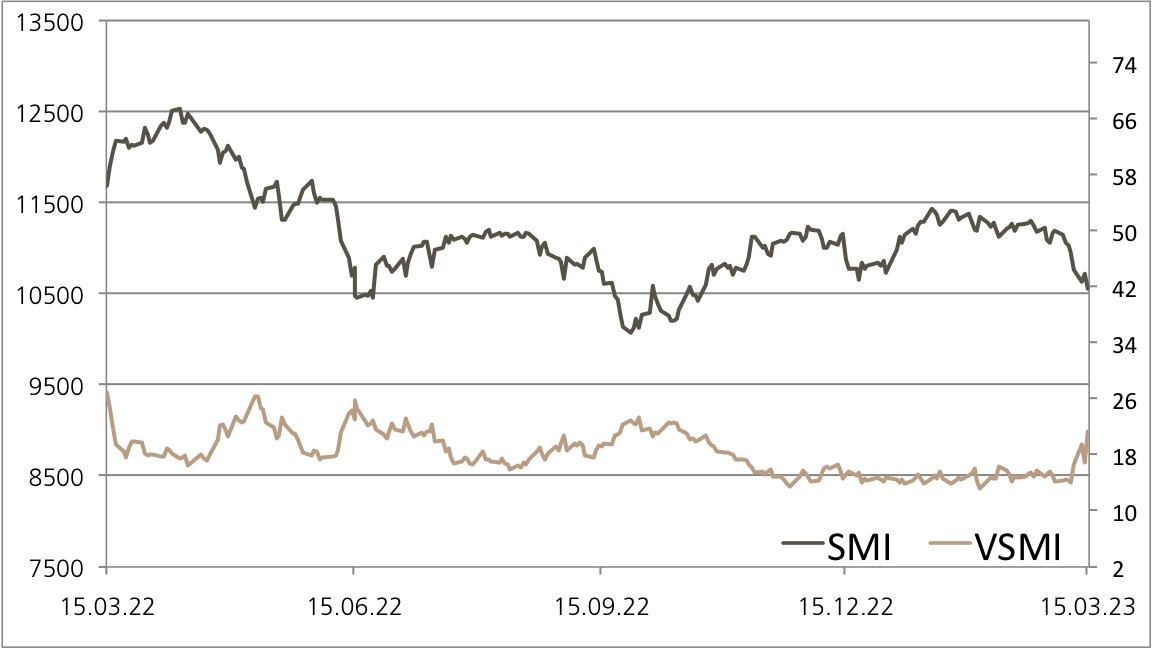

Während Novartis und Roche zu den ersten Dividendenzahlern im SMI™ zählen, wird das dritte Schwergewicht erst im April seine Ausschüttung vornehmen. Allerdings ist Nestlé der Top-Zahler innerhalb des Index. Satte 8.1 Milliarden Franken oder 2.95 Franken je Aktie möchte der Lebensmittelkonzern auskehren. Das entspricht einem Plus von 5.4 Prozent gegenüber dem Vorjahr. Bei Roche steigt die Dividende nicht nur um 2.2 Prozent, es ist auch die 36. Erhöhung in Folge. Zusammengefasst nimmt die Dividendensumme des SMI™-Trios um 1.3 Prozent gegenüber dem Vorjahr zu. Die Grosskonzerne sind aber nicht die einzigen, die ihre Anteilseigner in diesen Tagen an ihren Gewinnen beteiligen. In den beiden Monaten März und April zahlen 70 Prozent der SMI™-Mitglieder ihre Gewinnbeteiligung aus.Auch in Europa ex UK spielen die Dividenden der heimischen Firmen eine wichtige Rolle. 2022 steuerten sie hinter Frankreich den zweitgrössten Anteil bei. Die Schweizer Dividenden legten um 6.2 Prozent auf einen neuen Rekordwert von 44.2 Mrd. US-Dollar zu. Im Vergleich zum Vor-Coronajahr 2019 entspricht das einem Plus von 12.5 Prozent. Global war das Wachstum zuletzt etwas höher als in der Schweiz. Weltweit stiegen die Dividenden 2022 um 8.4 Prozent. Für 2023 erwarten die Experten von Janus Henderson eine leichte Verlangsamung des Wachstums. Auf bereinigter Basis wird ein Anstieg um 3.4 Prozent auf 1.6 Billionen US-Dollar prognostiziert. (Quelle: Janus Henderson, Global Dividend Index, März 2023)Der UBS Global Quality Dividend Payers Index bietet Zugang zu einer breiten Auswahl von 33 internationalen Konzernen, die von UBS-Research nach quantitativen und qualitativen Kriterien ausgesucht werden. Dazu zählen zum Beispiel Kriterien wie eine gesunde Bilanzstruktur oder auch ein nachhaltiges Umsatz- und Gewinnwachstum. Darüber hinaus ist eine ausreichende Diversifikation hinsichtlich Länder und Branchen entscheidend.

Chancen: Die Titel weisen einen starken Track Rekord auf: Seit dem Start im Jahr 2012 verzeichnete die Schweizer Franken-Variante des UBS Global Quality Dividend Payers Index einen Wertzuwachs von 163 Prozent, in US-Dollar 168 Prozent und in Euro sogar 224 Prozent.¹ Mit dem entsprechenden Tracker-Zertifikaten, CHF (Symbol: DIVQC), EUR (Symbol: DIVQE) sowie USD (Symbol: DIVQD), lässt es sich 1:1 an dem Index partizipieren. Der BRC (Quelle: KNXBDU) auf die spendablen SMI™-Schwergewichte Nestlé, Novartis und Roche ermöglicht dagegen ein bedingt teilgeschütztes «Dividenden»-Investment.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Eine negativeEntwicklung des Basiswerts führt zu entsprechenden Verlusten beim Tracker. Notiert einer der Basiswerte beim BRC während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), kann die Rückzahlung am Verfalltag durch Bartilgung oder durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Tracker-Zertifikat auf den UBS GlobalQuality Dividend Payers Index Net TotalReturn (CHF)

| Remove | ||

|---|---|---|

| Symbol | DIVQC | |

| SSPA Name | Tracker-Zertifikat | |

| SSPA Code | 1300 | |

| Basiswert | UBS Global Quality Dividend Payers Index NTR (CHF) | |

| Bezugsverhältnis | 1:1 | |

| Handelswährung | CHF | |

| Verwaltungsgebühr | 1.00% p.a. | |

| Partizipation | 100% | |

| Verfall | Open End | |

| Emittentin | UBS AG, Zurich | |

| Geld-/Briefkurs | CHF 302.75 / 305.75 | |

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 10’516.40 | -4.8% | |

| SLI™ | 1’654.95 | -5.9% | |

| S&P 500™ | 3’891.93 | -2.5% | |

| EURO STOXX 50™ | 4’034.92 | -5.9% | |

| S&P™ BRIC 40 | 3’162.81 | -4.5% | |

| CMCI™ Compos. | 1’431.55 | -3.9% | |

| Gold (Feinunze) | 1’915.16 | 5.6% | |

Barrick Gold

Interessante Konditionen

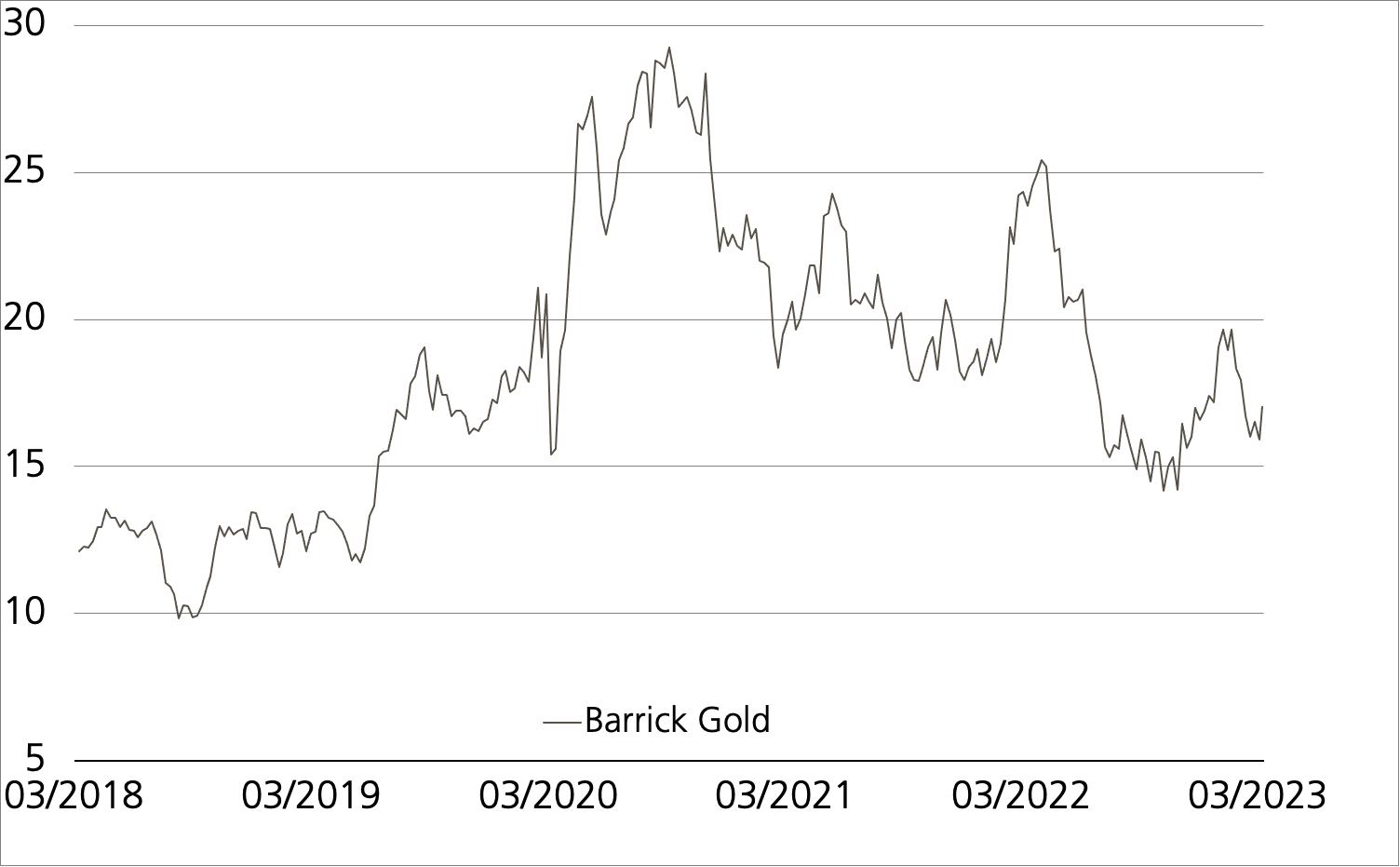

Chancen:Das Stichwort «Stabilisierung» passt auch gut zu einem neuen Barrier Reverse Convertible (Symbol: KNWNDU) auf Barrick Gold. Anleger können hier fest mit der Couponzahlung in Höhe von 8.75 Prozent jährlich rechnen. Für das Nominal besteht Teilschutz: Solange der Basiswert nicht auf oder unter die Barriere von tiefen 50 Prozent der Anfangsfixierung fällt, erfolgt am Laufzeitende eine vollständige Tilgung. Aufgrund der Callable Funktion ist eine vorzeitige Kündigung dieser Emission möglich. Ein solcher Schritt würde die Rückzahlung des kompletten Nominals sowie eines anteiligen Coupons nach sich ziehen.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert Barrick Gold während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere) und kommt zudem das Callable Feature nicht zum Tragen, kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KNWNDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 (Callable) | |

| Basiswert | Barrick Gold | |

| Handelswährung | USD | |

| Coupon | 8.75% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 50% | |

| Verfall | 23.09.2024 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 22.03.2023, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 15.03.2023