12. Juni 2023

Zeit für eine Zinspause?

Seit Wochen ist das Rätselraten bezüglich der weiteren Ausrichtung der Geldpolitik – insbesondere in den USA – gross. Jetzt hat das Warten ein Ende. Am morgigen Dienstag beginnt das zweitägige Treffen des Offenmarktausschusses beim Federal Reserve. Seine Entscheidung gibt das Gremium am Mittwochabend unserer Zeit bekannt. Anschliessend wird sich Fed-Präsident Jerome Powell an einer Medienkonferenz zu Wort melden. Keine 24 Stunden später tritt Christine Lagarde vor die Öffentlichkeit. Die Präsidentin der Europäischen Zentralbank (EZB) wird am Donnerstagnachmittag den jüngsten Beschluss der Währungshüter aus dem Euroraum erläutern.

Tage der Entscheidungen

So wie es aussieht, könnte die Marschrichtung der beiden Institutionen auseinanderdriften. In den USA rechnen Börsianer mehrheitlich damit, dass das Fed ein Zinspause einlegt. Der Offenmarktausschuss würde die Zielrate demnach auf der Spanne von 5.00 bis 5.25 Prozent belassen. Rund zweieinhalb Tage vor der geldpolitischen Beschlussfassung sieht das CME Fed Watch Tool hierfür eine Wahrscheinlichkeit von annähernd drei Vierteln. (Quelle: CME Fed Watch Tool, Internetabfragte am 12.06.2023) Allerdings könnte ein am Dienstag anstehender Indikator durchaus und quasi in letzter Minute Einfluss auf das Fed nehmen: Morgen veröffentlicht das U.S. Bureau of Labor Statistics den Consumer Price Index (CPI) für den Mai 2023. Laut Reuters gehen Ökonomen im Schnitt davon aus, dass die Preise in den Staaten gegenüber dem Vorjahresmonat um 4.1 Prozent gestiegen sind. Im April 2023 lag die jährliche Inflationsrate noch bei 4.9 Prozent. Vor allem ein nach oben von der kollektiven Erwartungshaltung abweichender CPI würde die aktuellen Fed-Szenarien wohl noch einmal durcheinanderwirbeln. (Quelle: Refinitiv, Medienbericht, 12.06.2023)

In der Eurozone scheint dagegen die Marschroute klar zu sein – hier dürfte es vorerst keine Zinspause geben. Zwar hat der Preisdruck auf dem Gebiet der Währungsunion im Mai 2023 nachgelassen. Mit 6.1 Prozent lag die jährliche Inflationsrate aber immer noch weit über dem von der EZB angepeilten Niveau von zwei Prozent. Daher sind sich Volkswirte weitestgehend darin einig, dass die Notenbank am Donnerstag die Zinsen das achte Mal in Folge strafft. Sie gehen im Schnitt von einer Erhöhung um 25 Basispunkte aus. Für den Juli rechnet der Konsens mit einer erneuten Straffung im selben Ausmass. Allerdings soll dann der Gipfel erreicht sein und der EZB-Einlagensatz bis Ende Jahr unverändert bei 3.75 Prozent bleiben. Für 2024 signalisieren die Geldmärkte bereite eine erste Zinssenkung. (Quelle: Refinitiv, Medienbericht, 09.06.2023.

Drei Top-Indizes, ein Produkt

Den Börsen fehlte vor den beiden wichtigen Entscheidungen die Richtung. Zu einer längeren Konsolidierungsphase würde der Callable Barrier Reverse Convertible (Symbol: KOJGDU)** auf EURO STOXX® 50, S&P 500® und SMI® passen. Auf Basis dieser drei bekannten Aktiengradmesser ist – in der Produktwährung Schweizer Franken – die Ausschüttung eines Coupons in Höhe von 5.75 Prozent jährlich möglich. Diese Chance geht mit Barrieren von 60 Prozent der jeweiligen Anfangsfixierung einher. Wegen der Callable Funktion kann es zu einer vorzeitigen Kündigung und Rückzahlung dieser Emission kommen.

Ausserdem ist der BRC nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

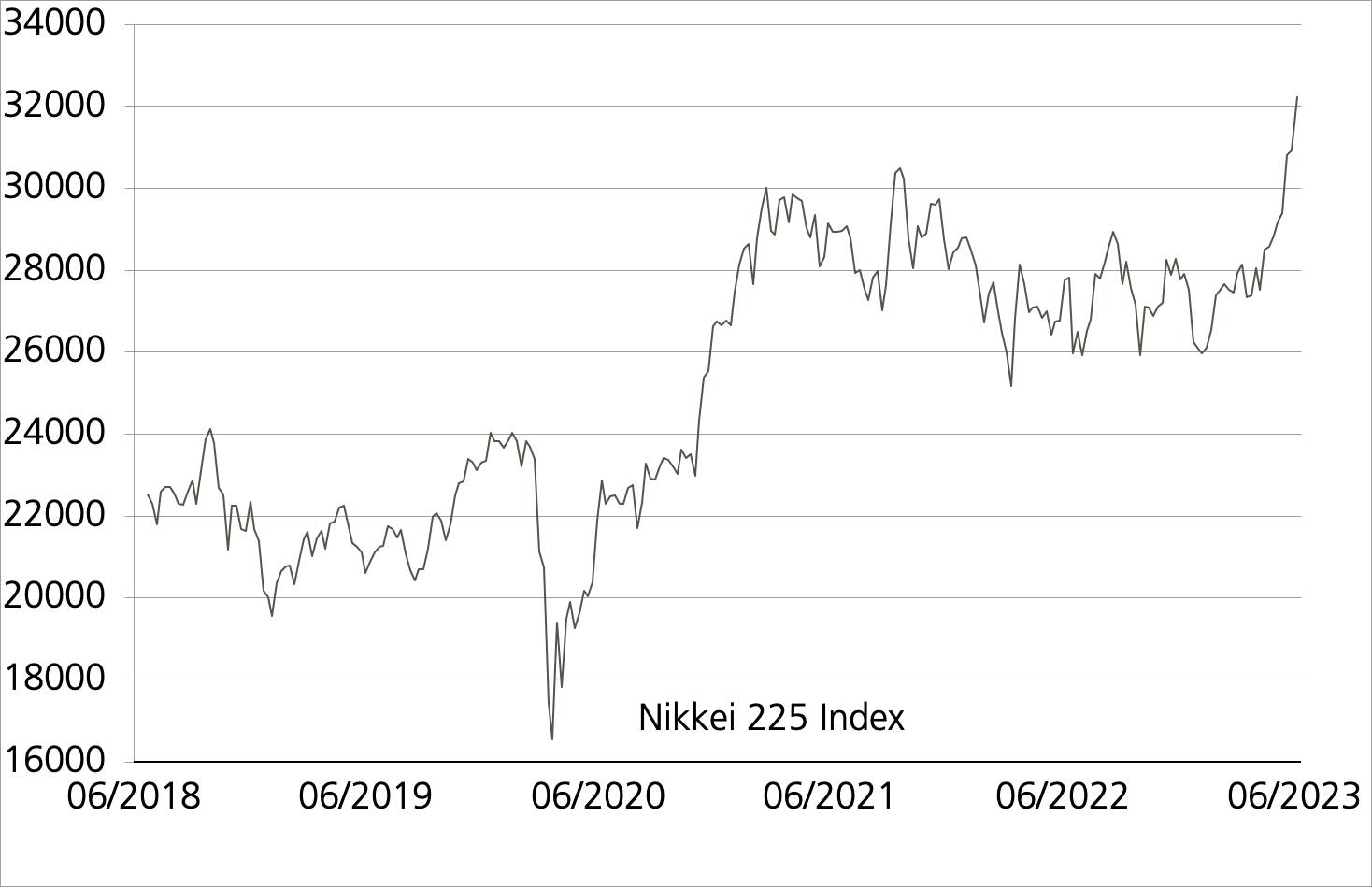

Übrigens: In dieser Woche steht noch eine weitere Notenbanksitzung an. Am Donnerstag kommt die Bank of Japan (BoJ) zusammen. Laut Reuters gehen Ökonomen davon aus, dass sie beim tags darauf anstehenden Beschluss an ihrer expansiven Marschroute in Form einer Zinskurvenkontrolle festhält. In der kommenden Woche geht das geldpolitische „Staccato“ weiter. Dann werden die People’s Bank of China (PBC), die Schweizerische Nationalbank (SNB) und die Bank of England (BoE) ihre Sitzungen abhalten.

EURO STOXX® Index vs. S&P 500® Index vs. SMI® (5 Jahre, nur zu illustrativen Zwecken, Umbasierung auf 100%*)

Stand: 09.06.2023; Quelle: UBS AG, Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 12.06.2023 | 15:00 | CH | Sonova Generalversammlung |

| 13.06.2023 | 11:00 | DE | ZEW Index Juni 2023 |

| 13.06.2023 | 14:30 | US | Konsumentenpreise Mai 2023 |

| 14.06.2023 | 11:00 | EZ | Industrieproduktion April 2023 |

| 14.06.2023 | 14:30 | US | Produzentenpreise Mai 2023 |

| 14.06.2023 | 20:00 | US | Fed: Zinsentscheidung |

| 15.06.2023 | 08:30 | CH | Produzenten-/Importpreise Mai 2023 |

| 15.06.2023 | 11:00 | EZ | Handelsbilanz April 2023 |

| 15.06.2023 | 14:15 | EZ | EZB: Zinsentscheidung |

| 15.06.2023 | 14:30 | US | Philly Fed Index Juni 2023 |

| 15.06.2023 | 15:15 | US | Industrieproduktion Mai 2023 |

| 16.06.2023 | 04:30 | JP | BoJ: Zinsentscheidung |

| 16.06.2023 | 16:00 | US | Universität Michigan Verbrauchervertrauen Juni 2023 |

Stand: 12.06.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Zollfrieden, Goldrausch und Fed im Fokus

Die transatlantischen Märkte atmen auf – zumindest vorerst. Nachdem der Zollstreit zwischen den USA und Europa wie ein Damoklesschwert über den Börsen hing, sorgte das überraschende Einlenken von US-Präsident Donald Trump in der zweiten Wochenhälfte für eine erste Entspannung.

Die Welt blickt nach Davos

Am Flughafen Zürich geht es hoch her. Zahlreiche Teilnehmer des Weltwirtschaftsforums (WEF) in Davos landen am Airport in Kloten.

Berichtssaison, Inflation und Politik als Taktgeber

Die Märkte haben in der vergangenen Woche ihre starke Form bestätigt. In Europa markierte der SMI und auch der DAX, der erstmals nachhaltig die Marke von 25‘000 Punkte durchbrach, neue Rekorde.