03. Juli 2023

Eine ordentliche Halbzeitbilanz

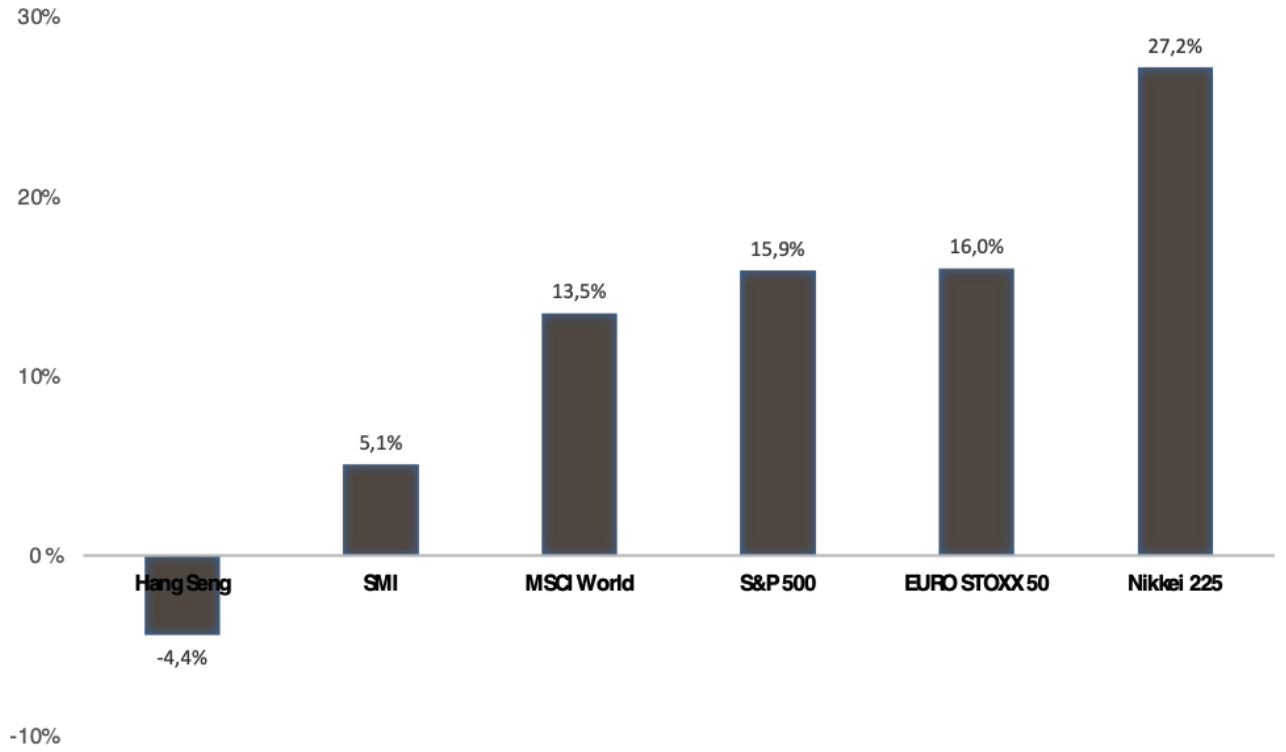

Das erste Semester des Börsenjahres 2023 ist gelaufen. Hinter den Märkten liegen sechs ereignisreiche Monate. Neben Inflation und Geldpolitik bestimmten Turbulenzen im Bankensektor sowie ein sich abzeichnender Boom im Bereich der Künstlichen Intelligenz (KI) das Geschehen. (Quelle: Refinitiv, Medienbericht, 30.06.2023) Natürlich haben diese Faktoren Einfluss auf die Performance-Statistik genommen. Was die Aktienmärkte anbelangt, hebt sich Japan ab. Der Nikkei 225® Index gewann im ersten Halbjahr 2023 um mehr als ein Viertel an Wert.* Geholfen hat der Tokioter Börse zum einen die Fortsetzung der expansiven Geldpolitik durch die Bank of Japan (BoJ). Darüber hinaus hat US-Starinvestor Warren Buffet sein Engagement in der drittgrössten Volkswirtschaft der Welt ausgebaut. Hinzu kommt eine hohe Dichte an Halbleiterunternehmen respektive Zulieferern des Sektors. An dieser Stelle strahlt der vermeintliche KI-Boom auf Nippon aus. (Quelle: Refinitv, Medienbericht, 30.06.2023)

KI als Kurstreiber

Mehrere Chiphersteller – allen voran Nvidia – haben von einer steigenden Nachfrage nach Bauteilen für Supercomputer berichtet. Solche Hochleistungsrechner werden benötigt, um die bei KI-Anwendungen wie ChatGPT anfallenden enormen Datenvolumen bewältigen zu können. (Quelle: Refinitv, Medienbericht, 26.06.2023) Passend dazu zählte der Halbleiterkonzern Nvidia im ersten Halbjahr 2023 an der Wall Street zu den Top-Performern. Generell hatte die Rallye im Technologiesektor einen bedeutenden Anteil am positiven Verlauf des S&P 500®.*

Der SMI® konnte nicht Schritt halten. Beim Schweizer Leitindex reichte es im ersten Semester 2023 „nur“ zu einem Plus von 5.1 Prozent. Neben dem Luxusgüterkonzern Richemont stehen die Zykliker Holcim, ABB sowie Kühne + Nagel an der Spitze: Das Quartett erzielte in den ersten sechs Monaten des Jahres Kursgewinne von jeweils mehr als einem Fünftel. Dagegen bremsten die Schwergewichte den Index aus. Während Nestlé auf der Stelle trat, gab Roche um annähernd sechs Prozent nach.*

Fed-Signale aus Madrid

Rund um den Globus ist und bleibt die Geldpolitik ein bestimmendes Thema. In den vergangenen Monaten stemmten sich die westlichen Zentralbanken mit deutlichen Zinserhöhungen gegen das Inflationsgespenst. Während EZB und SNB diesen Kurs im Juni bestätigt haben, gönnte sich das US-Fed eine „Pause“. Nach zehn Erhöhungen in Folge beliess der Offenmarktausschuss den Leitsatz bei der Spanne von 5.00 bis 5.25 Prozent. Allerdings dürfte die US-Notenbank bereits an der Sitzung Ende Juli wieder an der Zinsschraube drehen. An einer Konferenz der spanischen Notenbank in Madrid sendete Fed-Präsident Jerome Powell in der vergangenen Woche entsprechende Signale. Seinen Worten zufolge gehen die meisten Entscheidungsträger im Fed von mindestens zwei weiteren Zinserhöhungen bis Jahresende aus. Als Gründe nannte Powell die hartnäckig hohe Inflation sowie den angespannten Arbeitsmarkt. (Quelle: Refinitiv, Medienbericht, 29.06.2023)

Was die Beschäftigung anbelangt, startet der Juli mit einem wichtigen Indikator: Am Freitag veröffentlicht die Regierung in Washington D.C. den „Nonfarm-Payroll“-Report für den Juni 2023. Laut Refinitiv gehen Ökonomen im Schnitt davon aus, dass im Berichtsmonat in den Staaten ausserhalb der Landwirtschaft 200’000 neue Stellen geschaffen wurden. (Quelle: Refinitiv, Medienbericht, 30.06.2023)

Preisdruck lässt nach – aber nicht im Kern

Am vergangenen Freitag hat die Statistikbehörde Eurostat eine erste Schnellrechnung für die Inflation in der Eurozone vorgelegt. Demnach sind die Konsumentenpreise im Juni 2023 auf Jahressicht um 5.5 Prozent gestiegen, nach 6.1 Prozent im Monat davor. Ökonomen hatten mit einer etwas höheren Rate von 5.6 Prozent gerechnet. Zu verdanken ist die Abkühlung den fallenden Energiepreisen. Sie gaben im Juni 2023 relativ zum Vorjahresmonat um 5.6 Prozent nach. Für eine Entwarnung dürfte es aber weiterhin zu früh sein. Eurostat meldete eine anziehende Kerninflation von 5.4 Prozent. Bei diesem Wert bleiben unter anderem die schwankungsanfälligen Energie- und Lebensmittelpreise aussen vor. Im Mai 2023 war die Kernrate auf Jahressicht um 5.3 Prozent nach oben gegangen. (Quelle: Refinitiv, Medienbericht, 30.06.2023)

Heute früh hat das Bundesamt für Statistik (BfS) den Landesindex der Konsumentenpreise veröffentlicht. Demnach mussten die Verbraucher in der Schweiz im Juni 2023 für ihre Einkäufe 0.1 Prozent mehr als im Mai 2023 bezahlten. Gegenüber dem entsprechenden Vorjahresmonat erreichte die Teuerung 1.7 Prozent. Damit hat der Inflationsdruck in der Schweiz abgenommen. Für den Mai 2023 hatte das BfS noch eine Zunahme des Landesindex von auf Jahressicht 2.2 Prozent gemeldet. Für Entlastung sorgten im abgelaufenen Monat unter anderem die rückläufigen Preise für Benzin und Diesel. (Quelle: BfS, Medienmitteilungen vom 03.07.2023 und 05.06.2023)

Noch ein Hinweis zum Schluss: Wegen des Unabhängigkeitstages bleibt die Wall Street am Dienstag, 4. Juli 2023, geschlossen.

Performancebilanz ausgewählte Aktienindizes 1. Halbjahr 2023*

Stand: 30.06.2023; Quelle: UBS AG, Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 03.07.2023 | 09:30 | CH | Einkaufsmanagerindex Juni 2023 |

| 03.07.2023 | 10:00 | EZ | Einkaufsmanagerindex Juni 2023 |

| 03.07.2023 | 16:00 | US | Bauausgaben Mai 2023 |

| 05.07.2023 | 16:00 | US | Auftragseingang Industrie Mai 2023 |

| 05.07.2023 | 20:00 | US | Fed-Sitzungsprotokolle Juni 2023 |

| 06.07.2023 | 08:00 | DE | Auftragseingang Industrie Mai 2023 |

| 06.07.2023 | 11:00 | EZ | Detailhandelsumsätze Mai 2023 |

| 06.07.2023 | 14:15 | US | ADP Arbeitsmarktbericht Juni 2023 |

| 07.07.2023 | 07:45 | CH | Arbeitslosenrate Juni 2023 |

| 07.07.2023 | 08:00 | DE | Industrieproduktion Mai 2023 |

| 07.07.2023 | 14:30 | US | Offizieller Arbeitsmarktbericht Juni 2023 |

Stand: 03.07.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Die Welt blickt nach Übersee

Geopolitische Konflikte, Konjunkturunsicherheiten sowie handelspolitische Zuspitzungen prallen an den Märkten derzeit scheinbar spurlos ab.

Ein ereignisreiches Semester

Vor dem Wochenende ertönte an der Wall Street die Rekordglocke: Der S&P 500® Index kletterte am Freitag auf ein Allzeithoch von 6'187.68 Punkten.

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.