04. September 2023

S&P 500 hui, SMI pfui

Wie heisst es an der Börse gerne: „Sell in May and go away but remember to come back in September”. In Bezug auf den SMI mag diese auf die Saisonalität verknüpfte Anlageweisheit durchaus seine Berechtigung haben – zumindest was das Jahr 2023 betrifft. Auch wenn den heimischen Bluechips in der zweiten Monatshälfte im August ein Rebound gelang, summiert sich das Minus dennoch auf 1.6 Prozent. Wer bereits Anfang Mai alle seine Positionen verkauft hat, dem ist sogar ein Verlust von 2.8 Prozent erspart geblieben. In den USA ging es zwar im August ebenfalls nach unten, doch zeigt sich in dem Viermonats-Zeitraum ein umgekehrtes Bild. Der S&P 500 kletterte von Anfang Mai bis Ende August um mehr als acht Prozent empor.*

Positive Zahlensaison

Zu der starken Performance an der Wall Street passt auch das gute Abscheiden der Unternehmen in der Berichtssaison zum zweiten Quartal. So haben mittlerweile 99 Prozent der Unternehmen aus dem S&P 500 ihre Zahlen vorgelegt und davon 79 Prozent die Gewinnerwartungen der Analysten übertroffen, das ist mehr als der Fünf-Jahres-Durchschnitt von 77 Prozent. Die höchsten Wachstumsraten innerhalb der elf Sektoren wies das Segment „Nicht-Basiskonsumgüter“ auf. Der Gewinn der Branche verbesserte sich um 54 Prozent.* Zudem haben 45 Index-Mitglieder bei der Zahlenpräsentation einen optimistischen Ausblick für das laufende Quartal ausgegeben, das ist die höchste Anzahl seit dem dritten Quartal 2021. (Quelle: FactSet, Medienbericht, 31.08.2023)

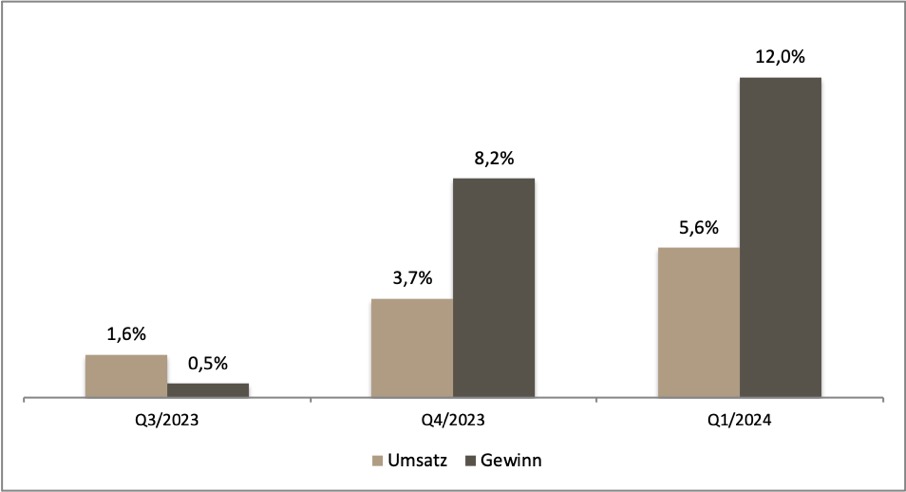

Der Blick in die Zukunft fällt ebenfalls positiv aus. So rechnet der Konsens damit, dass die Erlös- und Gewinnkurve in den kommenden Quartalen wieder nach oben zeigen wird. Nach einem kleinen Plus von einem halben Prozent könnten sich die Profite im Schlussviertel bereits um mehr als acht Prozent verbessern (siehe Grafik). Innerhalb der Analysten-Calls zu den Ergebnissen im zweiten Quartal spielten aber nicht nur die weiteren Aussichten eine Rolle, sondern auch die Inflation. Die Teuerung war bei 288 S&P-500-Unternehmen während der Gespräche ein Thema. (Quelle: FactSet, Earnings Insight, 31.08.2023)

Inflation weiter im Fokus

Auch diesseits des Atlantiks richtet sich das Augenmerk der Marktteilnehmer weiterhin auf die Inflation. Diese ist weiterhin sehr hartnäckig, wie die veröffentlichten Daten in der vergangenen Woche zeigten. Trotz einer Reihe an Zinserhöhungen durch die EZB sind die Verbraucherpreise im August um 5.3 Prozent im Vergleich zum Vorjahresmonat gestiegen. Ökonomen hatten dagegen mit einem Rückgang auf 5.1 Prozent gerechnet. Ein Lichtblick zeigte sich bei der für die Notenbank wichtigen Kernrate, in der die schwankungsanfälligen Energie- und Lebensmittelpreise sowie Alkohol und Tabak unberücksichtigt bleiben. Diese ging auf 5.3 Prozent nach einem Vormonatswert von 5.5 Prozent zurück. (Quelle: Refinitiv, Medienbericht, 31.08.2023)

Wichtige Konjunkturzahlen aus Ost und West

In der neuen Woche dreht sich vieles um die Wirtschaftsleistung der einzelnen Nationen. Den Anfang macht die Schweiz am Montag mit der Vorlage der Zahlen zum Bruttoinlandsprodukt für das zweite Quartal. Im weiteren Wochenverlauf werden zudem die neuen Daten von der Eurozone und Japan erwartet. Nach einer ersten Schätzung expandierte die Konjunktur im gemeinsamen Währungsraum um 0.6 Prozent im Vergleich zur Vorjahresperiode. Der Konsens geht davon aus, dass sich an diesem Wert nichts ändern wird. (Quelle: Refinitiv, Medienbericht, 15.08.2023)

Ein besonderes Augenmerk liegt ferner auf China, da dort zuletzt nicht nur die Konjunktur schwächelte, sondern auch die finanzielle Schieflage des Immobilienkonzerns Country Garden die Investoren bewegte. Daher wird am Markt spekuliert, dass Peking der angeschlagenen Immobilienbranche schon bald unter die Arme greifen könnte. (Quelle: Refinitiv, Medienbericht, 01.09.2023) Wie es um die weltweit zweitgrösste Volkswirtschaft bestellt ist, werden die Handelszahlen für August am Donnerstag zeigen. Daneben kommt es in der neuen Woche zu zwei Zinsentscheidungen: die Australische Zentralbank (RBA) sowie die Bank of Canada (BoC) werden über ihre künftige Gelpolitik beraten. In Down Under wird mit einem weiteren Anstieg um 25 Basispunkte auf dann 4.35 Prozent gerechnet, in Kanada soll der Leitsatz den Prognosen zufolge auf 5.00% verharren. (Quelle: investing.com, Stand: 01.09.2023)

Erwartete S&P 500 Umsatz- und Gewinnentwicklung

Stand: 31.08.2023; Quelle: FactSet

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 04.09.2023 | 09:00 | CH | Bruttoinlandsprodukt |

| 04.09.2023 | 10:30 | EZ | Sentix Investorenvertrauen |

| 05.09.2023 | 06:30 | AUS | RBA Zinssatzentscheidung |

| 05.09.2023 | 10:00 | EZ | Einkaufsmanagerindex |

| 06.09.2023 | 11:00 | EZ | Einzelhandelsumsätze |

| 06.09.2023 | 15:45 | US | PMI Gesamtindex |

| 06.09.2023 | 16:00 | US | ISM Beschäftigungsindex |

| 06.09.2023 | 16:00 | US | ISM Auftragseingänge |

| 06.09.2023 | 16:00 | US | Einkaufsmanagerindex |

| 06.09.2023 | 16:00 | CA | BoC Zinssatzentscheidung |

| 07.09.2023 | 05:00 | CN | Handelsbilanz |

| 07.09.2023 | 07:45 | CH | Arbeitslosenquote |

| 07.09.2023 | 11:00 | EZ | Bruttoinlandsprodukt |

| 07.09.2023 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 08.09.2023 | 01:50 | JP | Bruttoinlandsprodukt |

| 08.09.2023 | 08:00 | DE | Verbraucherpreisindex |

| 08.09.2023 | 14:30 | CA | Arbeitslosenquote |

Stand: 01.09.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Die Welt blickt nach Übersee

Geopolitische Konflikte, Konjunkturunsicherheiten sowie handelspolitische Zuspitzungen prallen an den Märkten derzeit scheinbar spurlos ab.

Ein ereignisreiches Semester

Vor dem Wochenende ertönte an der Wall Street die Rekordglocke: Der S&P 500® Index kletterte am Freitag auf ein Allzeithoch von 6'187.68 Punkten.

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.