Donnerstag, 12.10.2023

- Thema 1: Luxus – Chancen nach der Korrektur

- Thema 2: Cloud/KI – Zukunftsweisendes Tech-Trio

Eine rundherum schwächelnde Konjunktur und zugleich Sorgen über die Kauflaune der chinesischen Verbraucher setzten den Luxusgütersektor zuletzt unter Druck. So büsste Branchenprimus LVMH vom Hoch ein Viertel seines Werts ein, die heimische Richemont verlor gar ein Drittel ihrer Kapitalisierung.¹ Anleger stellen sich zu Recht die Frage: Ist der Boden nach der scharfen Korrektur nun erreicht? Licht ins Dunkel versuchen die UBS- Analysten mit einer neuen Studie zu bringen. Aufgrund der gedämpfteren Gewinndynamik, die auf ein normalisierendes Umsatzwachstum und ein geringeres Margenwachstum zurückzuführen ist, sehen die Experten zwar weniger Aufwärtspotenzial bei der Bewertung von Luxusaktien. Doch die strukturelle Attraktivität des Sektors, wie zum Beispiel Preismacht und eine hohe Cash-Generierung, rechtfertigt ihrer Ansicht nach eine höhere Bewertung im historischen Vergleich. (Quelle: UBS AG London Branch, European Luxury & Sportswear, Oktober 2023) Der Tracker (Symbol: LUXURU) auf den Bloomberg Luxury Series 1 Net Return Index ermöglicht ein diversifiziertes 1:1-Investment in die Branche. Derweil stellt der neue BRC (Symbol: KOZEDU) auf Hugo Boss, Puma und adidas eine prozentual zweistellige Renditechance im Seitwärtsgang in Aussicht.

Die Analysten von UBS gehen davon aus, dass der Luxussektor in diesem Jahr noch überdurchschnittlich wachsen wird. Es wird ein währungsneutrales Wachstum von 13 Prozent erwartet, was über dem Durchschnitt der Jahre 2018 bis 2023 (10 Prozent) liegt. Die EBIT-Marge soll sich dabei um 30 Basispunkte verbessern. Dies ist insbesondere der Marktmacht der Branche geschuldet. Marken wie Louis Vuitton von LVMH haben ihre Preise in den letzten 20 Jahren im Schnitt um das 2.5-fache der Inflationsrate angehoben. Während etwaige Volumenschwächen mit Preiserhöhungen ausgeglichen werden können, hat die Branche mit China noch einen Trumpf im Ärmel. Aufgrund von Covid-Beschränkungen zu Beginn des Jahresliegen die chinesischen Ausgaben in Europa immer noch etwa 70 Prozent unter dem Niveau von vor der Pandemie. Die Rückkehr des Tourismus könnte also für eine weitere Erholung sorgen. (Quelle: UBS AG London Branch, European Luxury & Sportswear, Oktober 2023). Dass sich das Wachstumstempo aber verlangsamt, zeigen die aktuellen Zahlen von LVMH. Im dritten Quartal legte der Umsatz nur noch um neun Prozent zu, das war weniger als von Analysten erwartet (11.5 Prozent) und auch weniger als im zweiten Quartal (17 Prozent). (Quelle: Refinitiv, Medienbericht, 11.10.2023) Die Aktie reagierte mit Abschlägen auf das Zahlenwerk.¹Im Bereich Sportswear sehen die UBS-Experten insbesondere bei adidas Chancen.Bei der Marke sollte jetzt eine Phase der Verbesserung der Wachstumsdynamik eintreten und die neue Strategie den Umsatz ab 2024 weiter beschleunigen. (Quelle: UBS AG London Branch, European Luxury & Sportswear, Oktober 2023)

Chancen: Der noch bis 18. Oktober in Zeichnung stehende BRC (Symbol: KOZEDU) bringt das deutsche Trio adidas, Hugo Boss und Puma zusammen. Das Produkt stellt eine attraktive Gewinnchance von 12.00 Prozent p.a. in Aussicht, der Risikopuffer beläu sich auf hohe 50 Prozent. Risikofreudigere Anleger, die auf ein Comeback des Luxus-Sektors setzen möchten, werfen einen Blick auf den Tracker (Symbol: LUXURU) auf den Bloomberg Luxury Series 1 Net Return Index. Das Barometer besteht aus 19 internationalen Titeln, die von Hermes und LVMH über Ferrari bis hin zu Pandora und Richemont reichen. Für den Tracker fällt eine Managementgebühr von 0.50 Prozent p.a. an, mögliche Dividendenzahlungen werden dagegen netto in den Basiswert reinvestiert.

Risiken:Tracker-Zertifikate und BRCs sind nicht kapitalgeschützt. Eine negativeEntwicklung des Basiswerts führt zu entsprechenden Verlusten beim Tracker.Zudem besteht ein Währungsrisiko, da die Handelswährung des Produkts vonden Währungen der im Bloomberg Luxury Series 1 Net Return Index enthaltenenAktien abweichen kann. Notiert einer der Basiswerte des BRCs während derLaufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Callable-Feature nicht zum Tragen, kann die Rückzahlung am Verfalltag durch die physische Lieferung des Basiswertes mit der schlechtesten Wertentwicklung (vom Strike aus) erfolgen (höchstens jedoch zumNominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich.Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, sodass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte –im Falle einer Insolvenz der UBS AG verloren gehen kann.

Weitere UBS Produkte sowie Informationen zu Chancen und Risiken finden Sie unter

ubs.com/keyinvest.

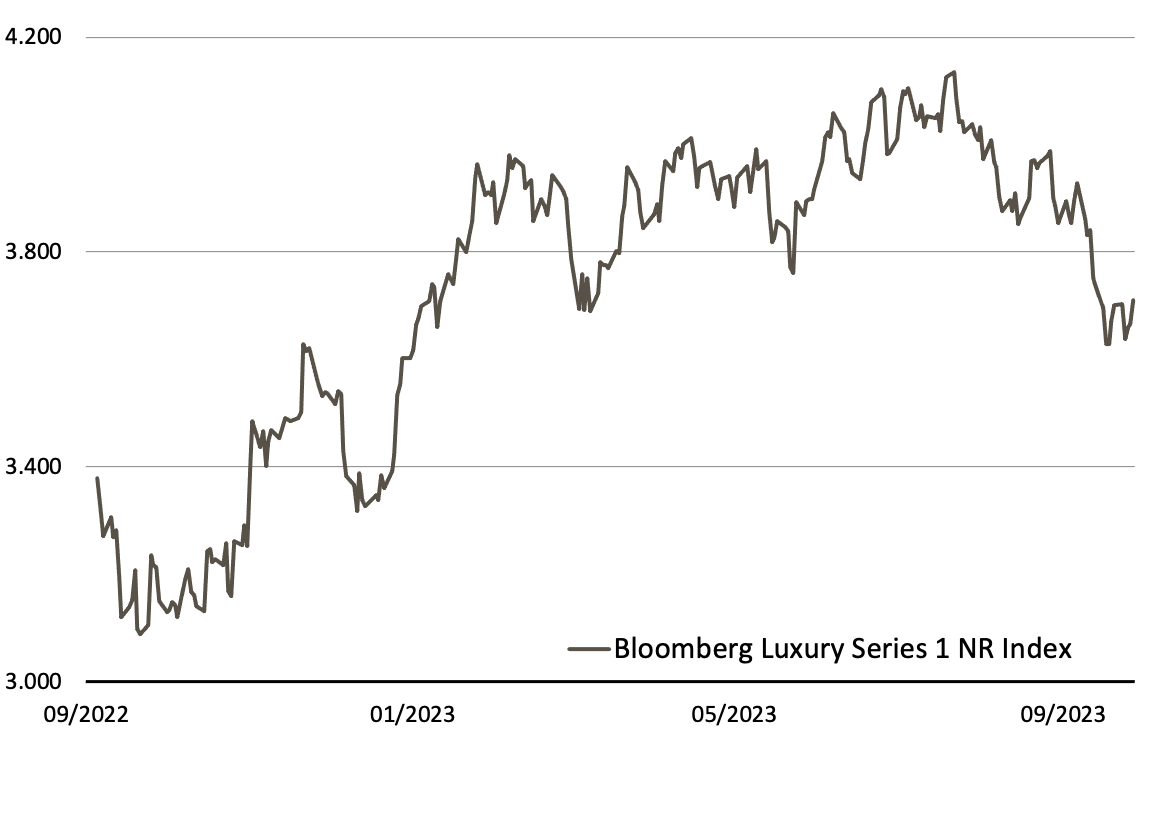

Der Luxus-Index zeigt seit der Emission vor etwas mehr als einem Jahr einen übergeordneten Aufwärtstrend. Zuletzt legte das Barometer eine Verschnaufpause ein und befindet sich nun in einer Bodenbildung.

Quelle: UBS AG, Refinitiv

Stand: 11.10.2023

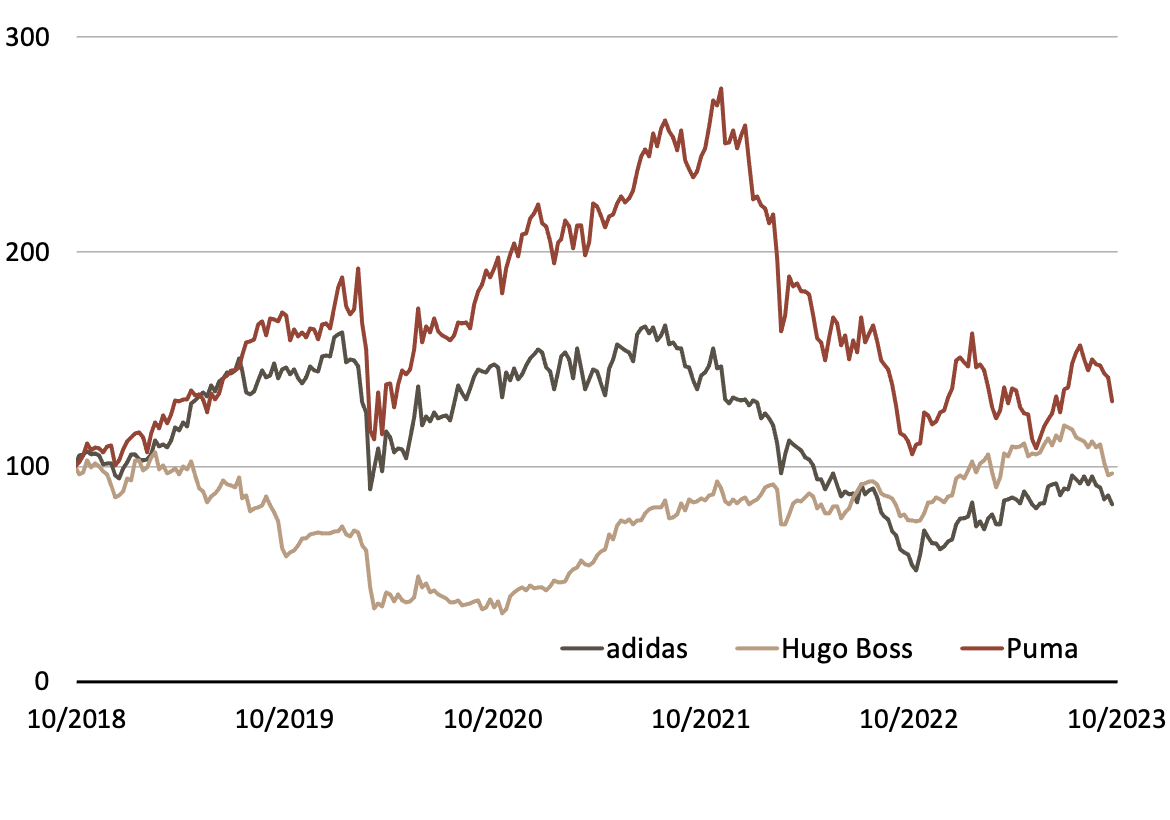

Die drei deutschen Luxus- und Sportartikelhersteller schlugen an der Börse in den vergangenen fünf Jahren ein unterschiedliches Tempo an. Die Nase vorne hat Puma gefolgt von Boss. adidas trägt die rote Laterne.

Quelle: UBS AG, Refinitiv

Stand: 11.10.2023

¹) Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

|

|

Remove |

| Symbol |

LUXURU |

|

| SSPA Name |

Tracker Zertifikat |

|

| SSPA Code |

1300 |

|

| Basiswert |

Bloomberg Luxury Series 1 NR Index |

|

| Bezugsverhältnis |

1:32.267924 |

|

| Handelswährung |

CHF |

|

| Verwaltungsgebühr |

0.50% p.a. |

|

| Partizipation |

100% |

|

| Verfall |

Open End |

|

| Emittentin |

UBS AG, London |

|

| Geld-/Briefkurs |

CHF 108.40 / 109.50 |

|

|

Add

|

|

|

Remove |

| Symbol |

KOZEDU |

|

| SSPA Name |

Barrier Reverse Convertible |

|

| SSPA Code |

1230 (Callable) |

|

| Basiswerte |

Hugo Boss, Puma, adidas |

|

| Handelswährung |

EUR |

|

| Coupon |

12.00% p.a. |

|

| Strike Level |

100% |

|

| Kick-In Level (Barriere) |

50% |

|

| Verfall |

16.04.2025 |

|

| Emittentin |

UBS AG, London |

|

| Zeichnung bis |

18.10.2023, 15:00 Uhr |

|

|

Add

|

Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG, Refinitiv Stand: 11.10.2023

| Index |

Stand |

Woche¹ |

| SMI™ |

11’038.30 |

2.6% |

|

| SLI™ |

1’720.84 |

2.4% |

|

| S&P 500™ |

4’376.95 |

2.7% |

|

| EURO STOXX 50™ |

4’200.80 |

2.5% |

|

| S&P™ BRIC 40 |

3’185.65 |

4.5% |

|

| CMCI™ Compos. |

1’520.07 |

0.8% |

|

| Gold (Feinunze) |

1’877.17 |

2.7% |

|

|

|

|

Add

|

¹ Veränderung auf Basis des Schlusskurses des Vortages im Vergleich zum Schlusskurs vor einer Woche.

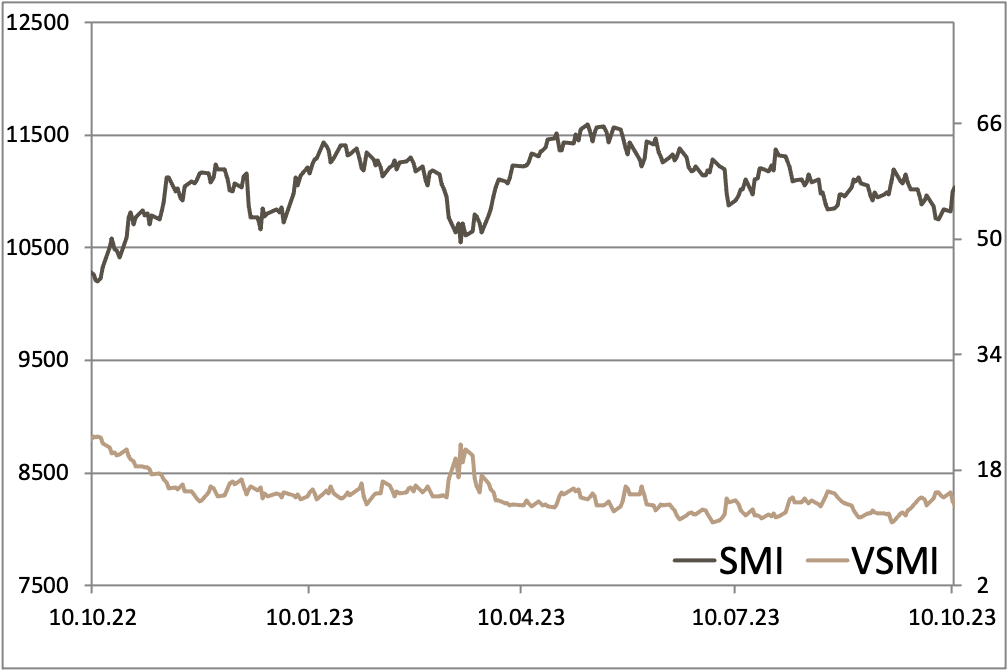

Der VSMI™ Index wird seit 2005 berechnet. Er zeigt die Volatilität der im SMI™ Index enthaltenen Aktien. Massgeblich für die Berechnung ist ein Portfolio, welches nicht auf Preisschwankungen, sondern ausschliesslich auf Veränderungen der Volatilität reagiert. Dabei greift die VSMI™ Methodik auf die quadrierten Volatilitäten, im Fachjargon „Varianzen“, der an der Eurex gehandelten SMI-Optionen mit einer konstanten Restlaufzeit von 30 Tagen zurück.

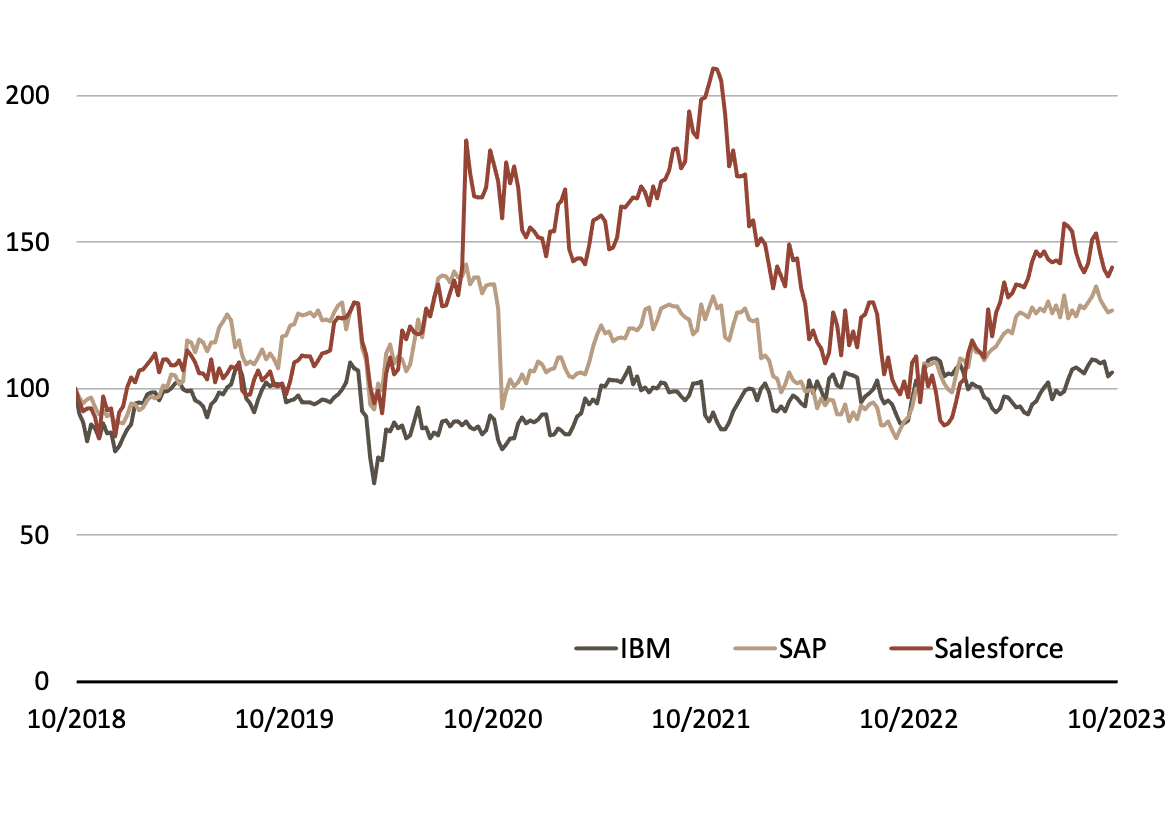

In der Wirtschaft bedeutet Stillstand den ökonomischen Tod. In heutigen Zeiten mit hohem Innovationstempo gilt das umso mehr. Daher stehen bei vielen Techs derzeit die Megathemen Cloud und Künstliche Intelligenz (KI) im Fokus. Das gilt auch für Big Blue IBM. Der Konzern, der lange Zeit als verstaubt galt, hat in den vergangenen Jahren eine Transformation durchlaufen und reagiert nun auf Trends relativ schnell. So wurde bereits im Mai 2023, also nur wenige Monate nachdem ChatGPT seinen Siegeszug antrat, eine Entwicklerplattform für Generative-KI-Dienste für die Kunden gelauncht. (Quelle: Swiss IT Reseller, Medienbericht, 05.10.2023) Zusammen mit den beiden Tech-Grössen SAP und Salesforce bildet der bereits 1911 gegründete Konzern die Basis für einen neuen BRC (Symbol: KOZADU). Das Produkt gewährt eine attraktive Coupon-Zahlung von jährlich 9.00 Prozent. Das Nominal ist mit einem Risikopuffer von 45 Prozent während der maximalen Laufzeit von eineinhalb Jahren gut geschützt.

IBM ist mit seinen KI-Bemühungen nicht alleine, auch SAP hat die Zeichen der Zeit erkannt. Nachdem Europas größtes Softwarehaus sein Lizenzmodell auf die Cloud umgestellt hat, springen die Deutschen nun auf den KI-Zug auf. Dazu wurde vor wenigen Tagen mit «Joule» ein eigener KI-Assistent vorgestellt, der in das gesamte SAP-Cloudportfolio integriert wird.»Weltweit arbeiten fast 300 Millionen Nutzer regelmässig mit Cloudlösungen von SAP. Joule hat somit das Potenzial, die Geschäftsabläufe von Unternehmen und die Arbeitsweise ihrer Mitarbeitenden neu zu definieren», erklärt SAP-CEO Christian Klein. Zudem investiert der Konzern mehr als eine Milliarde US-Dollar in Start-ups für KI-gestützte Unternehmenstechnologie. (Quelle: SAP, Pressemitteilung, 26.09.2023) Auch Cloud-Urgestein Salesforce, das bereits Anfang 2000 seine Programme über den Vorläufer «Software as a Service» verkauft hat, bringt die beiden Megatrends zusammen. «Einstein» nennt sich die KI von Salesforce, die speziell für die CRM-Lösung «Customer 360» entwickelt wurde. Damit sollen Kunden die Effizienz und Geschäftsergebnisse ihres Unternehmens steigern können. Jüngst hat Salesforce eine Zusammenarbeit mit IBM angekündigt, um die Einführung von KI für CRM bei Unternehmen branchenübergreifend voranzutreiben und zu beschleunigen. (Quelle: IBM, Pressemitteilung, 31.08.2023)

Chancen:Am Kapitalmarkt sind derzeit Unternehmen mit Cloud- und KI-Fantasie sehr gefragt. Die Aktie von Salesforce legte allein seit Silvester um mehr als die Hälfte zu, SAP verteuerte sich derweil um rund ein Viertel. Nur IBM konnte mit dem Tempo nicht mithalten.¹ Kurssteigerungen sind für den in Zeichnung stehenden BRC (Symbol: KOZADU) allerdings gar nicht nötig, das Produkt erzielt die Maximalrendite von 9.00 Prozent p.a. bereits im Seitwärtsgang. Der Höchstertrag wird sicher erreicht, solange die grosszügig angesetzten Barrieren bei 55 Prozent der Startwerte während der Laufzeit unversehrt bleiben.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert einer der drei Basiswerte während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere) und kommt zudem das Callable-Feature nicht zum Tragen, kann die Tilgung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Weitere UBS Produkte sowie Informationen zu Chancen und Risiken finden Sie unter

ubs.com/keyinvest.

Quelle: UBS AG, RefinitivStand: 11.10.2023

|

|

Remove |

| Symbol |

KOZADU |

|

| SSPA Name |

Barrier Reverse Convertible |

|

| SSPA Code |

1230 (Callable) |

|

| Basiswerte |

IBM, SAP, Salesforce |

|

| Handelswährung |

CHF (Quanto) |

|

| Coupon |

9.00% p.a. |

|

| Strike Level |

100% |

|

Kick-In Level (Barriere)

|

55% |

|

| Verfall |

16.04.2025 |

|

| Emittentin |

UBS AG, London |

|

| Zeichnung bis |

18.10.2023, 15:00 Uhr |

|

|

Add

|

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 11.10.2023

¹) Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.