11. Dezember 2023

Geldpolitischer Showdown

Innert weniger als 20 Stunden treffen am kommenden Mittwoch und Donnerstag US-Fed, Schweizerische Nationalbank (SNB), Bank of England (BoE) und Europäische Zentralbank (EZB) die letzten geldpolitischen Beschlüsse in diesem Jahr. Den Anfang macht die US-Notenbank. Am morgigen Dienstag startet sie in eine zweitägige Sitzung. Es gilt an den Märkten als ausgemachte Sache, dass das Fed den Leitsatz auf der Spanne von 5.25 bis 5.50 Prozent belässt. Im Fokus dürften das begleitende Statement, die aktualisierten ökonomischen Projektionen sowie die Medienkonferenz mit Jerome Powell stehen. Der Fed-Präsident hat zuletzt immer wieder betont, dass der Kampf gegen die Inflation nicht gewonnen sei und hat auf diese Weise die Hintertür für weitere Zinserhöhungen offengelassen. (Quelle: Thomson Reuters, Medienbericht, 01.12.2023)

Robuster US-Arbeitsmarkt

Und doch hat sich die allgemeine Erwartungshaltung in Richtung Zinssenkungen verschoben. Geht es nach dem CME FedWatch Tool, könnte es im Mai 2024 soweit sein. Die auf Basis der Konditionen an den Terminmärkten ermittelte Wahrscheinlichkeit für eine Reduzierung der Target Rate um 25 Basispunkte beträgt gut 50 Prozent. Noch vor wenigen Tagen zeichnete sich sogar eine erste Zinssenkung für die Fed-Sitzung im März 2024 ab. (Quelle: CME FedWatch Tool, Abfrage am 11.12.2023) Doch dann dämpfte der Arbeitsmarktbericht aus den USA die entsprechenden Hoffnungen etwas. Im November 2023 wurden in den Staaten ausserhalb der Landwirtschaft 199’000 Stellen aufgebaut. Von Reuters befragte Ökonomen hatten im Schnitt 19’000 zusätzliche Jobs weniger erwartet. Die Arbeitslosenrate ging im November um 0.2 Prozentpunkte auf 3.7 Prozent zurück. (Quelle: Thomson Reuters, Medienbericht, 08.12.2023)

An den europäischen Aktienmärkten konnte der für eine weiterhin straffe Geldpolitik sprechende „Nonfarm-payrolls“-Report die Kauflaune nur kurz dämpfen. Der EURO STOXX 50® Index notierte vor dem Wochenende zum ersten Mal seit Ende 2007 über der Marke von 4’500 Punkten.* In der Eurozone laufen Spekulationen auf einen EZB-Kurswechsel im ersten Quartal des kommenden Jahres. Fest eingepreist haben die Geldmärkte eine Zinssenkung im April 2024. Genährt wurde diese Erwartung durch die jüngsten Inflationsdaten: Im November 2023 sind die Konsumentenpreise in der Eurozone auf Jahressicht um 2.4 Prozent gestiegen – das war die niedrigste Rate seit Juli 2021. Zwar haben hochrangige EZB-Vertreter daraufhin signalisiert, dass eine weitere Straffung nicht mehr nötig sei. „Allerdings ist die Erwartung einer Senkung im ersten Quartal 2024 Science Fiction“, erklärte der slowakische Notenbankchef und Mitglied des EZB-Rates, Peter Kazimir. (Quelle: Thomson Reuters, Medienbericht, 06.12.2023)

SNB vor Kurswechsel?

Während die Inflation im Euroraum nach wie vor über dem von der Zentralbank angestrebten Niveau von zwei Prozent liegt, hat sie sich in der Schweiz in die von der SNB gewünschte Spanne von null bis zwei Prozent abgekühlt. Im November 2023 übertraf der Landesindex der Konsumentenpreise den Stand des Vorjahresmonats um 1.7 Prozent – der Preisauftrieb lag damit bereits das sechste Mal nacheinander in Zielbereich der Nationalbank. UBS CIO GWM hatte für den November mit einer höheren Inflationsrate gerechnet. Die Experten gehen jetzt davon aus, dass die Teuerung über das gesamte vierte Quartal 2023 unter zwei Prozent liegen wird. „Vor diesem Hintergrund erscheint es unwahrscheinlich, dass die SNB am 14. Dezember ihren Leitsatz erhöhen wird“, meint UBS-Ökonom Maxim Botteron.

Laut Thomson Reuters preisen die Märkte eine Wahrscheinlichkeit von 69 Prozent ein, dass die Währungshüter keine Veränderung vornehmen. Die Quote für eine Zinssenkung auf 1.50 Prozent von derzeit 1.75 Prozent beträgt immerhin 31 Prozent. Im März 2024 wird dieser Schritt mit einer Wahrscheinlichkeit von mehr als 50 Prozent erfolgen. (Quelle: Thomson Reuters, Medienbericht, 04.12.2023)

Gold auf Rekordjagd

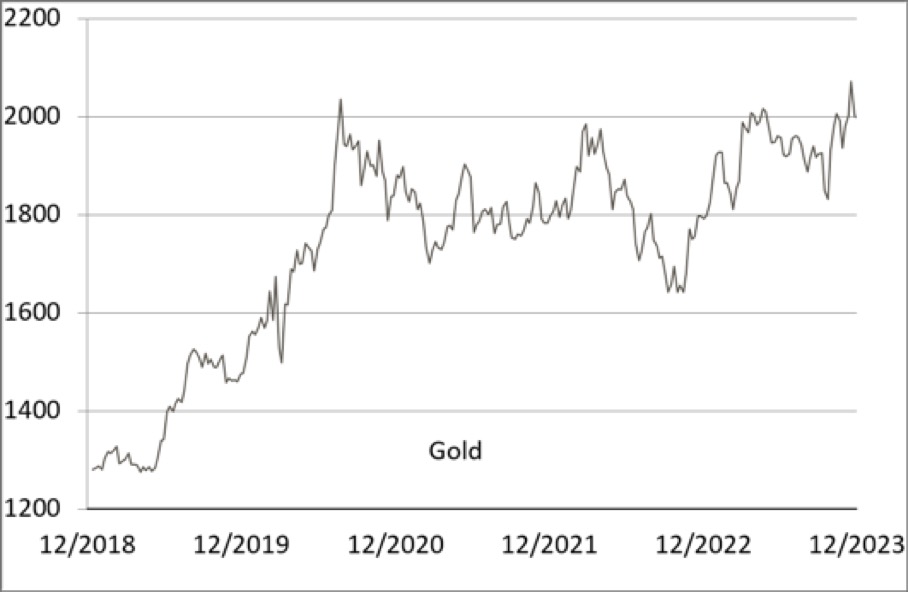

Die Aussicht auf einen geldpolitischen Kurswechsel schob zuletzt nicht nur die Aktienmärkte an. Gefragt war auch Gold. Da das Edelmetall selbst keine laufenden Erträge abwirft, schmälern hohe Renditen den Reiz der Krisenwährung. Dagegen fallen die Opportunitätskosten für den Besitz von Gold, sobald die Rendite nach unten geht. (Quelle: Thomson Reuters, Medienbericht, 01.12.2023) In die vergangene Woche ist die Feinunze mit einem neuen Allzeithoch von 2’135.40 US-Dollar gestartet. Allerdings konnte die Notierung das Top nicht halten, am heutigen Montagmorgen bewegte sich Gold im Bereich der runden Marke von 2’000 Dollar.*

Mit dem ETC (Symbol: CGCCIU)** auf den UBS CMCI Gold CHF Monthly Hedged TR Index können Anleger darauf setzen, dass Gold weiter nach oben tendiert. Der Basiswert bildet das Edelmetall durch den Einsatz der innovativen CMCI-Methodik ab. Dabei erfolgt eine Positionierung über die gesamte Terminkurve hinweg – auf diese Weise erreicht der Index eine bessere Diversifikation der Fälligkeiten.

Allerdings ist der ETC nicht kapitalgeschützt. Sobald der UBS Bloomberg CMCI Gold CHF Monthly Hedged TR Index unter dem Einstiegspreis zu liegen kommt, entsteht ein Verlust. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Übrigens bekommt die US-Notenbank pünktlich zu Beginn ihrer Sitzung noch einen wichtigen Indikator an die Hand. Morgen werden die Inflationsdaten für den November 2023 publiziert. Experten gehen davon aus, dass der Preisdruck in den Staaten weiter nachgelassen hat. (Quelle: Thomson Reuters, Medienbericht, 08.12.2023)

Gold (5 Jahre, Angaben in USD je Feinunze)*

Stand: 11.12.2023; Quelle: UBS AG, Reuters

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 12.12.2023 | 08:30 | DE | Carl Zeiss Meditec Quartalszahlen |

| 12.12.2023 | 11:00 | DE | ZEW Index Dezember 2023 |

| 12.12.2023 | 14:30 | US | Konsumentenpreise November 2023 |

| 12.12.2023 | 17:40 | CH | Flughafen Zürich Verkehrszahlen November 2023 |

| 13.12.2023 | 07:00 | DE | Fraport Verkehrszahlen November 2023 |

| 13.12.2023 | 11:00 | EZ | Industrieproduktion Oktober 2023 |

| 13.12.2023 | 14:30 | US | Produzentenpreise November 2023 |

| 13.12.2023 | 20:00 | US | Fed: Zinsentscheidung |

| 14.12.2023 | 08:30 | CH | Produzenten-/Importpreise November 2023 |

| 14.12.2023 | 09:30 | CH | SNB: Geldpolitische Lagebeurteilung |

| 14.12.2023 | 13:00 | GB | BoE: Zinsentscheidung |

| 14.12.2023 | 14:15 | EZ | EZB: Zinsentscheidung |

| 15.12.2023 | 10:00 | EZ | HCOB Einkaufsmanagerindex Dezember 2023 |

| 15.12.2023 | 15:15 | US | Industrieproduktion |

| 15.12.2023 | 15:45 | US | S&P Global Einkaufsmanagerindex Dezember 2023 |

Stand: 11.12.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Im Bann der Geopolitik

Neben Geopolitik und Berichtssaison dürfte die Makroökonomie die Märkte an den kommenden Tagen beschäftigen.

Marktumfeld voller Gegensätze

In der vergangenen Woche zeigte sich das verschobene Kräfteverhältnis zwischen der Wall Street und Europa einmal mehr.

Makrodaten auf dem Fahrersitz der Märkte

Wer in der vergangenen Woche auf die grossen Indizes blickte, kommt zu dem Ergebnis, dass sich die Börsen auf zwei Kontinente aufgeteilt haben. In den USA überwog der Rückwärtsgang.