- Thema 1: Notenbanken – Die Zinswende im Blick

- Thema 2: Schweizer Industrie – Spannende Perspektiven

Notenbanken

Die Zinswende im Blick

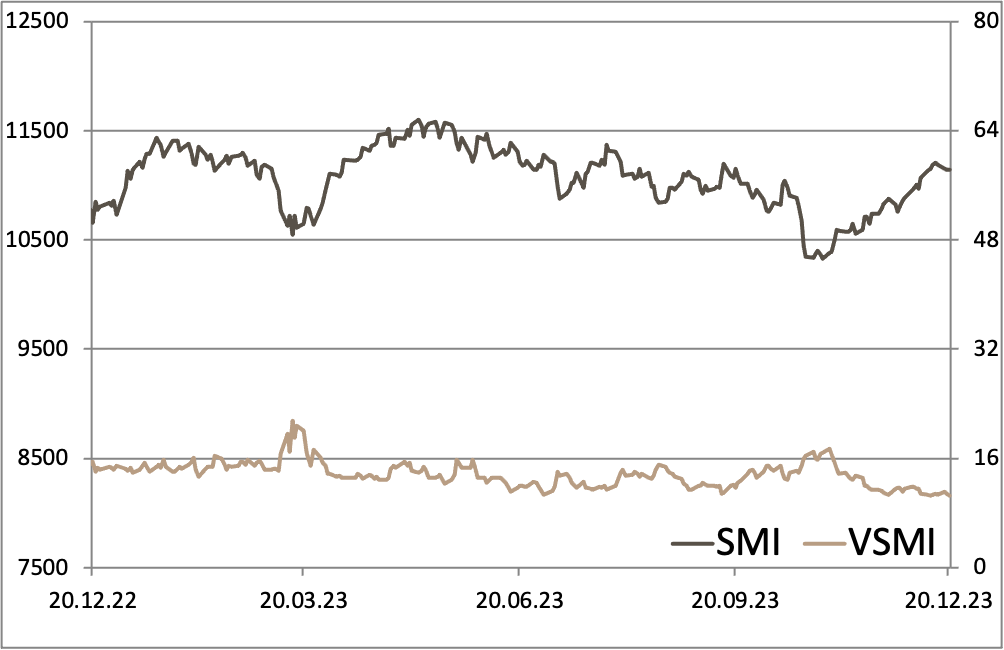

Die Wetten auf Zinssenkungen haben dies- und jenseits des Atlantiks begonnen. Laut dem CME Fed Watch Tool liegt die Wahrscheinlichkeit dafür, dass das Fed bereits im März den ersten Schritt nach unten wagen wird, bei 62 Prozent. (Quelle: CME Fed Watch Tool, 19.12.2023) Auf dem Geldmarkt in der Eurozone wird ebenfalls bereits auf eine erste Zinssenkung schon im März 2024 gewettet. Laut der jüngsten Umfrage der Nachrichtenagentur Reuters gehen 57 Prozent der befragten Volkswirte davon aus, dass die EZB im neuen Jahr mindestens einmal vor ihrer Juli-Sitzung die Leitsätze reduzieren wird. (Quelle: Refinitiv, Medienbericht, 16.12.2023) Das Team um SNB-Präsident Thomas Jordan läutete am 14. Dezember ebenfalls das Ende des straffen geldpolitischen Kurses ein. «Der Inflationsdruck hat über das letzte Quartal leicht abgenommen», sagte Jordan. UBS-Ökonom Maxime Botteron hob in seinem Kommentar hervor, dass die SNB die Formulierung möglicher weiterer Zinserhöhungen fallen liess und geht davon aus, dass die nächste geldpolitischeÄnderung in der Schweiz wahrscheinlich eine Zinssenkung im Juni 2024 sein wird. (Quelle: Refinitiv, Medienbericht, 14.12.2023)Wie schnell die Währungshüter die Zinsen senken werden, dürfte auch von der konjunkturellen Entwicklung abhängen. Im Euroraum bleiben diese aus Sicht von EZB-Präsidentin Christine Lagarde vorerst eingetrübt. So reduzierten die EZB-Volkswirte ihre Wachstumsprognosen für dieses und folgendes Jahr. Für 2023 gehen sie nur noch von einem Anstieg des BIP von 0.6 (September: 0.7) Prozent aus, im kommenden Jahr wird nun ein Plus von 0.8 (zuvor 1.0) Prozent erwartet. In den USA ist die Wirtschaft zwar noch deutlich dynamischer, das US-Fed erwartet für das zu Ende gehende Jahr ein BIP-Zuwachs von 2.6 Prozent. Doch dürfte sich dieses den neuesten Projektionen zufolge 2024 auf nur noch 1.4 Prozent abschwächen. Fed-Chef Jerome Powell hält eine sogenannte «sanfte Landung» der Konjunktur weiter für ein «plausibles Ergebnis». (Quelle: Refinitiv, Medienberichte, 15.12.2023)

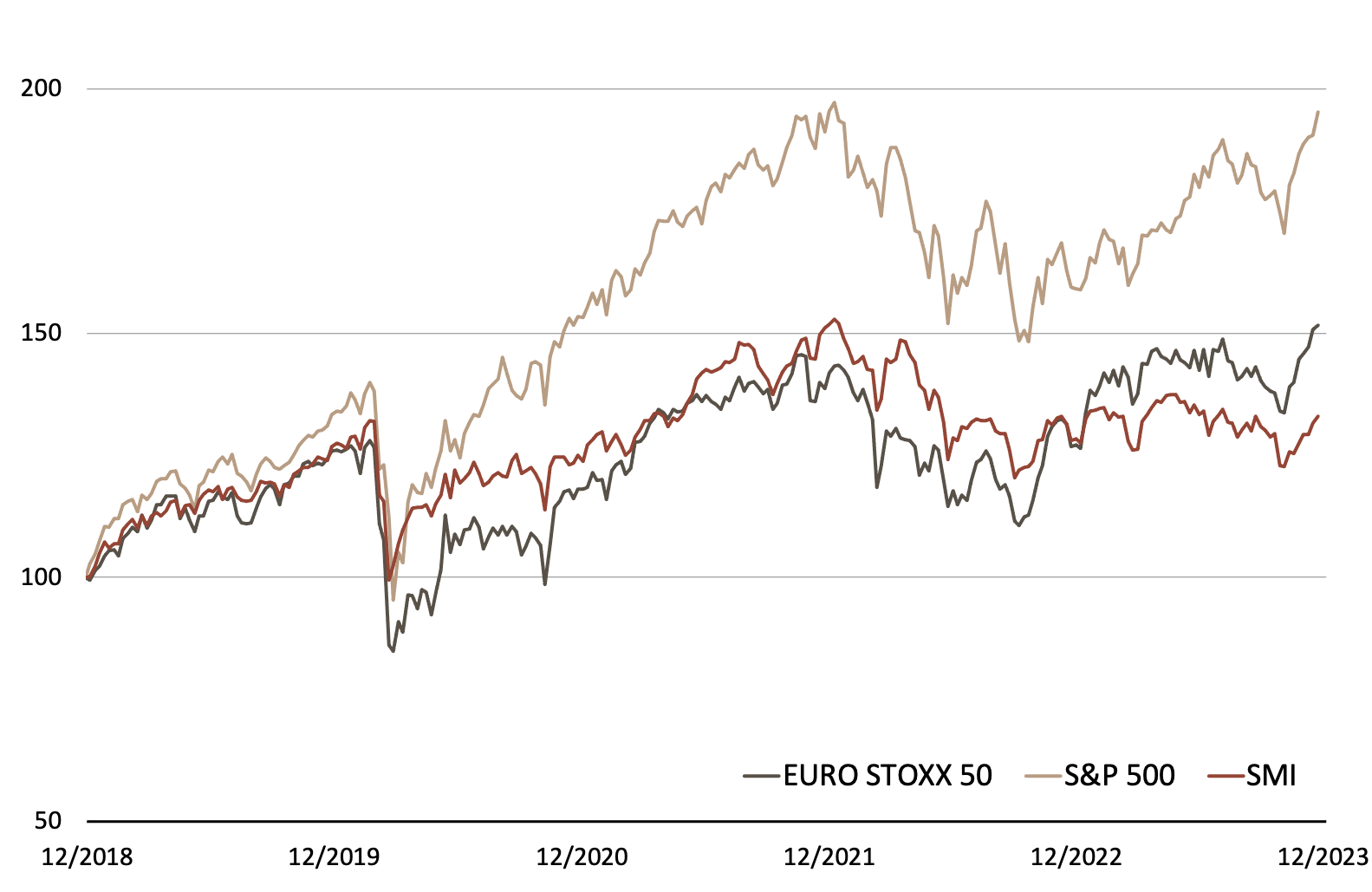

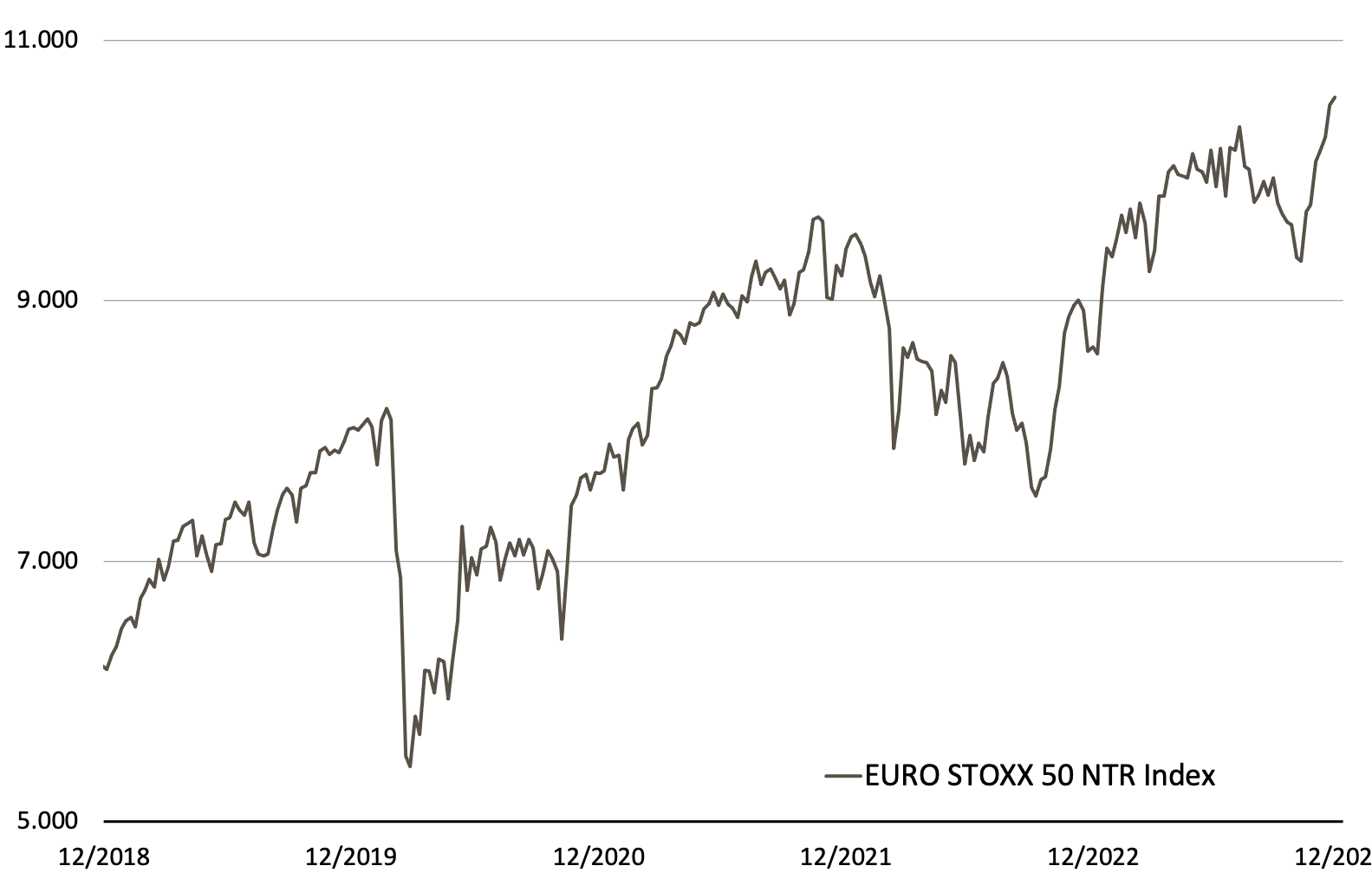

Chancen: Die Aktienmärkte haben mit der Aussicht auf eine lockerere Geldpolitik allesamt zuletzt deutlich an Fahrt aufgenommen. Mit den neuen BRCs auf EURO STOXX 50™, S&P 500™ und SMI™ lassen sich drei international angesehene Aktienmärkte mit Teilschutz ins Portfolio aufnehmen. Die Produkte werden in Schweizer Franken (Symbol: KPJVDU) und sowohl einer Euro- (Symbol: KPJWDU) wie auch US-Dollar-Variante (Symbol: KPJXDU) angeboten. Der Risikopuffer beläuft sich bei allen drei auf 40 Prozent, die Coupons reichen von 4.75 Prozent p.a. bei der CHF-Tranche bis auf 7.25 Prozent p.a. bei dem auf US-Dollar lautenden Papier. Wer auf einen Ausbruch des EURO STOXX 50™ setzen möchte, der soeben sein 20-Jahreshoch ins Visier genommen hat, kann mit dem ETT (Symbol: ETSX5) ein Direktinvestment wählen. Positiv: Eine Gebühr fällt nicht an und zugleich werden die Dividenden auf Nettobasis berücksichtigt.²

Risiken:ETTs und BRCs sind nicht kapitalgeschützt. Eine negative Entwicklung des Basiswerts führt zu entsprechenden Verlusten beim ETT. Notiert einer der Basiswerte des BRCs während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Callable-Feature nicht zum Tragen, kann die Tilgung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden

| Remove | ||

|---|---|---|

| Symbol | KPJVDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 (Callable) | |

| Basiswerte |

EURO STOXX 50™, S&P 500™, SMI™ |

|

| Handelswährung | CHF | |

| Coupon | 4.75% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 60% | |

| Verfall | 23.12.2025 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 27.12.2023, 15:00 Uhr | |

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 11’144.88 | -0.4% | |

| SLI™ | 1’782.61 | 0.6% | |

| S&P 500™ | 4’698.35 | -0.2% | |

| EURO STOXX 50™ | 4’537.57 | 0.2% | |

| S&P™ BRIC 40 | 3’142.85 | 2.2% | |

| CMCI™ Compos. | 1’502.65 | 2.8% | |

| Gold (Feinunze) | 2’033.20 | -0.5% | |

Schweizer Industrie

Spannende Perspektiven

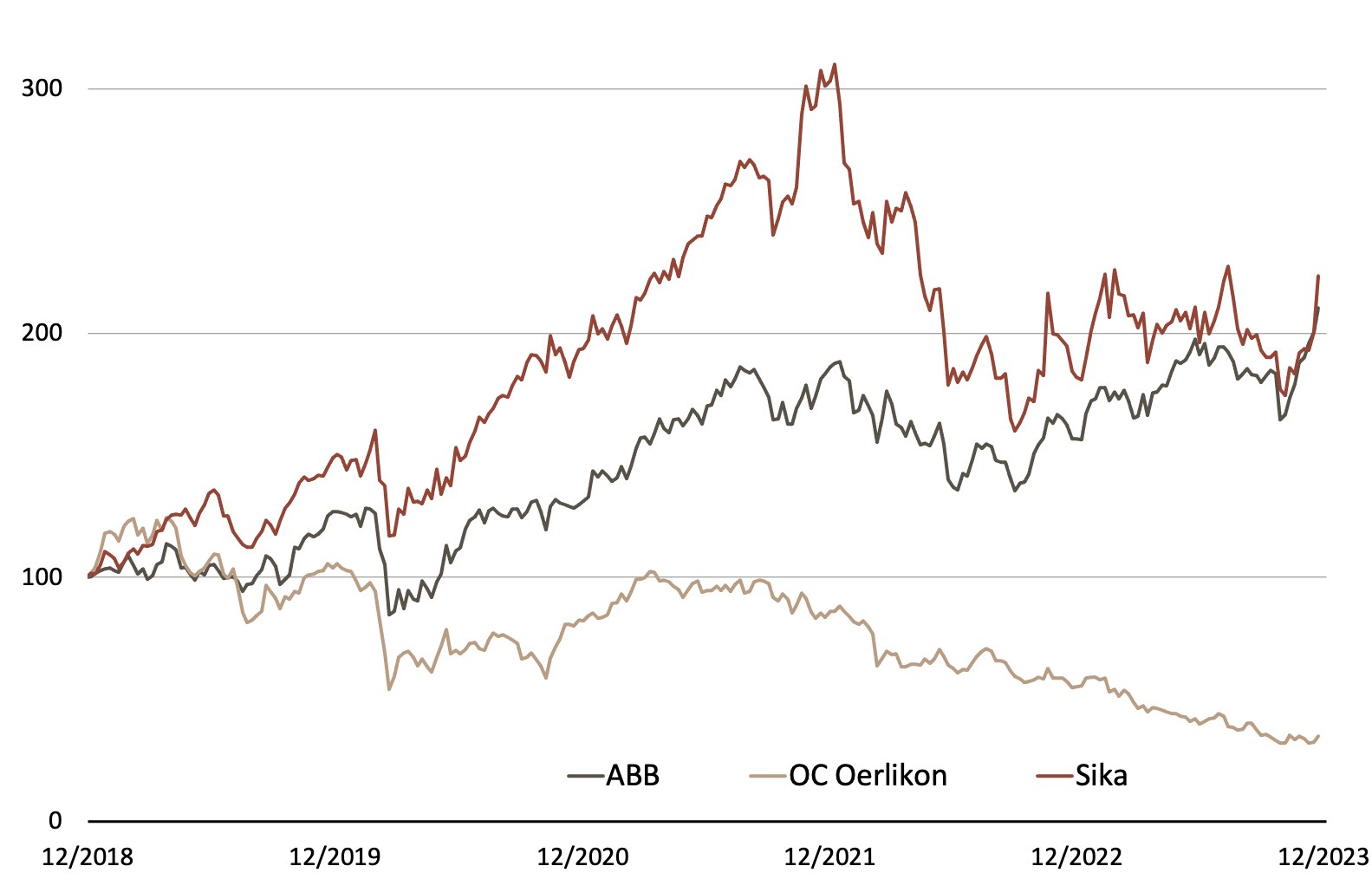

Chancen:Damit der neue Barrier Reverse Convertible (Symbol: KPJBDU) seine Maximalrendite von 6.50 Prozent erzielt, muss das heimische Trio nicht weiter zulegen. Das Produkt erlaubt sogar Rücksetzer bis knapp an die bei 55 Prozent eingezogene Barriere. Solange die Schwelle unversehrt bleibt, ist der Höchstbetrag sicher.

Risiken:BRCs sind nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), kann die Rückzahlung am Verfalltag durch die physische Lieferung des Basiswertes mit der schlechtesten Wertentwicklung (vom Strike aus) erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KPJBDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswerte | ABB, OC Oerlikon, Sika | |

| Handelswährung | CHF | |

| Coupon | 6.50% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 55% | |

| Verfall | 27.12.2024 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 27.12.2023, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 20.12.2023

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden