25. März 2024

Das „Goldlöckchen“ und die Notenbanken

Ein regelrechter geldpolitischer Marathon fand in der vergangenen Woche statt: Die Währungshüter von Fed, BoJ, SNB und BoE trafen zusammen und stimmten über die künftige Zinsrichtung ab. Dabei hätten die Unterschiede nicht grösser sein können. So liess das Federal Reserve den Geldhahn zu, zeigte sich aber weiter zu drei Senkungen in diesem Jahr bereit. Die Bank of England verhielt sich ähnlich und wartet mit einem Abwärtsschritt noch ab. Ganz anders die Bank of Japan, die für einen historischen Moment sorgte. Erstmals seit 17 Jahren hob die japanische Zentralbank den Leitsatz an. Einen Überraschungscoup landete die SNB, indem sie die Zinswende nach unten einläutete. Als erste grössere Notenbank senkte die SNB ihren Leitsatz um 0.25 Prozentpunkte auf 1.50 Prozent. Damit übernehmen die Währungshüter der Schweiz erneut eine Vorreiterrolle. Auch 2022 war die SNB mit einer ersten Anhebung vorweg marschiert. (Quellen: Refinitiv, Medienberichte, 19./20./21.03.2024)

Märkte im Rallye-Modus

Doch egal, wie die Währungshüter auch abstimmten, an den Aktienmärkten wurden alle Entscheidungen gleichermassen gefeiert. Rekorde gab es sowohl an der Wall Street als auch in Japan und Deutschland. Selbst wenn es für den SMI noch zu keinem neuen Hoch reichte, zeigt auch hier die Kurskurve stramm nach oben.* Es scheint also noch viel Geld an der Seitenlinie zu sein, das investiert werden möchte. Ein Grund dafür könnte das sogenannte „Goldilocks“-Szenario sein. Ökonomen sprechen davon, wenn die Wirtschaft brummt, die Preise nur moderat zulegen und die Zinsen niedrig sind.

Eben zu diesen märchenhaften Bedingungen könnte es nun in den USA kommen. Auf ihrer Sitzung vergangene Woche hat das Fed die Goldlöckchen-Stimmung verstärkt. Die Prognose für das Wirtschaftswachstum für das laufende Jahr wurde von 1.4 auf 2.1 Prozent kräftig nach oben revidiert. Dabei soll die Arbeitslosigkeit bei rund vier Prozent auf historisch tiefem Niveau verharren. Bei der Inflation sehen die Fed-Projektionen bis 2026 eine stetige Entwicklung in Richtung dem vorgegebenen Zwei-Prozent-Ziel. (Quelle: Refinitiv, Medienbericht, 21.03.2024)

Stolzes Gewinnwachstum

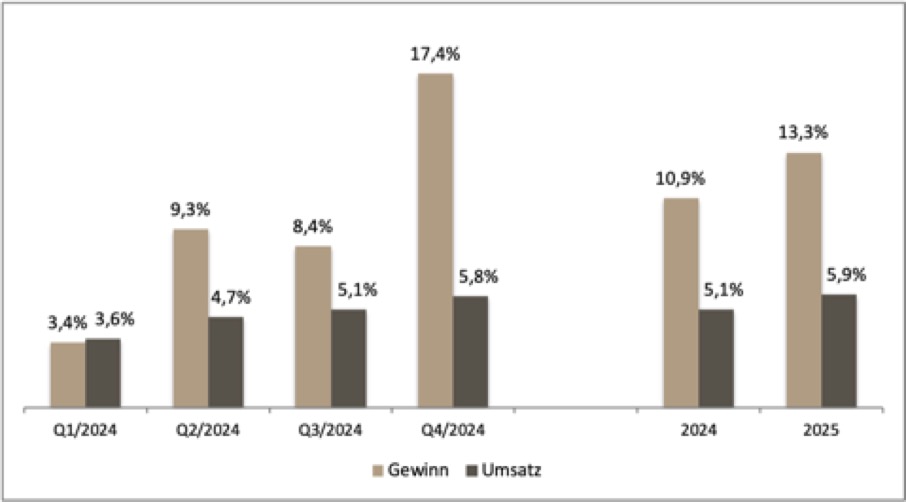

Dieses theoretisch ideale makroökonomische Umfeld wird für Investoren noch mit deutlich steigenden Gewinnen garniert. Im ersten Quartal 2024 rechnet er Analystenkonsens mit einem Ergebnisanstieg beim S&P 500® von 3.4 Prozent. Danach geht es weiter nach oben, sodass sich letztlich eine Jahresrate von stolzen 10.9 Prozent für 2024 errechnet. Im kommenden Jahr sind den Experten zufolge sogar 13.3 Prozent drin. Auch die Umsätze ziehen spürbar an. Nach geschätzten 5.1 Prozent Wachstum in diesem Jahr sollen es 5.9 Prozent in 2025 werden. Angesichts solcher Aussichten scheint auch das Kurspotenzial trotz der jüngsten Rallye noch nicht ausgereizt zu sein. Der Konsens sieht den S&P 500® Ende des Jahres bei 5’589 Punkten und damit knapp sieben Prozent über dem aktuellen Indexstand. (Quelle: FactSet, Earnings Insight, 21.03.2024)

Ostern steht vor der Tür

Das wichtigste und älteste Kirchenfest der Christen startete am Wochenende mit dem Palmsonntag und setzt sich nun bis zum Ostermontag fort. Auf eine gemütliche Woche sollten sich Anleger aber nicht einstellen. Selbst wenn am Karfreitag die meisten Börsen geschlossen haben und damit eine verkürzte Handelswoche ansteht, werden in den kommenden Tagen wichtige Konjunkturdaten veröffentlicht. Diese könnten darüber entscheiden, ob die aktuelle Zinshoffnungs-Rallye bis zu den Feiertagen durchhalten wird.

Im Terminkalender stehen unter anderem die Verbraucherpreisdaten aus wichtigen europäischen Ländern wie Spanien, Portugal und Frankreich, welche einen ersten Fingerzeig auf die Inflationsrate im März in der Eurozone geben werden. Das Statistische Amt der Europäischen Union wird voraussichtlich am 3. April eine vorläufige Schätzung publizieren. Das gleiche gilt für Japan, hier werden aber bereits am Freitag die neuesten Inflationsdaten zeigen, wie restriktiv sich die Notenbank in den kommenden Wochen noch präsentieren könnte. Daneben werden Zahlen zur Verbraucherstimmung enthüllen, inwiefern die Konsumenten in der Eurozone bereit sind, ihr Geld auszugeben. In den USA steht ebenfalls das Verbrauchervertrauen auf der dieswöchigen Agenda. (Quelle: Refinitiv, Medienbericht, 22.03.2024)

Erwartete Gewinnentwicklung S&P 500® Index (in %)

Stand: 22.03.2024; Quelle: UBS AG, Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 26.03.2024 | 08:00 | DE | GfK Verbrauchervertrauen |

| 26.03.2024 | 13:30 | US | Auftragseingänge langl. Güter |

| 26.03.2024 | 14:00 | US | Richmond Fed Index |

| 26.03.2024 | 15:00 | US | Verbrauchervertrauen |

| 26.03.2024 | k.A. | CH | Baloise Quartalszahlen |

| 26.03.2024 | k.A. | CH | Sika Generalversammlung |

| 27.03.2024 | 09:00 | ESP | Verbraucherpreisindex |

| 27.03.2024 | 10:30 | CH | ZEW Umfrage Konjunkturerwartungen |

| 27.03.2024 | 11:00 | EZ | Verbrauchervertrauen |

| 27.03.2024 | 11:00 | EZ | Geschäftsklimaindex |

| 27.03.2024 | 13:30 | US | Erstanträge Arbeitslosenunterstützung |

| 27.03.2024 | 15:00 | CH | SNB Quartalsbericht |

| 28.03.2024 | 08:00 | DE | Einzelhandelsumsätze |

| 28.03.2024 | 08:00 | GB | Bruttoinlandsprodukt |

| 28.03.2024 | 09:00 | CH | KOF Leitindikator |

| 28.03.2024 | 12:00 | PT | Verbraucherpreisindex |

| 28.03.2024 | 13:30 | US | Erstanträge Arbeitslosenunterstützung |

| 28.03.2024 | 13:30 | US | Bruttoinlandsprodukt |

| 28.03.2024 | k.A. | SE | H&M Quartalszahlen |

| 29.03.2024 | 00:30 | JP | Verbraucherpreisindex |

| 29.03.2024 | 00:30 | JP | Einzelhandelsumsätze |

| 29.03.2024 | 00:30 | JP | Arbeitslosenquote |

| 29.03.2024 | 08:45 | FR | Verbraucherpreisindex |

| 29.03.2024 | 13:30 | US | Konsumausgaben |

| 29.03.2024 | 14:45 | US | Chicago Einkaufsmanagerindex |

| 29.03.2024 | 15:00 | US | Reuters/Uni Michigan Verbrauchervertrauen |

Stand: 22.03.2024; Quelle: Refinitiv

Weitere Blogeinträge:

Marktumfeld voller Gegensätze

In der vergangenen Woche zeigte sich das verschobene Kräfteverhältnis zwischen der Wall Street und Europa einmal mehr.

Makrodaten auf dem Fahrersitz der Märkte

Wer in der vergangenen Woche auf die grossen Indizes blickte, kommt zu dem Ergebnis, dass sich die Börsen auf zwei Kontinente aufgeteilt haben. In den USA überwog der Rückwärtsgang.

Hohe Erwartungen und dünne Nerven

Der vergangenen Börsenwoche fehlte es an nichts – auch nicht an Bewegung. Die grossen Indizes hüpften und rutschten und fingen sich wieder, ohne klare Richtung und ohne überzeugenden Takt.