- Thema 1: Rohstoffe – Das ganze Spektrum

- Thema 2: Avolta – Globale Expansion

Rohstoffe Das ganze Spektrum

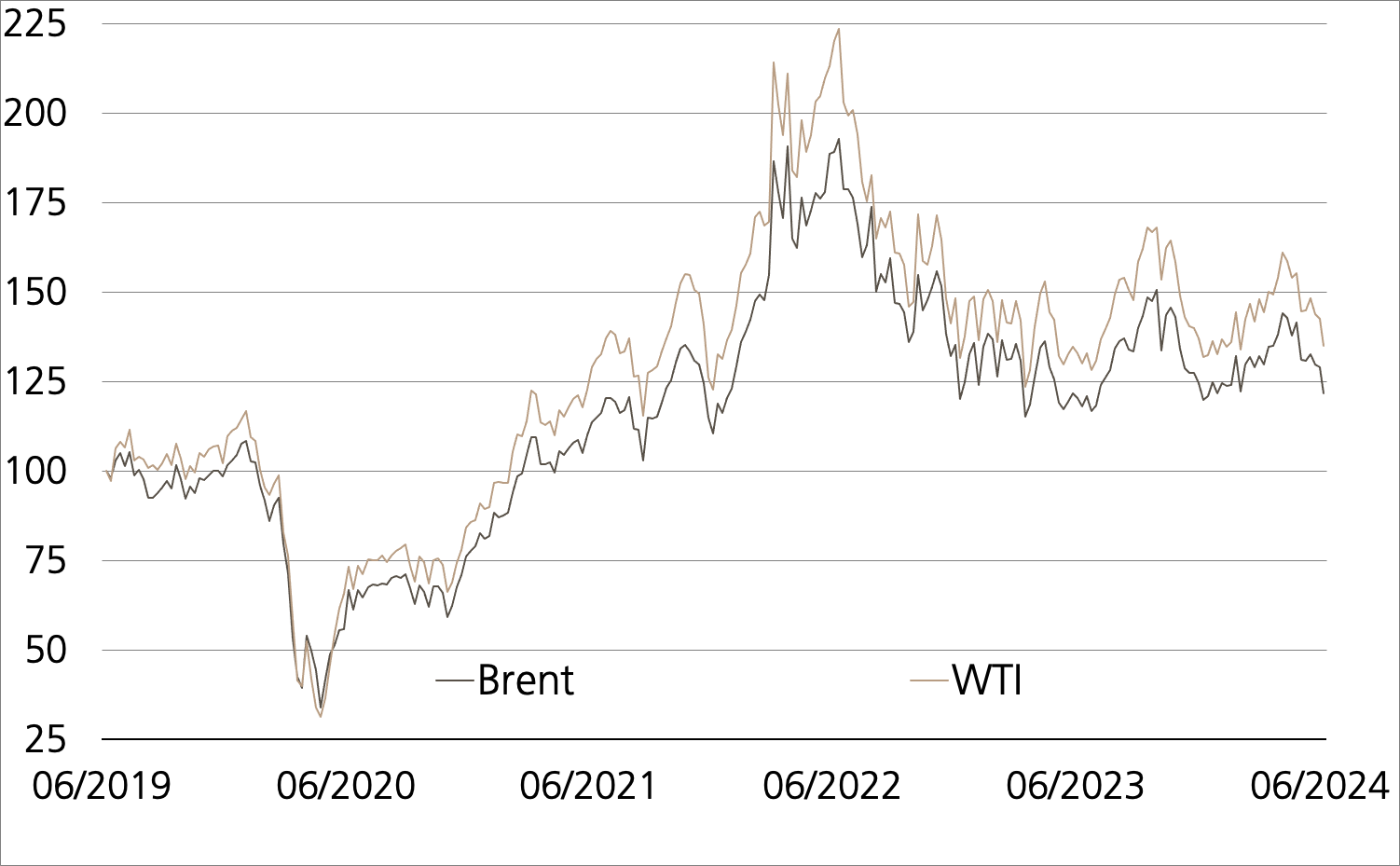

Die «OPEC+»möchte ihrer Produktionskürzungen bis Ende 2025 verlängern. Eigentlich hätte diese Aktion der aus den OPEC-Mitgliedern und weiteren Ölförderländern bestehenden Gruppe Ende Jahr auslaufen sollen. Die zusätzlichen freiwilligen Einschnitte bei der Produktion durch acht Mitglieder – darunter Russland – sollen drei Monate länger, bis Ende September 2024 durchgeführt werden. Anschliessend können sie monatlich angepasst werden. Ob und gegebenenfalls in welchem Umfang es zu höheren Lieferungen kommt, hängt von der Marktlage ab. Laut UBS CIO GWM fürchten Marktteilnehmer, dass die OPEC+ ab dem Herbst für eine regelrechte Ölschwemme sorgen könnte. Diese Einschätzung teilen die Experten nicht. Vielmehr dürfte die Gruppe nur dann grössere Mengen liefern, wenn sie davon überzeugt sei, dass diese absorbiert würden. Wegen des im Sommer saisonal steigenden Verbrauchs rechnet CIO GWM mit fallenden Lagerbeständen und daher steigenden Ölpreisen. (Quelle: UBS CIO GWM, Energy, Crude oil: OPEC+ extends cuts, provides cut wind-down plan, 02.06.2024)Nicht nur am Ölmarkt, auch bei den Industriemetallen ist die Versorgungslage prekär. Beispiel Kupfer: Den Analysten zufolge sind hier viele Probleme auf der Angebotsseite ungelöst. Da sich zudem die Nachfrage robust entwickelt, ist der Markt für physisches Kupfer knapper versorgt, als erwartet. Gefragt waren im bisherigen Jahresverlauf auch Gold und Silber. Während das wichtigste Edelmetall im Mai 2024 ein historisches Top erreichte, kletterte Silber auf ein Zehn-Jahres-Hoch.¹ Vor dem Hintergrund einer möglichen Zinswende und geopolitischer Spannungen traut CIO GWM Gold noch höhere Notierungen zu. Der «kleine Bruder» sollte stärker abschneiden. Den Analysten zufolge spricht neben dem schleppenden Wachstum der Minenproduktion die hohe industrielle Nachfrage für eine Silber-Outperformance. Alles in allem traut CIO GWM diversifizierten Rohstoffindizes in den kommenden sechs bis zwölf Monaten Gesamterträge (TR) von rund einem Zehntel zu. (Quelle: UBS CIO GWM, Commodities: June outlook, 23.05.2024)

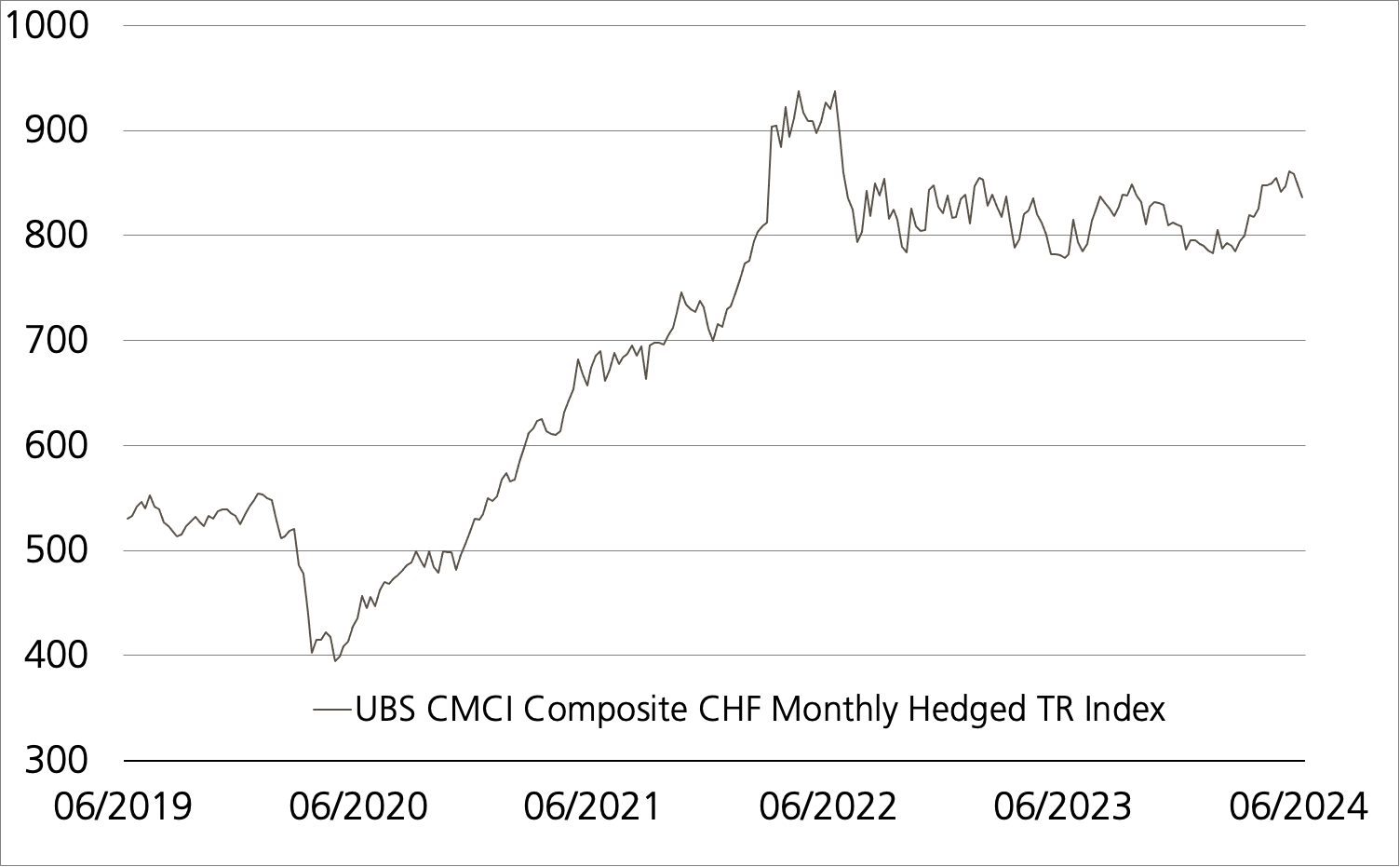

Chancen: Neben Energieträgern, Industrie- und Edelmetallen enthält der UBS CMCI Composite Index Agrarrohstoffe und Lebendvieh. Er greift diese Fülle über Terminkontrakte unterschiedlicher Laufzeit ab, um alle liquiden Fälligkeiten abzudecken. Der permanente Austausch der Futures erfolgt mit Hilfe eines speziellen Rollprozesses. Auf diese Weise lassen sich die negativen Einflüsse des Terminhandels, Stichwort «Contango», reduzieren. Der ETC (Symbol: CCMCIU) bildet den UBS CMCI Composite CHF Monthly Hedged TR Index direkt ab. Wechselkursschwankungen zwischer der Produktwährung Schweizer Franken und der Rohstoffvaluta US-Dollar werden bei diesem Basiswert auf monatlicher Basis ausgeklammert. Beim in Franken denominierten Autocallable Barrier Reverse Convertible (Symbol: KYEMDU) auf Brent und WTI bleiben Währungseinflüsse komplett aussen vor. Die beiden Energieträger erlauben eine Couponzahlung in Höhe von 8.25 Prozent jährlich. In die Laufzeit startet das Duo mit einem Barriereabstand von jeweils 35 Prozent. Wegen der Autocallable Funktion ist einer vorzeitige Kündigung und Tilgung dieser Emission möglich.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Sobald der Basiswert unter dem Einstiegspreis zu liegen kommt, entsteht beim ETC ein Verlust. Notiert einer der Basiswerte des BRCs während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Autocallable Feature nicht zum Tragen, kann die Rückzahlung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Duo erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KYEMDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 (Auto-Callable) | |

| Basiswerte |

Brent Crude Oil Future, WTI Crude Oil Future |

|

| Handelswährung | CHF (Quanto) | |

| Coupon | 8.25% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 65% | |

| Verfall | 15.12.2025 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 12.06.2024, 15:00 Uhr | |

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 12’150.02 Pkt. | 3.0% | |

| SLI™ | 1’973.22 Pkt. | 2.2% | |

| S&P 500™ | 5’354.03 Pkt. | 1.7% | |

| EURO STOXX 50™ | 5’035.66 Pkt. | 1.5% | |

| S&P™ BRIC 40 | 3’342.67 Pkt. | 0.1% | |

| CMCI™ Compos. | 1’590.86 Pkt. | -3.4% | |

| Gold (Feinunze) | 2’354.78 USD | 1.1% | |

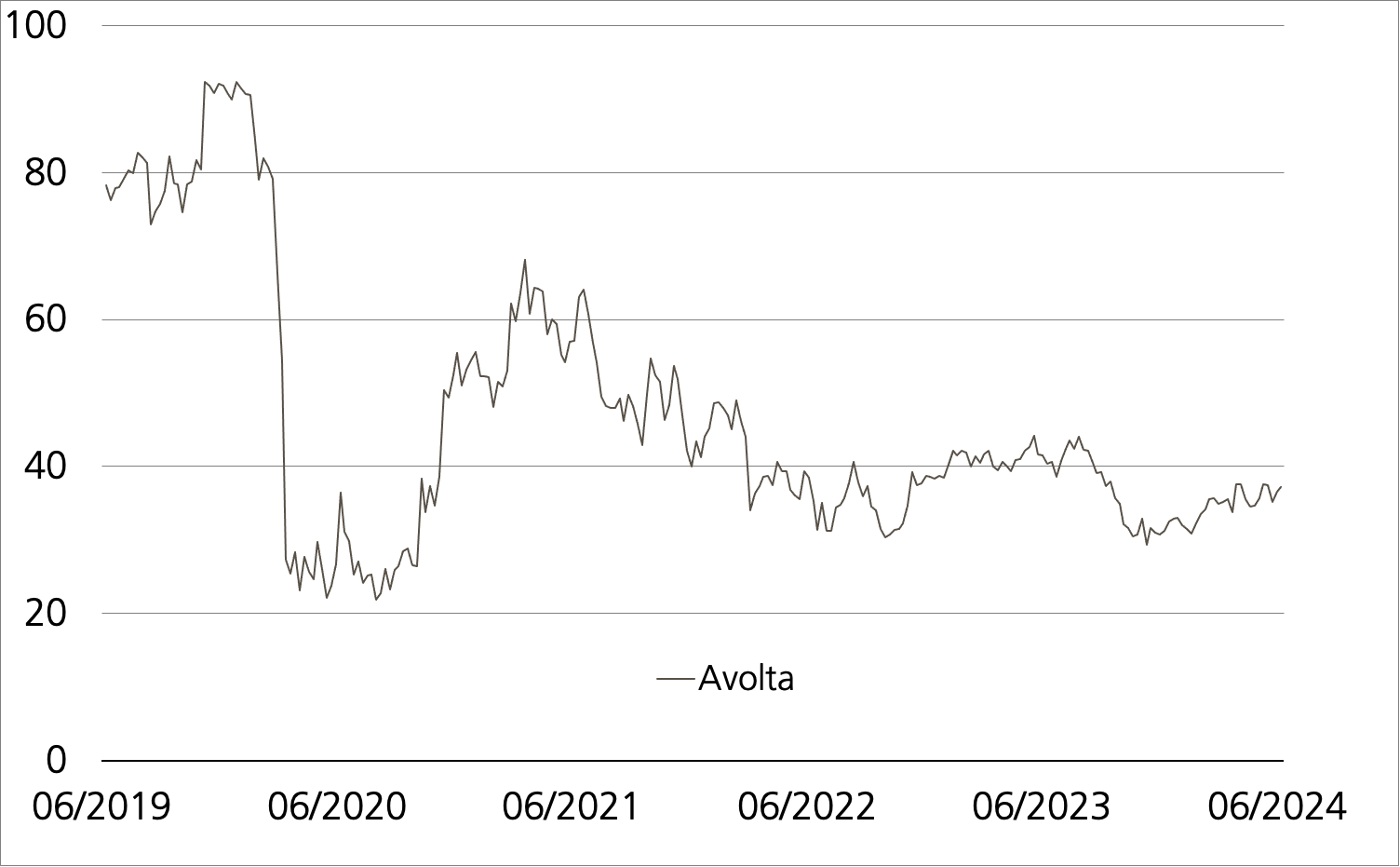

AvoltaGlobale Expansion

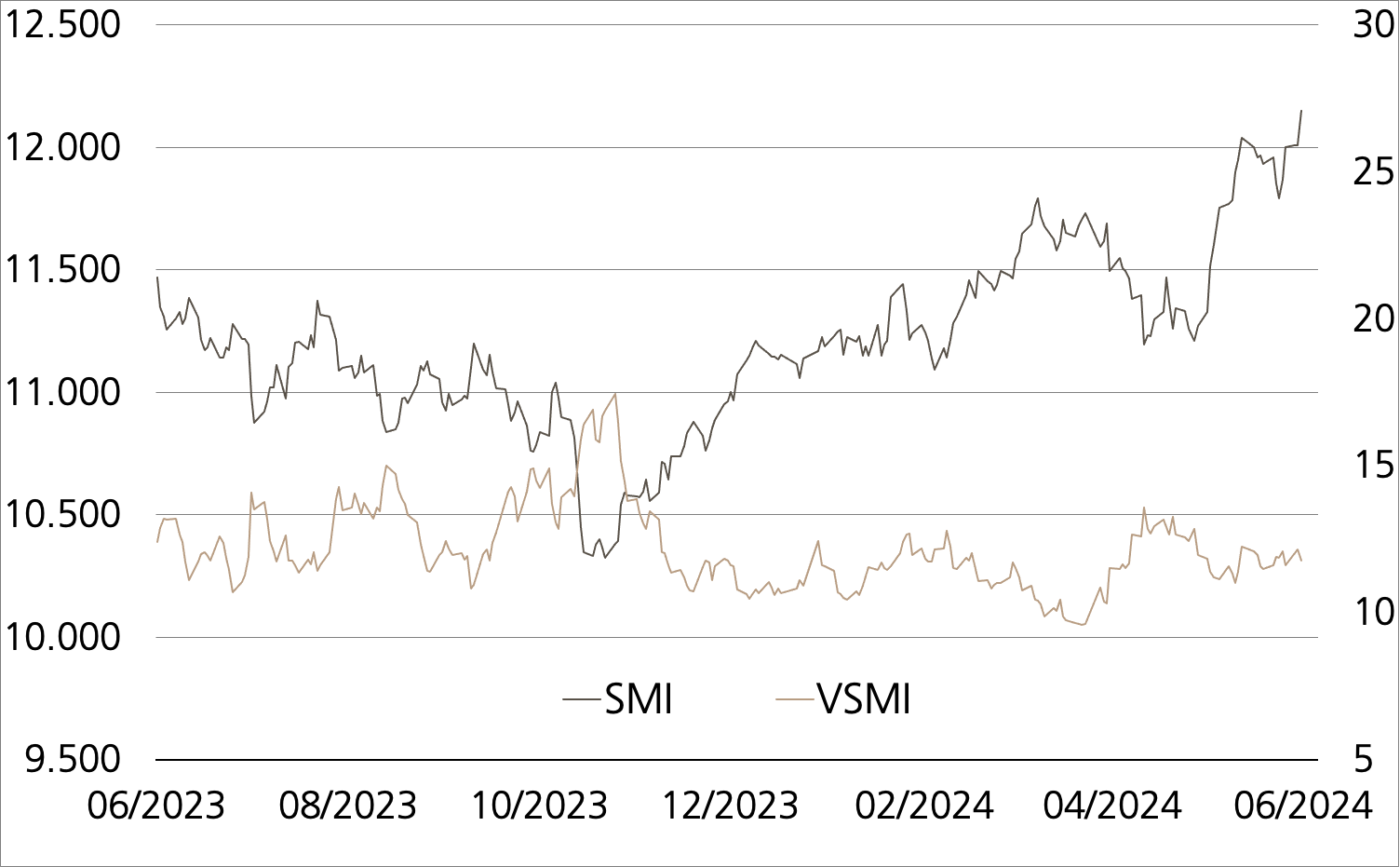

Chancen:Trotz des positiven Ausblicks und einer starken Kursentwicklung im bisherigen Jahresverlauf bewegt sich die Avolta-Aktie weiter in einem übergeordneten Seitwärtstrend. Zu dieser charttechnischen Konstellation passt der Barrier Reverse Convertible (Symbol: KYENDU): Avolta könnte bei diesem Produkt sogar moderat nachgeben, ohne die Renditechance in Höhe von 6.25 Prozent jährlich zu gefährden. Entscheidend ist, dass der Basiswert in den kommenden zwei Jahren nicht auf oder unter die Barriere von 65 Prozent des Anfangslevels fällt. Geht dieses Kalkül auf, erhalten Anleger neben den vierteljährlichen Couponzahlungen am Rückzahlungstermin das vollständige Nominal überwiesen.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert Avolta während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KYENDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswert | Avolta | |

| Handelswährung | CHF | |

| Coupon | 6.25% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 65% | |

| Verfall | 12.06.2026 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis |

12.06.2024, 15:00 Uhr |

|

| Verfall |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 05.06.2024