19. August 2024

Zinsfantasien bestimmen das Geschehen

Obwohl das Gros der Marktteilnehmer gerade ihre Ferien geniessen dürfte, ist von Sommerpause an der Börse keine Spur. Zahlreiche makro- und mikroökonomische Nachrichten halten Anleger auf Trab – und das sowohl dies- als auch jenseits des Atlantiks. Zuerst ein Blick auf die Wirtschaft: Nach einer aktuellen Analyse des Zentrums für Europäische Wirtschaftsforschung (ZEW) trübt sich die konjunkturelle Situation auf dem alten Kontinent derzeit ein. Das Barometer für die Aussichten in den kommenden sechs Monaten für die grösste Volkswirtschaft in der Eurozone, Deutschland, gab im August um 22.6 Punkte auf 19.2 Zähler nach, Ökonomen hatten nur mit einem Rückgang auf 32.0 Punkte gerechnet. Damit sind die Erwartungen so stark eingebrochen wie seit zwei Jahren nicht mehr. (Quelle: Refinitiv, Medienbericht, 13.08.2024)

Mehrere geldpolitische Lockerungen

In der gesamten Eurozone zeigen sich derweil Licht und Schatten. Während die Wirtschaft in im zweiten Quartal mit einem BIP-Plus von 0.3 Prozent in der Wachstumsspur geblieben ist, kamen aus der Industrie negative Nachrichten. Im Euroraum verringerte sich die Fertigung im Juni um 0.1 Prozent im Vergleich zum Vormonat, Experten hatten dagegen mit einem Anstieg von 0.5 Prozent gerechnet. Eine schwächelnde Wirtschaft erfordert in der Regel niedrige Zinsen. Und genau darauf bereiten sich die Märkte vor. Laut einer Umfrage der Nachrichtenagentur Reuters rechnen Volkswirte in diesem Jahr noch mit zwei Zinssenkungen der Europäischen Zentralbank (EZB). Eine grosse Mehrheit geht davon aus, dass der massgebliche Einlagensatz im September und im Dezember um jeweils 25 Basispunkte reduziert werden. Damit würde die EZB drei Mal in diesem Jahr die Zinsen senken. Am Geldmarkt ist man sogar noch optimistischer: Aus den Zinsfutures geht aktuell hervor, dass Investoren von vier Schritten nach unten ausgehen. (Quelle: Refinitiv, Medienberichte, 13./14.08.2024)

Auch in den USA dreht sich weiterhin alles darum, wann das Fed die Zinswende einläuten wird. Frische Inflationsdaten machen Hoffnung, dass es im September bereits so weit sein könnte. Die Teuerungsrate gab im Juli auf 2.9 Prozent, nach 3.0 Prozent im Juni, nach und überraschte damit positiv. Volkswirte hatten nur eine Stagnation auf dem Zettel. Damit bewegen sich die Preissteigerungen in Richtung des Zwei-Prozent-Ziels der US-Notenbank. Überraschend starke Einzelhandels- und Arbeitsmarktdaten sorgen aber auf der anderen Seite dafür, dass nur noch wenige Investoren damit rechnen, dass das Fed eine Zinssenkung um einen halben Prozentpunkt vornimmt. Mehr Klarheit könnten diesbezüglich die Fed-Protokolle, die am Mittwoch veröffentlicht werden, bringen. Zudem startet das alljährliche Notenbanktreffen in Jackson Hole, wo der Fed-Vorsitzende Jerome Powell voraussichtlich am Freitag eine Rede halten wird. Der Goldpreis hat bereits auf die erwartete geldpolitische Lockerung reagiert und sprang auf neues Rekordhoch von 2‘509 US-Dollar je Feinunze.* (Quelle: Refinitiv, Medienberichte, 14./16.08.2024)

Vorsichtige Anleger

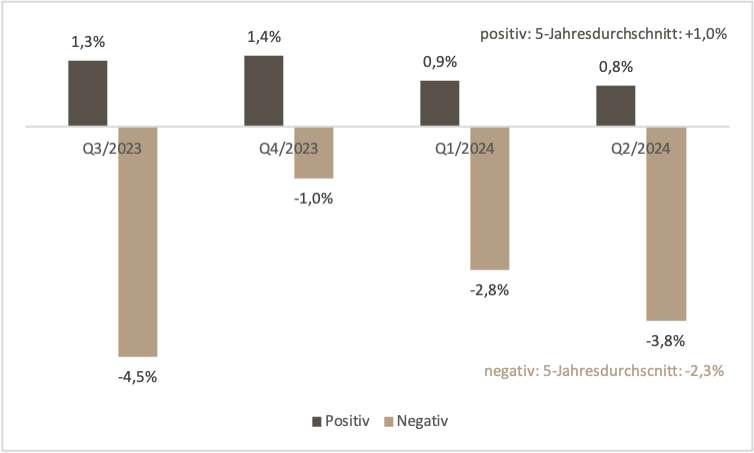

Während die Spannung auf der Zinsseite weiter zunimmt, legt sich die Aufregung allmählich bezüglich der Firmenbilanzen. Inzwischen haben mehr als 90 Prozent der S&P 500-Unternehmen ihre Zahlen präsentiert und 78 Prozent davon die Gewinnerwartungen übertroffen. Das Ergebnis liegt über dem Fünf-Jahres-Durchschnitt von 77 Prozent und über dem Zehn-Jahres-Durchschnitt von 74 Prozent liegt. Die Kursreaktionen auf die Zwischenberichte zeigen aber, dass die Anleger zuletzt etwas vorsichtiger wurden. Aktien jener Unternehmen, die positive Gewinnüberraschungen gemeldet haben, verzeichneten zwei Tage vor der Veröffentlichung bis zwei Tage danach einen durchschnittlichen Anstieg von 0.8 Prozent. Dieser liegt unter dem Fünf-Jahres-Durchschnitt von 1.0 Prozent. Dagegen verzeichneten Firmen mit negativen Ergebnisüberraschungen innerhalb dieser Zeitspanne einen durchschnittlichen Kursrückgang von 3.8 Prozent, der höher als der Fünf-Jahres-Durchschnitt von 2.3 Prozent ist. (Quelle: FactSet, Medienmitteilung, 12.08.2024)

Wenig neue Daten

In der neuen Woche sind nur wenig neue Daten von der Konjunkturseite zu erwarten. Zu den wichtigsten zählen die Zahlen zum europäischen Einkaufsmanager. Einige Volkswirte gehen davon aus, dass sich das europäische Stimmungsbarometer für August mit einem Rückgang auf 50 Punkte an der Schwelle zu einem Abschwung bewegen wird. (Quelle: Refinitiv, Medienbericht, 16.08.2024) Auch die Bilanzsaison läuft allmählich aus. Aus Schweizer Sicht ein Highlight stellen die Zahlen zum zweiten Quartal von Swiss Re am Donnerstag dar. Dies wird die erste Bewährungsprobe des seit Anfang Juli amtierenden CEO Andreas Berger sein, der Christian Mumenthaler nach acht Jahren an der Spitze ablöste. Die Konkurrenten Munich Re und Hannover Rück haben bereits vorgelegt und gute Zwischenberichte veröffentlicht.

S&P 500: durchschnittliche Kursreaktion bei positiven und negativen Gewinnüberraschungen

Quelle: FactSet

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Wirtschafts- und Unternehmenstermine

| Datum | Uhrzeit | Land | Ereignis |

| 20.08.2024 | 03:15 | CN | PBoC Zinssatzentscheidung |

| 20.08.2024 | 08:00 | CH | Handelsbilanz |

| 20.08.2024 | 11:00 | EZ | Verbraucherpreisindex |

| 20.08.2024 | k.A. | CH | Huber + Suhner Quartalszahlen |

| 20.08.2024 | k.A. | CH | PSP Swiss Property Quartalszahlen |

| 21.08.2024 | 01:50 | JP | Importe/Exporte |

| 21.08.2024 | 20:00 | US | FOMC Protokoll |

| 21.08.2024 | k.A. | CH | BKW Quartalszahlen |

| 21.08.2024 | k.A. | CH | SoftwareONE Quartalszahlen |

| 22.08.2024 | 10:00 | EZ | Einkaufsmanagerindex |

| 22.08.2024 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 22.08.2024 | 15:45 | US | S&P Global PMI Gesamtindex |

| 22.08.2024 | 16:00 | US | Jackson Hole Notenbanktreffen |

| 22.08.2024 | 16:00 | EZ | Verbrauchervertrauen |

| 22.08.2024 | k.A. | CN | Alibaba Quartalszahlen |

| 22.08.2024 | k.A. | CH | Swiss Re Quartalszahlen |

| 23.08.2024 | 01:30 | JP | Verbraucherpreisindex |

| 23.08.2024 | 16:00 | US | Jackson Hole Notenbanktreffen |

Stand: 16.08.2024; Quelle: Refinitiv

Weitere Blogeinträge:

Ein sportliches Programm

In 53 Tagen beginnen mit der Eröffnungsfeier im Mailänder Stadion „San Siro“ die Olympischen Winterspiele. Die Zeremonie am 6. Februar 2026 bedeutet gleichzeitig den Startschuss für ein Supersportjahr.

Zeit für den Showdown

Die Notenbanken haben das Geschehen an den Kapitalmärkten 2025 massgeblich mitbestimmt. Jetzt kommt eine Art geldpolitischer Showdown auf die Börsen zu. Bis Weihnachten stehen noch mehrere Zentralbanksitzungen an.

Roche als Zugpferd

Das Börsenjahr 2025 geht auf die Zielgerade. An der SIX Swiss Exchange stehen bis Silvester nur noch 19 Handelstage an. Zwar könnte es verfrüht sein, von einer Jahresendrallye zu sprechen, gleichwohl besserte der SMI® die Bilanz für 2025 zuletzt auf.