- Thema 1: Ausblick 2. Halbjahr – Bleibt alles anders

- Thema 2: BioNTech – Positive Daten

Ausblick 2. Halbjahr

Bleibt alles anders

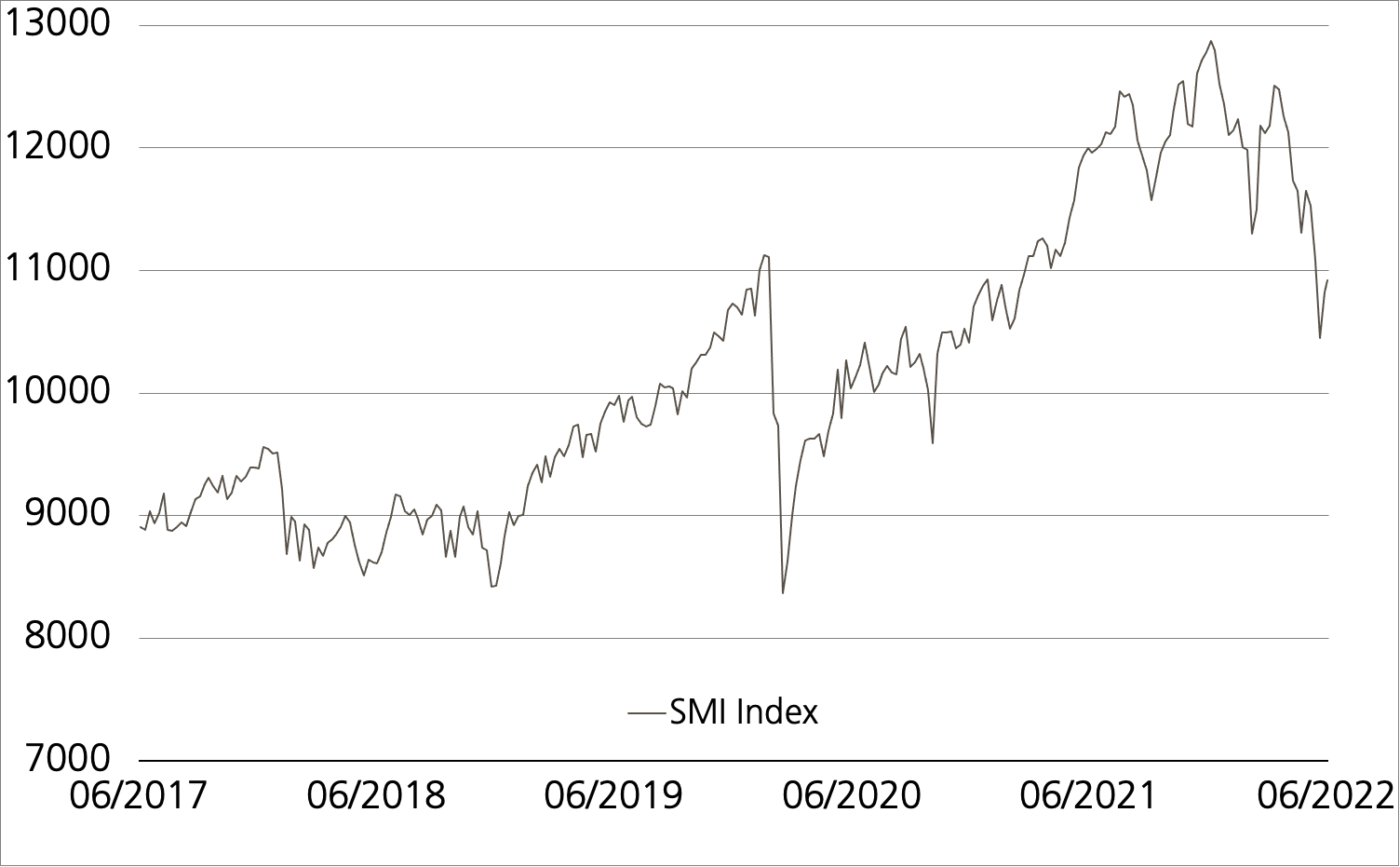

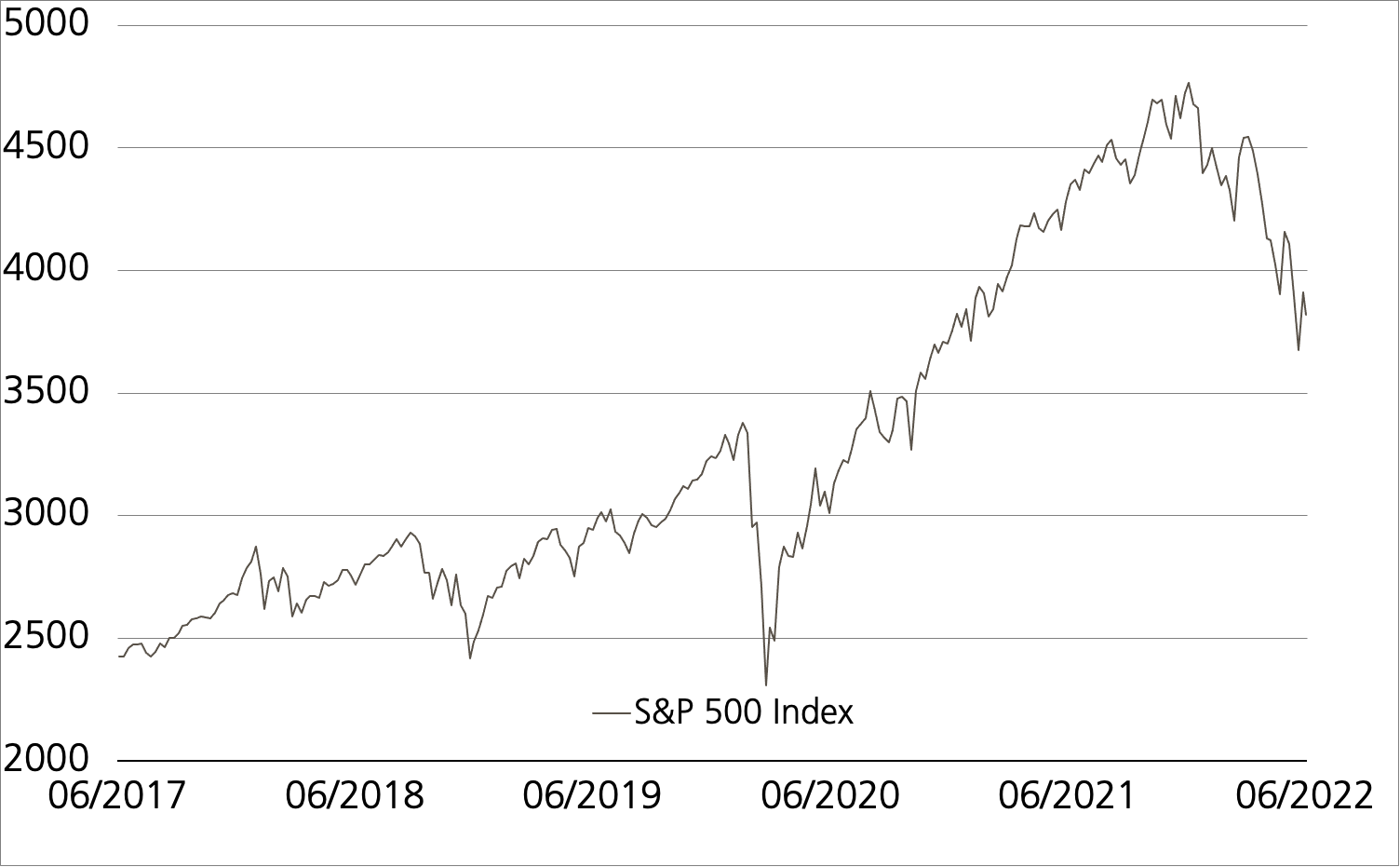

Heute geht an den Börsen ein turbulentes Semester zu Ende. Nach einem starken Jahresauftakt haben die Aktienmärkte nach unten gedreht.¹ Als zentrale Belastungsfaktoren entpuppten sich die hohe Inflation, steigende Zinsen und nicht zuletzt der Ukrainekrieg. Diese Themen dürften die Investoren weiterhin beschäftigen. Vor diesem Hintergrund bieten Kapitalschutz-Zertifikate eine interessante Anlagealternative. Bei der auch als Capital Protected Note (CPN) bezeichneten Struktur ist das Kapital zum Laufzeitende durch die Emittentin garantiert. Gleichzeitig partizipiert der Halter bis zur Barriere an steigenden Kursen. Noch bis zum 13. Juli 2022 stehen auf UBS KeyInvest CPNs auf SMI™ (Symbol: KMFUDU), S&P 500™ (Symbol: KMFVDU) und NASDAQ-100™ (Symbol: KMFWDU) in der Zeichnung. Die Barrieren liegen bei 134 Prozent (SMI™), 132 Prozent (S&P 500™) respektive 143 Prozent (NASDAQ-100™) der Startkurse. Falls ein Basiswert auf oder über der Barriere notiert, schaltet sich der Partizipationsmechanismus ab. Anleger bekommen dann neben dem Kapitalschutz eine Rebate von fünf Prozent überwiesen.

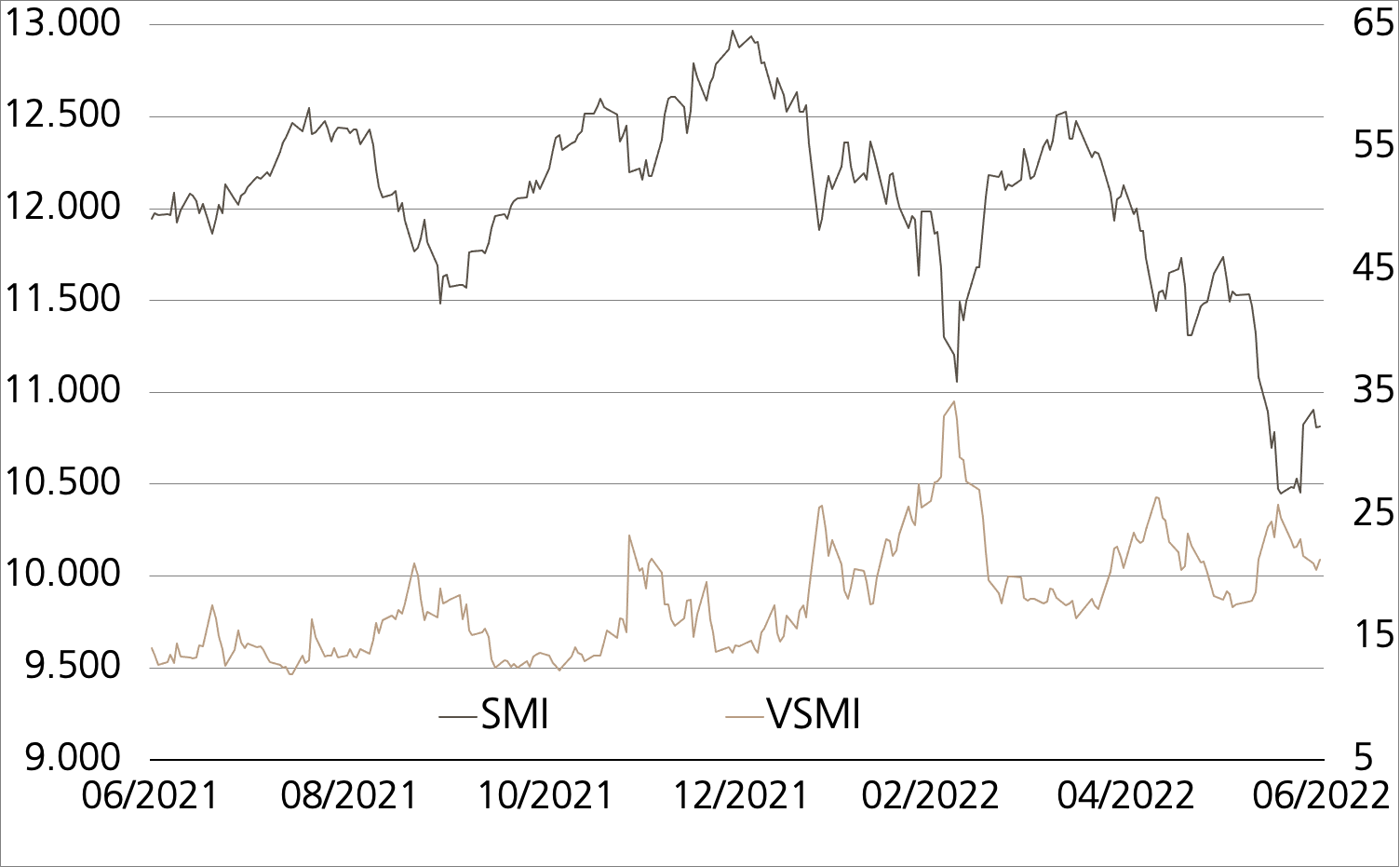

Nach Ansicht von UBS CIO GWM hat sich im ersten Halbjahr 2022 an den Börsen das Szenario der «Stagflation» durchgesetzt. Im Mittelpunkt standen Befürchtungen, wonach die US-Notenbank die Zinsen schneller und dauerhaft erhöhen muss, um der Teuerung Herr zu werden – und so die Wirtschaft abwürgt. Diese Haltung sorgte für steigende Obligationenrenditen und fallende Aktienkurse: Aktuell wirft die 10-jährige US-Staatsanleihe 3.22 Prozent ab. Damit hat sich der Ertrag aus der Obligation seit dem Jahreswechsel mehr als verdoppelt. Gleichzeitig geriet die Wall Street unter Druck.¹ (Quelle: UBS CIO GWM, Monthly Investment Letter: Stagflation, reflation, soft landing, or slump?, 23.06.2022)CIO GWM geht im monatlichen Investmentletter der Frage nach, welches Thema im zweiten Halbjahr bestimmend sein wird und wie die Märkte darauf reagieren könnten. Nach Ansicht der Experten steht die Zeit momentan nicht danach, um mitgrosser Überzeugung auf ein bestimmtes Szenario zu setzen. Einzig mit erhöhter Volatilität muss gerechnet werden. Für verstärkte Kursausschläge dürften insbesondere die laufenden Daten zur US-Inflation sorgen. Laut CIO GWM könnte es einige Monate dauern, bis Klarheit darüber herrscht, welches Narrativ für die Märkte bestimmend wird. Schon jetzt haben die Experten Szenarien für die weitere Entwicklung aufgestellt und mit Wahrscheinlichkeiten für das Eintreten versehen: «Soft landing» (Wahrscheinlichkeit: 40 Prozent),»Slump» (30 Prozent), «Stagflation» (20 Prozent) und «Reflation» (10 Prozent). (Quelle: UBS CIO GWM, Monthly Investment Letter: Stagflation, reflation, soft landing, or slump?, 23.06.2022)Angesichts der unsicheren Aussichten trifft es sich gut, dass Kapitalschutz-Zertifikate zu den Profiteuren des jüngsten Renditeanstiegs zählen. Bei dieser Struktur setzen die Emittenten eine Nullkuponanleihe ein. Konkret nutzen sie deren anfänglichen Preisabschlag zum Nominal zur Finanzierung der Optionskomponente. Diese macht die Partizipation an einem Basiswert möglich. Aufgrund dieser Bauweise gilt für die CPN: Je höher die Zinsen in der zugrunde liegenden Währung gerade ausfallen, desto attraktivere Konditionen sind generell möglich – gleiches gilt umgekehrt.

Chancen: Zum Start in das zweite Semester hat UBS neue CPNs auf SMI™ (Symbol: KMFUDU), S&P 500™ (Symbol: KMFVDU) und NASDAQ-100™ (Symbol: KMFWDU) emittiert. Zum Laufzeitende ist das Kapital bei jedem Zertifikat zu 100 Prozent geschützt. Gleichzeitig partizipieren die CPNs bis zur Barriere an steigenden Notierungen des Basiswertes. Bei der auf dem SMI™ basierenden CPN befindet sich die massgebliche Schwelle bei 134 Prozent. Während die Barriere beim S&P 500™ zwei Prozentpunkte tiefer fixiert wird, erhält der NASDAQ-100™ eine «Beinfreiheit» bis knapp 143 Prozent des Anfangsniveaus. Selbst wenn der Basiswert auf oder über seiner Barriere notiert, gehen Anleger nicht leer aus. Als eine Art Entschädigung für die entgangene Partizipation erhalten sie in diesem Fall – neben dem vollen Kapitalschutz – eine Rebate in Höhe von fünf Prozent ausbezahlt.

Risiken:Der Kapitalschutz greift bei der CPN erst zum Verfalltermin – während der Laufzeit kann es zu Preisschwankungen kommen. Das Ertragspotenzial ist bei den vorgestellten Kapitalschutz-Zertifikaten begrenzt. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswerts – im Falle einer Insolvenz der UBS AG verloren gehen kann.

CPN mit Barriere auf den SMI™ Index

CPN mit Barriere auf den S&P 500™ Index

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 10’811.75 Pkt. | 2.7% | |

| SLI™ | 1’656.26 Pkt. | 2.3% | |

| S&P 500™ | 3’818.83 Pkt. | 1.6% | |

| EURO STOXX 50™ | 3’514.32 Pkt. | 1.4% | |

| S&P™ BRIC 40 | 3’654.03 Pkt. | 4.3% | |

| CMCI™ Compos. | 1’531.52 Pkt. | -1.7% | |

| Gold (Feinunze) | 1’817.50 USD | -1.1% | |

BioNTech

Positive Daten

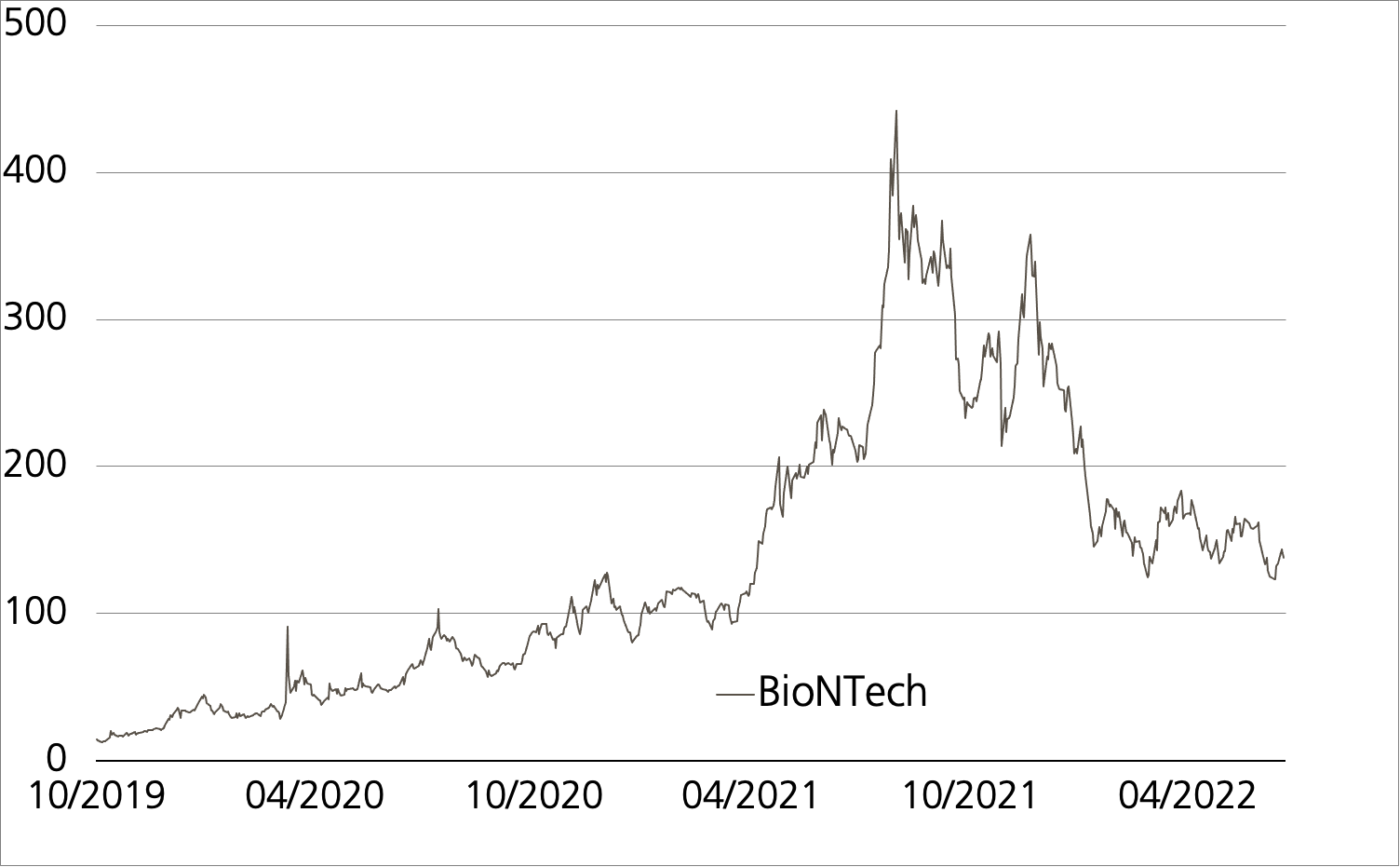

Chancen:An der Börse durchschreitet BioNTech seit einigen Monaten eine Phase der Konsolidierung. Mit dem Kurssprung von Anfang Woche hat die NASDAQ-Aktie ihre übergeordnete Bodenbildung im Bereich von rund 120 US-Dollar untermauert. Selbst wenn der Verkaufsdruck noch einmal zunehmen sollte, wäre mit dem Barrier Reverse Convertible (Symbol: KMDPDU) eine hohe Rendite von 18.00 Prozent p.a. möglich. Entscheidend hierfür ist, dass BioNTech nicht auf oder unter die Barriere von tiefen 50 Prozent der Anfangsfixierung abrutscht. Indikativ liegt die massgebliche Schwelle bei 62.57 US-Dollar.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert BioNTech während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KMDPDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswert | BioNTech | |

| Handelswährung | USD | |

| Coupon | 18.00% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 50% | |

| Verfall | 06.07.2023 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 06.07.2022, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 29.06.2022