- Thema 1: Luxussektor – Bessere Zeiten?

- Thema 2: Holcim – Abspaltung schreitet voran

Luxussektor

Bessere Zeiten?

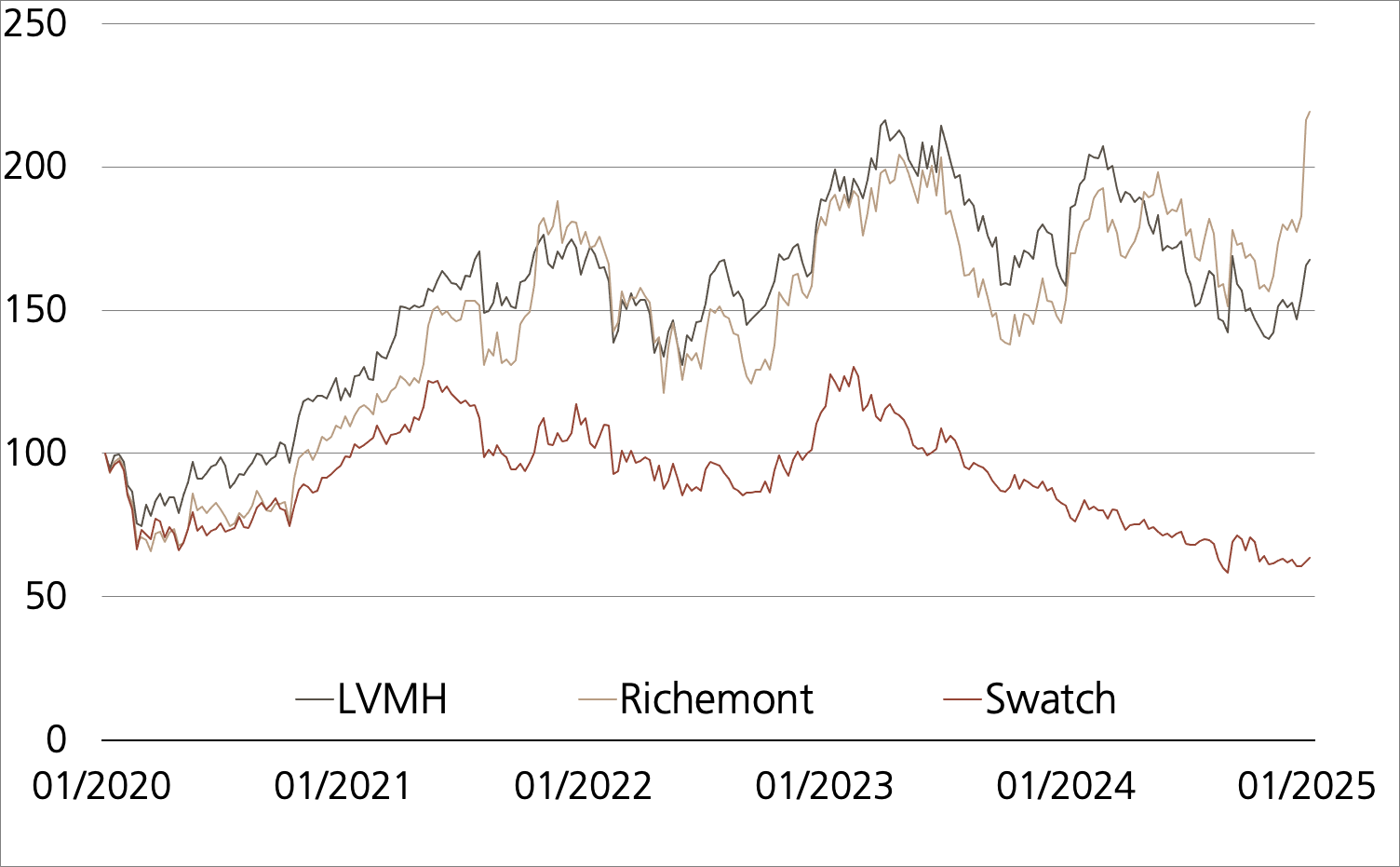

Nach einem auf die Pandemie folgenden Boom hat die Lust auf Designermode, handgefertigte Uhren und Schmuck, edle Spirituosen sowie hochpreisige Autos im vergangenen Jahr nachgelassen. Mit den Zahlen für das dritte Quartal der Geschäftsperiode 2025 (per 31.03.2025) weckte Richemont Hoffnungen auf bessere Zeiten. Der Konzern, zu dessen Marken unter anderem Schmuck von Cartier oder die Uhrenmanufaktur IWC Schaffhausen zählen, verbuchte von Oktober bis Dezember 2024 einen rekordhohen Umsatz von 6.2 Milliarden Euro – ein Zehntel mehr als im Vorjahreszeitraum. Analysten hatten im Schnitt mit einem Wachstum von einem Prozent gerechnet. (Quelle: Reuters, Medienbericht, 16.01.2025)Besonders gefragt war das Sortiment von Richemont auf dem amerikanischen Kontinent sowie in Europa. In diesen Regionen steigerte das Unternehmen den Umsatz im Berichtsquartal um 22 respektive 19 Prozent. Auch für die beiden kleineren Verkaufsgebiete, Japan sowie Mittlerer Osten/Afrika, meldete Richemont zu konstanten Wechselkursen ein Plus von jeweils rund einem Fünftel. Schleppend sind die Geschäfte im Raum Asien-Pazifik gelaufen – von Oktober bis Dezember 2024 lagen die Umsätze um sieben Prozent unter dem Vorjahreswert. Hier bekam Richemont die Krise am chinesischen Markt zu spüren – auf dem dortigen Festland, in Hongkong sowie auf der Insel Macau sind die Erlöse zusammengefasst um 18 Prozent geschrumpft. (Quelle: Richemont, Medienmitteilung, 16.01.2025)An der Börse wurden die Verkaufszahlen dennoch gefeiert. Die Richemont-Aktie gewann am 16. Januar 2025, dem Tag der Publikation, mehr als elf Prozent an Wert. Im Sog des Uhren- und Schmuckkonzerns standen die Konkurrenten auf der Gewinnerseite. Das gilt auch und gerade für LVMH. Seit dem 16. Januar 2025 dehnte sich der Börsenwert des weltgrössten Luxusgüterherstellers um zwölf Prozent aus.¹ Jetzt fiebern Investoren dem 28. Januar 2025 entgegen. Dann wird LVMH nach dem Börsenschluss in Paris die Ergebnisse für das Geschäftsjahr 2024 veröffentlichen. Im Fokus dürfte auch bei den Franzosen die Entwicklung in Fernost stehen. In den ersten neun Monaten 2024 waren die Umsätze von LVMH in Asien (ohne Japan) um zwölf Prozent gefallen. (Quelle: LVMH, Präsentation, 15.10.2024)

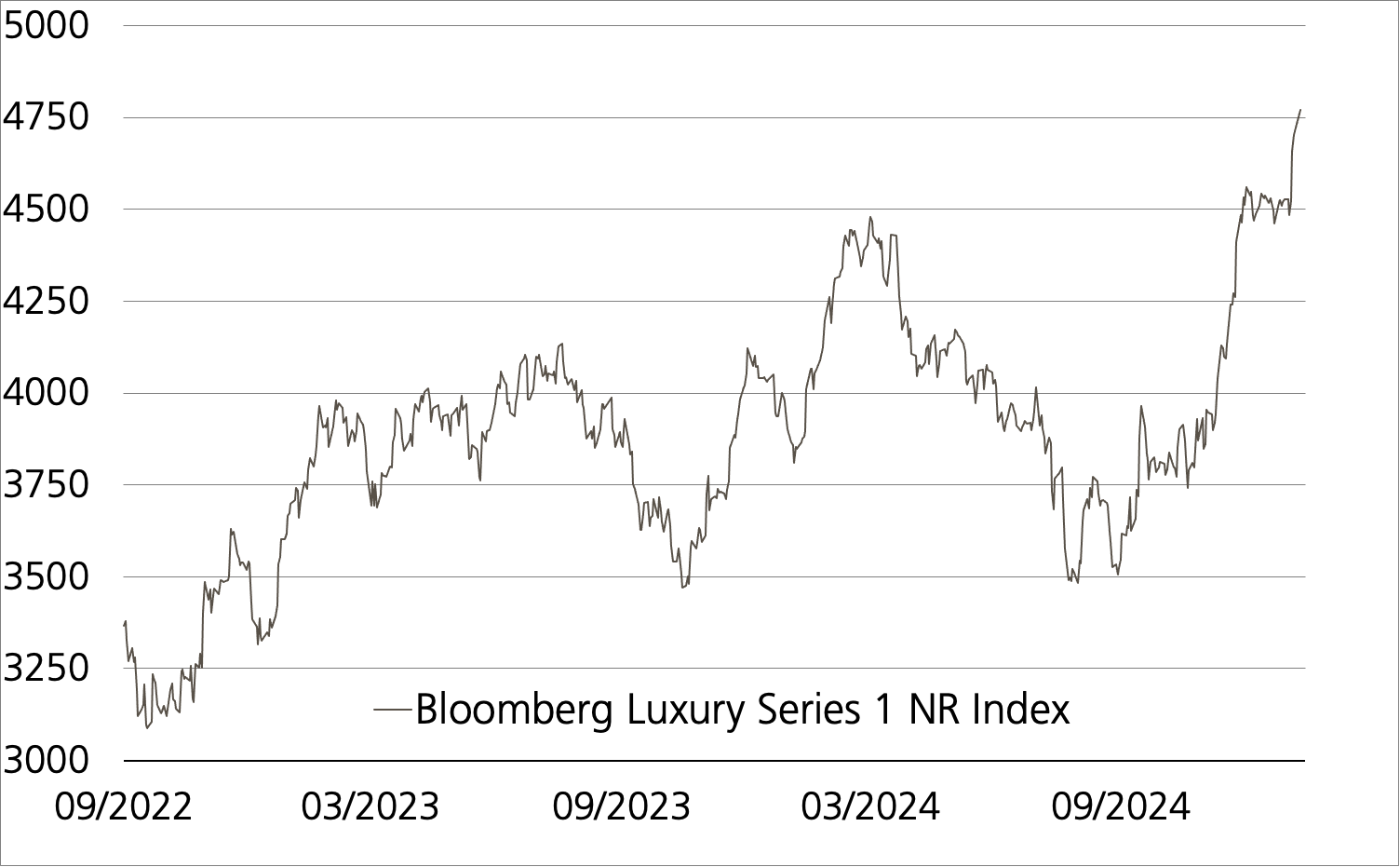

Chancen: Richemont und LVMH zählen zu den 19 Mitgliedern des Bloomberg Luxury Series 1 NR Index. Neben dem europäischen Duo erfüllen derzeit beispielsweise auch das exklusive Möbelhaus RH sowie der Kosmetikhändler Ulta Beauty aus den USA oder der italienische Sportwagenbauer Ferrari die strikten Aufnahmekriterien. Ein Tracker-Zertifikat (Symbol: LUXURU) macht den Bloomberg Luxury Series 1 NR Index einfach und kosteneffizient investierbar. Beim Autocallable Barrier Reverse Convertible (Symbol: KZUKDU) kommen LVMH und Richemont mit dem nicht im Index enthaltenen Uhrenhersteller Swatch zusammen. Die Neuemission zahlt einen Coupon von 10.75 Prozent jährlich. Diese Chance ist über die Barrieren von 65 Prozent der jeweiligen Anfangsfixierung teilgeschützt. Die integrierte Callable Funktion macht eine vorzeitige Kündigung und Rückzahlung dieses BRC möglich.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Eine negative Entwicklung des Basiswerts führt zu entsprechenden Verlusten beim Tracker-Zertifikat. Zudem besteht ein Währungsrisiko, da die Handelswährung des Produkts von den Währungen der im Basiswert enthaltenen Aktien abweichen können. Notiert einer der Basiswerte des BRCs während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Callable Feature nicht zum Tragen, kann die Tilgung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, sodass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KZUKDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 (Auto-Callable) | |

| Basiswerte | LVMH, Richemont, Swatch | |

| Handelswährung | CHF (Quanto) | |

| Coupon | 10.75% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 65% | |

| Verfall | 05.08.2026 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 05.02.2025, 15:00 Uhr | |

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 12’207.89 Pkt. | 3.6% | |

| SLI™ | 2’024.37 Pkt. | 3.8% | |

| S&P 500™ | 6’086.37 Pkt. | 2.3% | |

| EURO STOXX 50™ | 5’205.83 Pkt. | 3.1% | |

| S&P™ BRIC 40 | 3’652.64 Pkt. | 2.0% | |

| CMCI™ Compos. | 1’639.24 Pkt. | 0.0% | |

| Gold (Feinunze) | 2’755.02 USD | 2.2% | |

Holcim

Abspaltung schreitet voran

Chancen:Anleger, die dem Schweizer Bluechip zumindest eine stabile Entwicklung zutrauen, können mit dem Barrier Reverse Convertible (Symbol: KZMPDU) auf Renditefang gehen. Ab dem 7. Mai 2025 überweist die Emittentin den Inhabern des BRCs alle drei Monate anteilig den Coupon von 5.25 Prozent jährlich. Solange die Holcim-Aktie nicht auf oder unter das Kick-In Level von 70 Prozent des Startwertes fällt, wird am Laufzeitende das Nominal vollständig zurückgezahlt und das Investment erzielt die Maximalrendite.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert Holcim während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KZMPDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswert | Holcim | |

| Handelswährung | CHF | |

| Coupon | 5.25% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) |

70% | |

| Verfall | 29.07.2026 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 29.01.2025, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 22.01.2025