Vendredi, 07.09.2018

- Thème 1: Japon – Ombres et lumières au Japon

- Thème 2: Jeu vidéo – Le marché du gaming en plein boom

Japon

Ombres et lumières au Japon

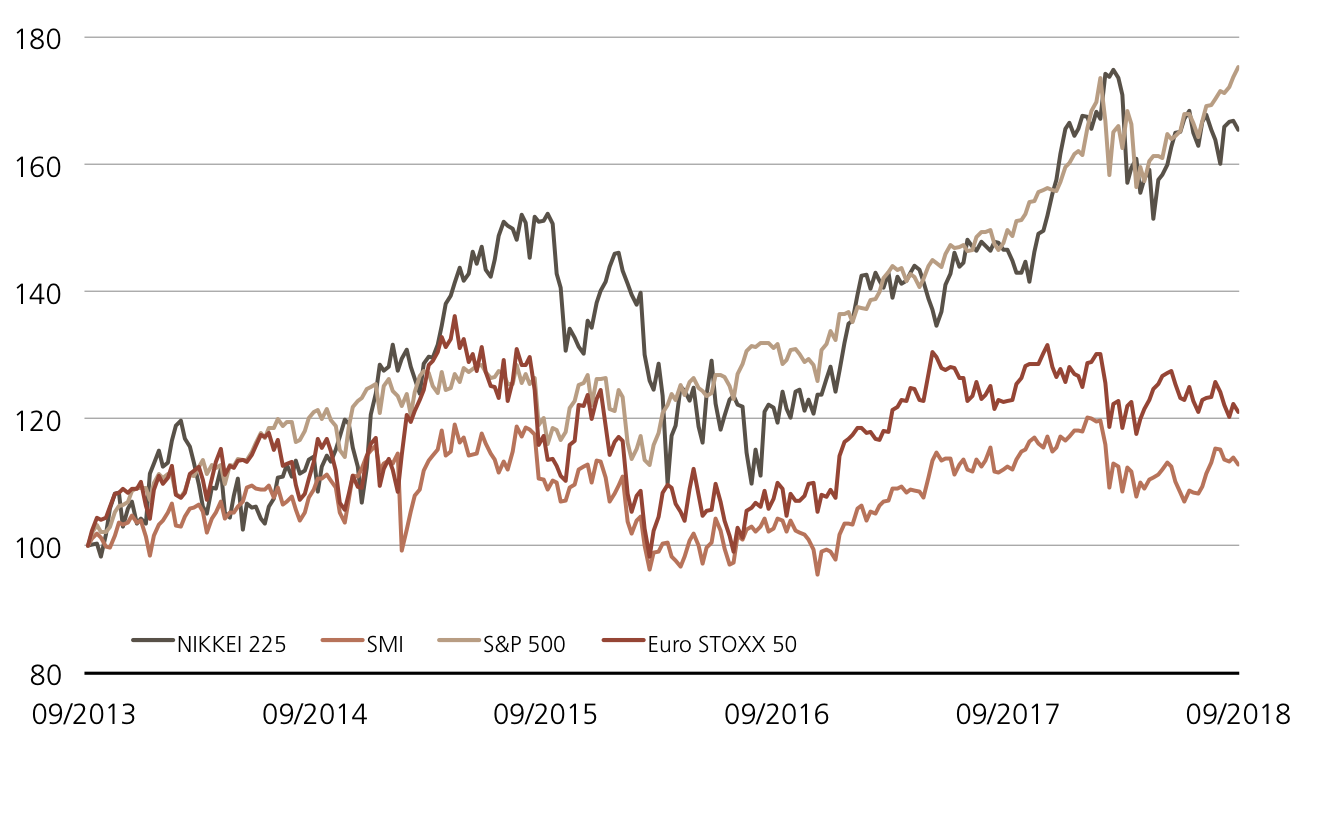

L’économie japonaise évolue en dents de scie. Si, jusqu’à fin 2017, la conjoncture enregistrait sa plus longue période de croissance de plus de deux ans depuis la fin des années 1980, elle a connu un recul au premier trimestre 2018. En dépit de tous les efforts du premier ministre Shinzo Abe, la reprise peine à s’établir. Mais le gouvernement ne s’avoue pas vaincu. Il peut en effet compter sur la banque centrale et espérer une politique monétaire expansionniste. «Il n’y aura pas de relèvement des taux pendant un certain temps», a précisé récemment son gouverneur, Haruhiko Kuroda, lors d’une interview accordée au journal «Yomiuri Shimbun». (Source: Thomson Reuters, Revue de presse, 01.09.2018). L’Open End PERLES (symbole: NIKKY) sur le NIKKEI 225™ permet une participation directe – sans déduction de frais – à l’indice directeur japonais. Avec le Callable Worst of Kick-In GOAL (symbole: KCITDU), les investisseurs plus circonspects peuvent bénéficier d’une protection partielle sous condition dans le NIKKEI 225™ ainsi que le S&P 500™, le SMI™ et l’Euro STOXX 50™. Le produit offre une marge de sécurité de 40 pour cent et une opportunité de rendement de 4,50 pour cent par an.

Actuellement, l’économie japonaise est en proie à un jeu d’ombres et de lumières. Par exemple, la situation de l’emploi y a évolué négativement en août. Le taux de chômage a progressé légèrement plus que prévu, de 2,4 pour cent en juillet à 2,5 pour cent. De plus, la production industrielle nipponne a perdu 0,1 pour cent en comparaison mensuelle en juillet alors que l’on attendait généralement une progression de 0,2 pour cent. Ce recul s’explique notamment par la faiblesse des exportations de véhicules et d’acier. La conjoncture japonaise émet toutefois aussi des signaux encourageants. Après le recul du produit intérieur brut (PIB) au premier trimestre, l’économie s’est ressaisie pendant la période suivante, entre avril et juin. Grâce à des dépenses de consommation en hausse et à des investissements plus élevés, le pays a retrouvé la voie de la croissance. Selon de premières estimations, le PIB progresse de 0,5 pour cent par rapport au trimestre précédent alors que les économistes ne prévoyaient qu’une augmentation de 0,3 pour cent.

Le différend commercial avec les États-Unis fait peser une épée de Damoclès sur le Japon. Le président américain Donald Trump exige de Tokyo la signature d’un accord de libre-échange bilatéral, et menace, à défaut, d’augmenter les droits de douane. Mais le gouvernement nippon fait de la résistance et mise toujours sur des accords de libre-échange multilatéraux. Ainsi, mi-juillet, l’UE et le Japon ont conclu un accord de libre-échange complet après cinq ans de négociations. Cet accord crée un espace économique commun de plus de 600 millions de personnes, dans lequel plus d’un quart du PIB global est réalisé. Les deux parties ont souligné qu’il s’agissait d’un signal en faveur d’un commerce «libre, équitable et régulé, et contre le protectionnisme».

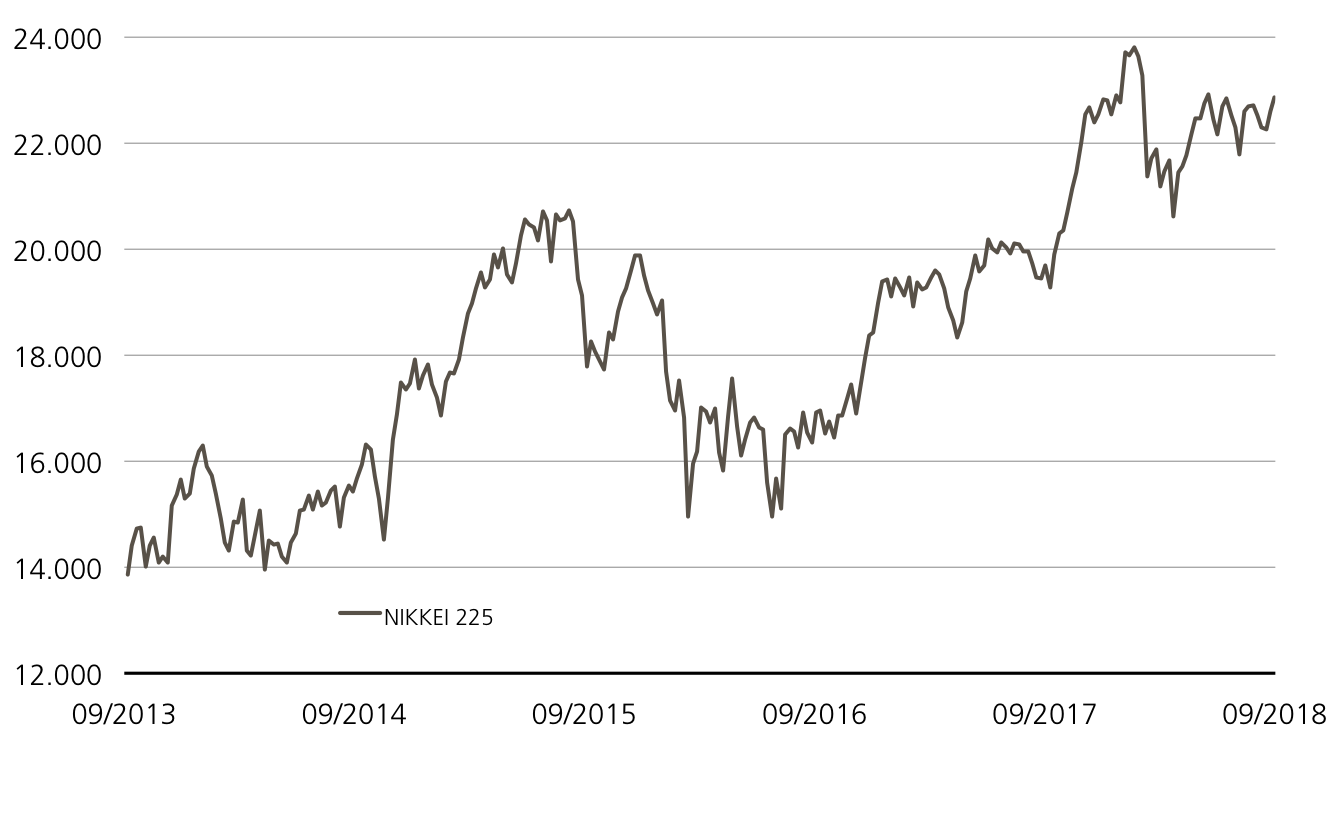

Opportunités: depuis que le premier ministre en titre Shinzo Abe a pris ses fonctions fin 2012, le NIKKEI 225™ a plus que doublé. ¹ L’Open End PERLES (symbole: NIKKY) sur l’indice principal japonais est à la disposition des personnes souhaitant investir sur une poursuite du mouvement haussier. Ce produit de participation participe pleinement à l’évolution du cours du sous-jacent. Attention: le produit en CHF n’est pas couvert contre les risques de change. Les investisseurs souhaitant bénéficier d’une protection partielle en raison des incertitudes politiques et économiques à l’échelle mondiale pourraient être intéressés par le Callable Kick-In GOAL (symbole: KCITDU) sur NIKKEI 225™, S&P 500™, SMI™ et Euro STOXX 50™. La marge de risque de 40 pour cent permet des baisses modérées sans mettre en péril l’opportunité de gain de 4,50 pour cent par an.

Risques: il n’existe aucune protection du capital pour les produits présentés. Avec l’Open End PERLES, il est possible d’essuyer des pertes en cas de baisse de l’indice sous-jacent. Si, avec le Worst of Kick-In GOAL, pendant la durée de l’investissement, l’un des sous-jacents atteint une seule fois la barrière respective («Kick-In Level») ou est inférieur à celle-ci, et que la fonction de remboursement anticipé ne s’applique pas, l’amortissement par remboursement en espèces à l’échéance est basé sur la performance la plus faible (base Strike) du quatuor (au maximum toutefois à la valeur nominale majorée du coupon). Dans un tel cas, des pertes sont probables. Par ailleurs, avec les produits structurés, l’investisseur supporte le risque d’émetteur. Cela signifie qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

NIKKEI 225™ Index (5 ans)¹

Source: UBS AG, Bloomberg

Valeurs du: 05.09.2018

SMI™ vs. Euro STOXX 50™ vs. S&P 500™ vs. Nikkei 225™ (5 ans)¹

Source: UBS AG, Bloomberg

Valeurs du: 05.09.2018

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.

4.50% p.a. Callable Worst of Kick-In GOAL sur SMI™ / Euro STOXX 50™ / S&P 500™ / Nikkei 225™

| Symbol | KCITDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230 (Callable) |

| Sous-jacent | SMI™ / Euro STOXX 50™ / S&P 500™ / Nikkei 225™ |

| Devise | CHF (Quanto) |

| Coupon | 4.50% p.a. |

| Kick-In Level | 60.00% |

| Echéance | 03.09.2021 |

| Émetteur | UBS AG, London |

| Prix d’émission | 100.00% |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 05.09.2018

Apérçu du marché

| Index | Citation | Semaine¹ |

| SMI™ | 8’868.86 | -2.4% |

| SLI™ | 1’450.84 | -2.4% |

| S&P 500™ | 2’888.60 | -0.9% |

| Euro STOXX 50™ | 3’315.62 | -4.1% |

| S&P™ BRIC 40 | 3’902.26 | -4.9% |

| CMCI™ Compos. | 921.68 | -1.1% |

| Gold (once troy) | 1’201.30 | -0.8% |

¹ Changement basé sur le cours de clôture du jour précédent par rapport au cours de clôture de la semaine dernière.

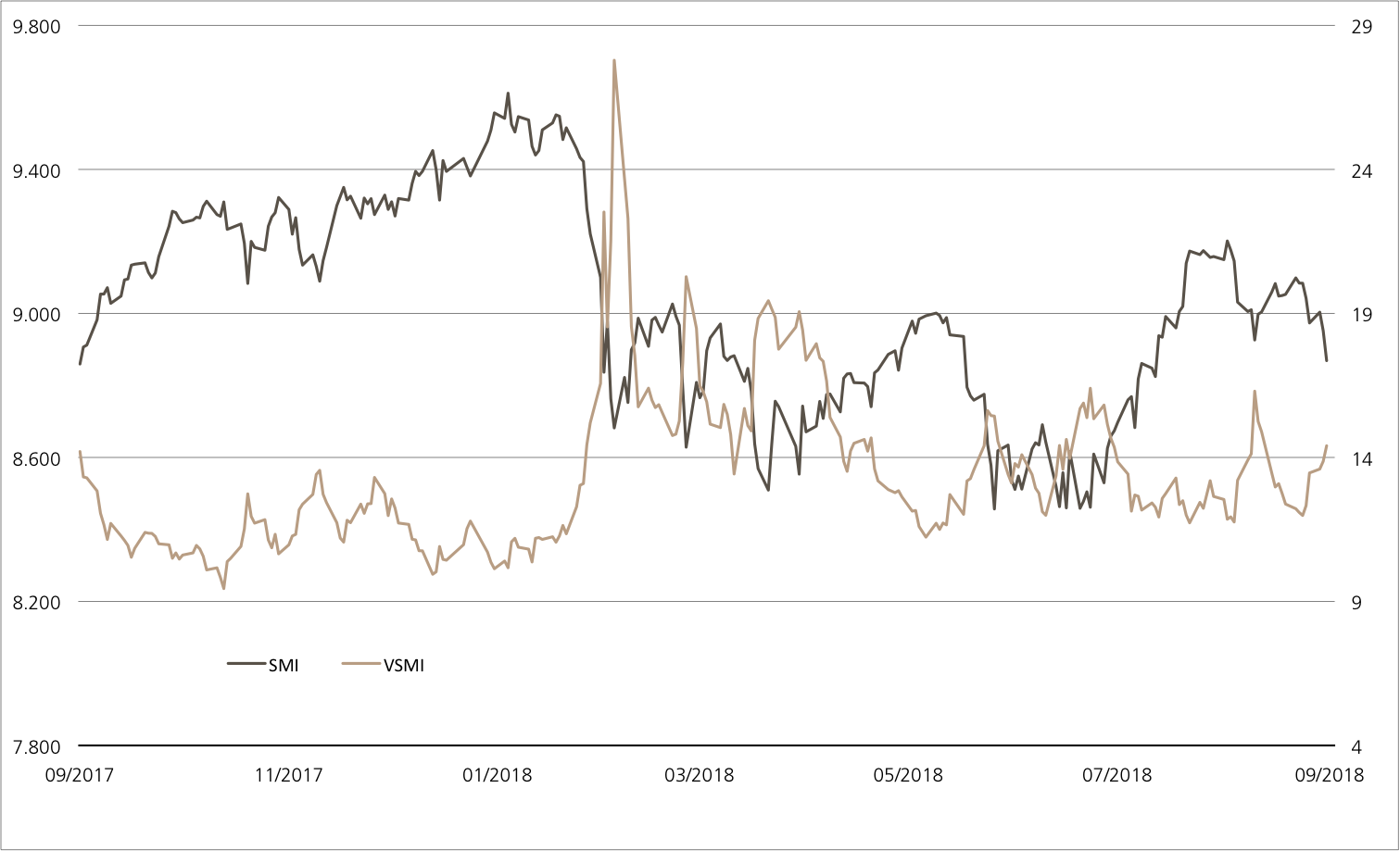

SMI™ vs. VSMI™ 1 année

L’index VSMI™ est calculé depuis 2005. Il affiche la volatilité des actions inclus dans le SMI™ index. Pour la calculation, un portefeuille est utilisé qui ne réagit qu’au variations de la volatilité au lieu des variations des prix. En le faisant, la méthodologie du VSMI™ utilise la volatilité carré, connu sous le terme variance, des options sur le SMI avec 30 jours jusqu’à l’échéance négociées à la Bourse Eurex.

Source: UBS AG, Bloomberg

Valeurs du: 05.09.2018

Jeu vidéo

Le marché du gaming en plein boom

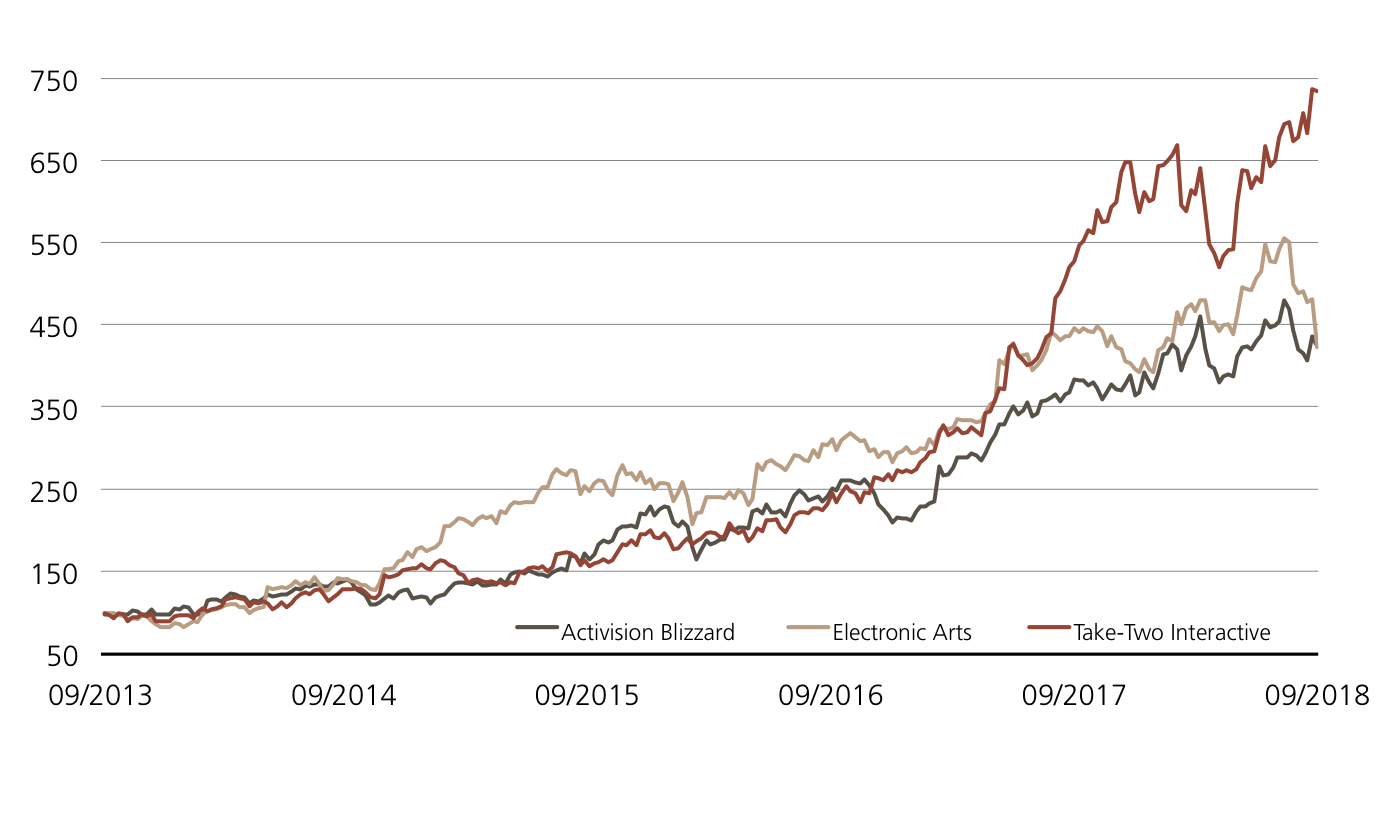

Fin août, l’univers des geeks s’est retrouvé à Cologne: le plus grand festival mondial du jeu Gamescom a établi de nouveaux records, avec plus de 1000 exposants et 370 000 visiteurs. On y a retrouvé notamment Activision Blizzard. Le développeur de jeux américain s’est vu décerner le «Gamescom Award» pour le meilleur jeu d’action. De plus, le groupe a présenté le jeu attendu avec impatience «Call of Duty: Black Ops 4» que l’on retrouvera dans les commerces dès le 12 octobre 2018. L’entreprise Activision est très appréciée par les geeks, mais également sur le marché des actions. Son cours a plus que triplé au cours des cinq dernières actions. Pendant la même période, ses concurrents Electronic Arts et Take-Two ont même connu une progression encore plus importante. ¹ Le Worst of Kick-In GOAL (symbole: KCJJDU) actuellement en souscription prévoit le cas où le trio s’accorderait désormais un bref répit. Si la barrière de 60 pour cent des cours initiaux reste intacte, le produit générera dans un an le montant maximum de 12 pour cent par an.

Une croissance mondiale: selon l’analyste de marché Newzoo, les chiffres d’affaires pour les jeux passeront de 121,7 milliards de dollars US l’année dernière à 180,1 milliards de dollars US en 2021, et ce surtout grâce aux Mobile Games toujours plus appréciés. Cela correspond à un taux de croissance annuel moyen de 10,3 pour cent. (Source: Newzoo.com). Enfin, Take-Two et Activision ont également enregistré une forte croissance ces derniers temps. Au deuxième trimestre, les deux entreprises ont dépassé les attentes. Alors qu’Activision a connu une hausse inattendue de son bénéfice de 65 pour cent grâce aux succès du blockbuster «Call of Duty», Take-Two a créé la surprise avec une hausse de ses chiffres d’affaires de tout juste douze pour cent. Les recettes ont été stimulées par des jeux tels que «Grand Theft Auto» et «NBA 2K18». Le troisième élément, Electronic Arts, a également convaincu grâce à son rapport intermédiaire, mais il a déçu en raison de ses perspectives pour le trimestre en cours. Dans le même temps pourtant, l’entreprise a rassuré avec de nouveaux jeux tels que «Madden NFL» et «Battlefield V», qui devraient arriver sur le marché encore au second semestre.

Opportunités: le nouveau Worst of Kick-In GOAL (symbole: KCJJDU) sur Activision Blizzard, Electronic Arts et Take-Two Interactive est doté d’un coupon de 12,00 pour cent par an. La distribution est échue indépendamment de l’évolution des cours des trois développeurs de jeux américains. Le remboursement final est couplé aux sous-jacents. Les investisseurs se voient rembourser l’intégralité du nominal à l’échéance pour autant qu’aucune action n’ait atteint ou ne soit passée sous la barrière de 60 pour cent du niveau initial.

Risques: il n’existe aucune protection du capital pour le produit présenté. Si, pendant la durée de l’investissement, l’un des sous-jacents atteint une seule fois la barrière respective («Kick-In Level») ou est inférieur à celle-ci, le remboursement par amortissement en espèces à l’échéance est basé sur la performance la plus faible (base Strike) du trio (au maximum toutefois à la valeur nominale majorée du coupon). Dans un tel cas, des pertes sont probables. Par ailleurs, avec les produits structurés, l’investisseur supporte le risque d’émetteur. Cela signifie qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Activision vs. Electronic Arts vs.Take-Two (5 ans)¹

Source: UBS AG, Bloomberg

Valeurs du: 05.09.2018

12.00% p.a. Worst of Kick-In GOAL sur Activision / Electronic Arts / Take-Two

| Symbol | KCJJDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230 |

| Sous-jacent | Activision, Electronic Arts, Take-Two |

| Devise | USD |

| Coupon | 12.00% p.a. |

| Strike Level | 100% |

| Kick-In Level | 60.00% |

| Echéance | 12.09.2019 |

| Émetteur | UBS AG, London |

| Date de fixation du prix | 12.09.2018, 15:00 Uhr |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 05.09.2018

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.