-

Thema 1: Low Vola-Strategie – Raus aus Bergauf-Bergab

-

Thema 2: Gold – Krisenwährung zieht an

Low Vola-Strategie

Raus aus dem Bergauf-Bergab

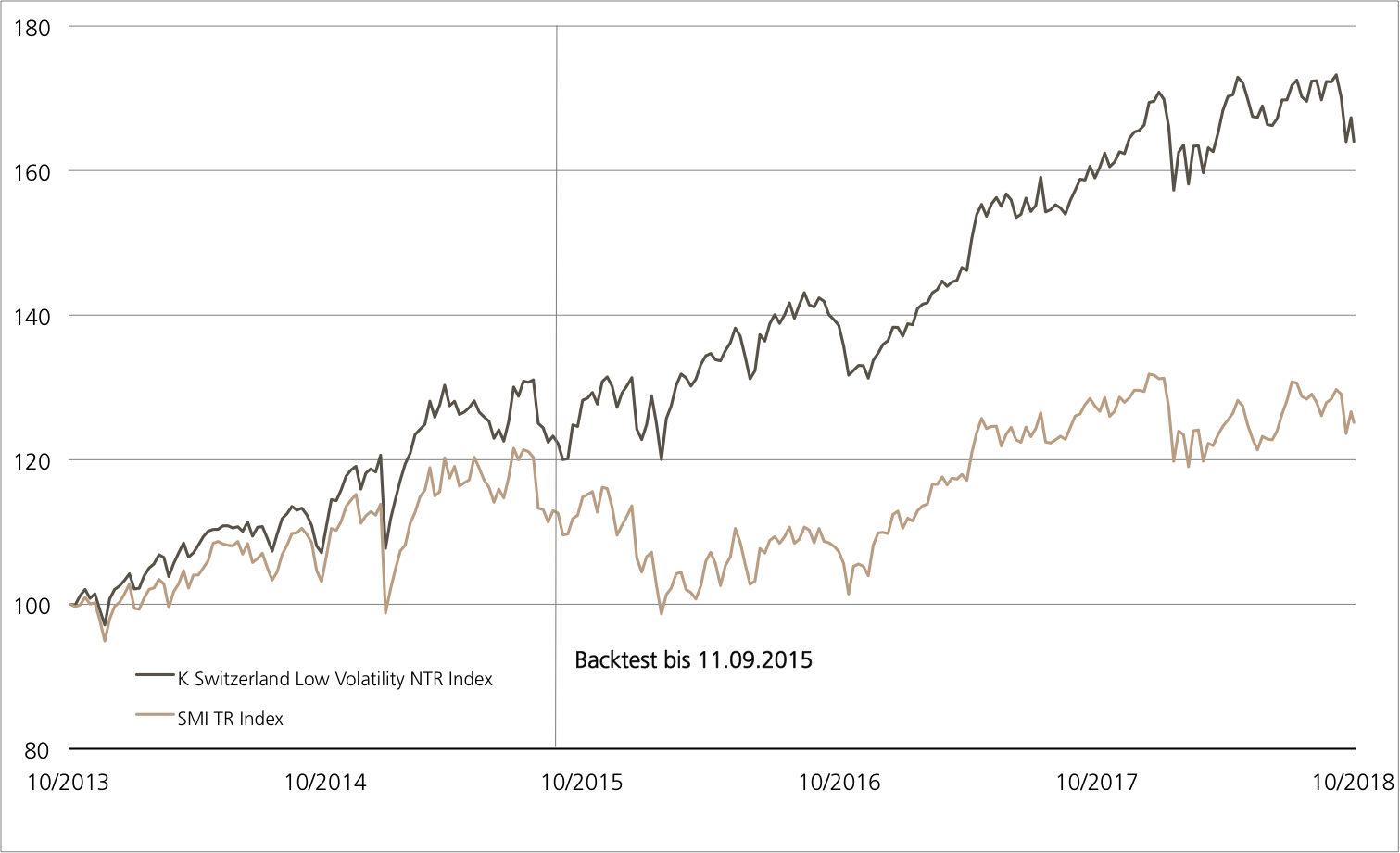

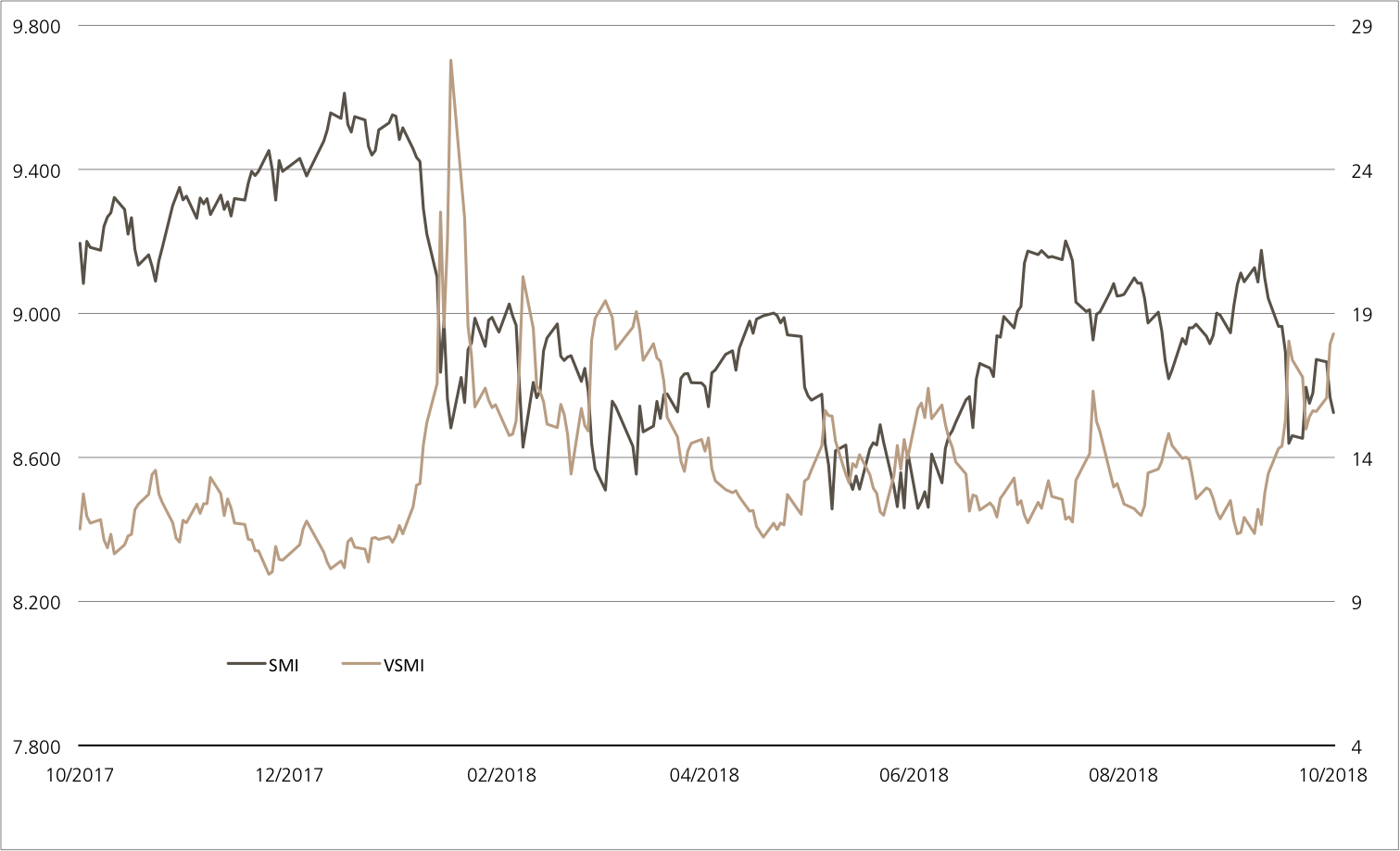

Die Entwicklung am Schweizer Aktienmarkt lässt sich derzeit durchaus mit einem Bergauf-Bergab vergleichen. Von Juli bis September 2018 hatte der SMI™ noch 5.6 Prozent an Wert gewonnen. Damit verbuchte der heimische Leitindex das stärkste Quartal seit den ersten drei Monaten 2013. Für einen Ausbruch nach oben reichte es allerdings nicht. Vielmehr drehte der SMI™ in den vergangenen Wochen markant nach unten. Kurz vor dem Monatsende zeigt die Oktober-Bilanz ein Minus von knapp vier Prozent.¹ Langfristig betrachtet kann ein solches Auf und Ab der Kurse zu Lasten der Rendite gehen. Wissenschaftliche Arbeiten haben ergeben, dass Portfolios, die mit vergleichsweise schwankungsarmen Wertpapieren bestückt sind, auf Dauer besser abschneiden, als der breite Markt. Sie stehen damit im Widerspruch zur klassischen Kapitalmarkttheorie. Diese geht davon aus, dass der Ertrag aus einem diversifizierten Portfolio je höher ausfällt, desto mehr Risiken der Anleger eingeht. Bereits 1972 dokumentierten Robert Haugen und James Heins die «Low Volatility Anomalie». 20 Jahre später publizierten die US-Wissenschaftler Eugene Fama und Kenneth French ein Drei-Faktoren-Modell. Zu den darin skizzierten renditetreibenden Eigenschaften zählt eine tiefe Volatiltität.

Genau hier setzt der K Switzerland Low Volatility Index an. Dieser Benchmark liegt eine Smart-Beta-Methodik zugrunde. Will heissen, die Zusammensetzung des Index weicht von der klassischen Gewichtung nach der Marktkapitalisierung der enthaltenen Aktien ab. Stattdessen setzt das Konzept eine Low-Volatility-Strategie am Schweizer Aktienmarkt um. Dabei kommen die 300 Unternehmen mit der höchsten Kapitalisierung für eine Aufnahme in Frage. Aus diesem Universum werden Monat für Monat die 20 Aktien mit der geringsten Kursschwankungsbreite herausgefiltert. Für die Gewichtung ist die inverse Volatilität massgeblich. Das heisst, je weniger stark die Kurse einer Aktie in Relation zu den anderen Indexmitgliedern ausschlagen, desto höher ist ihr Anteil. Um Klumpenrisiken zu vermeiden, wird die Gewichtung einer Komponente auf höchstens zehn Prozent begrenzt.

In der aktuellen Zusammensetzung des K Switzerland Low Volatility Index zeigt sich die gesamte Bandbreite des heimischen Aktienmarktes: Neben neun SMI™-Mitgliedern sind elf Unternehmen aus der zweiten und dritten Börsenreihe enthalten. Dazu zählen mehrere Aktien, denen die jüngsten Markturbulenzen relativ wenig anhaben konnten. Beispielsweise haben Helvetia Holding, PSP Swiss Property sowie Lindt & Sprüngli im bisherigen Jahresverlauf an Wert gewonnen.¹

Chancen: Der an der SIX notierte PERLES (Symbol: SOLVZU) macht eine diversifizierte Positionierung in den 20 schwankungsärmsten Titeln des Schweizer Aktienmarktes möglich. Das Produkt bildet den K Switzerland Low Volatility Index gegen eine Verwaltungsgebühr von 1.00 Prozent p.a. ab. Allfällige Dividendenzahlungen der enthaltenen Unternehmen werden netto in den Basiswert reinvestiert. Zwar ist die Laufzeit auf insgesamt sieben Jahre begrenzt. Sie kann jedoch um den selben Zeitraum verlängert werden.

Risiken:Das vorgestellte Produkt ist nicht kapitalgeschützt. Bei einem PERLES kommt es zu Verlusten, sobald der zugrundeliegende Index fällt. Zudem trägt der Anleger bei strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

(5 Jahre, nur zu illustrativen Zwecken, Angaben in%)¹

(5 Jahre, nur zu illustrativen Zwecken, Angaben in%)¹

Zusammensetzung per 31.08.2018

| Helvetia | PSP Swiss Property |

| Baloise | Swiss Prime Site |

| Nestlé | Swiss Re |

| Kuehne & Nagel | Swiss LIfe |

| Swisscom | SGS |

| Lindt & Sprüngli | Schindler Holding |

| Geberit | Roche Holding |

| Givaudan | EMS Chemie |

| Partners Group | Barry Callebaut |

| Zurich Insurance | Pargesa Holding |

| Index | Stand | Woche¹ |

|---|---|---|

| SMI™ | 8’724.61 Pkt. | -0.3% |

| SLI™ | 1’358.59 Pkt. | -2.9% |

| S&P 500™ | 2’656.10 Pkt. | -5.5% |

| Euro STOXX 50™ | 3’130.33 Pkt. | -3.5% |

| S&P™ BRIC 40 | 3’744.33 Pkt. | -3.2% |

| CMCI™ Compos. | 949.39 Pkt. | -1.6% |

| Gold (Feinunze) | 1’231.10 USD | 0.3% |

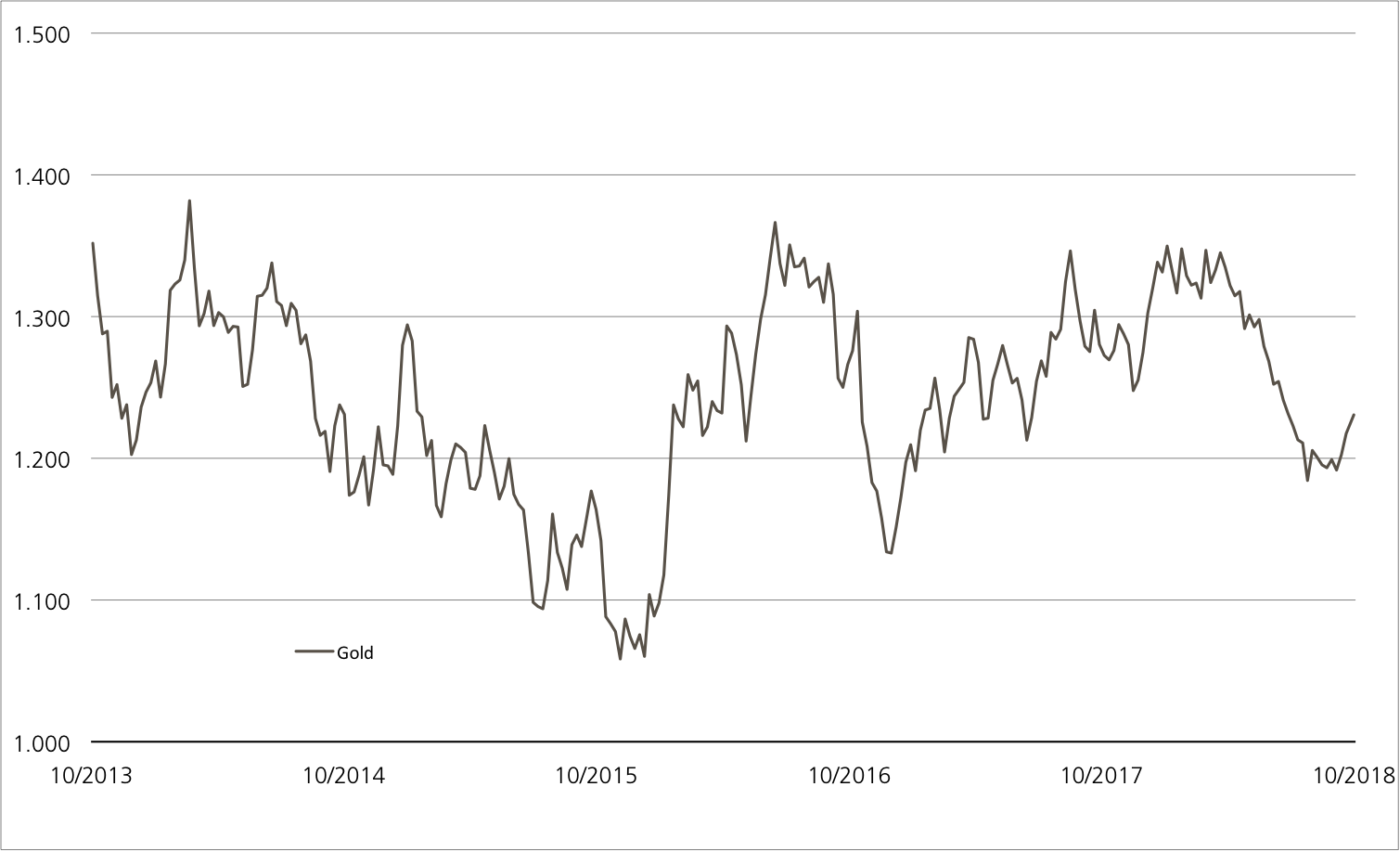

Gold

Krisenwährung zieht an

Vor allem die Lage in Italien beschäftigt die Finanzmärkte. Die Regierung aus der rechten Partei Lega und der populistischen Fünf-Sterne-Bewegung plant für 2019 mit einer Neuverschuldung, die deutlich über das von der Vorgängerregierung in Aussicht gestellte Niveau hinausgeht. Die EU-Kommission lehnte den Entwurf aus Rom ab und sorgte damit für ein Novum in der Geschichte der Eurozone. «Wenn das Vertrauen weg ist, nehmen alle Mitgliedsstaaten Schaden, nimmt unsere Union Schaden», erklärte Kommissions-Vizepräsident Valdis Dombrovskis diesen einzigartigen Schritt. Jetzt hat Italien drei Wochen Zeit, um auf die Kritik zu reagieren und in Brüssel einen neuen Haushalt für 2019 vorzulegen. (Quelle: Thomson Reuters Medienbericht, 23.10.2018)

Chancen:Mit dem ETC (Symbol: CGCCIU) auf den UBS Bloomberg CMCI Gold CHF Monthly Hedged TR Index können Anleger das Portfolio einfach und kostengünstig diversifizieren. Der Basiswert des Produkts bildet den Goldpreis über den Einsatz von mehreren Terminkontrakten ab. Typisch für die CMCI-Indexfamilie erfolgt dabei eine Positionierung über die gesamte Forwardkurve und sämtliche liquide Maturitäten. Ein Absicherungsmechanismus sorgt auf dafür, dass Schwankungen zwischen der Rohstoffvaluta US-Dollar und der Produktwährung Schweizer Franken auf monatlicher Basis neutralisiert werden.

Risiken:Das vorgestellte Produkt ist nicht kapitalgeschützt. Bei einem ETC kommt es zu Verlusten, sobald der zugrundeliegende Index fällt. Zudem trägt der Anleger bei strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

ETC auf den UBS Bloomberg CMCI Gold CHF Monthly Hedged TR Index

| Symbol | CGCCIU |

| SVSP Name | Tracker-Zertifikat |

| SPVSP Code | 1300 |

| Basiswert | UBS Bloomberg CMCI Gold Monthly Hedged TR Index |

| Bezugsverhältnis | 10:1 |

| Handelswährung | CHF |

| Verwaltungsgebühr | 0.38% p.a. |

| Partizipation | 100% |

| Verfall | Open End |

| Emittentin | UBS AG, London |

| Geld-/Briefkurs | CHF 74.75 / 75.10 |

Termsheet Weitere Produkte sowie Informationen zu Chancen und Risiken finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 24.10.2018