-

Thema 1: Norwegen – Aufschwung im hohen Norden

- Thema 2: General Motors / Ford – Autobauer mit starken Zahlen

Norwegen

Aufschwung im hohen Norden

Atemberaubende Fjorde, riesige Gletscher, malerische Dörfer und moderne Städte – mit solchen Sehenswürdigkeiten lockt Norwegen Jahr für Jahr Millionen Touristen. Auch für Investoren hat das Land im hohen Norden seinen Reiz. Zwar trat der MSCI™ Daily TR Net Norway Index im bisherigen Jahresverlauf mehr oder weniger auf der Stelle. Damit hebt sich die Osloer Börse jedoch deutlich von einem von roten Vorzeichen dominierten europäischen Aktienmarkt ab.¹ Getragen wurde die Outperformance Norwegens von der Ölindustrie. In diesem Sektor ist mit Equinor das mit Abstand grösste Unternehmen des Landes beheimatet. Gerade hat der in mehr als 30 Ländern aktive Energiemulti die Zahlen für die ersten neun Monate 2018 publiziert. Der Zwischenbericht zeigt, wie die in diesem Zeitraum gestiegenen Ölpreise positiv auf das Ergebnis durchschlagen. Mit 13.4 Milliarden US-Dollar lag das operative Ergebnis von Januar bis September um 56 Prozent über dem Vorjahreswert. Beim operativen Cashflow hatte Equinor nach neun Monaten mit 15.5 Milliarden US-Dollar bereits den Wert des Gesamtjahres 2017 übertroffen. (Quelle: Equinor Finanzbericht 3. Quartal 2018)

Florierende Geschäfte erlebte zuletzt auch die norwegische Fischereiindustrie. Der zweitwichtigste Exportsektor des Landes profitiert von einem sich wandelnden Ernährungsverhalten. Vor allem der Zuchtlachs trifft den Geschmack von immer mehr Konsumenten. Allein im August exportierte Norwegen 100’000 Tonnen des Fisches mit dem typisch rosafarbenen Fleisch – ein neuer Rekord für den Sommermonat. In den ersten acht Monaten des Jahres steigerten die Skandinavier das Volumen der insgesamt exportierten Meeresfrüchte um elf Prozent auf 1.8 Millionen Tonnen. (Quelle: Norwegian Seafood Council Medienmitteilung, 18.10.2018) Vor diesem Hintergrund überrascht es nicht, dass die Aktie von Marine Harvest auf Rekordniveau notiert.¹ Zumal der weltgrösste Lachszüchter die Erwartungen im dritten Quartal sowohl bei den Volumen als auch dem Ergebnis übertroffen hat. (Quelle: Thomson Reuters, Medienbericht, 15.10.2018)

Chancen: Equinor und Marine Harvest zählen zu den Schwergewichten im MSCI Daily TR Net Norway Index. Neben dem vorgestellten Duo sind acht weitere Aktien in der Benchmark enthalten. Damit deckt der Gradmesser nach Angaben des Indexanbieters MSCI rund 85 Prozent der freefloat-adjustieren Marktkapitalisierung des skandinavischen Landes ab. Der ETT (Symbol: ETLNO) folgt dem Index im Bezugsverhältnis 100:1. Typisch für diese Produktstruktur fallen keine laufenden Verwaltungsgebühren an.² Dividendenzahlungen der enthaltenen Unternehmen werden netto in den Index reinvestiert. Im Juni 2017 hat UBS den PERLES (Symbol: REUFIU) auf den Norway Fish Equity Basket lanciert. Mittlerweile notiert das auf Norwegische Kronen lautende Partizipationsprodukt 63 Prozent über dem Emissionspreis. Im Basket ist der Branchenprimus Marine Harvest zusammen mit sechs weiteren Fischereiaktien aus Norwegen enthalten.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Eine negative Entwicklung beim Basiswert führt zu entsprechenden Verlusten bei ETT und PERLES. Zudem trägt der Anleger bei strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden

| Index | Stand | Woche¹ |

|---|---|---|

| SMI™ | 8’931.20 Pkt. | -1.3% |

| SLI™ | 1’392.78 Pkt. | -2.3% |

| S&P 500™ | 2’701.58 Pkt. | -4.0% |

| EURO STOXX 50™ | 3’205.36 Pkt. | -1.3% |

| S&P™ BRIC 40 | 3’812.92 Pkt. | -3.6% |

| CMCI™ Compos. | 907.58 Pkt. | -2.2% |

| Gold (Feinunze) | 1’210.10 USD | -1.5% |

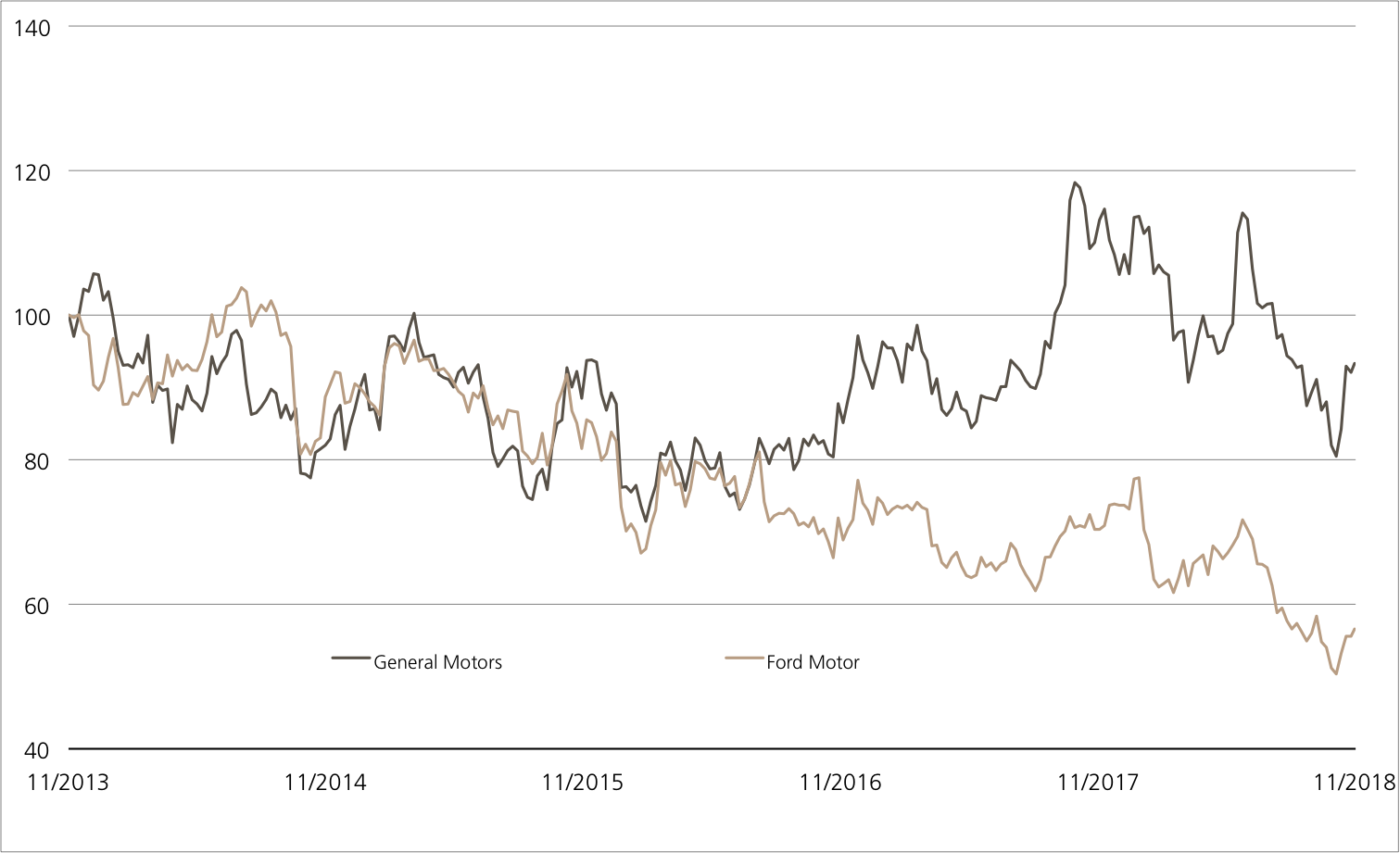

General Motors / Ford

Autobauer mit starken Zahlen

Chancen:Um mit dem Worst of Kick-In GOAL (Symbol: KCVNDU) gewinnbringend ans Ziel zu kommen, reicht eine Seitwärtsfahrt von Ford und GM aus. Das in Zeichnung stehende Produkt wirft – unabhängig vom Kursverlauf – einen Coupon von 10.00 Prozent p.a. ab. Die Rückzahlung des Nominal ist dagegen an die Basiswerte gekoppelt. Solange keine Aktie auf oder unter die Barriere von 60 Prozent des Startniveaus fällt, sind keine Abschläge zu befürchten.

Risiken:Kick-In GOALs sind nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Duo erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

10.00% p.a. Worst of Kick-In GOAL auf General Motors / Ford

| Symbol | KCVNDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230 |

| Basiswerte | General Motors / Ford |

| Handelswährung | USD |

| Coupon | 10.00% p.a. |

| Kick-In Level (Barriere) | 60.00% |

| Verfall | 21.11.2019 |

| Emittentin | UBS AG, London |

| Zeichnung bis | 21.11.2018, 15:00 Uhr |

Termsheet Weitere Produkte sowie Informationen zu Chancen und Risiken finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 14.11.2018

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden