7. Januar 2019 – UBS Wochenkommentar Rück-/Ausblick

USA: Neues Jahr, neues Glück

Die seit 2009 andauernde Bullen-Party in den USA fand 2018 ein Ende. Rund sechs Prozent tauchten der Dow Jones und S&P 500 ab. Damit geht das Jahr als das schwächste seit einer Dekade in die Analen ein. Besonders im Dezember rauschten die Kurse in die Tiefe: Gemessen an Punkten verzeichneten der Dow Jones (-2’211 Punkte) und der S&P 500 (-254 Punkte) zuletzt im Jahr 1931 einen derartig ausgeprägten Rücksetzer.

Bullen vs. Bären

«Schlägt die Hausse nun in eine Baisse um?», lautet die Frage, die sich Börsianer nun rund um den Globus stellen. US-Präsident Donald Trump liefert gleich zu Jahresbeginn die Antwort: Er stuft die jüngsten Kursverluste am US-Aktienmarkt lediglich als «Panne» ein und geht davon aus, dass es nach den Unterzeichnungen der verschiedenen Handels-Verträge der USA mit anderen Ländern an den Märkten wieder bergauf gehen wird.

Anleger sollten dieses politische Gepolter allerdings nicht zu Ernst nehmen, sondern sich lieber selbst einen Eindruck über die aktuelle fundamentale Lage machen. Auf der einen Seite zeigt sich die Wirtschaft noch überaus robust. So wird das Wachstum seitens des privaten Verbrauchs von der guten Lage am Arbeitsmarkt weiterhin unterstützt. Auf der anderen Seite trüben sich die Aussichten in der US-Industrie ein. Der Einkaufsmanager-Index fiel im Dezember auf 54,1 Punkte von 59,3 im Vormonat. Einen derartig starken Einbruch verzeichnete das Barometer seit Oktober 2008 nicht mehr. Nach Schätzungen des IWF wird der Aufschwung 2019 etwas an Dynamik verlieren. Nach geschätzten 2,9 Prozent in 2018 prognostizieren die Experten für das neue Jahr nur noch ein Plus von 2,5 Prozent. (Quelle: imf.org)

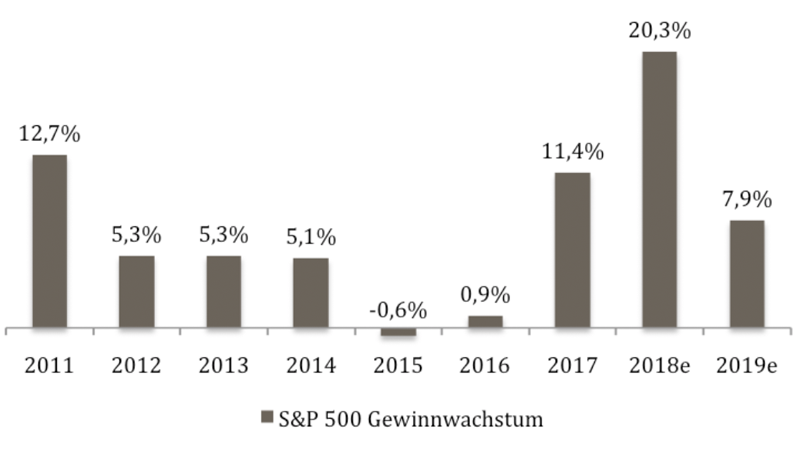

Die Gewinndynamik ebbt ab

Im Zuge dessen werden sich auch die Unternehmensgewinne abschwächen, was allerdings nach einem erwarteten Anstieg von 20,3 Prozent in 2018 nicht unbedingt verwundern sollte. Derzeit geht der Konsens für den S&P 500 mit einem Ergebniswachstum von 7,9 Prozent sowie einem Umsatzanstieg von 5,3 Prozent aus. Den Schätzungen zufolge soll der Industriesektor mit einem Zuwachs von 11,4 Prozent am besten abschneiden. Lediglich ein unterdurchschnittliches Plus von sieben Prozent erwartet die Analystenzunft im Technologiesektor. (Quelle: Facset, Earnings Insight, 28.12.2018)

Dass die Vorsicht gegenüber den langjährigen Zugpferden berechtigt sein könnte, zeigte die Umsatzwarnung von Apple am ersten Börsentag des neuen Jahres. Insbesondere aufgrund eines schwachen Geschäfts in China kürzte der Kultkonzern seine Erwartungen für das erste Quartal. Wurden bisher Erlöse zwischen 89 bis 93 Milliarden erwartet, lautet die Prognose nun nur noch auf 84 Milliarden US-Dollar.

Wenn auch die S&P 500-Unternehmen 2019 etwas kleinere Brötchen backen müssen, die Profitabilität soll darunter nicht leiden. Im Gegenteil: Der Konsens rechnet bei der Nettomarge mit einem neuen Rekordwert von durchschnittlich 11,8 Prozent. Das wäre eine Steigerung im Vergleich zum erwarteten Vorjahreswert um 0,3 Prozentpunkte. (Quelle: Facset, Earnings Insight, 28.12.2018)

Das Fed wird vorsichtiger

Grösseren Marktkorrekturen gehen gewöhnlich makroökonomische Schocks, starke Gewinn-Revisionen oder auch unerwartet hohe Sprünge bei den Leitsätzen voraus. Von all dem ist allerdings derzeit nichts zu sehen. So kommt in den Handelskonflikt mit China diese Woche sogar etwas Bewegung. Eine US-Delegation unter der Führung des stellvertretenden Handelsbeauftragten Jeffrey Gerrish wird am 7. und 8. Januar mit der Regierung in Peking eine neue Gesprächsrunde eröffnen. In Hinblick auf die Zinsen könnte es sogar zu positiven Überraschungen für die Aktienmärkte kommen. Denn war vor einigen Monaten noch von drei Erhöhungen in 2019 die Rede, ruderte das Fed in ihrer letzten Sitzung im Dezember klar zurück. Den neuen Prognosen zufolge, die auf Einschätzungen der Mitglieder des geldpolitischen Ausschusses FOMC basieren, rechnet die Notenbank 2019 nur mit zwei Zinsanhebungen und im Jahr 2020 dann noch mit einer.

Wer daran glaubt, dass der US-Aktienmarkt 2019 wieder Fahrt aufnehmen wird, kann einen Blick auf den UBS ETT (Symbol: ETSPX) werfen. Damit lässt sich der Leitindex ohne Verwaltungsgebühren ins Portfolio holen. Anfallende Dividenden werden auf Netto-Basis berücksichtigt.*

*Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.

Gewinnentwicklung S&P 500

Stand: 28.12.2018; Quelle: Factset; e = erwartet

Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Weitere Blogeinträge:

Schlagzeilen machen Kurse

Die vergangene Börsenwoche hatte es in sich: Aktienmärkte suchten mehrfach nach Halt und fanden ihn nur auf Zeit, während die Edelmetalle regelrecht Kapriolen schlugen.

Zollfrieden, Goldrausch und Fed im Fokus

Die transatlantischen Märkte atmen auf – zumindest vorerst. Nachdem der Zollstreit zwischen den USA und Europa wie ein Damoklesschwert über den Börsen hing, sorgte das überraschende Einlenken von US-Präsident Donald Trump in der zweiten Wochenhälfte für eine erste Entspannung.

Die Welt blickt nach Davos

Am Flughafen Zürich geht es hoch her. Zahlreiche Teilnehmer des Weltwirtschaftsforums (WEF) in Davos landen am Airport in Kloten.