Vendredi, 15.02.2019

- Thème 1: Assureurs européens - Une saison des bilans de bon augure

- Thème 2: Spotify / Twitter - Un duo d’une très grande portée

Assureurs européens

Une saison des bilans de bon augure

Alors que la saison des bilans bat son plein, le secteur des assurances entre dans la danse à son tour. Premier groupe d’assurance en Suisse, Zurich Insurance a publié ses résultats pour l’exercice écoulé. En Allemagne, le groupe munichois Münchener Rück s’est imposé comme chef de file. Les deux entités ont présenté des bilans irréprochables et sont parvenues à dépasser les attentes des analystes. L’évolution positive de leurs opérations se reflète également dans le cours de leurs actions. Sur une rétrospective d’un an, non seulement le duo caracole largement en tête du marché dans son ensemble, mais l’action de la Münchener Rück a même atteint un plus haut historique et l’action de Zurich Insurance n’en est pas loin.¹ L’ETT (symbole : ETINS) sur le STOXX™ Europe 600 Insurance Index permet de participer pleinement et de manière très diversifiée aux opportunités qu’offre la branche.²

De son côté, le Kick-In GOAL (symbole : KCNGDU) sur Zurich Insurance offre une opportunité d’entrée aux investisseurs préférant une approche conservatrice. Ce produit structuré laisse entrevoir un rendement de 9,4% même en cas de stagnation des cours.

Les chiffres de Zurich Assurance pour l’exercice écoulé sont remarquables : le groupe a enregistré un bénéfice net de 3,72 milliards de dollars américains, dépassant ainsi les prévisions les plus optimistes des analystes qui avaient tablé sur 3,56 milliards de dollars américains. De même, à 4,57 milliards de dollars américains, le résultat opérationnel est ressorti largement au-dessus de l’estimation consensuelle. Mario Greco, directeur général de Zurich Insurance, commente ces bons résultats en expliquant que le groupe a continué d’accroître sa rentabilité et de baisser ses coûts. (Source : Zurich Insurance, communiqué de presse, 07.02.2019) Zurich Insurance maintient ses objectifs : entre 2017 et 2019, le groupe vise un bénéfice d’exploitation après impôts de plus 12% du capital. L’an passé, il s’est élevé à 12,1%. Les actionnaires doivent également participer au succès. Pour 2018, la direction a proposé un dividende de 19 francs par action, ce qui représente un franc de plus que l’année précédente.

Son homologue allemand, Münchener Rück, a également revu sa distribution à la hausse après des résultats annuels très satisfaisants. Le premier réassureur mondial a réalisé un bénéfice net de tout juste 2,3 milliards d’euros contre seulement 0,4 milliard d’euros l’année précédente. Les actionnaires seront ravis de percevoir un dividende de 9,25 euros par action, soit une hausse de 7,5%. Nous verrons dans les jours et semaines à venir si les autres groupes d’assurance européens parviennent à égaler Zurich Insurance et Münchener Rück. Par exemple, Swiss Re et Axa publieront leurs comptes le 21 février, suivis par Swiss Life le 26 février et par Baloise le 7 mars. À court terme, le bilan le plus attendu est celui d’Allianz. Le premier groupe d’assurance européen communiquera ses résultats le 15 février. Selon certaines informations émanant de Thomson Reuters, les analystes misent sur une hausse du résultat par action de 15,9% qui atteindra ainsi 17,65 euros par action. Dans l’ensemble, l’assureur allemand peut se préparer à une belle année 2019. L’Association des Assureurs allemands (Gesamtverband der Deutschen Versicherungswirtschaft ou GDV) attend une nouvelle hausse des primes d’environ 2%.Opportunités: Avec le ETT (symbole : ETINS) sur le STOXX™ Europe 600 Insurance Index, les investisseurs peuvent choisir un placement diversifié dans le secteur. Le produit se présente sans commission de gestion et participe à l’identique au sous-jacent.² L’indice est composé de 35 sociétés, le rendement en dividendes s’élève à 4,3%. Les distributions sont prises en compte sur une base nette. Le Callable Worst of Kick-In GOAL (symbole : KCNGDU) sur Zurich Insurance propose en revanche un placement partiellement couvert dans le secteur des assurances. Le produit offre un rendement latéral de 9,4% avec une marge de sécurité de 27,4%.

Risques: il n’existe aucune protection du capital pour les produits. Une évolution négative de l’actif sous-jacent entraîne des pertes correspondantes pour l’ETT. En revanche, les Worst of Kick-In GOALs bénéficient d’une protection du capital sous conditions. Si pendant la durée de l’investissement le sous-jacent atteint ou franchit une seule fois le Kick-In Level (barrière) et qu’en plus la fonction Callable ne s’applique pas, la cote du sous-jacent doit remonter au moins au niveau du Strike Level à l’échéance. Dans le cas contraire, le remboursement s’effectuera sous la forme d’un nombre d’actions déterminé à l’avance. Par ailleurs, avec les produits structurés, l’investisseur supporte le risque d’émetteur. Cela signifie qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

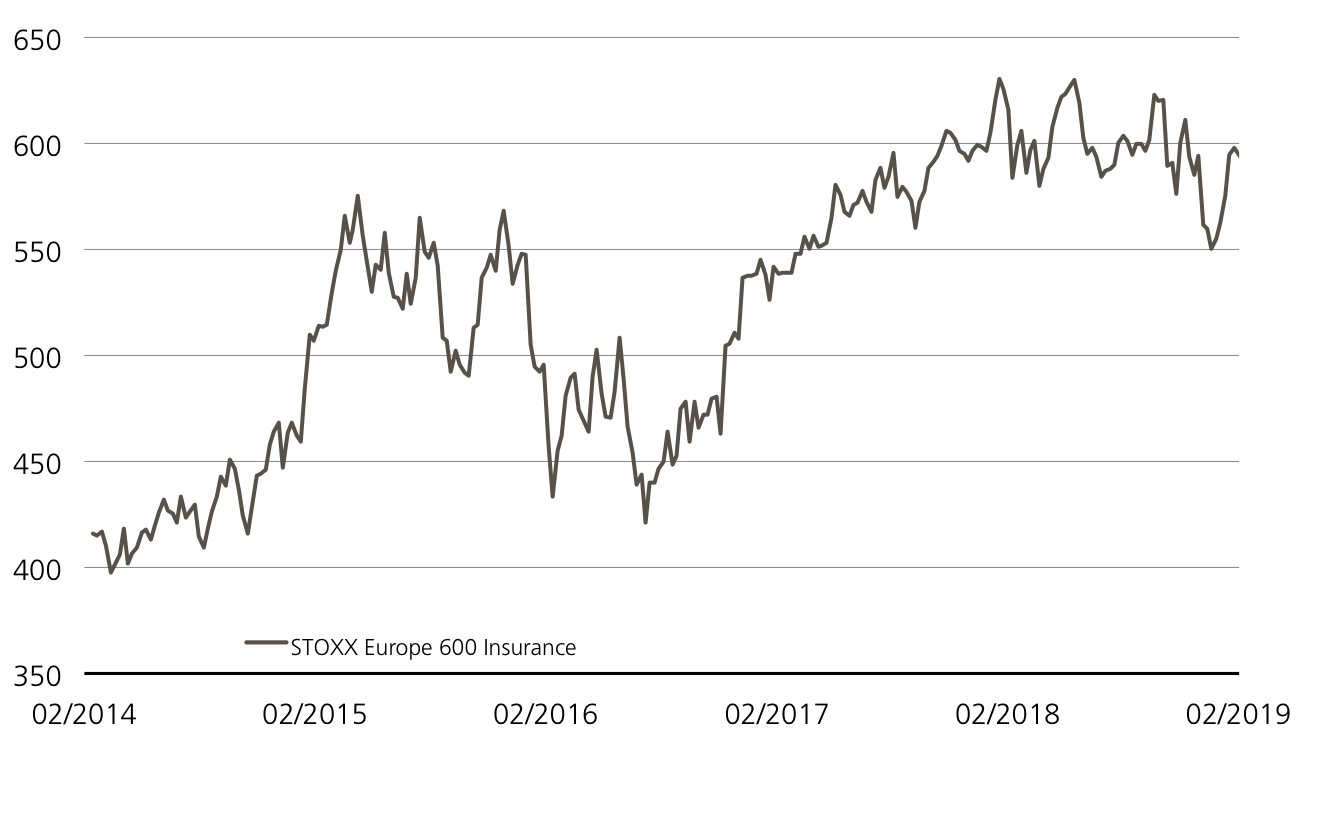

STOXX™ Europe 600 Insurance Index (5 ans)

La tendance haussière observée entre 2016 et 2018 a adopté une tendance latérale dans le domaine des 600 points. Au total, l’indice sectoriel enregistre une performance positive sur cinq ans.

Source: UBS AG, Bloomberg

Valeurs du: 13.02.2019

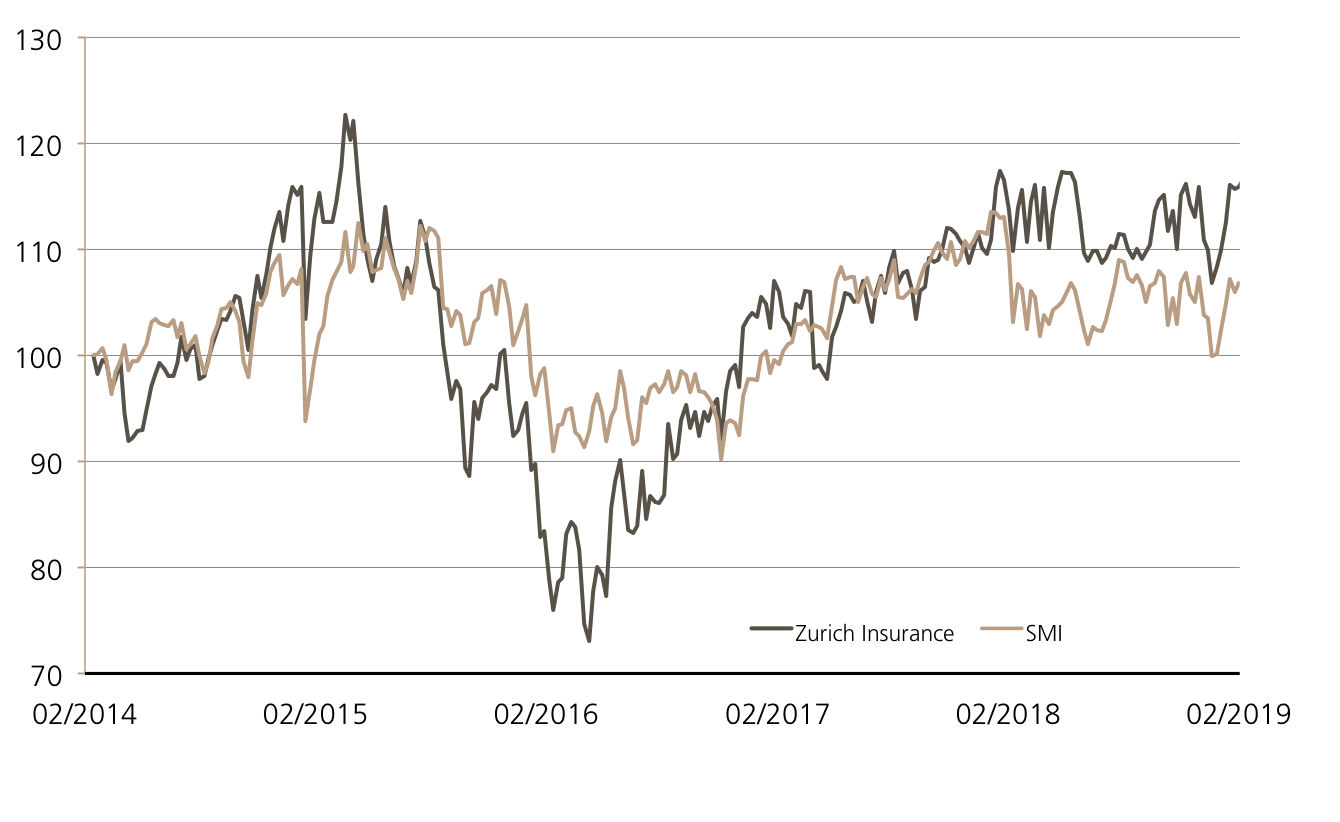

Zurich Insurance vs. SMI™

(5 ans, aux fins d’illustration uniquement, données en %)¹

L’action Zurich Insurance a fluctué ces dernières années. Même lorsque le titre subissait des variations plus fortes que l’ensemble du marché, il s’en sortait au final mieux que le SMI™.

Source: UBS AG, Bloomberg

Valeurs du: 13.02.2019

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.

ETT sur STOXX™ Europe 600 Insurance Index

| Symbol | ETINS |

| SVSP Name | Tracker Certifikat |

| SVSP Code | 1300 |

| Sous-jacent | STOXX™ Europe 600 Insurance Net Return Index |

| Devise | EUR |

| Rapport de souscription | 1:1 |

| Frais de gestion | 0.00% p.a.² |

| Participation | 100% |

| Echéance | Open End |

| Émetteur | UBS AG, London |

| Bid/Ask | EUR 600.50 / 604.00 |

5.00% p.a. Callable Kick-In GOAL sur Zurich Insurance

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 13.02.2019

Apérçu du marché

| Index | Citation | Semaine¹ |

| SMI™ | 9’164.06 | 0.2% |

| SLI™ | 1’417.38 | 0.1% |

| S&P 500™ | 2’753.03 | 0.8% |

| Euro STOXX 50™ | 3’202.37 | -0.3% |

| S&P™ BRIC 40 | 4’178.84 | 0.0% |

| CMCI™ Compos. | 905.13 | -0.9% |

| Gold (troy ounce) | 1’315.10 USD | 0.1% |

¹ Changement basé sur le cours de clôture du jour précédent par rapport au cours de clôture de la semaine dernière.

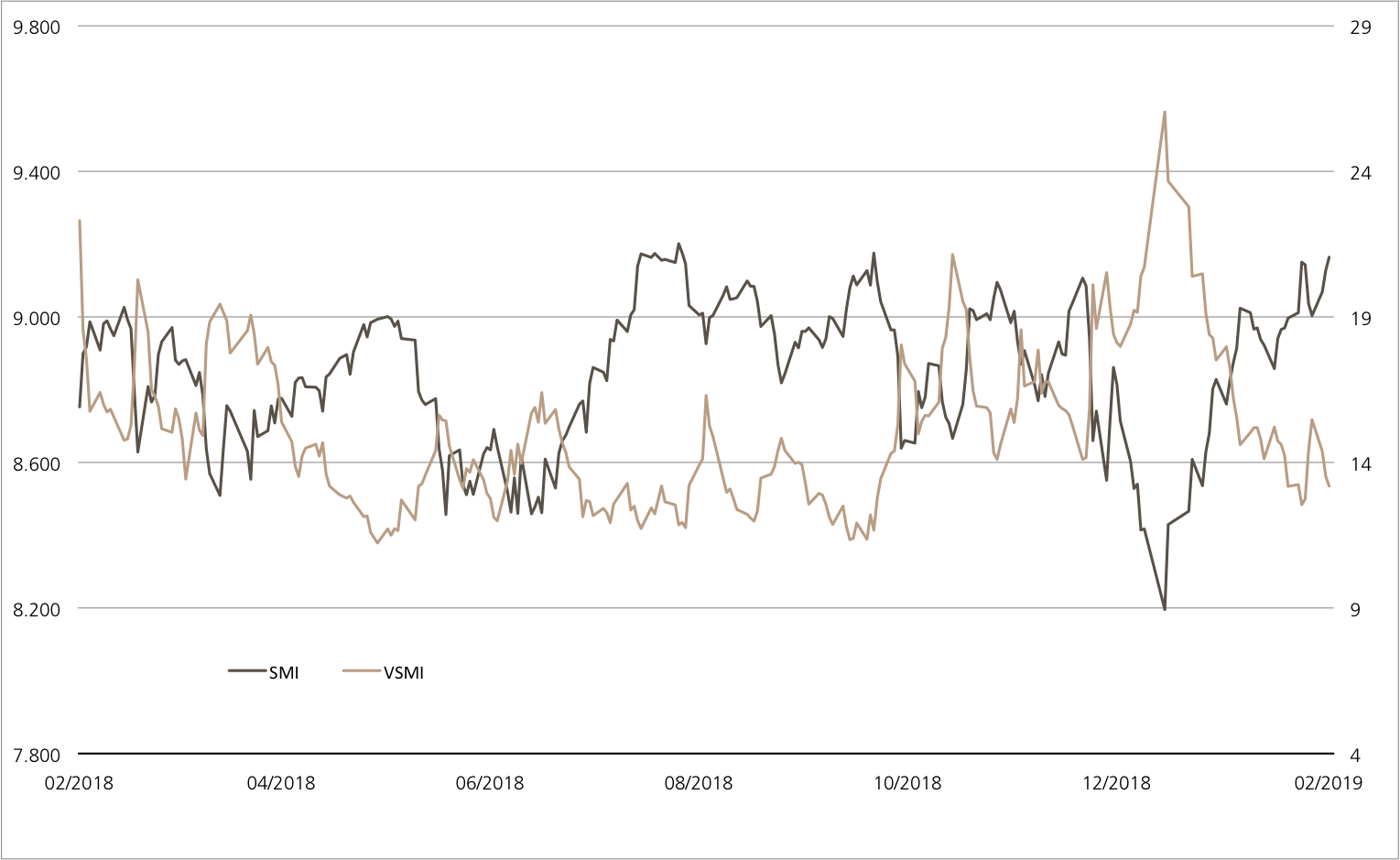

SMI™ vs. VSMI™ 1 année

L’index VSMI™ est calculé depuis 2005. Il affiche la volatilité des actions inclus dans le SMI™ index. Pour la calculation, un portefeuille est utilisé qui ne réagit qu’au variations de la volatilité au lieu des variations des prix. En le faisant, la méthodologie du VSMI™ utilise la volatilité carré, connu sous le terme variance, des options sur le SMI avec 30 jours jusqu’à l’échéance négociées à la Bourse Eurex.

Source: UBS AG, Bloomberg

Valeurs du: 13.02.2019

Spotify / Twitter

Un duo d’une très grande portée

Qu’il s’agisse d’écouter de la musique en allant au travail ou d’écrire rapidement un tweet le soir, nombreux sont ceux qui ont intégré Spotify et Twitter dans leur quotidien. À la fin 2018, le prestataire de streaming et le service de messages courts comptaient à eux deux plus de 500 millions d’utilisateurs actifs. Ce duo constitue également une base intéressante pour un Early Redemption (ER) Kick-In GOAL (symbole : KCTLDU). Ce produit promet un rendement latéral de 14,5% p.a. Bien que les deux actions aient cédé du terrain depuis son émission en novembre 2018, Twitter dispose encore d’une marge de sécurité de plus de 40% malgré son statut actuel de «Worst Performer».

À l’instar d’un grand nombre d’actions Internet, Spotify et Twitter ont démarré l’année en fanfare.¹ Le duo a toutefois subi une accalmie après que les deux entreprises ont publié leurs résultats. À cet égard, Spotify a pour la première fois enregistré un bénéfice trimestriel pour ses opérations – alors que les analystes pensaient que l’entreprise continuerait d’évoluer dans le rouge. Avec une croissance de 30%, la plateforme de musique a réussi à satisfaire quelque peu les attentes en termes de chiffre d’affaires pour le dernier trimestre 2018, mais les investisseurs ont manifestement été contrariés par les perspectives en provenance de Suède. En effet, Spotify prévoit entre autres un recul de sa brute marge pour 2019. (Source : Thomson Reuters, article de presse, 06.02.2019)

Twitter a finalement présenté un cas de figure similaire. Le service de messages courts américain a divulgué de solides résultats pour le quatrième trimestre 2019, avec une croissance de son chiffre d’affaires de 24%, notamment grâce à la hausse des revenus dans ses activités avec des publicités vidéo. En parallèle, l’entreprise de médias sociaux a gagné plus que ce que le consensus attendait. Mais la direction de Twitter a également déçu les investisseurs en laissant entrevoir des chiffres d’affaires entre 715 millions et 775 millions de dollars américains pour le premier trimestre 2019. Le point central de cette fourchette se situe en dessous des volumes d’affaires attendus en moyenne par les analystes auparavant. (Source : Thomson Reuters, article de presse, 07.02.2019)

Opportunités: Le ER Kick-In GOAL (symbole : KCTLDU) offre une alternative à un investissement direct dans Spotify et Twitter. Tant qu’aucune des deux actions n’atteindra ou ne passera en dessous de la barrière, le produit structuré produira à l’échéance le rendement maximal de 14,5% p.a. Actuellement, les sous-jacents évoluent plus de 40% au-dessus du Kick-In Level. La fonction Early Redemption sera utilisée pour la première fois le 7 novembre 2019. Si la cote de Spotify et de Twitter atteint ou dépasse le cours initial lors de ce jour d’observation trimestrielle ou lors d’un des suivants, le Kick-In GOAL sera exigible avant terme. Dans ce cas, les investisseurs recevront quelques jours plus tard un virement comprenant l’intégralité du nominal ainsi que le pro rata du coupon sur leur compte.

Risques: les Kick-In GOALs ne bénéficient d’aucune protection du capital. Si, pendant la durée de l’investissement, l’un des sous-jacents atteint une seule fois la barrière respective («Kick-In Level») ou est inférieur à celle-ci, et que la fonction de remboursement anticipé ne s’applique pas, le remboursement par amortissement en espèces à l’échéance est basé sur la performance la plus faible (base Strike) du duo (au maximum toutefois à la valeur nominale majorée du coupon). Dans un tel cas, des pertes sont probables. Par ailleurs, avec les produits structurés, l’investisseur supporte le risque d’émetteur. Cela signifie qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

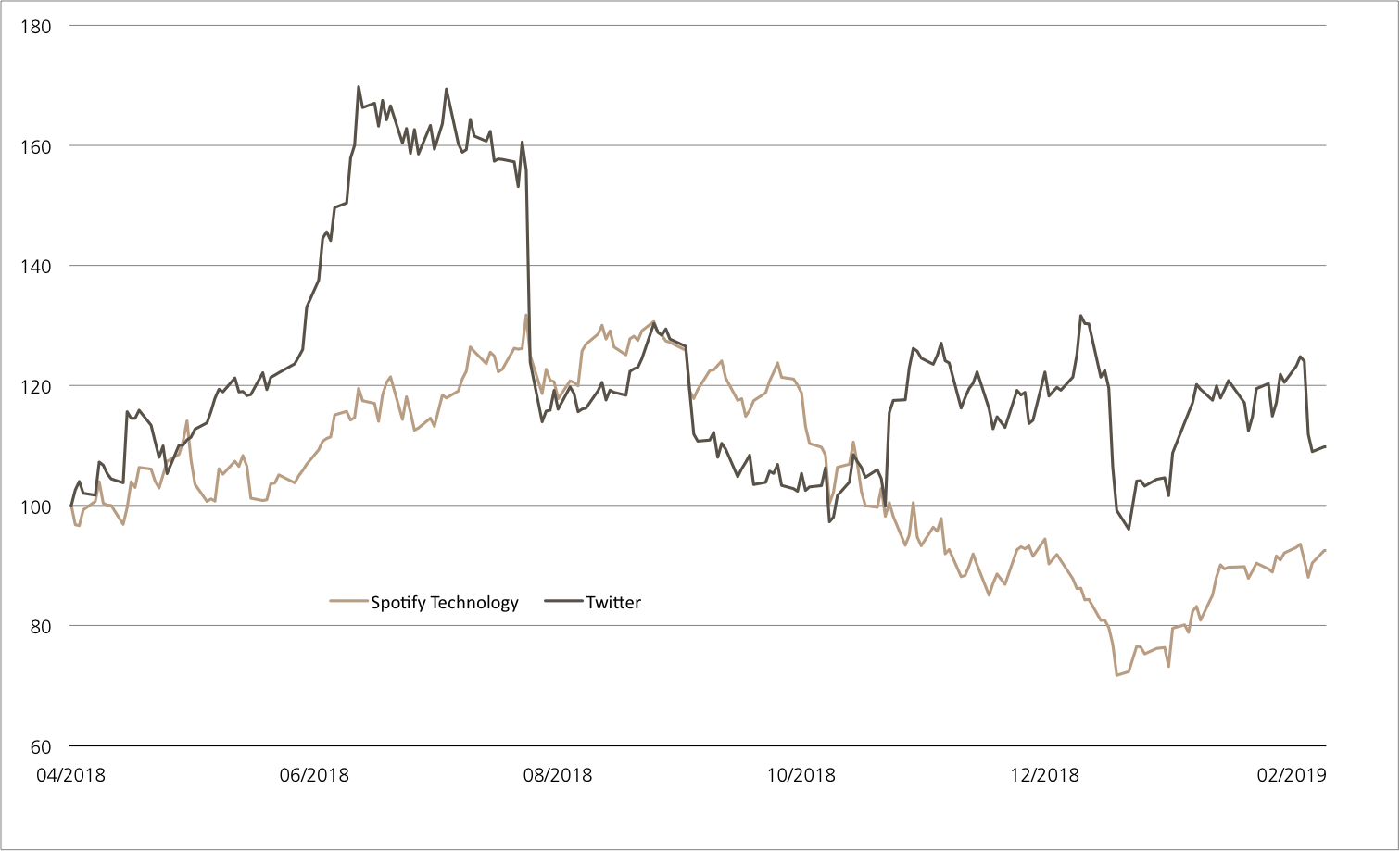

Spotify Technology vs. Twitter

(depuis l’introduction en bourse de Spotify, aux fins d’illustration uniquement, données en %)¹

Source: UBS AG, Bloomberg

Valeurs du: 13.02.2019

12.00% p.a. Early Redemption Kick-In GOAL sur Spotify Technology / Twitter

| Symbol | KCTLDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230 (Auto-Callable) |

| Sous-jacent | Spotify Technology / Twitter |

| Devise | USD |

| Coupon | 12.00% p.a. |

| Rendement latéraux | 16.29% (12.84% p.a.) |

| Kick-In Level (Distance) |

Spotify: USD 72.885 (49.22%) Twitter: USD 17.495 (43.78%) |

| Echéance | 08.05.2020 |

| Émetteur | UBS AG, London |

| Bid/Ask | 97.50% / 98.50% |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 13.02.2019

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.