Vendredi, 24.05.2019

- Thème 1: FinTech - Une nouvelle étape est franchie

- Thème 2: Lyft - Une trajectoire cahoteuse

FinTech

Une nouvelle étape est franchie

Les 27 et 28 mai, aura lieu à Zurich le « Finance 2.0 ». Cette conférence porte sur les tendances actuelles dans le domaine des technologies financières (Fintech) depuis 2013. En tant que Partenaire Platine, UBS participe à l’événement en y mandatant ses propres intervenants. La transformation numérique du secteur financier progresse inexorablement, en Suisse, comme dans le monde entier. En conséquence, les titres des sociétés participant activement à la transformation qui est à l’œuvre bénéficient d’une forte demande : fin avril, le Solactive FinTech 20 TR Index a atteint un plus haut historique. Avec les Open End PERLES, les investisseurs peuvent s’exposer au sein de leur portefeuille à cet indice à fort momentum. Ce produit de participation est disponible au choix dans les monnaies franc suisse (symbole : FINTE), euro (symbole : FINTEE) et en dollar US (symbole : FINTEU).

Les organisateurs de « Finance 2.0 » proposent de nouveau cette année un programme varié. Sous le slogan « Writing the future of Banking », des conférences et des discussions aborderont dans un cadre zurichois les disruptions actuellement à l’œuvre dans le secteur financier. L’open banking, le cloud banking, la blockchain ou les crypto-monnaies seront au centre des débats. En particulier, ce dernier thème est susceptible d’être l’un des grands sujets de discussion abordés par la conférence. Par ailleurs, les crypto-monnaies basées sur la technologie de la blockchain opèrent un retour impressionnant après la forte correction de l’année dernière. Ceci vaut également et surtout pour le bitcoin. Depuis le début de l’année, ce protagoniste du secteur constituant de loin la monnaie numérique la plus importante en termes de capitalisation boursière a gagné plus de 80 % en valeur par rapport au dollar américain. Néanmoins, le bitcoin n’en est encore actuellement qu’à moins de la moitié du pic atteint fin 2017¹.

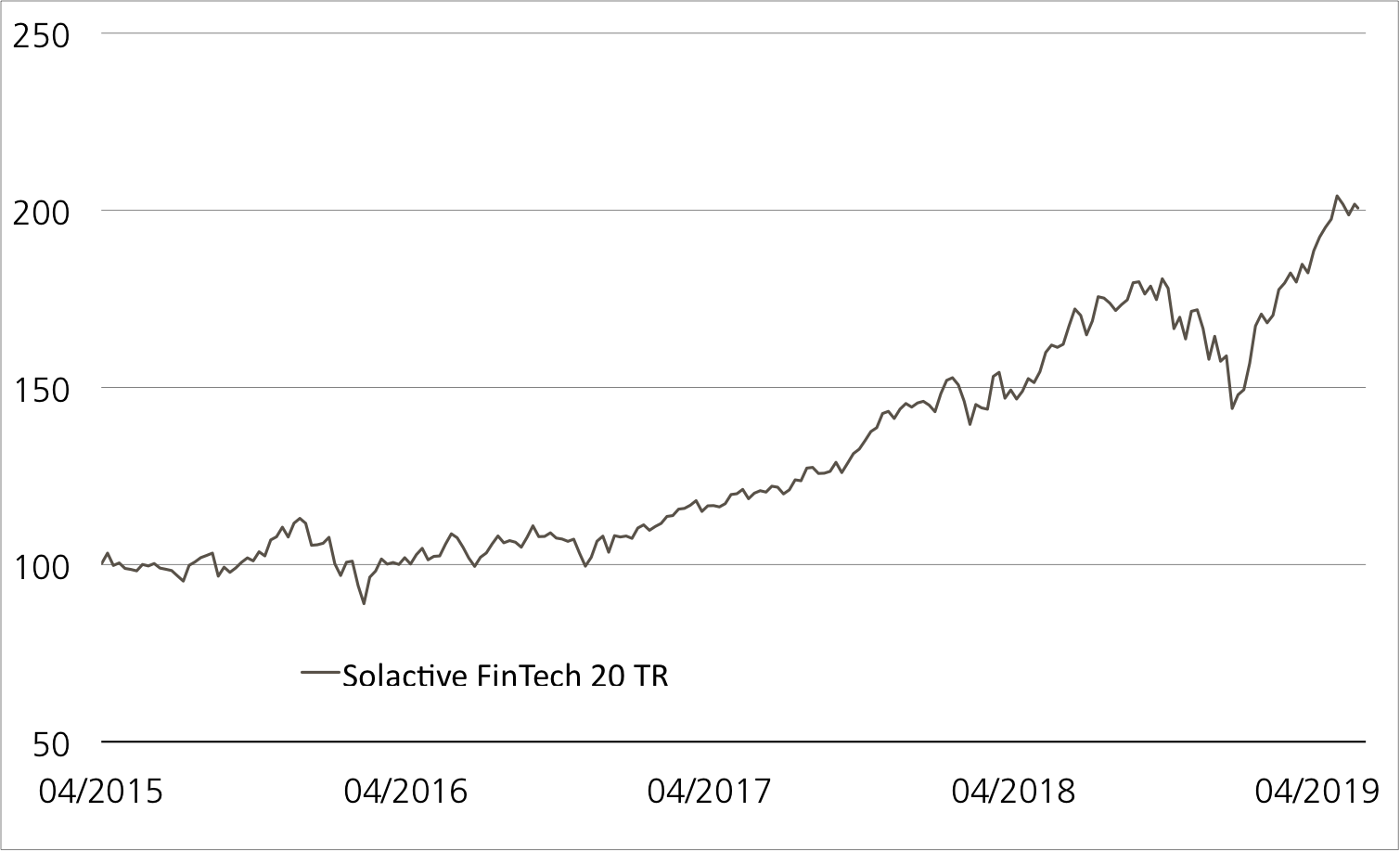

Le Solactive FinTech 20 Total Return Index affiche des fluctuations beaucoup plus faibles qu’au moment de son lancement il y a quatre ans. Cet indice de référence a récemment franchi une étape clé : Fin avril 2019, il est passé pour la première fois au-dessus de la barre des 200 points. Le Solactive FinTech 20 Total Return Index a ainsi plus que doublé sa valeur de départ de 100 points¹. Il cherche à couvrir tout le spectre du secteur émergent. Outre les exigences quantitatives au plan de la liquidité des actions et de la valeur boursière, dans le cadre de son processus de sélection, le fournisseur d’indice Solactive s’attache à vérifier que les candidats potentiels exercent une part significative de leurs activités dans le domaine des fintechs. Cette méthodologie appliquée par l’indice Solactive FinTech 20 fait de lui un véritable vivier de pionniers de ce marché en croissance. Exemple, MarketAxess : Ce poids lourd de l’indice se spécialise depuis 2000 dans la négociation électronique de titres à revenu fixe. Aujourd’hui, plus de 1500 utilisateurs sont connectés au système de ce prestataire de services américain. L’année dernière, ils ont généré un volume record de transactions de 1700 milliards de dollars US. (Source : MarketAxess, communiqué, 24.04.2019). Temenos compte également parmi les pionniers mondiaux des fintechs. Spécialiste des logiciels bancaires, la société genevoise se positionne sur certaines interfaces de numérisation – Temenos affiche depuis des années une forte croissance de ses ventes et de ses résultats.Opportunités: Les Open End PERLES au sein de l’indice Solactive FinTech 20 Index constituent un investissement à la fois rentable et dynamique – l’actif sous-jacent étant régulièrement réévalué – dans le cadre du processus de numérisation continue du secteur financier. Ce produit est disponible dans les monnaies CHF (symbole : FINTE), euro (symbole : FINTEE) et dollar américain (symbole : FINTEU). Pour les trois sous-jacents, il s’agit indices de rendement total, de sorte que les dividendes des membres de l’indice sont inclus dans le calcul sur une base nette. Les frais de gestion des PERLES Open End sont chacun de 0,75 % par an.

Risques: Les Open End PERLES ne bénéficient d’aucune protection du capital. En conséquence, une évolution négative des sous-jacents génère les pertes correspondantes pour le produit structuré. De plus, avec des produits structurés, l’investisseur supporte le risque d’émetteur, si bien qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Solactive FinTech 20 TR Index (CHF) depuis le 03.04.2015¹

Suite à son lancement, le FinTech 20 TR Index a évolué au départ de façon latérale. Début 2017, l’indice de référence a entamé un mouvement haussier, qui l’a conduit pour la première fois au-dessus de la barre des 200 points.

Source: UBS AG, Bloomberg

Valeurs du: 22.05.2019

MarketAxess 5 ans

Avec sa plate-forme de négociation électronique d’obligations, MarketAxess est en forte croissance depuis des années . Cette société qui est cotée au NASDAQ, fait donc l’objet d’une très forte demande de la part des investisseurs.

Source: UBS AG, Bloomberg

Valeurs du: 22.05.2019

¹) Nous attirons votre attention sur le fait que la performance passée n’est pas un indicateur de l’évolution de valeur future.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.

Open End PERLES sur SolactiveFinTech 20 Total Return Index (CHF)

| Symbol | FINTE |

| SVSP Name | Tracker Certifikat |

| SVSP Code | 1300 |

| Sous-jacent | Solactive FinTech 20 Total Return Index (CHF) |

| Conversion ratio | 1.0108:1 |

| Devise | CHF |

| Frais de gestion | 0.75% p.a. |

| Participation | 100% |

| Echéance | Open End |

| Émetteur | UBS AG, London |

| Bid/Ask | CHF 205.50 / 206.50 |

Open End PERLES sur Solactive FinTech 20 Total Return Index (USD)

| Symbol | FINTEU |

| SVSP Name | Tracker Certifikat |

| SVSP Code | 1300 |

| Sous-jacent | Solactive FinTech 20 Total Return Index (USD) |

| Conversion ratio | 1:1.013685 |

| Devise | USD |

| Frais de gestion | 0.75% p.a. |

| Participation | 100% |

| Echéance | Open End |

| Émetteur | UBS AG, London |

| Bid/Ask | USD 119.90 / 192.90 |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 22.05.2019

Apérçu du marché

| Index | Citation | Semaine¹ |

| SMI™ | 9’645.04 Pt. | 1.7% |

| SLI™ | 1’491.92 Pt. | 1.4% |

| S&P 500™ | 2’856.27 Pt. | 0.2% |

| Euro STOXX 50™ | 3’386.72 Pt. | 0.0% |

| S&P™ BRIC 40 | 4’081.92 Pt. | -2.0% |

| CMCI™ Compos. | 903.52 Pt. | -0.9% |

| Gold (troy ounce) | 1’274.20 USD | -1.7% |

¹ Changement basé sur le cours de clôture du jour précédent par rapport au cours de clôture de la semaine dernière.

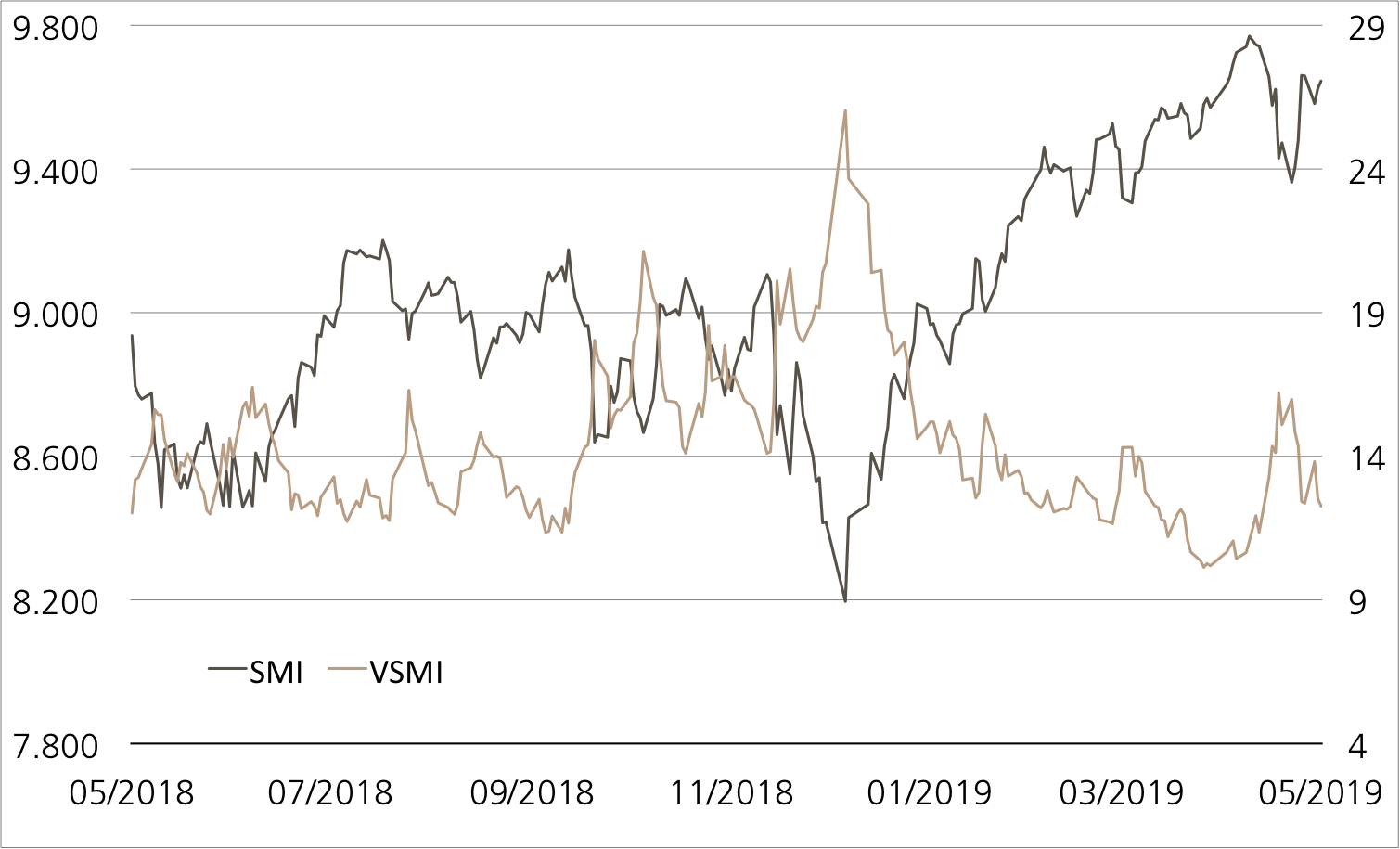

SMI™ vs. VSMI™ 1 année

L’index VSMI™ est calculé depuis 2005. Il affiche la volatilité des actions inclus dans le SMI™ index. Pour la calculation, un portefeuille est utilisé qui ne réagit qu’au variations de la volatilité au lieu des variations des prix. En le faisant, la méthodologie du VSMI™ utilise la volatilité carré, connu sous le terme variance, des options sur le SMI avec 30 jours jusqu’à l’échéance négociées à la Bourse Eurex.

Source: UBS AG, Bloomberg

Valeurs du: 22.05.2019

Lyft

Une trajectoire cahoteuse

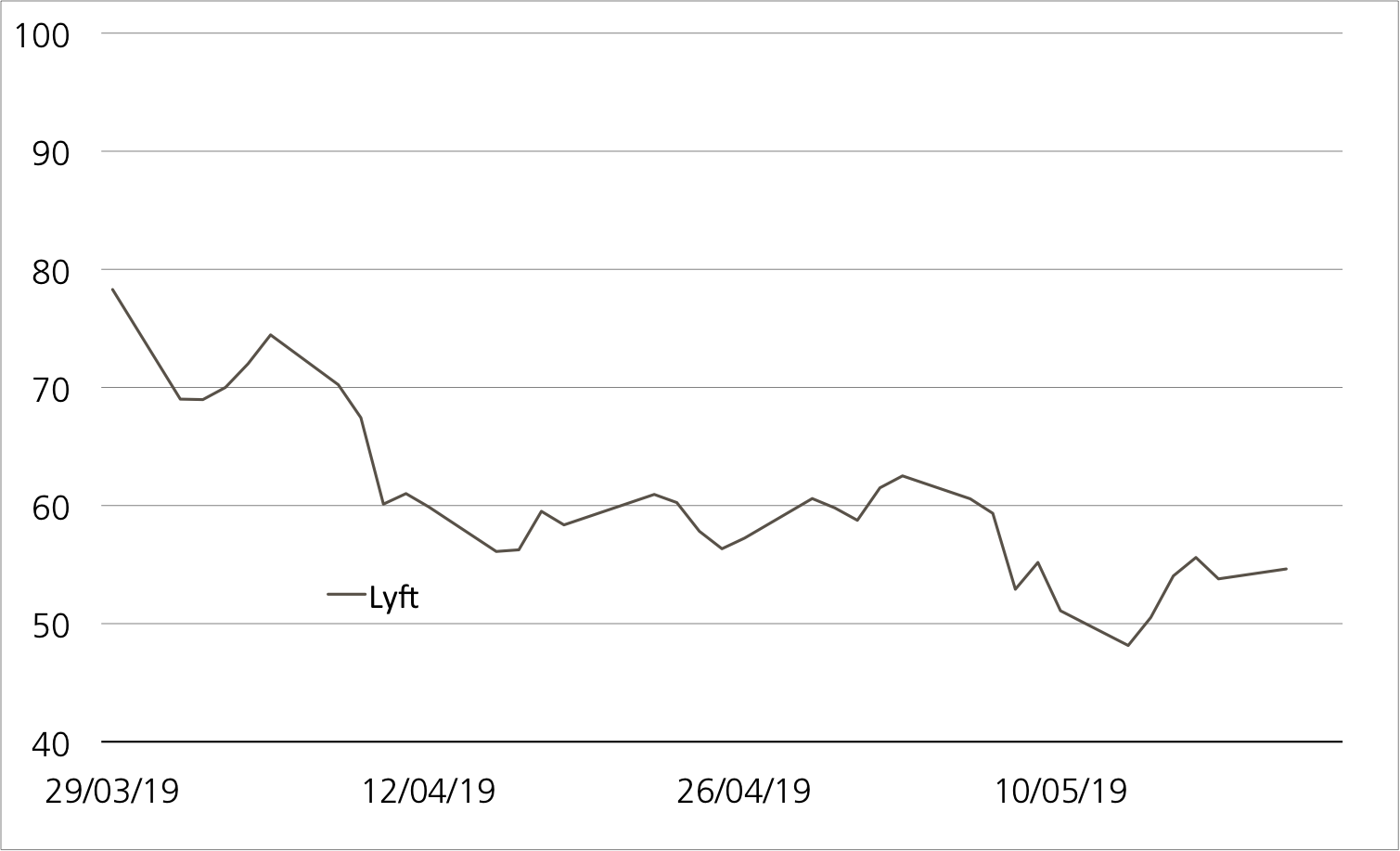

L’« économie du partage » est considérée comme un grand thème d’avenir. Tout particulièrement en matière de mobilité, de plus en plus de personnes optent pour des choix partagés au lieu d’investir dans une voiture. Cette mégatendance a fait son entrée à Wall Street avec deux introductions en bourse récentes. Avant même l’entrée en bourse, début mai, d’Uber, la plateforme leader dans ce domaine, son concurrent Lyft s’est lancé dès fin mars. UBS recourt pour la première fois à ce titre qui, suite à des débuts couronnés de succès a subi de fortes pressions, comme sous-jacent pour un Kick-In GOAL (symbole : KDPFDU). Le produit en souscription, libellé en dollars US, est doté d’un coupon de 10,25 % p.a. Lyft entame la période de douze mois avec une distance barrière de 50 %.

Le 29 mars 2019, Lyft a frôlé l’exploit au NASDAQ : atteignant son plus haut journalier de 88,60 dollars US, le titre de ce spécialiste de la mobilité était coté 23 % au-dessus de son cours d’introduction en bourse (72,00 dollars US). Cependant, cette euphorie a été de courte durée : Le 13 mai, peu après l’introduction en bourse d’Uber, Lyft est retombé à 48,14 dollars US¹. Quelques jours avant d’atteindre ce niveau plancher, la société avait publié de très mauvais chiffres pour le premier trimestre 2019. Au total, Les pertes cumulées s’élèvent à 1,14 milliard de dollars US. Toutefois, plus de trois quarts de ce montant est imputable à des paiements en actions dans le cadre de l’introduction en bourse. Corrigé de ces dépenses, Lyft est parvenu à réduire ses pertes de près de 17 millions de dollars US à 211,5 millions.

Logan Green, CEO et cofondateur, a évoqué le « démarrage solide d’une année importante ». En même temps, il a souligné la progression de 95 % des ventes atteignant 776 millions de dollars et le nombre croissant de conducteurs. Et de fait, Lyft compte 20,5 millions de « conducteurs actifs » au premier trimestre, soit 46 % de plus que début 2018. « Nous ne sommes encore qu’au tout début d’une vaste transformation qui verra la voiture particulière disparaître au profit du transport en tant que service », souligne le CEO. Cependant, il ne table pas tout de suite sur des profits. Pour 2019, Logan Green prévoit des pertes d’exploitation (au niveau de l’EBITDA ajusté) allant jusqu’à 1,175 milliard de dollars US. (Source : Lyft, communiqué de presse, 07.05.2019)

Opportunités: Le Kick-In GOAL (symbole : GOAL) vise une stabilisation du cours du nouveau venu au NASDAQ : KDPFDU). Il est crucial qu’au cours des douze mois à venir, Lyft ne tombe pas en-dessous de la barrière de 50 % de son cours initial. Si ce pari réussit, à la date d’expiration, le produit rapportera un rendement maximum correspondant au coupon de 10,25 % par an.

Risques: Les Kick-In GOALS ne bénéficient d’aucune protection du capital. Si pendant la durée de l’investissement Lyft atteint ou franchit une seule fois le Kick-In Level (barrière), la cote du sous-jacent doit remonter au moins au niveau du Strike Level à l’échéance. Dans le cas contraire, le remboursement s’effectuera en espèces conformément au ratio de souscription. Dans un tel cas, des pertes sont probables. De plus, avec des produits structurés, l’investisseur supporte le risque d’émetteur, si bien qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Lyft depuis 29.03.2019 (IPO)¹

Source: UBS AG, Bloomberg

Valeurs du: 22.05.2019

10.25% p.a. Kick-In GOAL sur Lyft

| Symbol | KDPFDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230 |

| Sous-jacent | Lyft Inc. |

| Devise | USD |

| Coupon | 10.25% p.a. |

| Kick-In Level (Barrière) | 50% |

| Echéance | 29.05.2020 |

| Émetteur | UBS AG, London |

| Date de fixation du prix | 29.05.2019, 15:00 h |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 22.05.2019

¹) La performance passée n’indique pas les résultats futures.

²) Les condition des ETTs sont vérifiés annuellement et peuvent être ajustées avec un délai de 13 mois après la publication.