Vendredi, 07.06.2019

- Thème 1: Stratégie Low Vola - Un indice pour garder la tête froide

- Thème 2: American Airlines / Lufthansa - En vol latéral vers le bénéfice

Stratégie Low Vola

Un indice pour garder la tête froide

Traditionnellement, la pondération des indices boursiers se fait à l’aide de la capitalisation de leurs composants. Dans le but de générer des rendements excédentaires ou de réduire le risque, les indices de référence appelés Smart Beta Benchmarks divergent de ce principe. Les critères de sélection les plus usuels englobent une volatilité comparativement faible. Le K Switzerland Low Volatility Index applique ce concept depuis quelques années sur le marché suisse. À ce jour, il vaut la peine de se focaliser sur des actions domestiques fluctuant peu: par rapport au SMI™ le Smart Beta Benchmark présente une nette surperformance.¹ UBS représente passivement le K Switzerland Low Volatility Index par un PERLES (symbole: SOLVZU).

Le 23 juin, le référendum britannique sur l’UE en sera déjà à sa troisième édition. On ne sait néanmoins toujours pas quand la Grande-Bretagne quittera l’Union européenne. On considère même qu’il est possible que le royaume insulaire reste dans la communauté des États. Outre le chaos provoqué par le Brexit, les différends commerciaux mettent à rude épreuve les nerfs des investisseurs: en début d’année, l’espoir d’une résolution du conflit entre les USA et la Chine s’était répandu. Cette perspective était considérée comme une raison pour les marchés des actions d’augmenter nettement dans les premiers mois de 2019. Mais en mai, les bourses se sont affolées après que les USA ont augmenté une partie des sanctions douanières sur les importations de l’Empire du Milieu. Une occasion de résoudre le conflit s’offre les 28 et 29 juin, à l’occasion du sommet G20 à Osaka. Outre Donald Trump, président des États-Unis, Xi Jinping, président de la république de Chine, est lui aussi attendu dans la métropole japonaise.

UBS CIO GWM ne voit toutefois qu’une probabilité de 20% d’une entente en marge du sommet. Dans un scénario d’actualité, les experts s’attendent, avec une probabilité de 50%, à ce que la Chine et les USA s’entendent au cours du deuxième semestre sur un «deal». Toutefois, il faut compter avec des négociations coriaces sur ce chemin. Les marchés devraient suivre avec une nervosité correspondante tous les news à ce sujet. Dans tous les cas, UBS CIO GWM part du principe que la volatilité restera forte même dans le scénario de base susmentionné. Les spécialistes estiment avec une probabilité de 20% que les entretiens échoueront, ou qu’une escalade se produira dans les différends commerciaux. (Source : UBS CIO GWM, Global risk radar «All the president’s threats», 17.05.2019)Le K Switzerland Low Volatility Index vise un investissement lors duquel l’agitation sur les Bourses restera quelque peu à l’extérieur. De façon générale, pour cet indice de référence, le 300 entreprises suisses à la plus forte capitalisation entrent en ligne de compte. Dans ce fonds, chaque mois, on sélectionne les 20 titres ayant la plus faible marge de volatilité des cours. La volatilité est également déterminante pour la pondération. Par conséquent, moins une action fluctue par rapport aux autres composants, plus sa part à l’indice est élevée. Un titre peut contribuer à raison de dix pour cent au maximum. De cette matière, la stratégie Low Vola s’efforce d’éviter les gros risques, donc une part excédentaire de quelques titres.

Opportunités: La valeur du PERLES (symbole : SOLVZU) représente le K Switzerland Low Volatility Index dans une proportion 1:1. Ainsi, le produit permet la participation simple et dynamique aux 20 actions les moins volatiles de Suisse. Outre des entreprises du premier rang boursier telles que, par exemple, les poids lourds du SMI™ que sont Nestlé, Roche et Novartis, la valeur de base comporte aussi une série de Small et Mid Caps. Cembra Money Bank en fait partie, tout comme Pargesa Holding ou l’Aéroport de Zurich. D’éventuels dividendes de toutes les entreprises de l’indice sont réinvestis net dans l’indice de référence.

Risques: Il n’existe aucune protection du capital pour le produit présenté. Avec un PERLES, il est possible d’essuyer des pertes en cas de baisse de l’indice sous-jacent. De plus, avec des produits structurés, l’investisseur supporte le risque d’émetteur, si bien qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

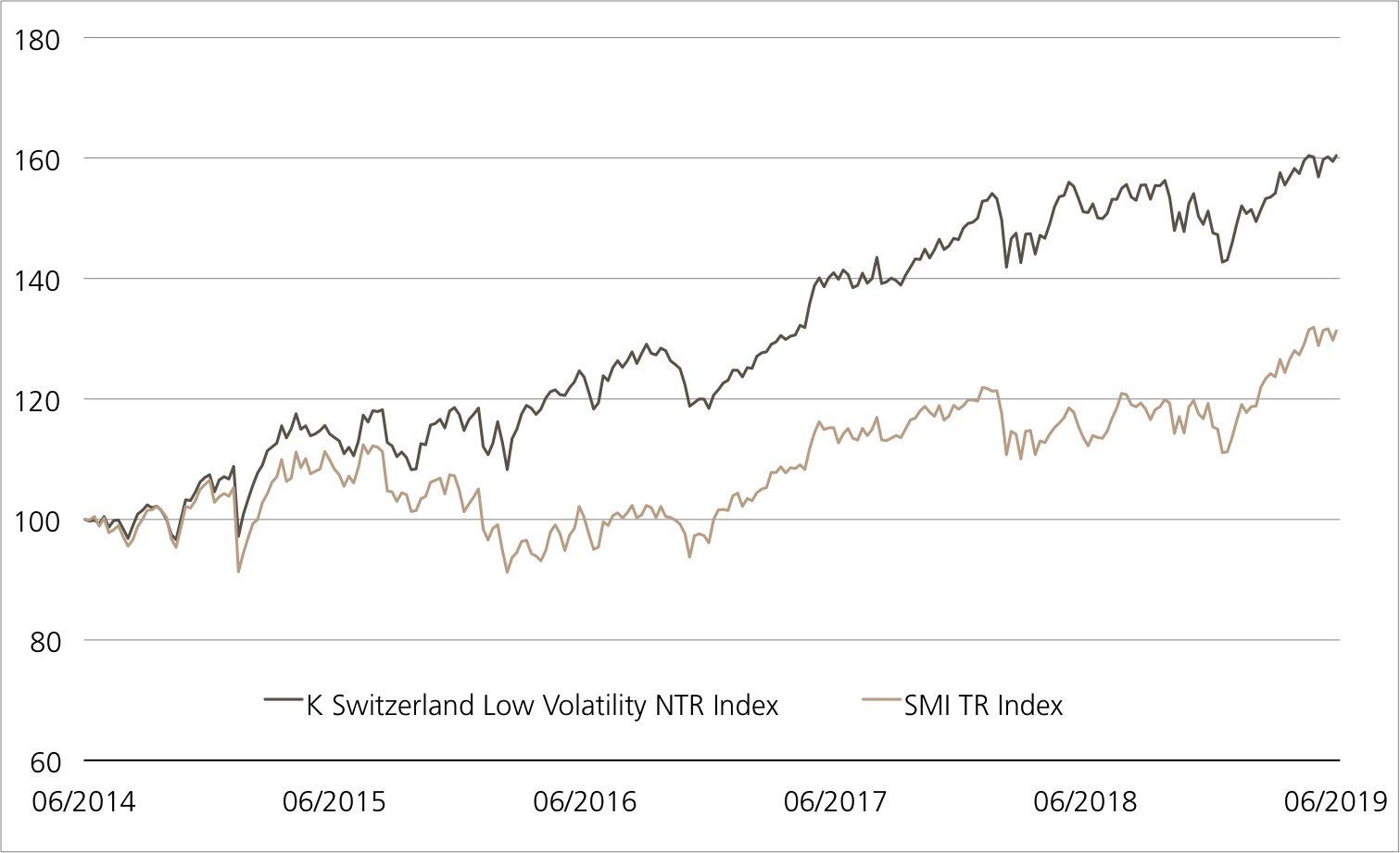

K Switzerland Low Volatility NTR Index vs SMI™ TR Index (5 ans, uniquement aux fins d’illustration, indications en %)¹

Sur cinq ans, le K Switzerland Low Volatility Index a pu générer par rapport à l’indice directeur suisse SMITM une surperformance considérable de près de 30 points de pourcentage.

Source: UBS AG, Bloomberg

Valeurs du: 07.06.2019

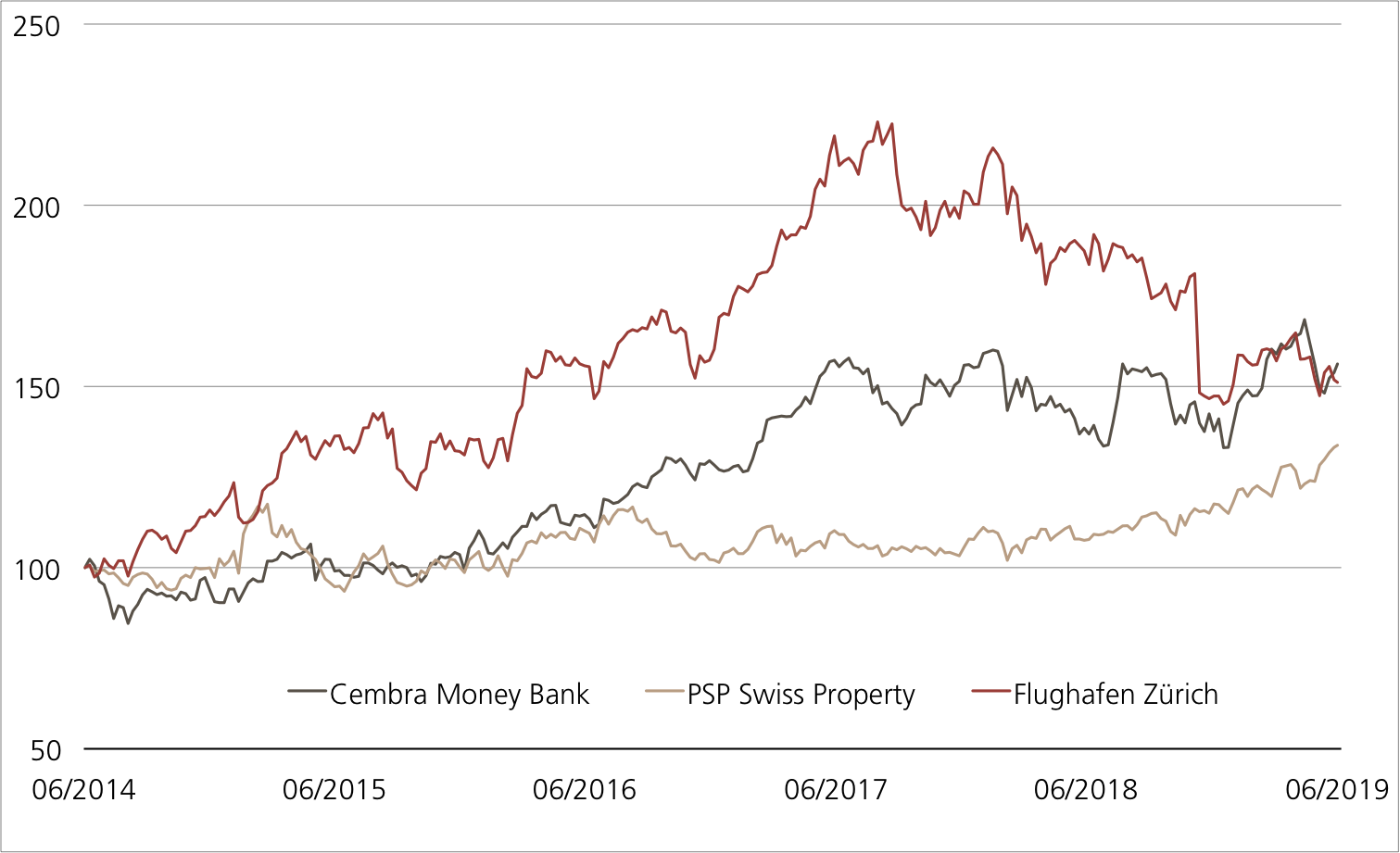

Cembra Money Bank vs PSP Swiss Property vs Aéroport de Zurich (5 ans, uniquement aux fins d’illustration, indications en %)¹

Cembra, PSP et Aéroport de Zurich sont, mesurés à la capitalisation, les trois plus petits membres du K Switzerland Low Volatility Index. Dernièrement, Cembra a pris la tête du trio dans le classement sur cinq ans.

Source: UBS AG, Bloomberg

Valeurs du: 07.06.2019

¹) Nous attirons votre attention sur le fait que la performance passée n’est pas un indicateur de l’évolution de valeur future.

PERLES auf den K Switzerland Low Volatility Index

| Symbol | SOLVZU |

| SVSP Name | Tracker Certifikat |

| SVSP Code | 1300 |

| Sous-jacent | K Switzerland Low Volatility Net Total Return Index |

| Conversion ratio | 1:1 |

| Devise | CHF |

| Frais de gestion | 1.00% p.a. |

| Participation | 100% |

| Echéance | 17.04.2023 |

| Émetteur | UBS AG, London |

| Bid/Ask | CHF 271.25 / 273.00 |

Composition de l’indice de faible volatilité pour la K Suisse, juin 2019

| Helvetia Holding | PSP Swiss Property |

| Baloise Holding | Swiss Prime Site |

| Nestlé | Flughafen Zürich |

| Swiss Re | Sika |

| Swiss Life Holding | Swisscom |

| SGS | Lindt & Sprüngli |

| Roche Holding | Givaudan |

| Novartis | Partners Group Holding |

| Barry Callebaut | Zurich Insurance Group |

| Cembra Money Bank | Pargesa Holding |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 07.06.2019

Apérçu du marché

| Index | Citation | Semaine¹ |

| SMI™ | 9’658.62 Pt. | -0.2% |

| SLI™ | 1’480.00 Pt. | -0.4% |

| S&P 500™ | 2’826.15 Pt. | 0.8% |

| Euro STOXX 50™ | 3’339.95 Pt. | -0.3% |

| S&P™ BRIC 40 | 4’058.92 Pt. | 1.1% |

| CMCI™ Compos. | 872.38 Pt. | -4.0% |

| Gold (troy ounce) | 1’333.60 USD | 4.0% |

¹ Changement basé sur le cours de clôture du jour précédent par rapport au cours de clôture de la semaine dernière.

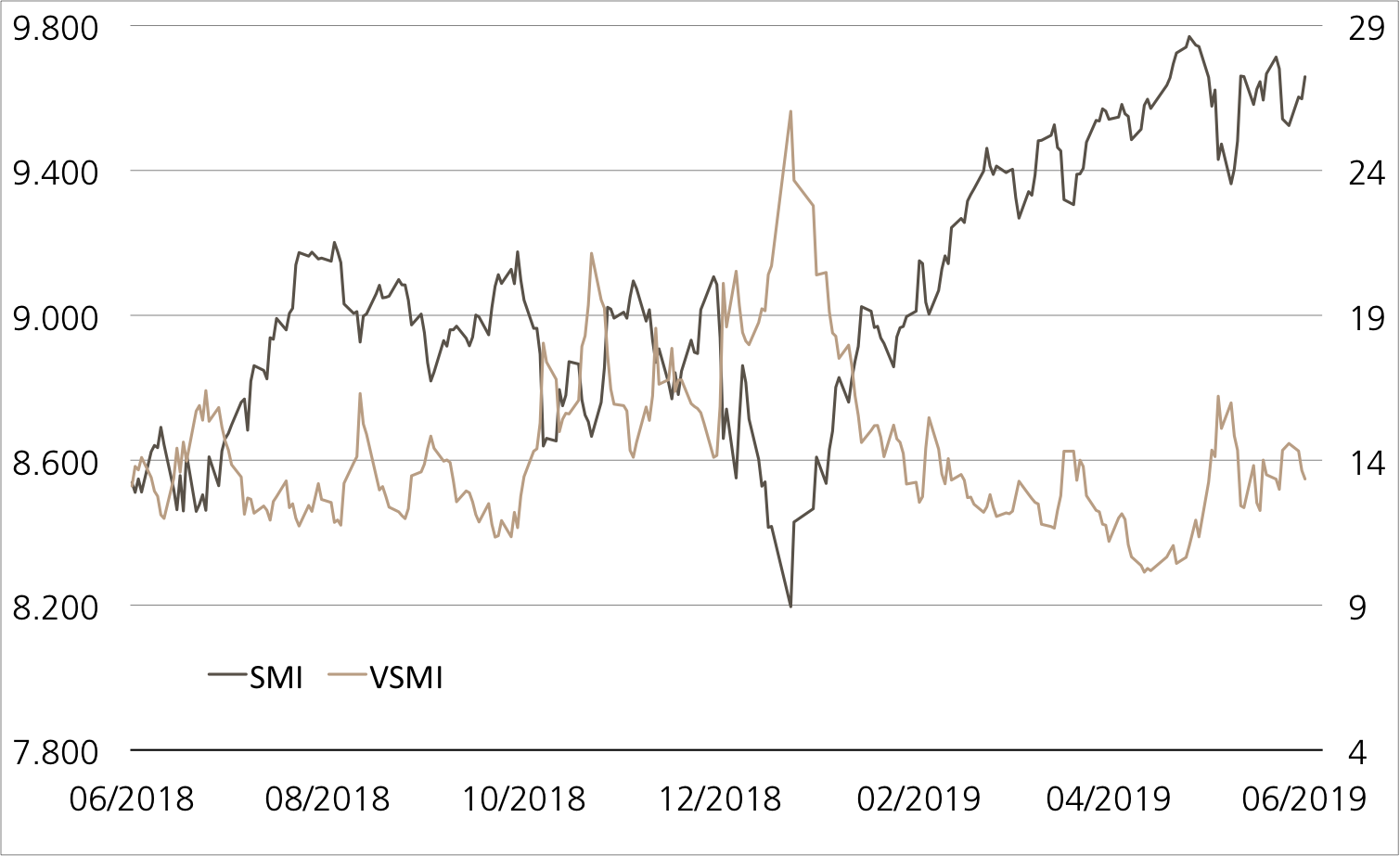

SMI™ vs. VSMI™ 1 année

L’index VSMI™ est calculé depuis 2005. Il affiche la volatilité des actions inclus dans le SMI™ index. Pour la calculation, un portefeuille est utilisé qui ne réagit qu’au variations de la volatilité au lieu des variations des prix. En le faisant, la méthodologie du VSMI™ utilise la volatilité carré, connu sous le terme variance, des options sur le SMI avec 30 jours jusqu’à l’échéance négociées à la Bourse Eurex.

Source: UBS AG, Bloomberg

Valeurs du: 07.06.2019

American Airlines / Lufthansa

En vol latéral vers le bénéfice

Les problèmes dans le ciel augmentent: les conflits commerciaux globaux ainsi que les coûts élevés du kérosène pourraient avoir pour conséquence que les compagnies aériennes doivent faire des sacrifices en matière de bénéfices. C’est la conclusion à laquelle parvient la IATA, l’Association internationale du transport aérien, qui représente 80% du trafic aérien mondial. Les experts ont baissé leur pronostic de rendement pour 2019 d’environ un cinquième, à 28 milliards de dollars US. Ceci correspondrait à un recul de plus de six pour cent par rapport à 2018. (Source : IATA, communiqué de presse, 02.06.2019) Mais Carsten Spohr, chef de Lufthansa, ne cache pas la tête dans le sable. Au contraire : à l’occasion d’un entretien avec le NZZ le 4 juin, il a affirmé que «nous allons voir de nouveau de meilleurs trimestres que le premier». Avec American Airlines, la Lufthansa forme la base de l’Early Redemption (ER) Worst of Kick-In GOALs (symbole: KDREDU). Le rendement maximal de 10,25% p. a. sera versé tant que la barrière reste intacte à 55%.

La Lufthansa allemande a commencé la nouvelle année par des pertes. Une forte concurrence sur la courte distance ainsi que les coûts élevés du carburant ont provoqué des réductions. Toutefois, la compagnie aérienne à la grue maintient son objectif de réaliser en 2019 un rendement opérationnel apuré de 6,5% à 8,0%. Son concurrent American Airlines (AAA) a dû faire un peu marche arrière. Cela a toutefois moins à voir avec une guerre des prix, et le groupe américain est plutôt affecté par l’interdiction de vol des Boeing 737 MAX. Rien qu’au premier trimestre AAA a dû annuler 1200 vols. Néanmoins, le chiffre d’affaires opérationnel a augmenté de 2% entre janvier et mars. (Source : Thomson Reuters, article de presse, 26.04.2019) En raison de l’immobilisation, AAA s’attend à des frais de 350 millions de dollars US. Actuellement, la compagnie aérienne part du principe que les jets vont rester au sol jusqu’à la mi-août. L’autorité de l’aviation américaine peut toutefois envisager un retour des Boeing 737 MAX fin juin déjà. Dans ce cas, les frais pour AAA seraient plus faibles que prévu. (Source : Thomson Reuters, article de presse, 24.05.2019)

Opportunités: Dans l’année en cours, les compagnies aériennes AAA et Lufthansa restent sur le carreau. Tandis que le marché global augmentait, les actions des compagnies aériennes amorçaient une descente.¹ Pour réaliser avec l’ER Worst of Kick-In GOAL (symbole: KDREDU) un rendement à deux chiffres de pourcentage, AAA et Lufthansa n’ont pas besoin de prendre un énorme tournant. La seule condition pour réaliser le rendement maximum de 10,25% p. a. avec l’investissement, c’est que le duo laisse intacte la barrière placée bas à 55% des cours initiaux. La fonction ER veille à ce qu’un remboursement anticipé puisse être effectué dès la fin de cette année, par trimestre.

Risques: Il n’existe aucune protection du capital pour le produit présenté. Si, pendant la durée de l’investissement, l’un des sous-jacents cote une seule fois au niveau ou en dessous de sa barrière respective (Kick-In Level), et que, de plus, la fonction d’Early Redemption ne s’applique pas, le remboursement par amortissement en espèces à l’échéance est basé sur la performance la plus faible (sur la base du Strike) du duo (au maximum toutefois à la valeur nominale majorée du coupon). En pareil cas, des pertes sont probables. De plus, avec des produits structurés, l’investisseur supporte le risque d’émetteur, si bien qu’en cas d’insolvabilité d’UBS SA, le capital investi peut être perdu, indépendamment de l’évolution du sous-jacent.

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

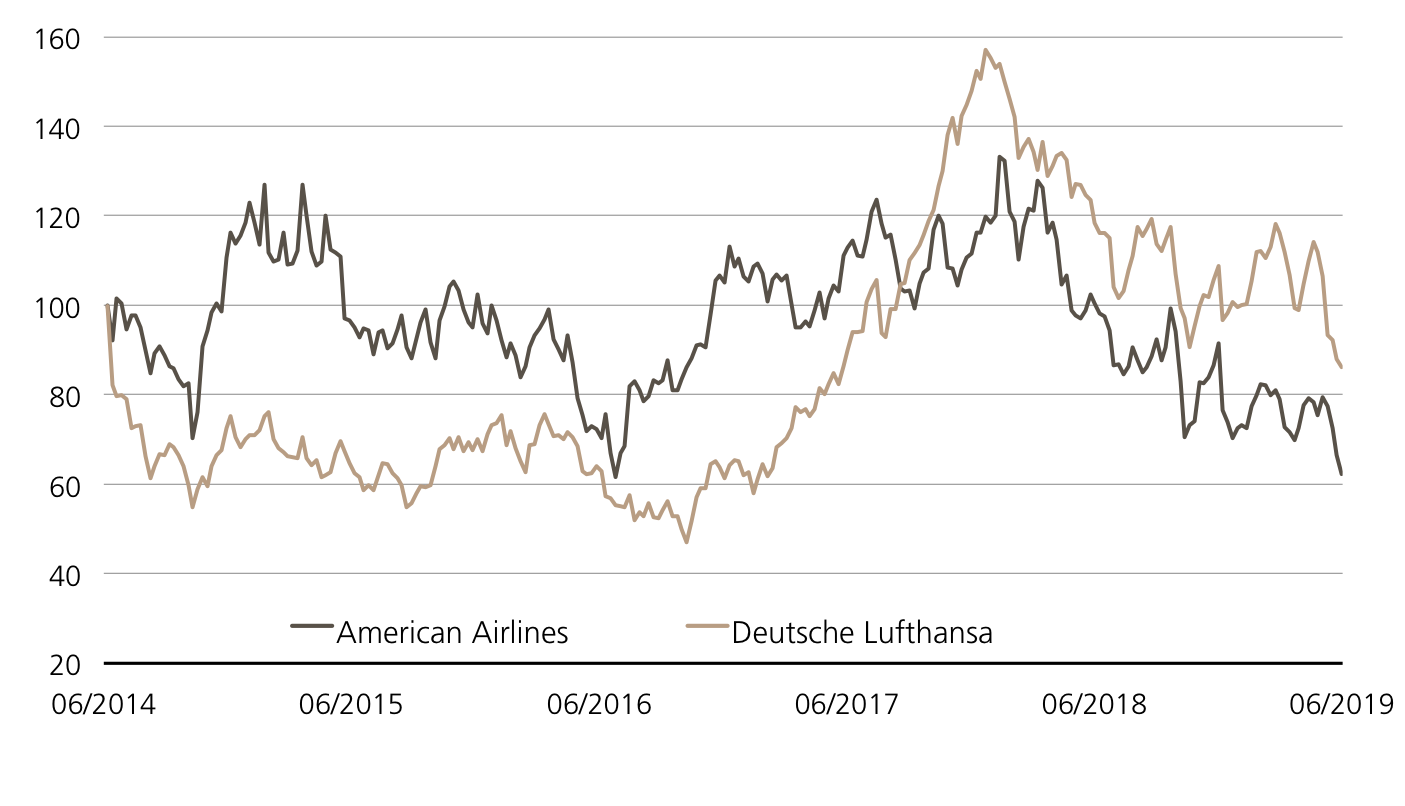

American Airlines vs. Deutsche Lufthansa(5 ans, uniquement aux fins d’illustration, indications en %)¹

Source: UBS AG, Bloomberg

Valeurs du: 07.06.2019

10.25% p.a. ER Worst of Kick-In GOAL sur American Airlines / Deutsche Lufthansa

| Symbol | KDREDU |

| SVSP Name | Barrier Reverse Convertible |

| SPVSP Code | 1230 (Auto-Callable) |

| Sous-jacent | American Airlines / Deutsche Lufthansa |

| Devise | EUR |

| Coupon | 10.25% p.a. |

| Kick-In Level (Barrière) | 55% |

| Echéance | 14.12.2020 |

| Émetteur | UBS AG, London |

| Date de fixation du prix | 12.06.19, 15:00 h |

Vous trouverez davantage de produits UBS et des informations sur les opportunités et les risques à l’adresse ubs.com/keyinvest.

Source: UBS AG, Bloomberg

Valeurs du: 07.06.2019

¹) La performance passée n’indique pas les résultats futures.