- Thema 1: Fusionen und Übernahmen – Ein gewinnbringendes Geschäft

- Thema 2: US-Banken – Die Milliardengewinne sprudeln

Fusionen und Übernahmen

Ein gewinnbringendes Geschäft

Generell ist es aufgrund der aktuellen Unsicherheiten in Bezug auf eine sich abschwächende Konjunktur sowie dem wachsenden Protektionismus im Welthandel bei Merger & Acquisitions (M&A) zuletzt ruhiger geworden. In Europa gingen die Deals im ersten Halbjahr 2019 um 14 Prozent auf 3’488 zurück. Doch es gibt Licht am Horizont: Nach einer Umfrage von CMS und Mergermarket gehen 57 Prozent der Befragten davon aus, dass die Anzahl der grenzübergreifenden Transaktionen in den nächsten zwölf Monaten zunehmen wird. «Ungeachtet der geopolitischen und marktbezogenen Unwägbarkeiten bieten sich noch immer zahlreiche Chancen für Deals», sagt Stefan Brunnschweiler von CMS. (Quelle: CMS/Mergermarket, „European M&A Outlook“, September 2019).

Dass es sich lohnen kann, auf Übernahmeziele zu setzen, zeigen die beiden Eingangs erwähnten Beispiele. Bei Axel Springer lag die Offerte von KKR mit 63 Euro je Aktie 40 Prozent über dem Kurs, bevor erste Spekulationen die Runde machten.¹

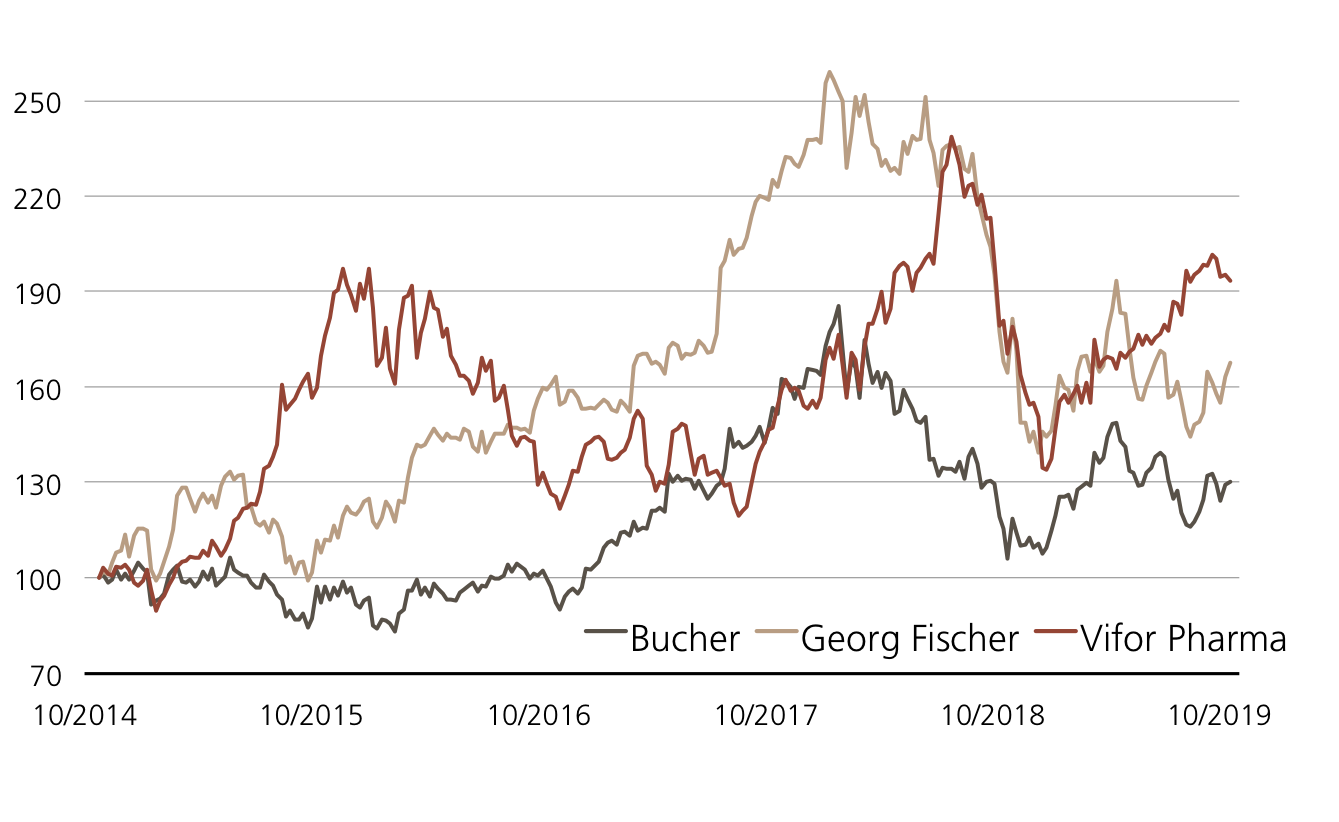

Dass M&A-Ziele oft bereits vor einem tatsächlichen Angebot ansehnliche Kursanstiege verzeichnen, zeigt beispielsweise die heimische Vifor Pharma. Die Firma wird bereits seit längerem als Kandidat gehandelt und verteuerte sich alleine in diesem Jahr um 43 Prozent.¹ (Quelle: NZZ, Medienbericht, 14.03.2019) Manchmal reicht aber auch schon eine Teilübernahme, um Schwung in einen Titel zu bekommen. Ein gutes Beispiel ist Dialog Semiconductor. Vor rund einem Jahr hat Apple für mehrere hundert Millionen US-Dollar einen Bereich des Chip-Spezialisten gekauft. (Quelle: Dialog Semiconductor, Pressemitteilung, 11.10.2018) Der Dialog-Kurs konnte sich in den vergangenen zwölf Monaten nahezu verdoppeln.¹

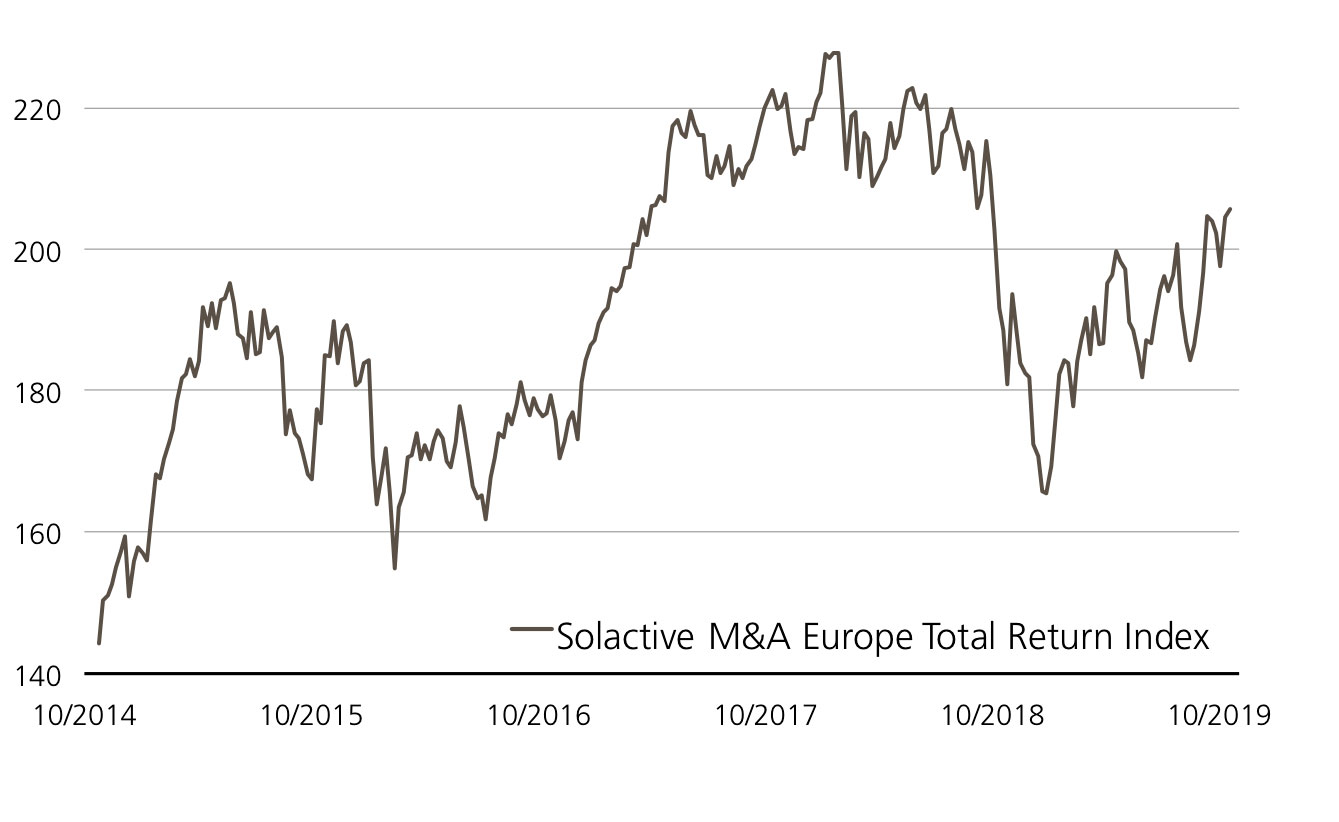

Die genannten Unternehmen befinden sich allesamt im Solactive M&A Europe Index. In einem mehrstufigen Verfahren versuchen die Experten stets die aussichtsreichsten Übernahmeziele zu finden. Zuerst müssen quantitative Anforderungen beim täglichen Handelsumsatz sowie der Marktkapitalisierung erfüllt werden. Im nächsten Schritt werden die Unternehmen auf mehrere qualitative Kennziffern hin geprüft. Dazu zählt der Gewinn je Aktie, das Kurs-Buchwert-Verhältnis sowie das Umsatzwachstum. Von den übrig gebliebenen Titeln ziehen die 40 Unternehmen mit dem niedrigsten Börsenwert gleichgewichtet in den Index ein. Solactive hält durch eine vierteljährliche Überprüfung die Zusammensetzung frisch.

Chancen: Mit dem Open End PERLES (Symbol: MANDAU) auf den Solactive M&A Europe Total Return Index können sich Anleger die ausgeklügelte und transparente Strategie kostengünstig ins Depot holen. Die Verwaltungsgebühr beträgt jährlich 0.75 Prozent. Da es sich beim Basiswert um eine Total Return-Variante handelt, profitieren Anleger von allfälligen Dividendenzahlungen. Ausschüttungen der enthaltenen Unternehmen werden direkt in den Index reinvestiert.

Risiken:Open End PERLES sind nicht kapitalgeschützt. Es kommt zu Verlusten, wenn der zugrundeliegende Index fällt. Ausserdem ist das Währungsrisiko zu berücksichtigen, da die Währung einzelner Indexmitglieder von der Handelswährung des vorgestellten Zertifikats abweichen kann. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Unternehmen | Gewicht | |

| Siltronic | 3.04% | |

| 1&1 Drillisch | 2.98% | |

| Pennon Group | 2.89% | |

| TUI | 2.89% | |

| Peugeot | 2.79% | |

| Aareal Bank | 2.76% | |

| Bellway | 2.72% | |

| Bouygues | 2.67% | |

| AP Moller Maersk | 2.66% | |

| Flutter Entertain. | 2.66% | |

| Index | Stand | Woche¹ | |

|---|---|---|---|

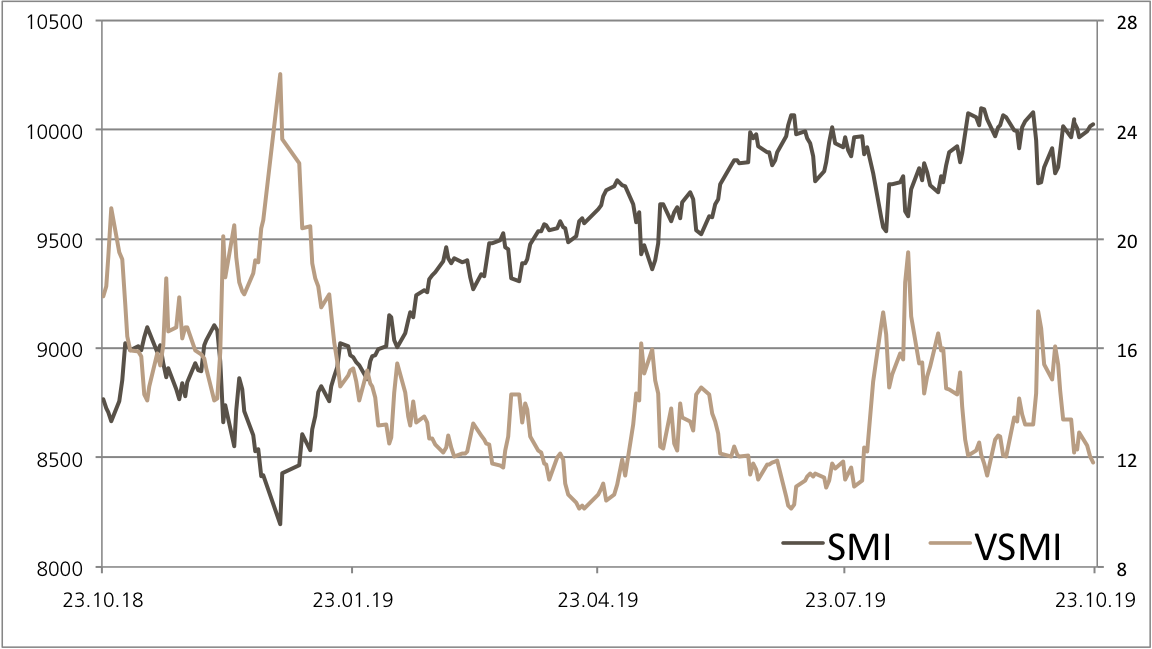

| SMI™ | 10’023.52 | -0.1% | |

| SLI™ | 1’537.77 | -0.2% | |

| S&P 500™ | 3’004.52 | 0.5% | |

| EURO STOXX 50™ | 3’606.89 | 0.2% | |

| S&P™ BRIC 40 | 4’203.21 | -0.1% | |

| CMCI™ Compos. | 900.33 | 1.1% | |

| Gold (Feinunze) | 1’495.70 | 0.1% | |

US-Banken

Die Milliardengewinne sprudeln

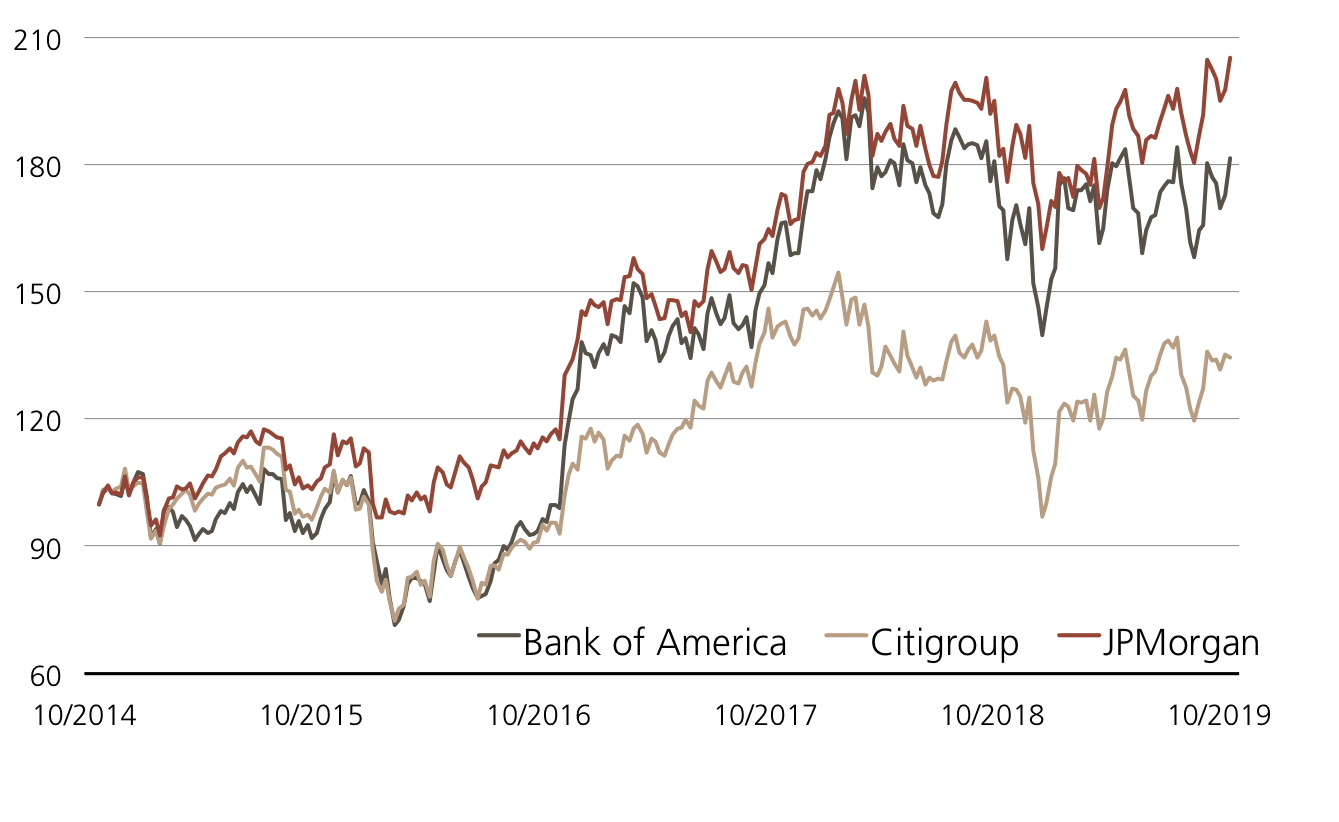

Chancen:Die Aktien der drei genannten US-Banken strotzen derzeit vor Kraft. Während JPMorgan und Bank of America um rund ein Viertel in diesem Jahr zulegten, schaffte die Citigroup gar ein Plus um mehr als ein Drittel.¹ Der in Zeichnung stehende Kick-In GOAL (Symbol: KELGDU) kommt allerdings völlig ohne weitere Kursanstiege aus, um eine prozentual zweistellige Rendite zu erzielen. Sollten die Barrieren der einzelnen Basiswerte, die bei 60 Prozent der Startkurse angesetzt werden, während der Laufzeit unversehrt bleiben, wirft das Produkt spätestens in 18 Monaten die Maximalrendite von 10.00 Prozent p.a. ab.

Risiken:Kick-In GOALs sind nicht kapitalgeschützt. Notiert einer der Basiswerte des Kick-In GOALs während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level, und kommt zudem das Early Redemption Feature nicht zum tragen, kann die Tilgung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

10.00% p.a. ER Kick-In GOAL auf Bank of America / Citigroup / JPMorgan

| Remove | ||

|---|---|---|

| Symbol | KELGDU | |

| SVSP Name | Barrier Reverse Convertible | |

| SVSP Code | 1230 (Auto-Callable) | |

| Basiswerte | Bank of America, Citigroup, JPMorgan | |

| Handelswährung | USD | |

| Coupon | 10.00% p.a. | |

| Kick-In Level (Barriere) |

60% | |

| Verfall | 29.04.2021 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 30.10.2019, 15:00 Uhr | |

Termsheet Weitere Produkte sowie Informationen zu Chancen und Risiken finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 23.10.2019