- Thema 1: US-Aktienmarkt – Die Ampel steht auf grün

- Thema 2: thyssenkrupp – Zeit für den Neuanfang

- Thema 3: Rohstoffmonitor – Oktober 2019

US-Aktienmarkt

Die Ampel steht auf grün

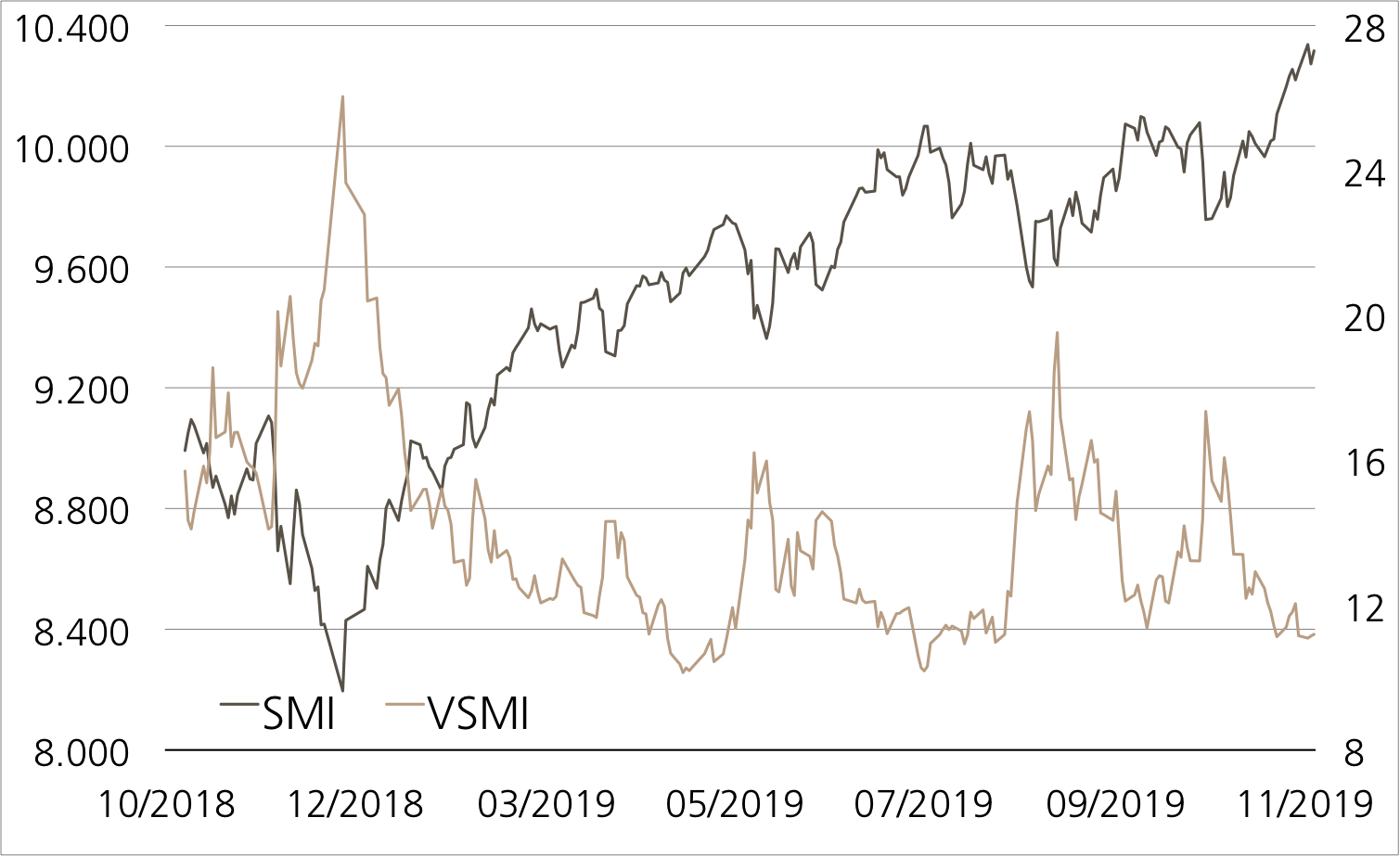

In der letzten Oktoberwoche ging es an der Wall Street hoch her. Am Mittwoch rückte die US-Notenbank mit ihrem Zinsentscheid in den Fokus. Wie erwartet hat das Fed den Leitsatz um 25 Basispunkte auf die neue Spanne von 1.50 bis 1.75 Prozent reduziert. Nachdem der Offenmarktausschuss den Zins nun an drei Sitzungen nacheinander gesenkt hat, sieht es nach einer Pause aus. Zunächst möchte das Fed jedenfalls den weiteren Konjunkturverlauf beobachten. Anschliessend wird beurteilt, wie der angemessene Pfad für die Zinsen gestaltet werden soll. (Quelle: Thomson Reuters, Medienbericht, 30.10.2019)

Für Kauflaune sorgt an der Wall Street auch die mögliche Entspannung im Handelsstreit. Gemäss Thomson Reuters wird allgemein erwartet dass die USA und China vor dem Abschluss eines Teilabkommens stehen. Es könnte die Aufhebung der Zölle auf chinesische Importe wie Mobiltelefone, Laptops und Spielzeug enthalten. Eigentlich sollten diese ab dem 15. Dezember greifen. Noch im Novemberkönnten US-Präsident Donald Trump und Chinas Staatspräsident Xi Jinping das «Phase 1»-Abkommen unterzeichnen. (Quelle: Thomson Reuters, Medienbericht, 05.11.2019)

Ein dritter kurstreibender Faktor ist die Berichtssaison. Laut Factset lagen per 1. November die Zwischenberichte von 71 Prozent der Unternehmen aus dem S&P 500™ vor. Davon wiederum haben 76 Prozent beim Gewinn je Aktie die Erwartungen des Marktes übertroffen. Analysten gehen jetzt im Schnitt davon aus, dass der US-Leitindex im dritten Quartal 2019 einen Gewinnrückgang von 2.7 Prozent verzeichnet hat. Ende September hatten sie noch mit einem Schrumpfen der Ergebnisse um 4.1 Prozent gerechnet. Einen gehörigen Anteil an der Aufwärtsrevision hat Apple. Der Technologieriese hat im abgelaufenen Vierteljahr mit einem Ergebnis je Aktie von 3.03 US-Dollar den Konsens um 20 US-Cent übertroffen. (Quelle: Factset, Earnings Insight, 01.11.2019)

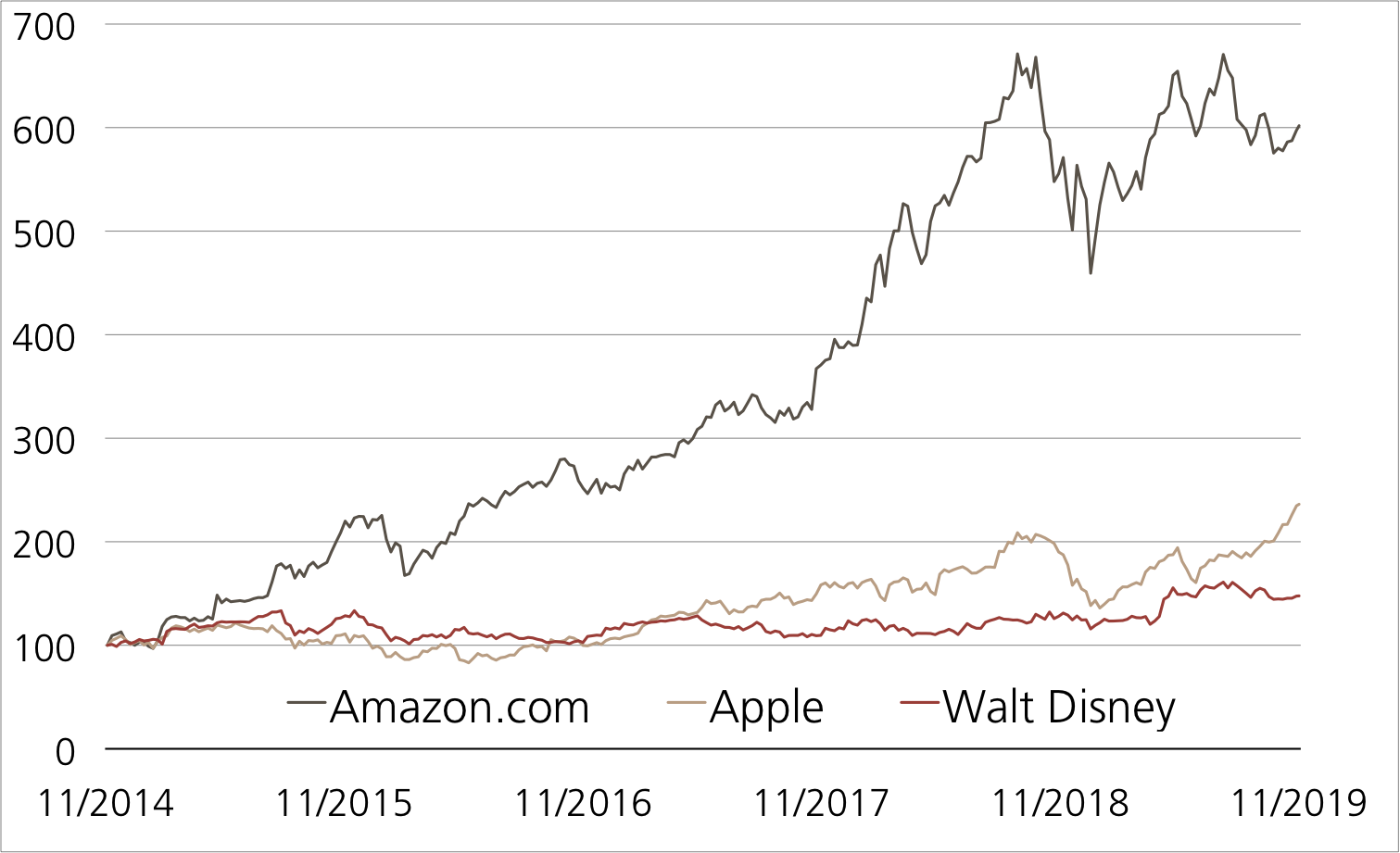

Chancen: Der ETT (Symbol: ETSPX) nimmt im Bezugsverhältnis 10:1 an der Entwicklung des S&P 500™ Total Return Index teil. Da es sich beim Basiswert um die Total Return Variante des US-Benchmarks handelt, fliessen auch die Ausschüttungen der Indexmitglieder in die Berechnung mit ein. Eine Alternative zur direkten Partizipation bietet der Callable Kick-In GOAL (Symbol: KENODU) auf Amazon, Apple und Walt Disney. Solange keiner der drei Large Caps auf oder unter die Barriere von 60 Prozent der Anfangsfixierung fällt, wirft das Produkt zum Verfalltermin eine Rendite 7.50 Prozent p.a. ab. An den im Termsheet genannten Terminen kann die Emittentin den Kick-In GOAL kündigen und gegebenenfalls vorzeitig zurückbezahlen.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Bei einem ETT kommt es zu Verlusten, sobald der zugrundeliegende Index unter dem Einstiegspreis zu liegen kommt. Notiert einer der Basiswerte des Kick-In GOALs während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Callable Feature nicht zum tragen, kann die Tilgung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 10’318.10 Pkt. | 0.6% | |

| SLI™ | 1’588.24 Pkt. | 1.1% | |

| S&P 500™ | 3’076.78 Pkt. | 1.0% | |

| EURO STOXX 50™ | 3’688.74 Pkt. | 1.9% | |

| S&P™ BRIC 40 | 4’396.48 Pkt. | 2.7% | |

| CMCI™ Compos. | 906.77 Pkt. | 0.6% | |

| Gold (Feinunze) | 1’493.10 Pkt. | -0.2% | |

thyssenkrupp

Zeit für den Neuanfang

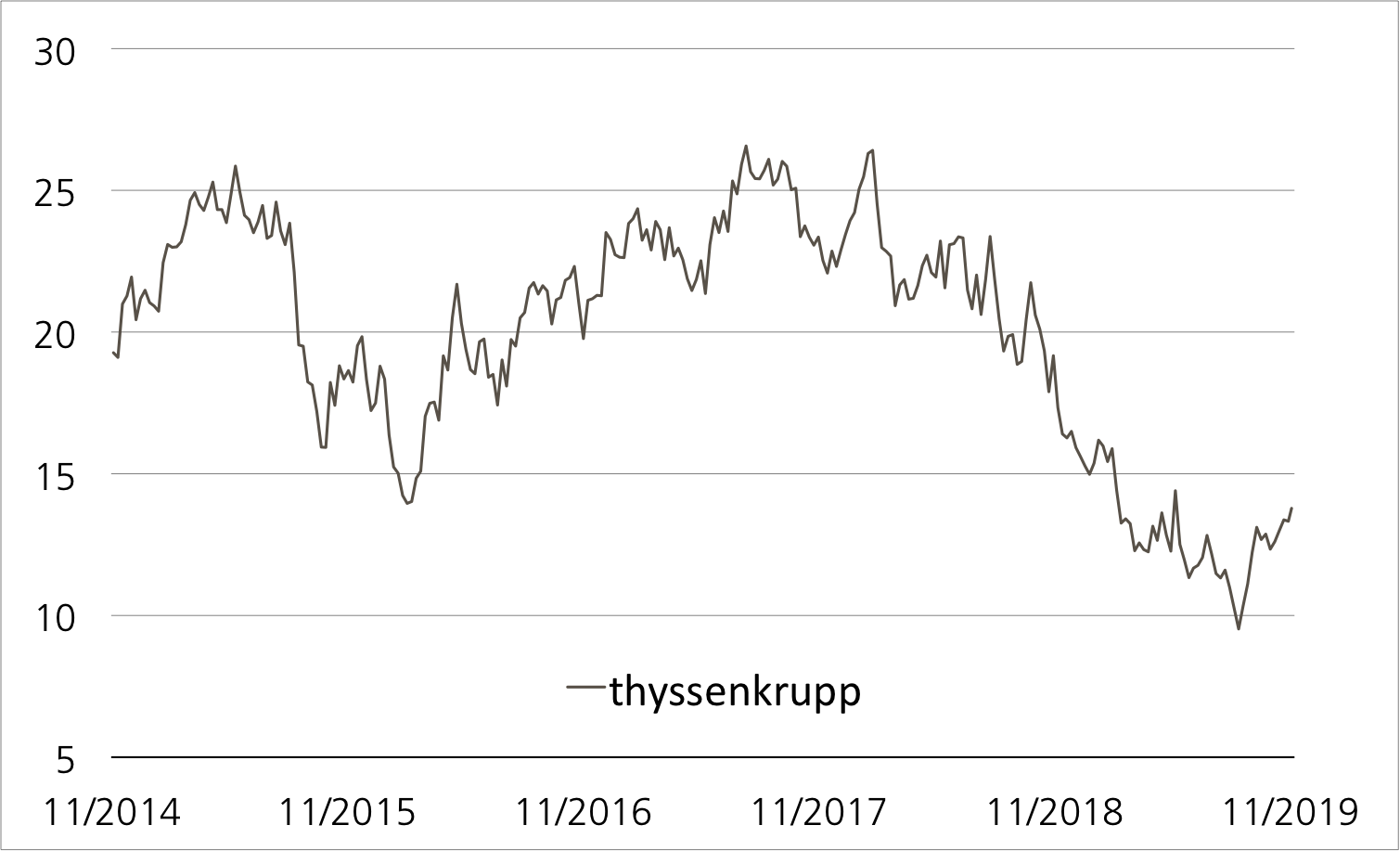

Inmitten der wohl grössten Krise in der mehr als 200-jährigen Firmengeschichte kam es bei thyssenkrupp am 1. Oktober zu einem Wechsel an der Konzernspitze. Die bisherige Aufsichtsratschefin, Martina Merz, wurde für maximal ein Jahr zum CEO bestellt. Sie möchte das Unternehmen umbauen und so in die Erfolgsspur zurückführen. Während sich thyssenkrupp wieder auf das Stahlgeschäft fokussieren dürfte, steht die Aufzugssparte vor der Abspaltung. Das Management bereitet einen Börsengang vor, ist aber gleichzeitig für den Verkauf des Geschäftszweigs offen. Für die Sparte, deren Wert auf zwölf bis 17 Milliarden Euro geschätzt wird, soll es bereits mehrere Interessenten geben. Ende November möchte Martina Merz ein Update zur neuen Organisation geben. (Quelle: Thomson Reuters, Medienbericht, 9.10.2019)

Möglicherweise nutzt sie dazu bereits den 21. November. An diesem Tag veröffentlicht thyssenkrupp die Bilanz für das Geschäftsjahr 2018/19 (per 30. September). Laut Thomson Reuters gehen Analysten davon aus, dass der Konzern in der abgelaufenen Periode tiefrote Zahlen geschrieben hat. Am 11. und 12. Dezember veranstaltet das Unternehmen in London einen Capital Markets Day. Dem MDAX™-Neuzugang könnte also ein heisser Herbst ins Haus stehen.

Chancen:Relativ gelassen können Halter des Callable Kick-In GOALs (KENSDU) die weitere Entwicklung beobachten. Bei dem Zeichnungsprodukt wird die thyssenkrupp-Aktie mit einem Risikopuffer von 40 Prozent ausgestattet. Hält das Polster, dann wirft der Barrier Reverse Convertible nach zwei Jahren die dem Coupon entsprechend Maximalrendite von 8.50 Prozent p.a. ab. Erstmals nach zwölf Monaten und dann vierteljährlich kann die UBS AG dieses Produkt kündigen. Macht die Emittentin von dieser Möglichkeit Gebrauch, würden Anleger innert kurzer Zeit neben dem vollständigen Nominal den anteiligen Coupon erhalten.

Risiken:Kick-In GOALs sind nicht kapitalgeschützt. Notiert thyssenkrupp während der Laufzeit einmal auf oder unter dem Kick-In Level und kommt zudem das Callable Feature nicht zum tragen, kann die Tilgung am Verfalltag durch Bartilgung erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

8.50% p.a. Callable Kick-In GOAL auf thyssenkrupp

| Remove | ||

|---|---|---|

| Symbol | KENSDU | |

| SVSP Name | Barrier Reverse Convertible | |

| SVSP Code | 1230 (Callable) | |

| Basiswert | thyssenkrupp | |

| Handelswährung | EUR | |

| Coupon | 8.50% p.a. | |

| Kick-In Level (Barriere) | 60% | |

| Verfall | 15.11.2021 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 13.11.2019, 15:00 Uhr | |

Termsheet Weitere Produkte sowie Informationen zu Chancen und Risiken finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 06.11.2019

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.

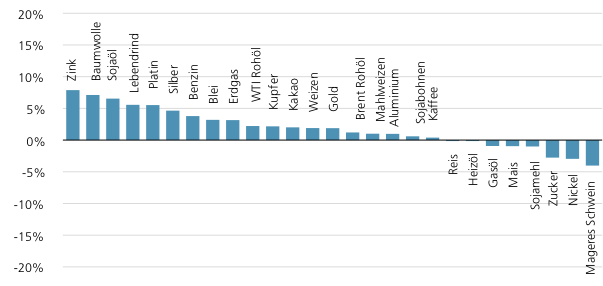

Rohstoffmonitor

Oktober 2019

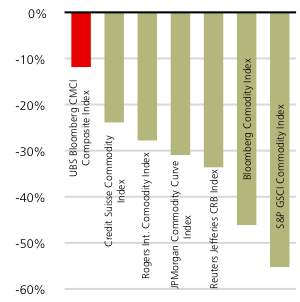

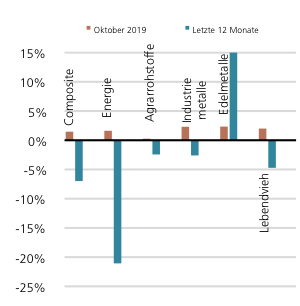

Total-Return-Performance der UBS Bloomberg CMCI Einzelrohstoff-Indizes im Oktober 2019 in US-Dollar.

Stand: 31.10.2019Quelle: UBS AG

| Produkt | Symbol | Währung | Monatsperformance¹ | Anteil am Gesamtvolumen | |

|---|---|---|---|---|---|

| UBS ETC on CMCI Gold CHF Monthly | CGCCIU | CHF | 2.4% | 15.2% | |

| UBS ETC on CMCI Brent Crude Oil | TCOCI | USD | -0.1% | 14.3% | |

| UBS ETC on CMCI WTI Crude Oil | ECLCI | EUR | 0.8% | 13.7% | |

| UBS ETC on CMCI Lean Hogs CHF | CLHCIU | CHF | -6.3% | 7.8% | |

| UBS ETC on CMCI Wheat | TWWCI | USD | 3.2% | 6.4% | |

| UBS ETC on CMCI Composite | TCMCI | USD | 1.4% | 5.3% | |

| UBS ETC on CMCI Lean Hogs EUR | ELHCIU | EUR | -6.1% | 3.9% | |

| UBS ETC on CMCI Lean Hogs USD | TLHCIU | USD | -6.3% | 3.6% | |

| 2x Short Factor Certificate on WTI | OIL2S | USD | -3.2% | 3.4% | |