- Thema 1: USA – Gewinnwende in 2020

- Thema 2: Schweizer Bio- und Medtech – Positive Überraschungen

USA

Gewinnwende in 2020

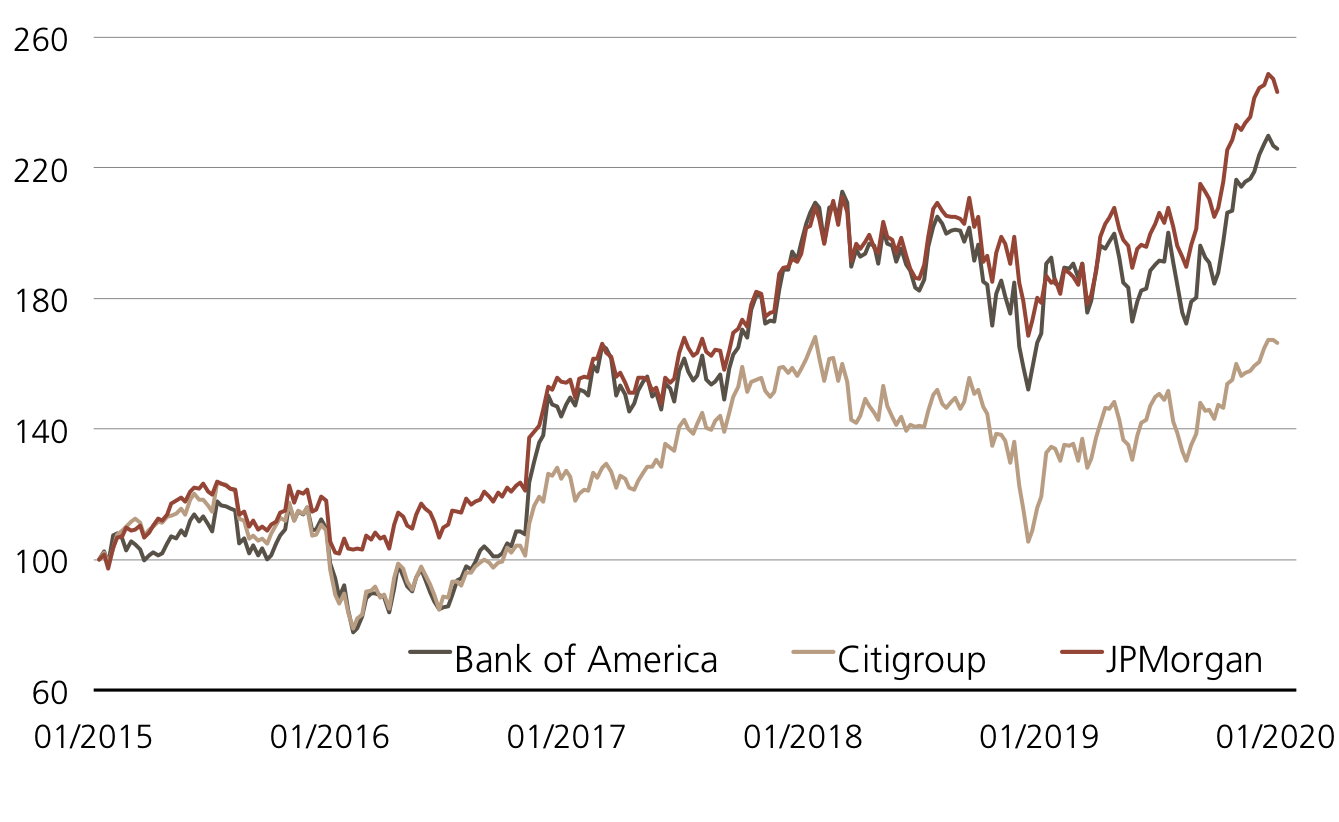

Hinter den Versorgern wird die Finanzbranche den Schätzungen zufolge das zweithöchste Gewinnwachstum im S&P 500™ für das Schlussviertel 2019 aufweisen. (Quelle: Factset, Earnings Insights, 10.01.2020) Einige Banken haben ihre Bücher bereits geöffnet und wurden den Erwartungen gerecht. JP Morgan und die Citigroup konnten die Prognosen der Analysten sogar übertreffen. Erstgenanntes Finanzinstitut steigerte ihren Gewinn im vergangenen Jahr um zwölf Prozent auf 36.4 Milliarden US-Dollar – ein neuer Rekord. Besonders gut lief es zuletzt im Investmentbanking. In der Sparte schoss der Profit im vierten Quartal um 48 Prozent empor. Auch die Citigroup verzeichnete ernennenswerte Gewinne. So legte der Überschuss im vergangenen Jahr im Vergleich zu 2018 um acht Prozent auf 19.4 Milliarden US-Dollar zu. (Quelle: Thomson Reuters, Medienbericht, 14.01.2020)

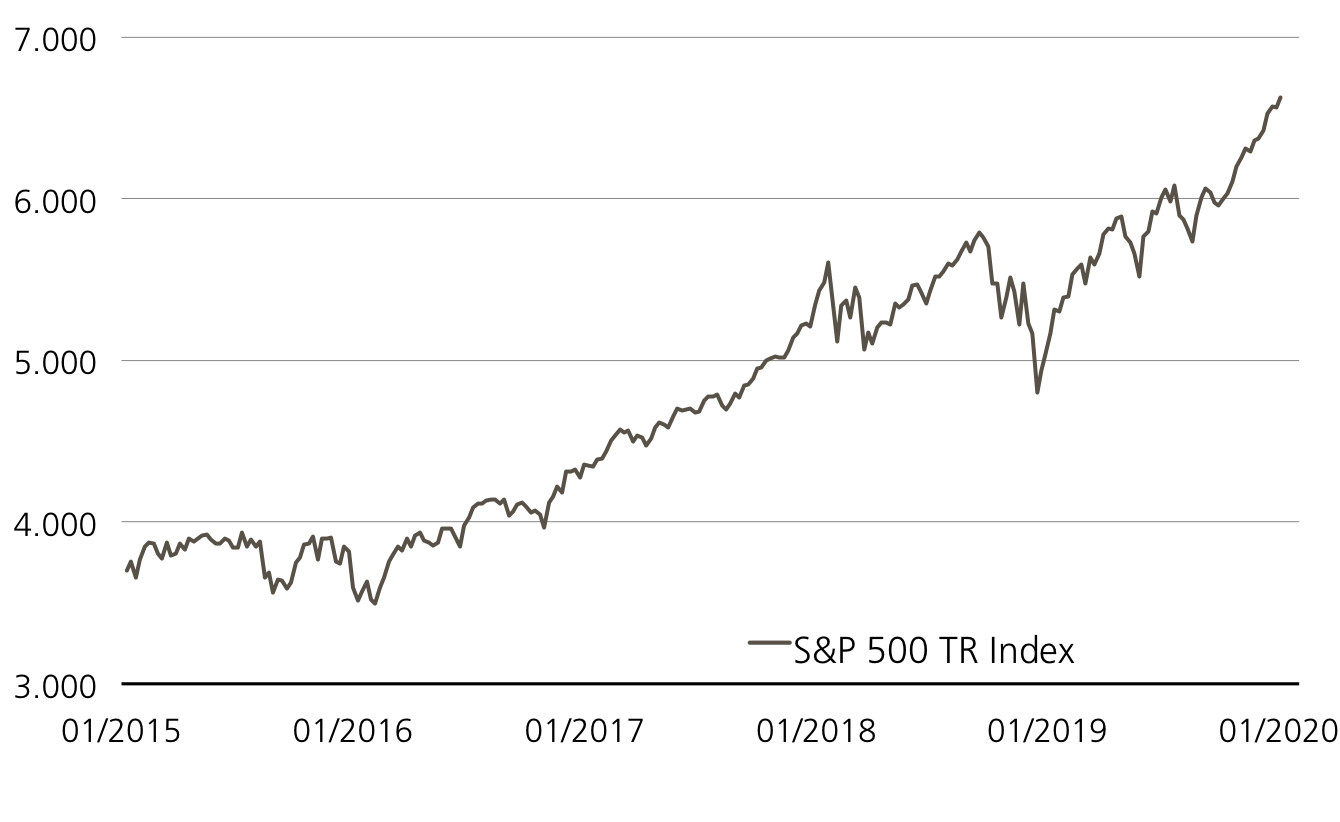

Beide Bank-Titel verzeichneten nach der Veröffentlichung der Zahlen klare Kursaufschläge.¹Für den S&P 500™ erwartet der Konsens zwar einen Rückgang im vierten Quartal, auf Sicht des Gesamtjahres dürfte der Index aber einen Gewinnzuwachs verbuchen können. Analysten rechnen mit einer Ergebnissteigerung um 0.2 Prozent. Allerdings sollen die Profite in 2020 wieder deutlich stärker steigen. Die durchschnittliche Prognose für das erste Vierteljahr beläuft sich auf ein Plus von 4.6 Prozent, für das ganze Jahr wird sogar ein Zuwachs von 9.4 Prozent erwartet. Auch auf der Umsatzseite soll sich den Schätzungen zufolge die Dynamik erhöhen. Nach einem prognostizierten Anstieg um 3.9 Prozent in 2019, sollen die Erlöse 2020 um 5.4 Prozent zulegen. (Quelle: Factset, Earnings Insights, 10.01.2020)

Aus Bewertungssicht ist der S&P 500™ aktuell kein Schnäppchen. Das Kurs-Gewinn-Verhältnis auf Basis der Facset-Gewinnschätzungen für die kommenden zwölf Monate beträgt 18.4. Damit liegt der Wert deutlich über dem Fünf-Jahres-Durchschnitt von 16.7. Auf Sektorebene weisen die Bereiche Nicht-Basiskonsumgüter (22.5) und Informationstechnologie (22.3) die höchsten KGV-Werte auf, während der Finanzsektor mit 13.4 derzeit am günstigsten ist.

Chancen: Der neue ER Kick-In GOAL (Symbol: KEXADU) auf Bank of America, Citigroup und JPMorgan ermöglicht eine teilgeschützte Investition in die unterdurchschnittlich bewertete Finanzbranche. Die maximale Gewinnchance von 9.00 Prozent p.a. wird durch einen Risikopuffer von 35 Prozent abgesichert. Ohne «Netz und doppelten Boden» ist der ETT (Symbol: ETSPX) auf den S&P 500™ Total Return Index ausgestattet. Das Partizipationsprodukt, bei dem die Dividenden mit eingerechnet werden, spiegelt die Kursentwicklung des seit vielen Jahren haussierenden Index vollständig wider und kommt dabei gänzlich ohne Verwaltungsgebühr zurecht.²

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Bei einem ETT kommt es zu Verlusten, sobald der zugrundeliegende Index unter dem Einstiegspreis zu liegen kommt. Notiert einer der Basiswerte des Kick-In GOALs während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das ER-Feature nicht zum tragen, kann die Tilgung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.

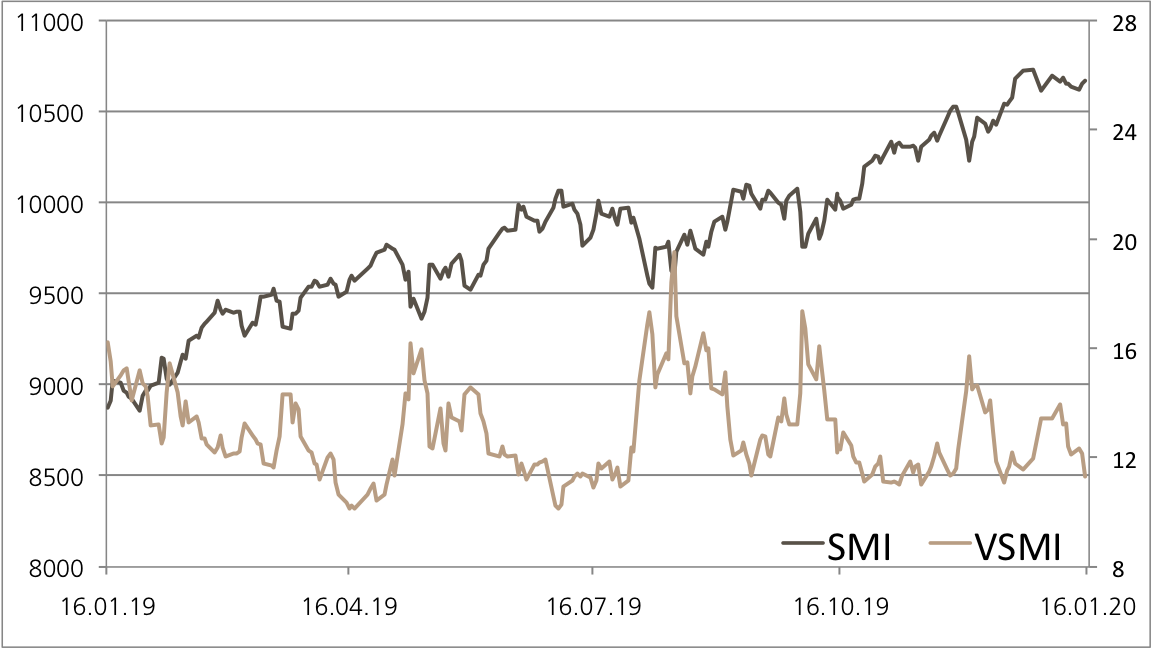

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 10’670.74 | 0.2% | |

| SLI™ | 1’644.58 | 0.1% | |

| S&P 500™ | 3’289.29 | 1.1% | |

| EURO STOXX 50™ | 3’768.96 | -0.1% | |

| S&P™ BRIC 40 | 4’798.25 | 1.7% | |

| CMCI™ Compos. | 930.48 | 0.0% | |

| Gold (Feinunze) | 1’554.00 | -0.4% | |

Schweizer Bio- und Medtech

Positive Überraschungen

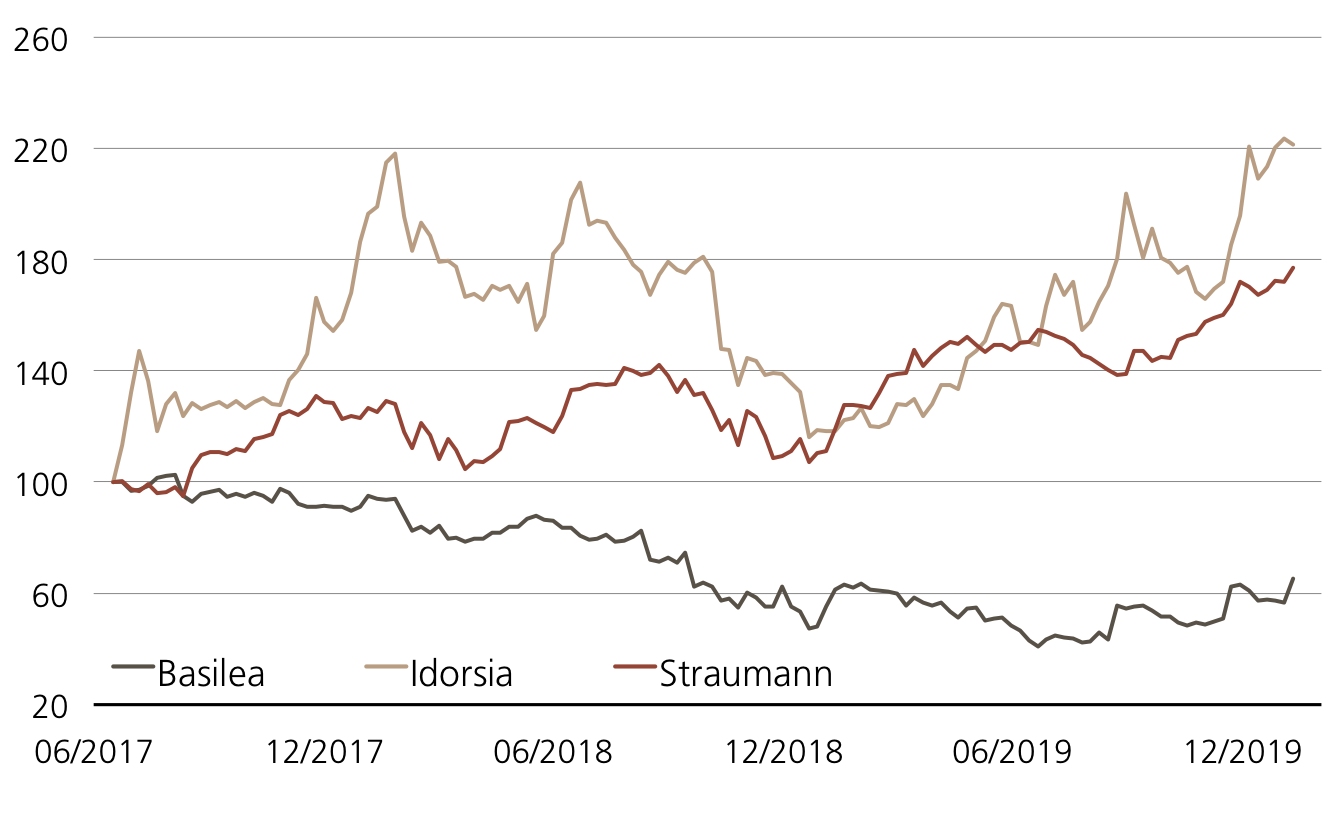

Chancen:Die Aktien von Idorsia und Straumann haben soeben neue Höchststände erklommen. Basilea legte wiederum mit seinem jüngsten Umkehrschwung den Abwärtstrend ad acta.¹ Der neue Kick-In GOAL (Symbol: KEVZDU) auf Basilea, Idorsia und Straumann mit einer Laufzeit von exakt einem Jahr bietet die Möglichkeit, mit bedingtem Teilschutz in das heimische Gesundheitstrio zu investieren. Der Coupon beträgt 12.75 Prozent p.a., die Barriere wird bei 60 Prozent der Startlevels fixiert.

Risiken:Das vorgestellte Produkt ist nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch Lieferung einer vorab durch das Bezugsverhältnis fixierten Anzahl des Basiswertes mit der schlechtesten Wertentwicklung (vom Strike aus) erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Zertifikaten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KEVZDU | |

| SVSP Name | Barrier Reverse Convertible | |

| SVSP Code | 1230 | |

| Basiswerte | Basilea, Idorsia, Straumann | |

| Handelswährung | CHF | |

| Coupon | 12.75% p.a. | |

| Kick-In Level (Barriere) | 60.00% | |

| Verfall | 22.01.2021 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 22.01.2020, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 15.01.2020

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.