10. März 2020 – UBS Thema im Fokus

«Grippeimpfung» für die Märkte

Die Ereignisse überschlagen sich derzeit. Während der Virus-Ticker nahezu ungebremst immer mehr Coronafälle weltweit zählt, bahnt sich in der EU eine neue Flüchtlingskrise an. Und würde der Zusammenhalt der EU-27 damit nicht schon genug auf die Probe gestellt, ist der Start der Gespräche mit Grossbritannien alles andere als verheissungsvoll verlaufen. Die Europäische Union macht nach der ersten Runde mit Grossbritannien über einen Handelsvertrag «ernsthafte Meinungsverschiedenheiten» aus. (Quelle: Thomson Reuters, Medienbericht, 05.03.2020) Beide müssen sich bis zum Jahresende auf ein Handelsabkommen einigen, sonst droht die Einführung von Zöllen mit möglicherweise negativen Effekten für die Wirtschaft.

Apropos Wirtschaft: Die derzeit grösste Sorge bezüglich Konjunktur geht allerdings von der Virus-Epidemie aus. Nicht unbegründet, wie neueste Zahlen aus China zeigen. Die Exporte gingen im Januar und Februar um 17.2 Prozent im Vergleich zum Vorjahreszeitraum und damit deutlich stärker als erwartet zurück. Von Reuters befragte Analysten hatten ein Minus von 14 Prozent prognostiziert. (Quelle: Thomson Reuters, Medienbericht, 07.03.2020)

Fed macht den Anfang…

Damit die Konjunktur sowie auch die Börsen nicht kollabieren, preschte das Fed mit einer «Notfall-Zinssenkung» nach vorne. Rund zwei Wochen vor der nächsten regulären Sitzung reduzierte die US-Notenbank den Leitsatz um 50 Basispunkte auf ein neues Zielband von 1.00 bis 1.25 Prozent. Zwar sorgte dies kurzzeitig für eine Beruhigung an den Märkten, die Unsicherheit kam aber rasch zurück. Nachdem der SMI in seiner ersten «Black Week» in diesem Jahr von 24. bis 28. Februar mehr als elf Prozent einbüsste, rollte Ende der vergangenen Woche eine neue Verkaufswelle an. Mehr als vier Prozent tauchten die heimischen Blue Chips am Freitag ab, was dem Index ein neues Sechs-Monats-Tief einbrockte. Auch an der Wall Street gingen die Verkäufe weiter. Zudem fiel die Rendite der 10-jährigen US-Bonds zum zehnten Mal in elf Tagen auf ein neues Rekordtief von 0.695 Prozent.* (Quelle: Thomson Reuters, Medienbericht, 06.03.2020)

…EZB könnte nachziehen

Damit steht fest: Die von Fed-Chef Jerome Powell verordnete «Grippeimpfung» kann ihre Wirkung noch nicht entfalten. Investoren hoffen daher auf mehr: Aktuell rechnen Marktteilnehmer mit einer Wahrscheinlichkeit von mehr als 80 Prozent damit, dass es bei den regulären Fed-Beratungen Mitte März zu einer erneuten Herabsetzung des Schlüsselsatzes um einen halben Prozentpunkt kommt. Bei der EZB, die bereits diese Woche am Donnerstag tagt, sollen sich Experten zufolge ebenfalls die Geldschleusen weiter öffnen. Spekuliert wird, dass die Währungshüter das Volumen ihrer Wertpapierankäufe von derzeit monatlich 20 Milliarden Euro aufstocken werden. Zudem könnte es zu einer Absenkung des Zinsen für Einlagen der Geschäftsbanken bei der EZB von minus 0.50 auf minus 0.60 Prozent kommen. Am 12. März um 13:45 Uhr wird EZB-Chefin Christine Lagarde die Katze aus dem Sack lassen. (Quelle: Thomson Reuters, Medienbericht, 07.03.2020)

Versorger im Fokus

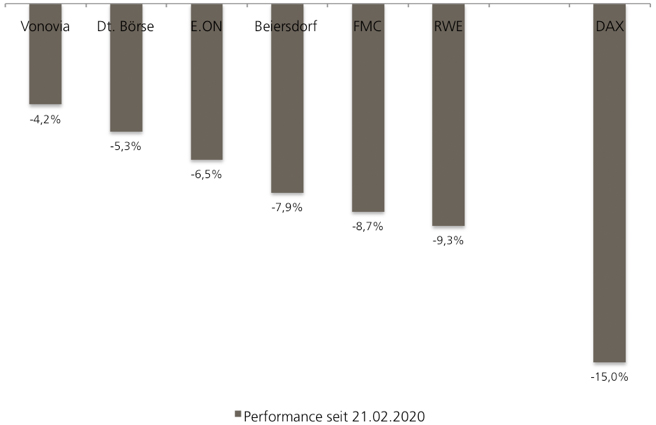

In der neuen Woche stehen aber nicht nur Notenbank-Entscheidungen an, auch zahlreiche Unternehmen werden ihre Bücher öffnen. Eine hohe Frequenz zeigt sich dabei im SMIM. Aus dem Mid-Cap-Index werden unter anderem Zahlen von Bâloise, Flughafen Zürich sowie Vifor Pharma erwartet. Aber auch bei den Blue Chips stehen weitere Neuigkeiten an, insbesondere in Deutschland. Aus dem DAX legen Adidas und RWE ihre Abschlussberichte für 2019 vor. Während die Aktie von Adidas zuletzt deutlich an Wert verloren hat, profitiert der Energieversorger derzeit von seinem defensiven Charakter. Zusammen mit dem Branchenkollege E.ON ist die RWE-Aktie eine der wenigen, die in der laufenden Korrektur nicht prozentual zweistellige Kursverluste verbuchen musste (siehe Grafik unten). Das gleiche gilt für den französischen Versorger EDF, der seit dem 21. Februar um 8.5 Prozent zurücksetzte.* Hieraus könnte sich eine interessante Investmentidee ableiten. Der Early Redemption Kick-In GOAL (Symbol: KEKHDU) stellt eine Seitwärtsrendite von 38.18 Prozent p.a. bei einem Risikopuffer von 46.40 Prozent – aktueller Worst-Performer ist RWE – in Aussicht.

Kursentwicklung der DAX-Gewinner seit 21.02.2020*

Quelle: Thomson Reuters, Stand: 06.03.2020

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 09.03.2020 | 07:45 | CH | Arbeitslosenquote |

| 10.03.2020 | 02:30 | CN | Verbraucherpreisindex |

| 10.03.2020 | 11:00 | EZ | Bruttoinlandsprodukt |

| 10.03.2020 | k. A. | CH | Flughafen Zürich Quartalszahlen |

| 10.03.2020 | k. A. | CH | Galenica Quartalszahlen |

| 11.03.2020 | 10:30 | GB | Industrieproduktion |

| 11.03.2020 | 10:30 | GB | Bruttoinlandsprodukt |

| 11.03.2020 | 13:30 | US | Verbraucherpreisindex |

| 11.03.2020 | k. A. | DE | Adidas Quartalszahlen |

| 12.03.2020 | 08:45 | CH | SECO Wirtschaftsprognose |

| 12.03.2020 | 11:00 | EZ | Industrieproduktion |

| 12.03.2020 | 13:30 | US | Erstanträge Arbeitslosenunterstützung |

| 12.03.2020 | 13:45 | EZ | EZB Zinssatzentscheidung |

| 13.03.2020 | k. A. | CH | Bâloise Quartalszahlen |

| 13.03.2020 | k. A. | CH | Meyer Burger Quartalszahlen |

| 13.03.2020 | k. A. | DE | RWE Quartalszahlen |

| 13.03.2020 | 08:00 | DE | Verbraucherpreisindex |

Quelle: Thomson Reuters, Stand: 06.03.2020

Weitere Blogeinträge:

Schlagzeilen machen Kurse

Die vergangene Börsenwoche hatte es in sich: Aktienmärkte suchten mehrfach nach Halt und fanden ihn nur auf Zeit, während die Edelmetalle regelrecht Kapriolen schlugen.

Zollfrieden, Goldrausch und Fed im Fokus

Die transatlantischen Märkte atmen auf – zumindest vorerst. Nachdem der Zollstreit zwischen den USA und Europa wie ein Damoklesschwert über den Börsen hing, sorgte das überraschende Einlenken von US-Präsident Donald Trump in der zweiten Wochenhälfte für eine erste Entspannung.

Die Welt blickt nach Davos

Am Flughafen Zürich geht es hoch her. Zahlreiche Teilnehmer des Weltwirtschaftsforums (WEF) in Davos landen am Airport in Kloten.