- Thema 1: Nahrungsmittelsektor – Volles Sortiment

- Thema 2: Daimler – Aus eins mach zwei

Nahrungsmittelsektor

Volles Sortiment

Am 18. Februar veröffentlicht Nestlé morgens um 7:15 Uhr die Resultate für 2020. Ab 09:00 Uhr melden sich CEO Mark Schneider und sein für die Finanzen zuständiger Kollege François-Xavier Roger an einer Medienkonferenz zu Wort. Am Nachmittag (14:00 Uhr) wird das Führungsduo den Analysten Rede und Antwort stehen. Laut einem von Nestlé selbst publizierten Konsens rechnen die Experten im Schnitt damit, dass der Konzern im vergangenen Jahr ein organisches Umsatzwachstum von 3.5 Prozent verbucht hat. Gleichzeitig erwartet der Markt eine Verbesserung der operativen Marge um 50 Basispunkte auf 17.9 Prozent. Obwohl das Ergebnis je Aktie moderat auf 4.22 Franken geschrumpft sein soll, gehen die Analysten im Mittel von einer kleinen Dividendenerhöhung aus. Konkret indiziert der Konsens eine um vier Rappen auf 2.74 Franken je Aktie erhöhte Ausschüttung. (Quelle: Nestlé, «Consensus Submission FY 2020»)

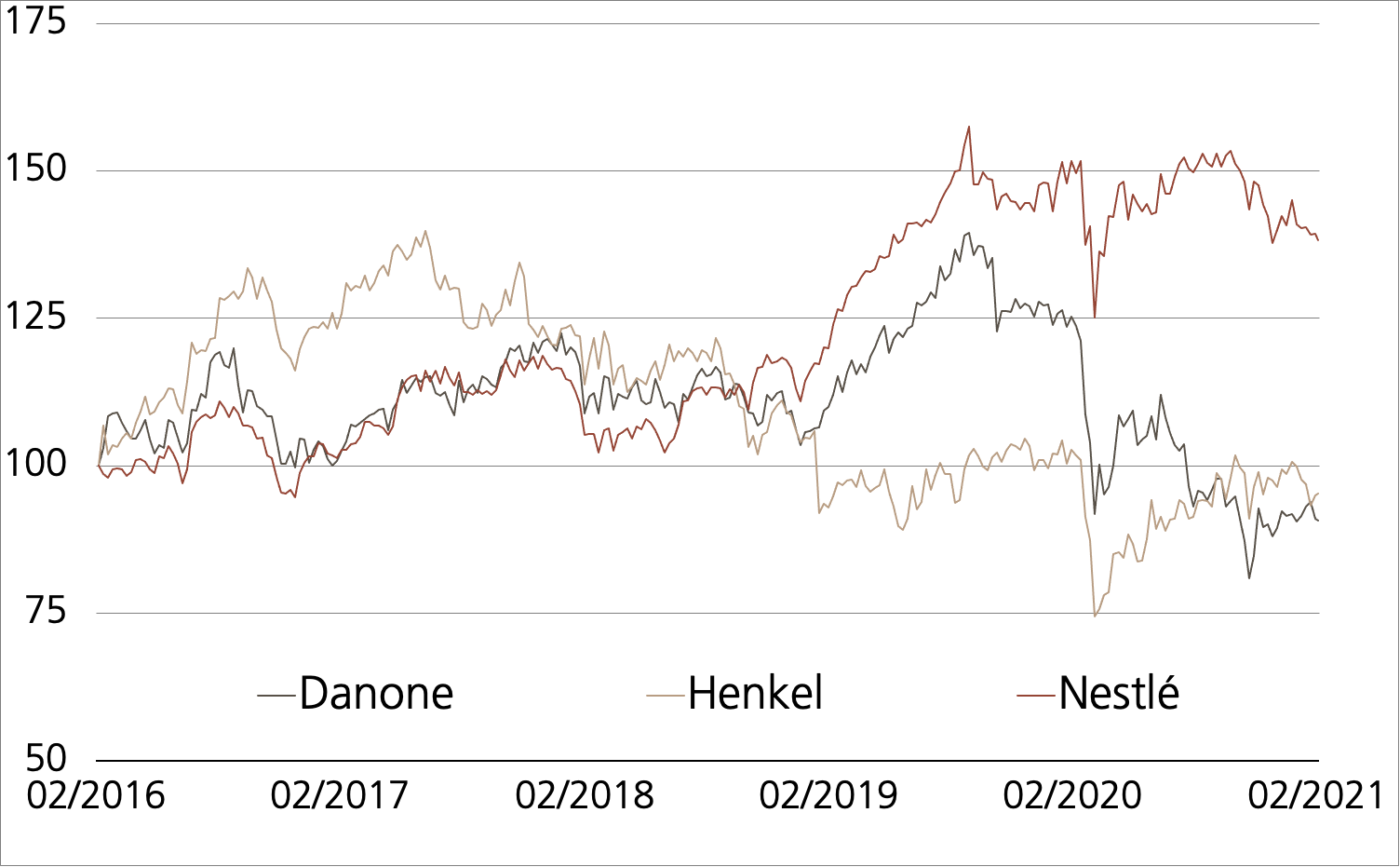

Einen Tag nach Nestlé meldet sich Danone zu Wort. Beim französischen Molkereiriesen steht CEO Emmanuel Faber unter Druck. Im Januar hat der aktivistische Investor Bluebell Capital Partners unter Verweis auf die schwacheAktienperformance den Rücktritt des Konzernschefs gefordert. Gegenüber der Nachrichtenagentur Reuters betonte das Unternehmen die Bemühungen des Managements, für die Investoren langfristig nachhaltige Werte schaffen zu wollen (Quelle: Thomson Reuters, Medienbericht, 19.01.2021). Möglicherweise präsentiert Faber mit den Ergebnissen für 2020 diesbezüglich neue Massnahmen.

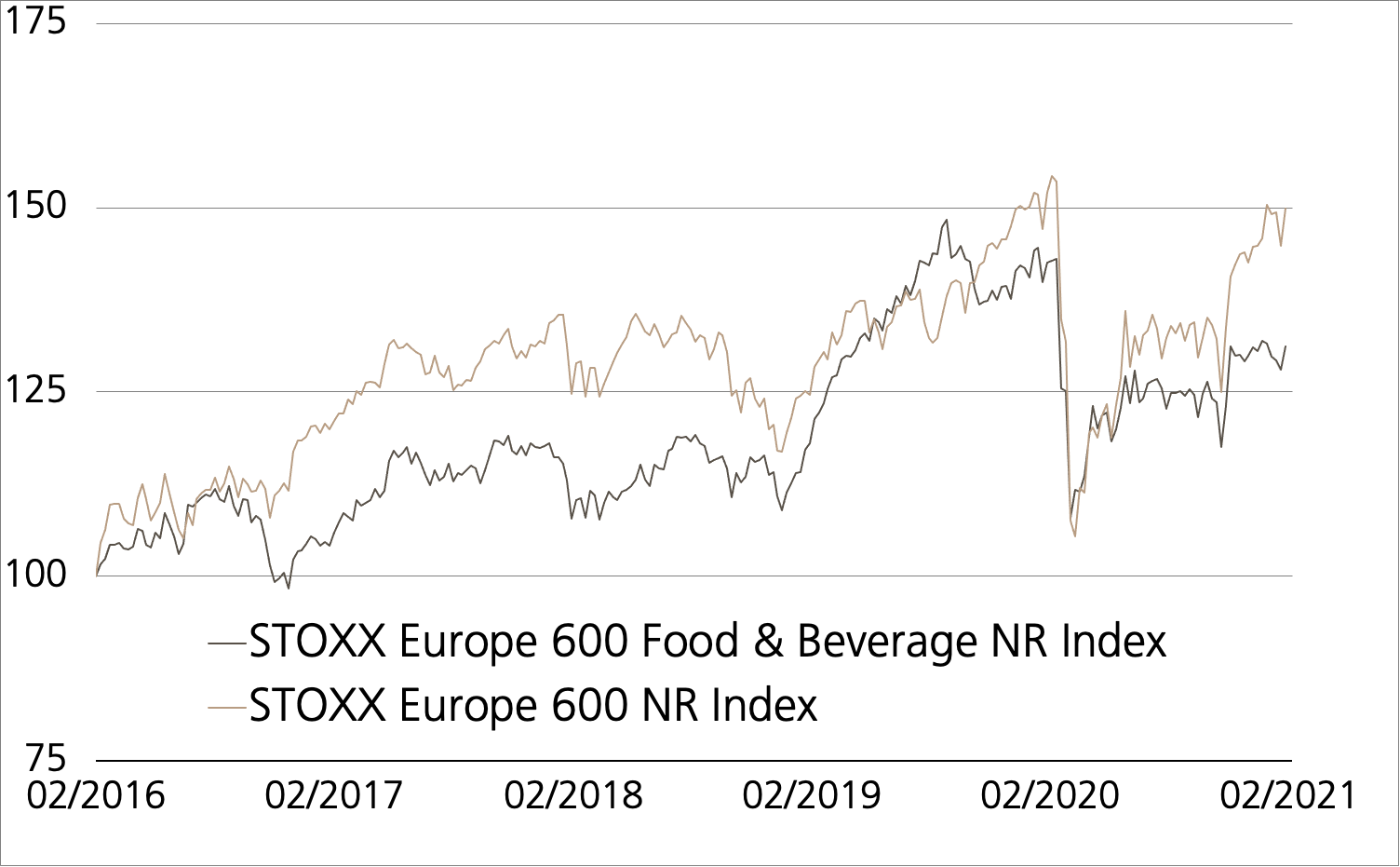

Wie auch immer: Sowohl Nestlé als auch Danone könnten an der Börse einen positiven Impuls recht gut gebrauchen. Die zuletzt schwache Performance des Duos steht exemplarisch für den gesamten europäischen Sektor – der STOXX™ Europe 600 Food & Beverage NR Index tritt seit Monaten auf der Stelle (siehe Chart).¹ Einerseits hat die Corona-Pandemie die enorme Bedeutung der Lebensmittelhersteller unterstrichen. Gleichzeitig lastete jedoch das fehlende Geschäft mit der Gastronomie auf dem Wirtschaftszweig. Insofern könnte – neben einer positiven Berichtssaison – die allmähliche Rückkehr zur gesellschaftlichen Normalität den Appetit der Investoren auf die Lebensmittelaktien neu entfachen.

Chancen: Der ETT (Symbol: ETFOO) auf den STOXX™ Europe 600 Food & Beverage NR Index ermöglicht eine diversifizierte Anlage in diesen wichtigen und defensiven Sektor. Typisch für diese UBS-Produktgattung fallen keine Verwaltungsgebühren² an. Gleichwohl partizipieren Anleger auch an den Ausschüttungen der im Basiswert enthaltenen Unternehmen – die Dividenden werden netto in den Index reinvestiert. Eine vorsichtigere Positionierung bietet der Kick-In GOAL (Symbol: KIARDU) auf Danone, Henkel und Nestlé. Solange keine der drei Konsumaktien während der Laufzeit auf oder unter die Barriere bei jeweils 60 Prozent der Anfangsfixierung fällt, wirft das Produkt die dem Coupon entsprechende Maximalrendite von 3.00 Prozent p.a. ab.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Beim ETT kommt es zu Verlusten, wenn der zugrundeliegende Index fällt. Notiert einer der Basiswerte beim Kick-In GOAL während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Rückzahlung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturieren Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.

| Remove | ||

|---|---|---|

| Symbol | ETFOO | |

| SSPA Name | Tracker-Zertifikat | |

| SSPA Code | 1300 | |

| Basiswert | STOXX™ Europe 600 Food & Beverage EUR Net Return Index | |

| Bezugsverhältnis | 1:1 | |

| Handelswährung | EUR | |

| Verwaltungsgebühr | 0.00% p.a.² | |

| Partizipation | 100% | |

| Verfall | Open End | |

| Emittentin | UBS AG, London | |

| Geld-/Briefkurs | EUR 1’383.00 / 1’390.00 | |

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 10’825.75 | 0.5% | |

| SLI™ | 1’730.23 | 0.9% | |

| S&P 500™ | 3’909.88 | 2.1% | |

| EURO STOXX 50™ | 3’648.37 | 1.1% | |

| S&P™ BRIC 40 | 6’261.77 | 3.5% | |

| CMCI™ Compos. | 1’030.60 | 2.7% | |

| Gold (Feinunze) | 1’842.70 | 0.4% | |

Daimler

Aus eins mach zwei

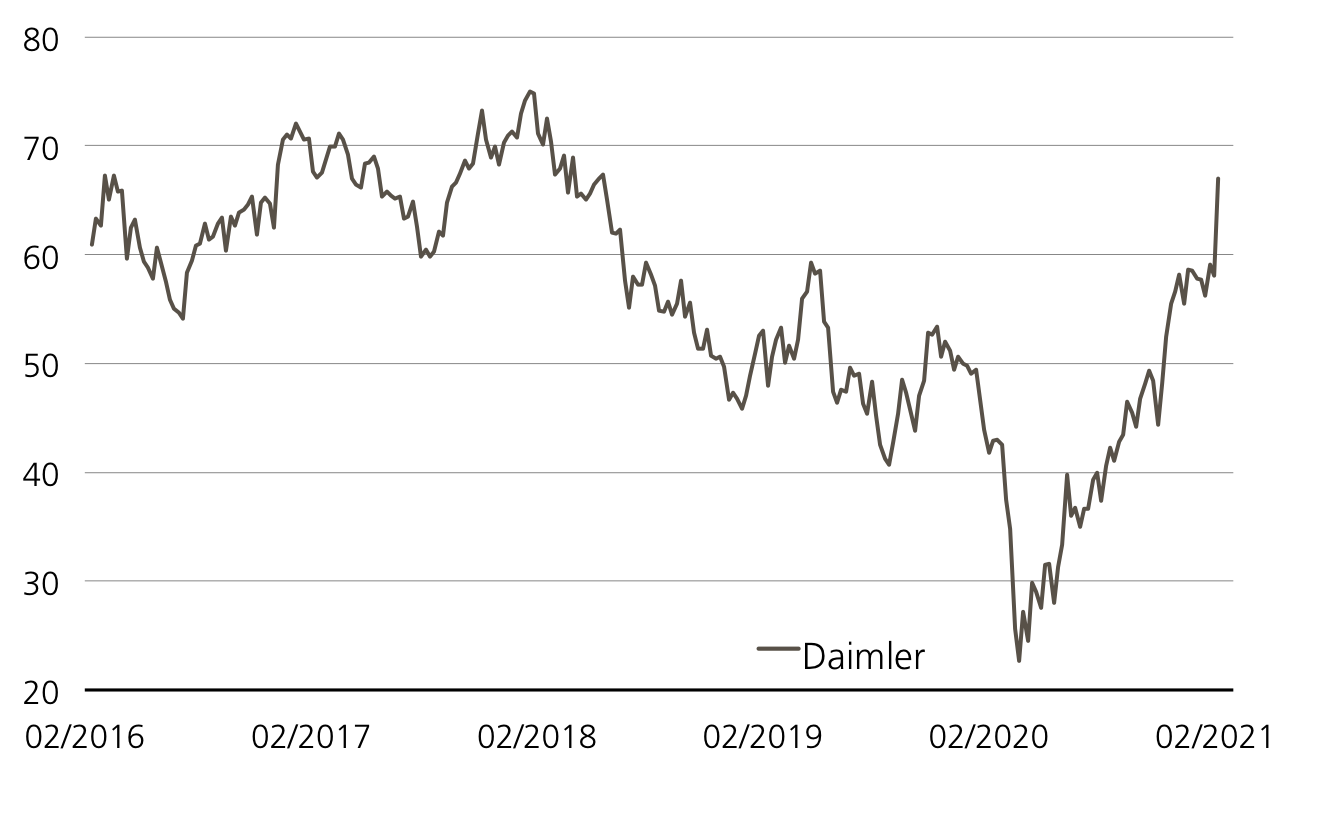

Chancen:Mit dem in Zeichnung stehenden Kick-In GOAL (Symbol: KIAQDU) auf Daimler können sich konservative Anlegernaturen die spannende Auto-Aktie ins Depot holen. Die Maximalrendite von 5.25 Prozent p.a. wird erreicht, solange der Risikopuffer von 45 Prozent ausreicht. Der auf Euro lautende Kick-In GOAL besitzt eine Laufzeit von exakt einem Jahr.

Risiken:Kick-In GOALs sind nicht kapitalgeschützt. Notiert die Daimler-Aktie während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch Bartilgung erfolgen (höchstens jedoch zumNominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

5.25% p.a. Kick-In GOAL auf Daimler

| Remove | ||

|---|---|---|

| Symbol | KIAQDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswert | Daimler | |

| Handelswährung | EUR | |

| Coupon | 5.25% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 55% | |

| Verfall | 17.02.2022 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 17.02.2021, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 10.02.2021

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.