Weekly-Hits: Schweizer Gesundheitssektor & Beyond Meat

- Thema 1: Schweizer Gesundheitssektor – Medizin aus der zweiten Reihe

- Thema 2: Beyond Meat – Heisshunger auf Rendite

- Thema 3: Rohstoffmonitor – Juli 2019

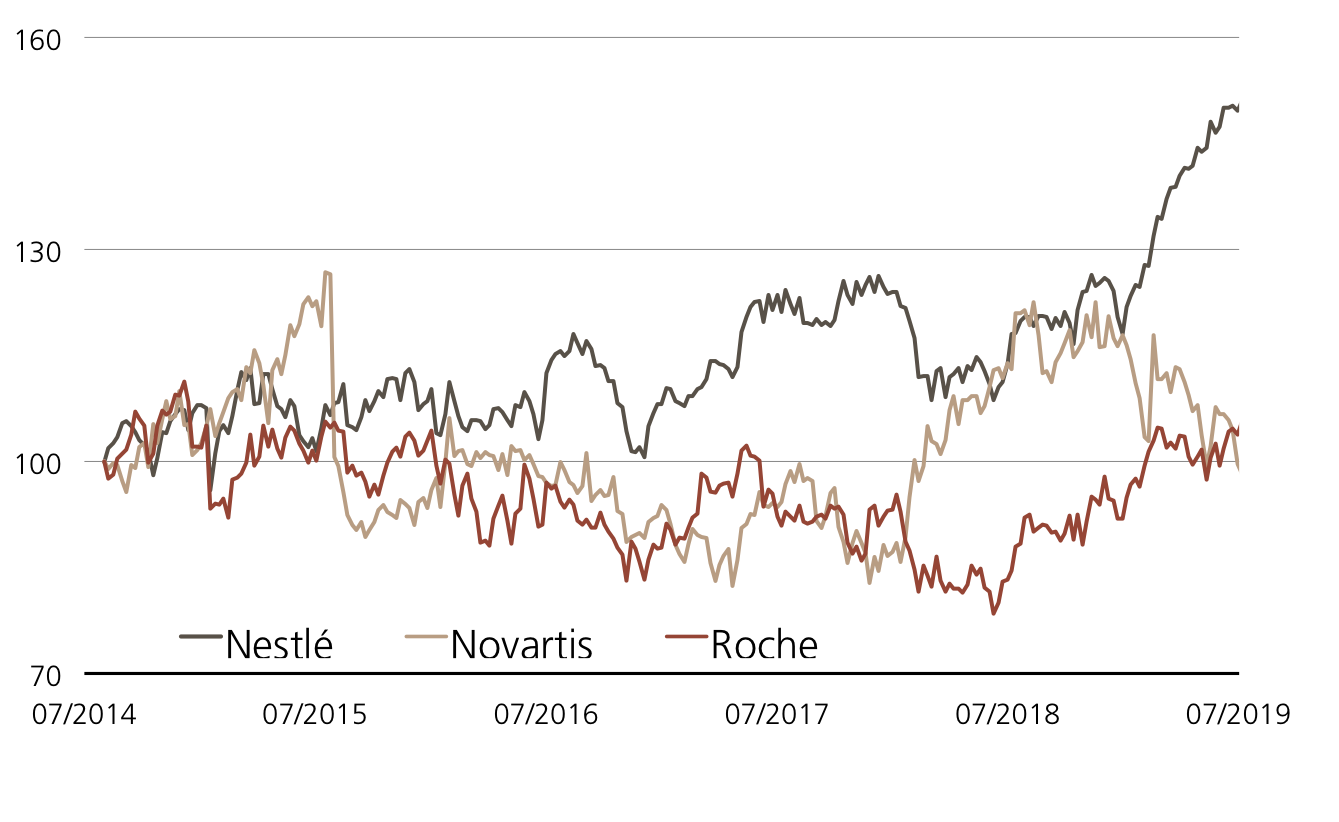

Schweizer Gesundheitssektor

Medizin aus der zweiten Reihe

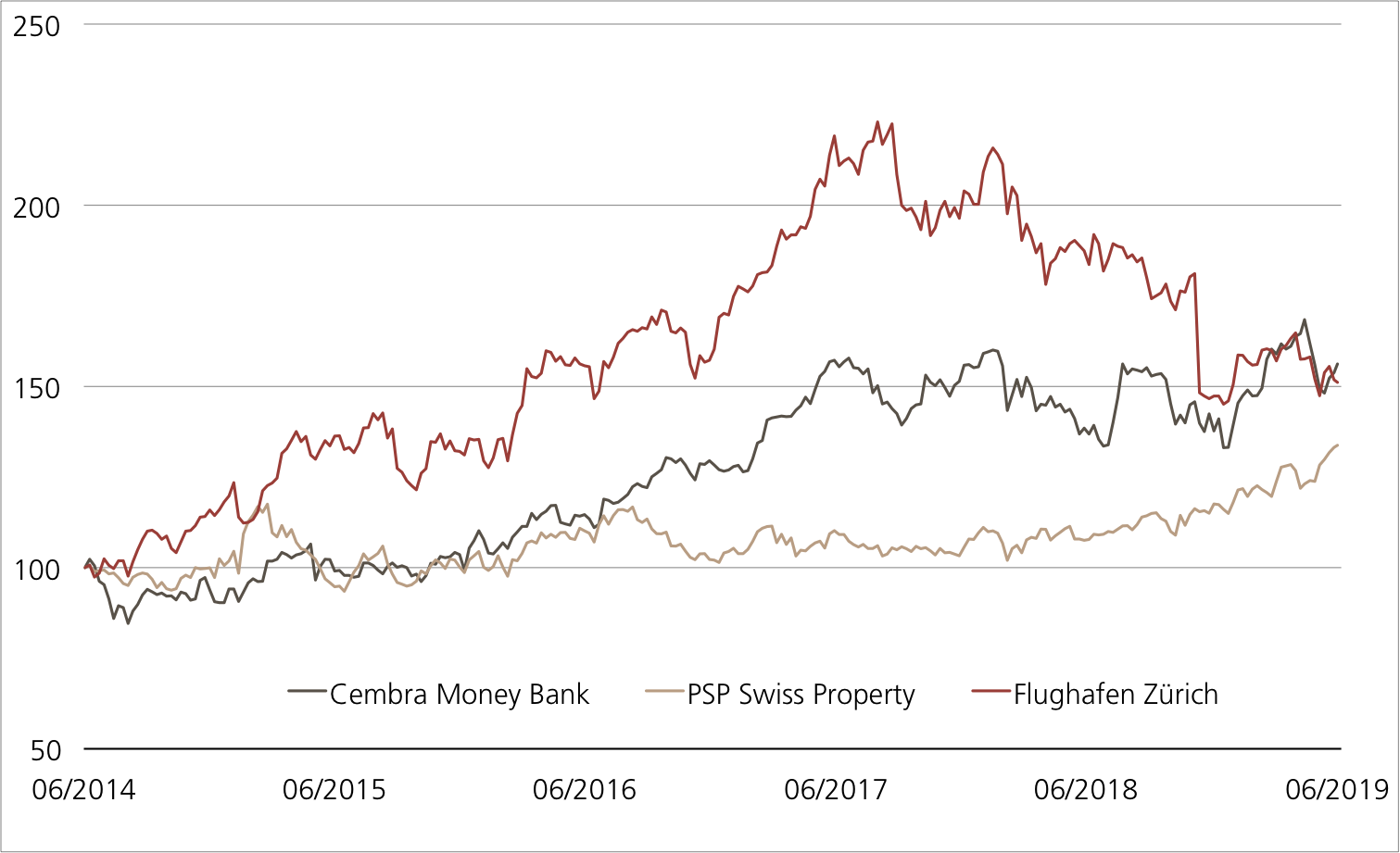

Zahlreiche heimische Unternehmen aus dem Health-Care-Bereich nehmen weltweit eine führende Rolle ein. So zum Beispiel der Dentalimplantate-Hersteller Straumann. Nach Unternehmensangaben wurden bislang weltweit mehr als 20 Millionen Implantate der Marke Straumann eingesetzt. Oder auch Sonova: Der Hersteller von Hörgeräten und Cochlea-Implantaten, die vor allem bei Menschen mit erheblicher Hörminderung zum Einsatz kommen, sieht sich als Innovationsführer. Das Unternehmen ist auch in einem Markt mit grossem Potenzial tätig. Nach Schätzungen von Sonova sind erst rund zehn Prozent der Personen mit leichter bis mittelschwerer Hörminderung mit einem Hörgerät ausgestattet.

Einen Namen in der Medizintechnik-Branche haben sich Medartis, der Technologien und Lösungen für die Osteosynthese in den Bereichen Mund-, Kiefer- und Gesichtschirurgie anbietet, und Ypsomed gemacht. Letztgenannter beliefert mitseinen Injektionssystemen zur Selbstmedikation verschiedenste Pharma- und Biotechfirmen. Ypsomed ist zudem bei der Volkskrankheit Diabetes mit dabei. Dieser Markt wird Schätzungen zufolge zwischen 2018 und 2023 um jährlich 7.6 Prozent zulegen. (Quelle: iCrowd, Medienbericht, 23.08.2018). Auch der demografische Wandel kommt den verschiedenen Gesundheitskonzernen entgegen, denn mit ihm nimmt der Bedarf an medizinischer Versorgung zu. Newron Pharmaceuticals hat beispielsweise bereits ein Produkt zur Behandlung der Parkinson-Krankheit bis zur Marktreife entwickelt.

Dass die Nachfrage nach Gesundheitsprodukten und Dienstleistungen steigt, zeigt sich auch bei der 1897 im Wallis gegründeten Lonza. Dank eines starken Geschäfts mit Kunden aus der Pharma- und Biotech-Branche legte der Umsatz im ersten Halbjahr um 6.4 Prozent zu, der bereinigte Gewinn kam mit einem Plus von 9.5 Prozent sogar überproportional voran. Lonza bestätigte den Ausblick für das Gesamtjahr und peilt weiterhin ein Erlöswachstum im mittleren bis hohen einstelligen Bereich an. (Quelle: Thomson Reuters, Medienbericht, 24.07.2019)

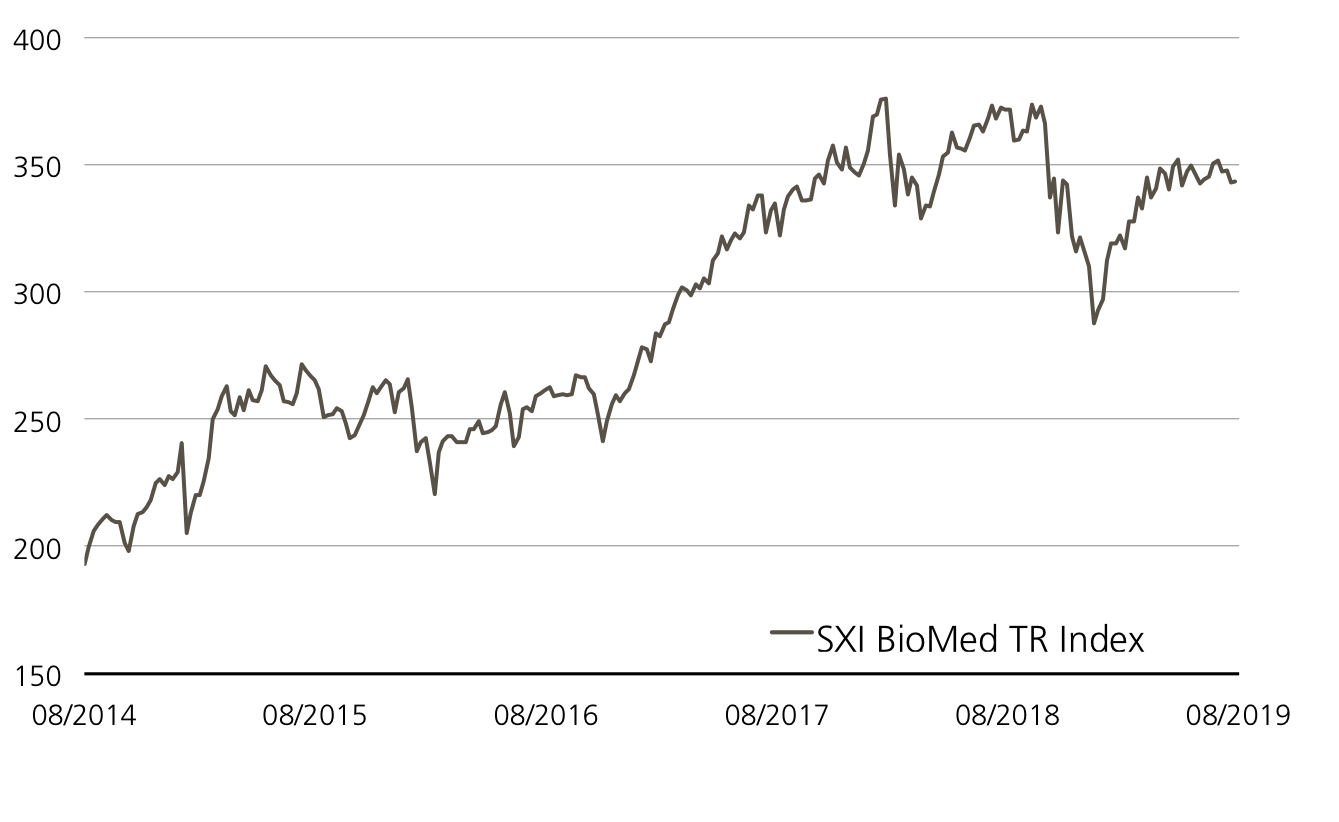

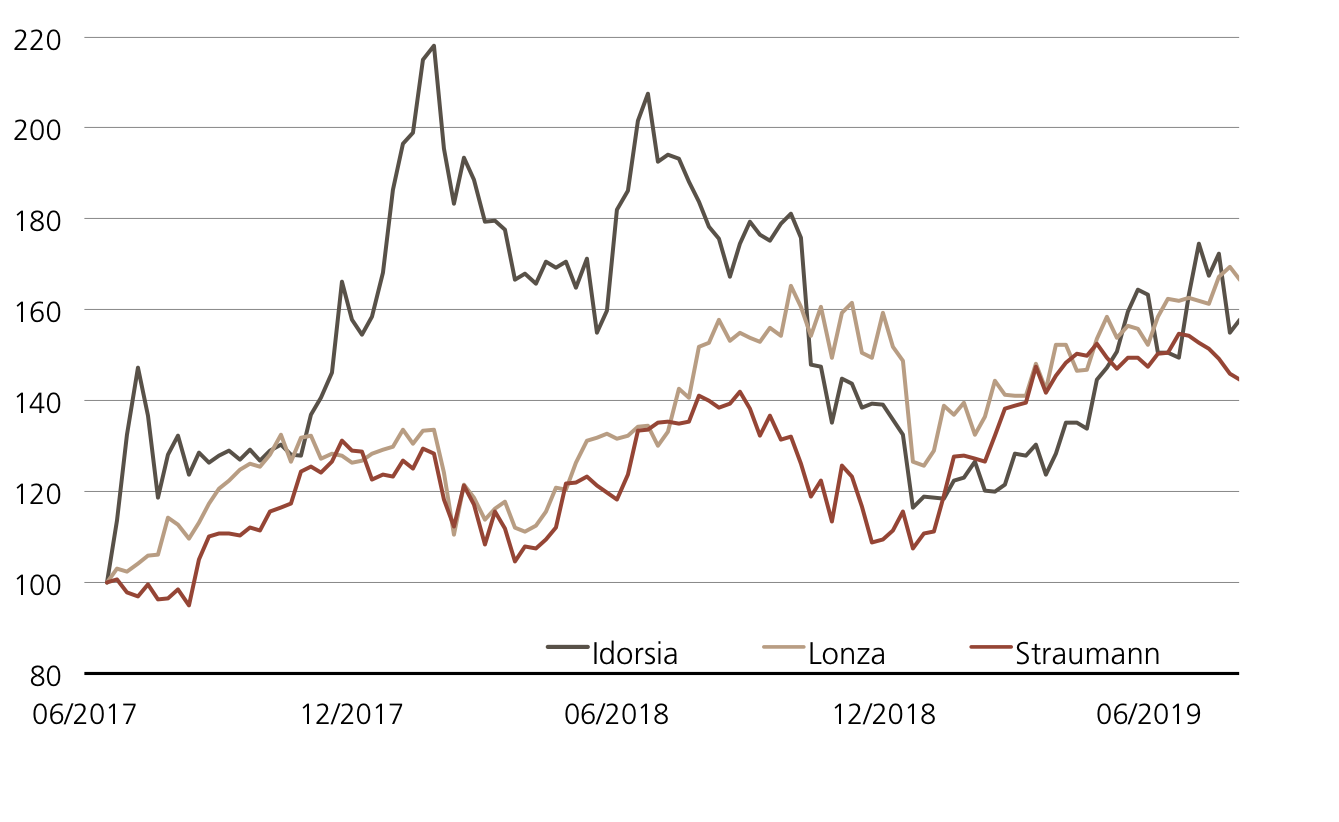

Chancen: Der Open End PERLES (Symbol: SXBIO) auf den SXI™ BioMed Index bietet Anlegern einen einfachen Zugang zu einer diversifizierten «Gesundheitsauswahl». Insgesamt befinden sich 20 Titel im Branchenindex. Es ist allerdings auch möglich, sich dem Thema mit bedingtem Teilschutz zu nähern. Möglich macht dies der ER Kick-In GOAL (Symbol: KDUVDU) auf Idorsia, Lonza und Straumann. Die Seitwärtsrendite von 12.8 Prozent p.a. wird von einem komfortablen Risikopuffer geschützt. Aktuell beträgt dieser beim schwächsten Mitglied des Trios Straumann 35.4 Prozent.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Bei einem Open End PERLES kommt es zu Verlusten, sobald der zugrundeliegende Index unter dem Einstiegspreis zu liegen kommt. Notiert einer der Basiswerte des Kick-In GOAL während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Early Redemption Feature nicht zum tragen, kann die Tilgung am Verfalltag durch Lieferung einer vorab durch das Bezugsverhältnis fixierten Anzahl des Basiswertes mit der schlechtesten Wertentwicklung (vom Strike aus) erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KDUVDU | |

| SVSP Name | Barrier Reverse Convertible | |

| SVSP Code | 1230 (Auto-Callable) | |

| Basiswerte | Idorsia, Lonza, Straumann | |

| Handelswährung | CHF | |

| Seitwärtsrendite | 19.04% / 12.78% p.a. | |

| Kick-In Level (Abstand) |

Idorsia: CHF 13.896 (37.07%) Lonza: CHF 198.66 (41.00%) Straumann: CHF 508.44 (35.41%) |

|

| Verfall | 11.01.2021 | |

| Emittentin | UBS AG, London | |

| Geld-/Briefkurs | 97.43% / 98.43% | |

| Index | Stand | Woche¹ | |

|---|---|---|---|

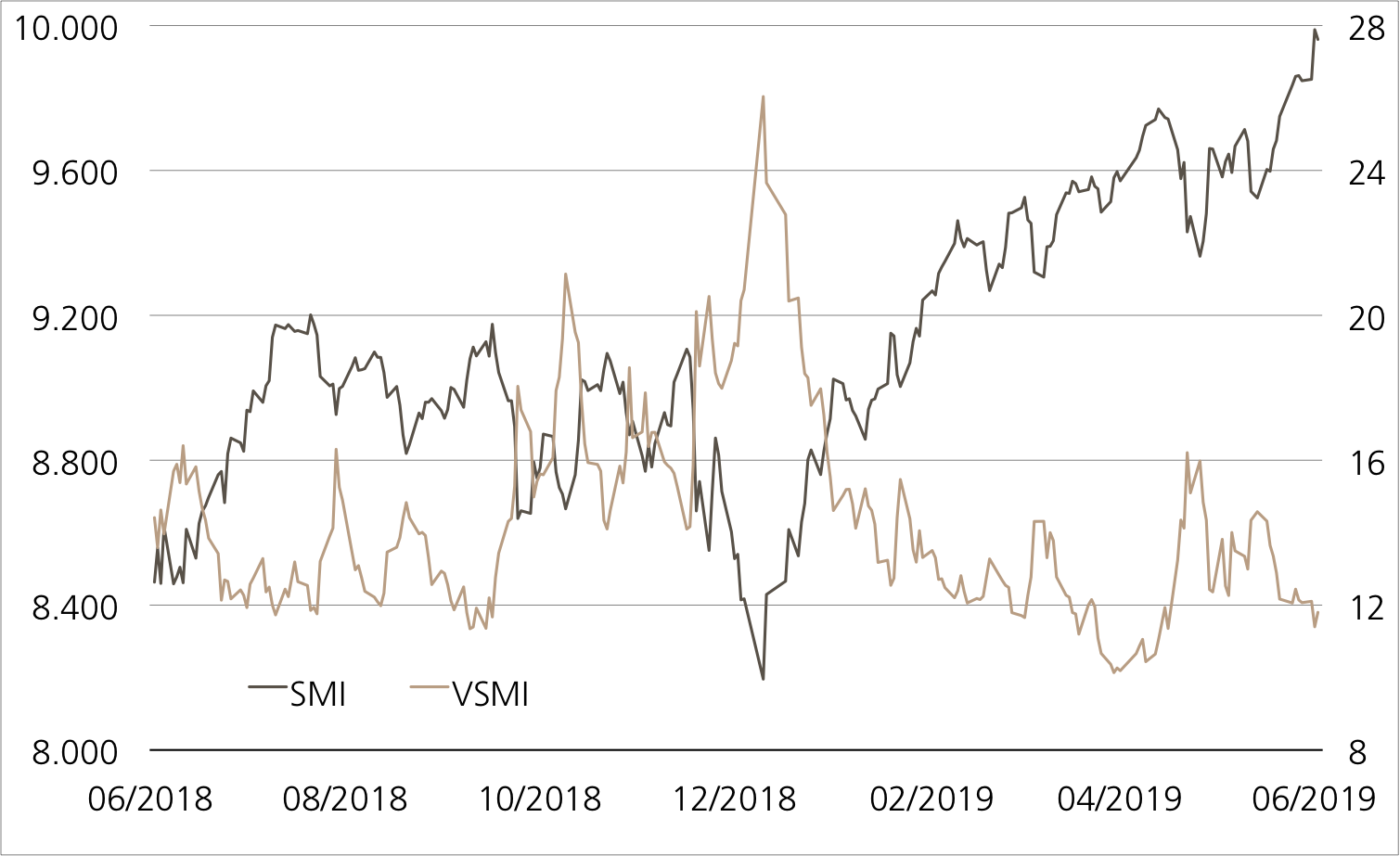

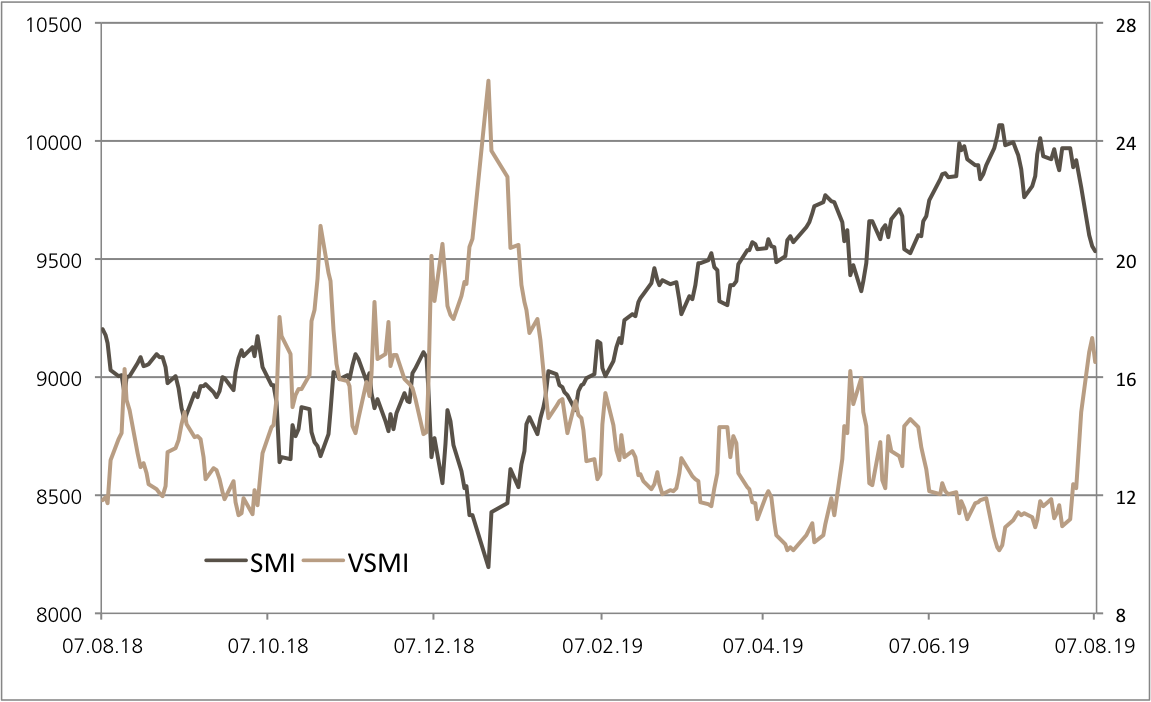

| SMI™ | 9’533.98 | -3.6% | |

| SLI™ | 1’455.26 | -4.1% | |

| S&P 500™ | 2’883.98 | -4.3% | |

| EURO STOXX 50™ | 3’309.99 | -4.4% | |

| S&P™ BRIC 40 | 4’007.24 | -7.1% | |

| CMCI™ Compos. | 856.64 | -5.4% | |

| Gold (Feinunze) | 1’519.60 | 5.4% | |

Beyond Meat

Heisshunger auf Rendite

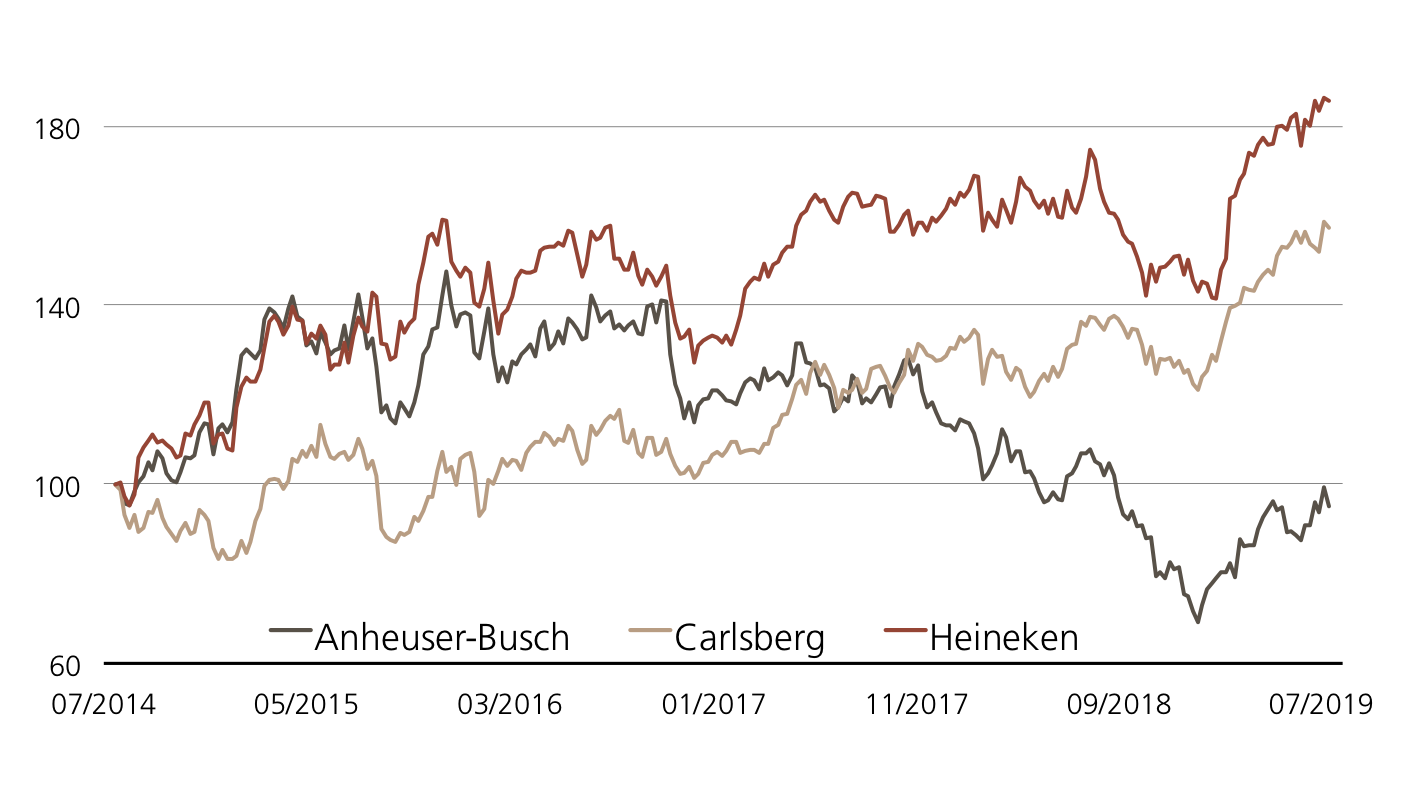

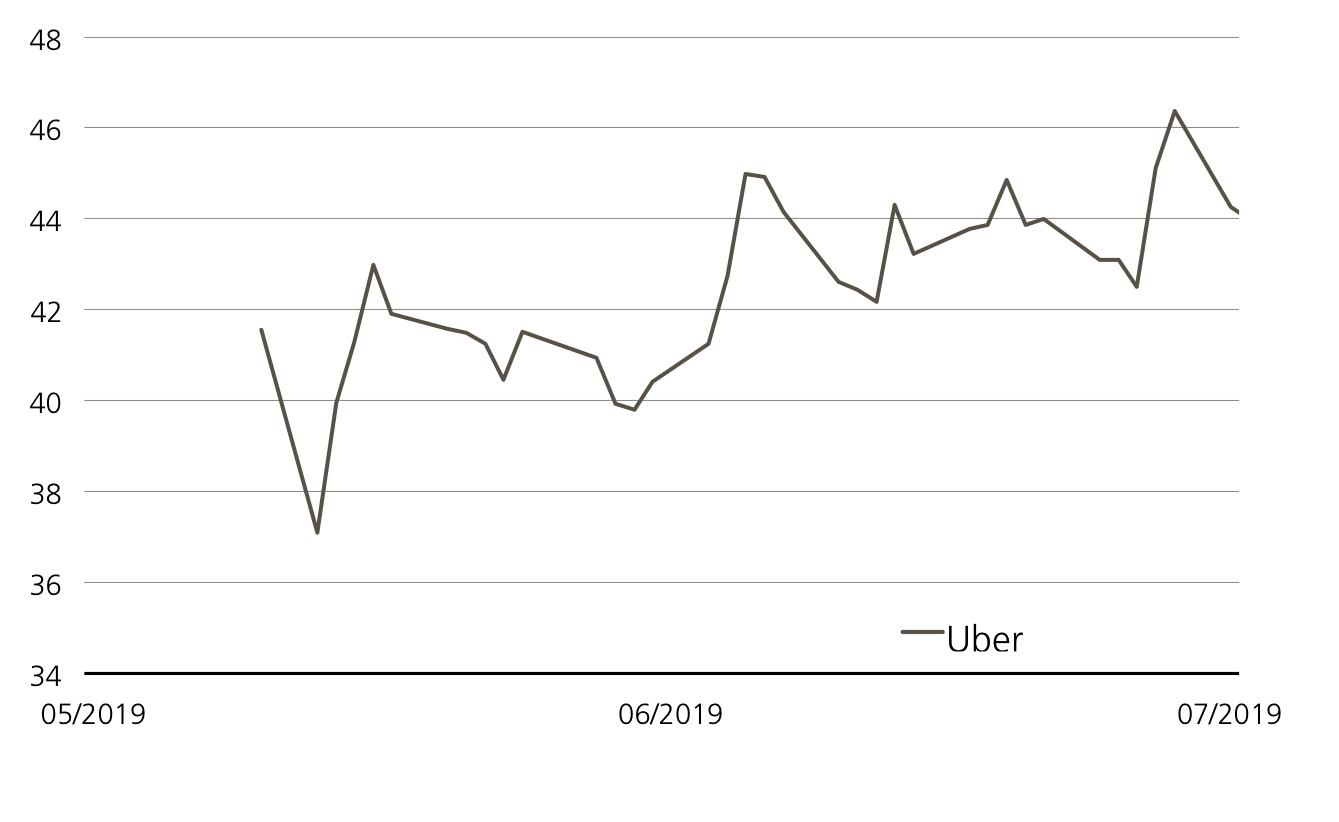

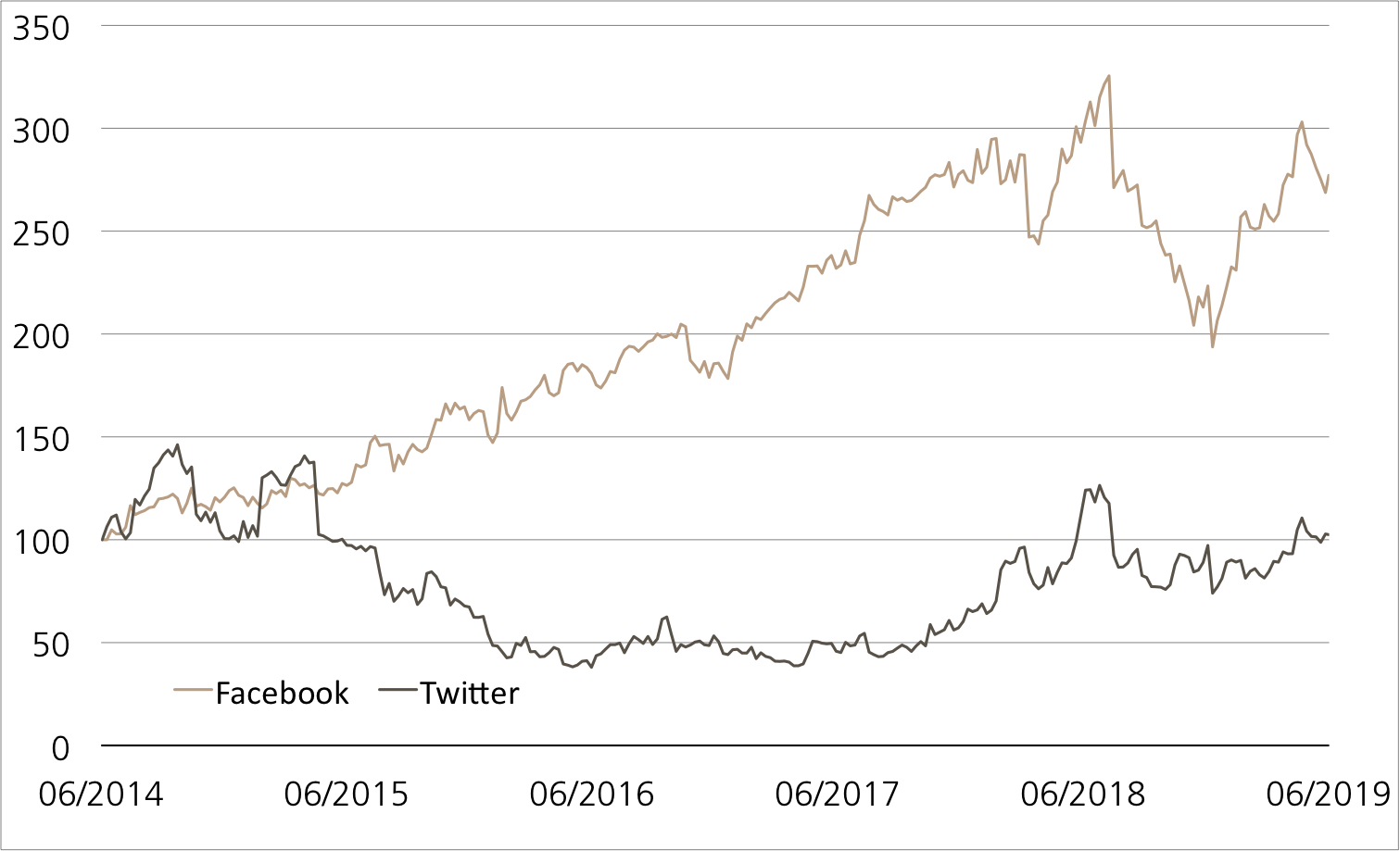

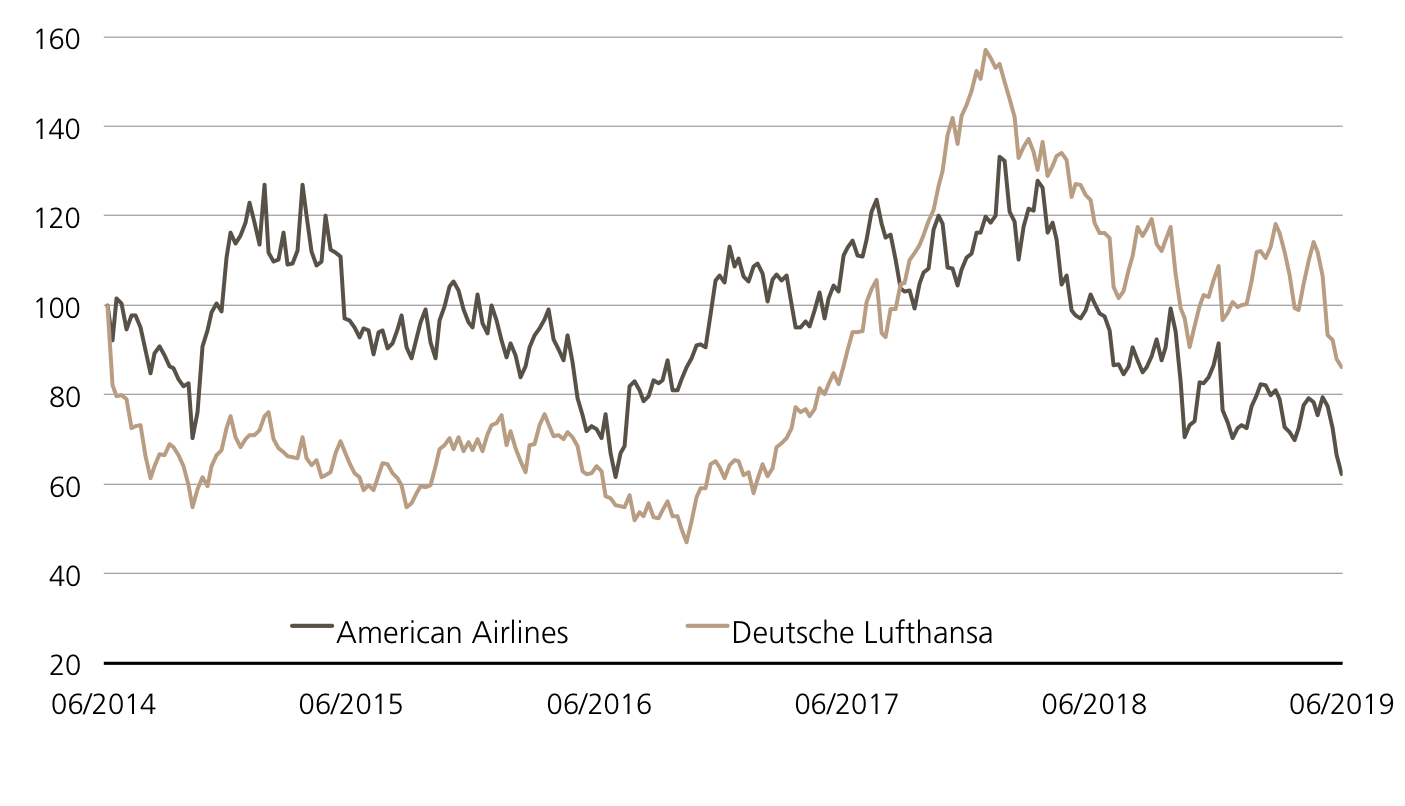

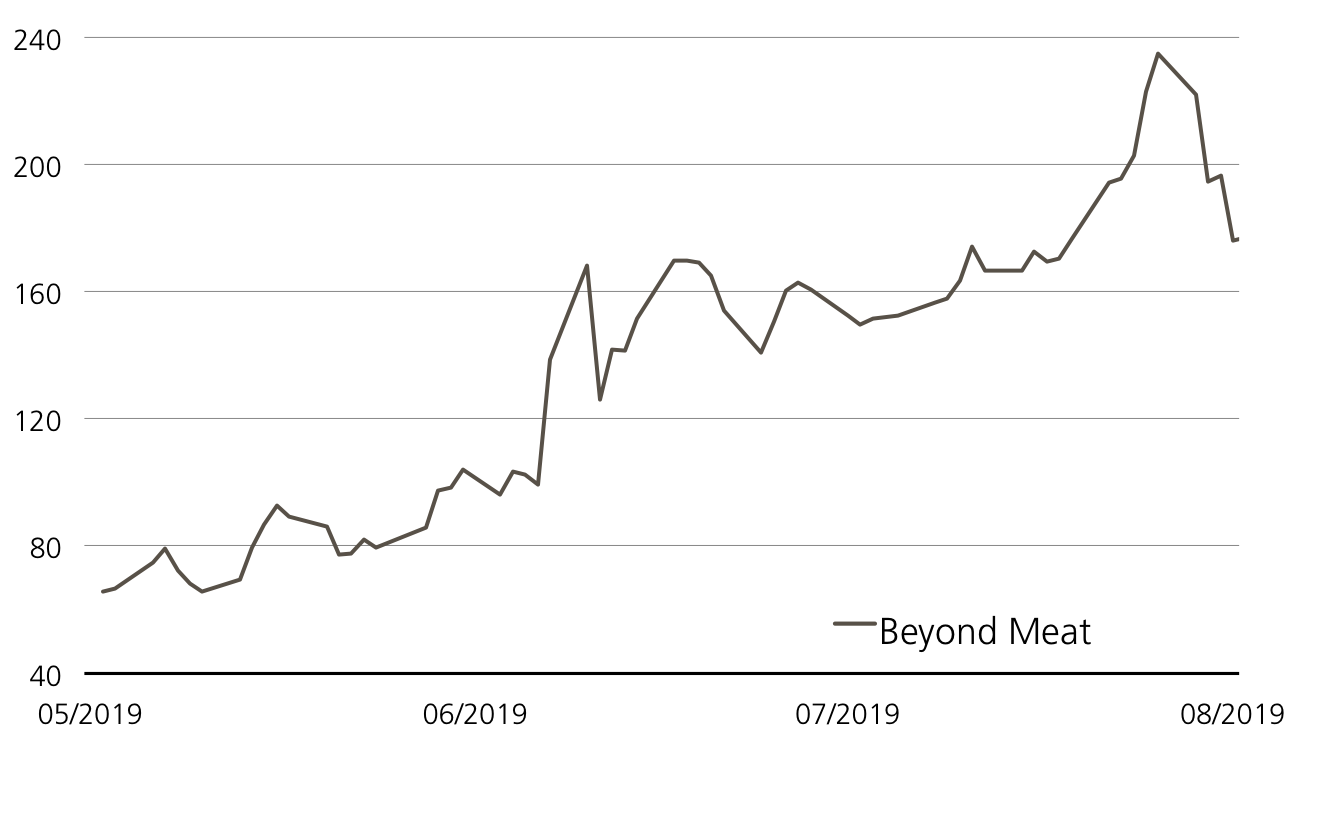

Seit jeher steht der Burger für Fleisch. Doch mit dem Trend zu pflanzlichen Alternativen wurde die Bastion aufgebrochen und vegane «Fleischprodukte» sind heute in vielen Supermärkten im Produktsortiment zu finden. Die Anzahl der vegan-vegetarisch lebenden Menschen wird weltweit auf rund eine Milliarde geschätzt. (Quelle: proveg, Medienbericht, 11.01.2019) Einen regelrechten Hype löste zuletzt die kalifornische Beyond Meat aus. Das Unternehmen stellt vegane Burger und Würstchen her, die hauptsächlich aus Erbsenprotein bestehen. Wie gut diese ankommen, zeigt der Geschäftsverlauf von April bis Juni 2019. Im zweiten Quartal vervierfachte sich der Nettoumsatz nahezu auf 67.3 Millionen US-Dollar. Aufgrund des starken Wachstums schraubte das Unternehmen das Erlösziel um 30 Millionen auf 240 Millionen US-Dollar empor. Das würde einer Steigerung gegenüber dem Vorjahr von 170 Prozent entsprechen. Etwas sauer stiess Investoren allerdings auf, dass der Konzern bei der Vorlage des Zwischenberichts mitteilte, weitere 3.25 Millionen Aktien zu je 160 US-Dollar auszugeben. Würden die insgesamt 520 Millionen US-Dollar in das Wachstum fliessen, wäre dies weniger schlimm. Jedoch kommen nur 40 Millionen US-Dollar bei Beyond Meat an, der Grossteil der Papiere stammt nämlich von Altaktionären, die Kasse machen. (Quelle: dpa, Medienmitteilung, 01.08.2019)

Chancen:Die Aktienplatzierung könnte dafür sorgen, dass die Beyond Meat-Aktie vorerst auf Konsolidierungskurs bleibt. In diese Situation passen würde der neue Kick-In GOAL (Symbol: KDZGDU), der eine teilgeschützte Investition in die «Überflieger»-Aktie ermöglicht. Das Produkt gewährt dem Basiswert einen Spielraum von knapp 45 Prozent nach unten, ohne dass die maximale Gewinnchance von 15.00 Prozent p.a. in Gefahr gerät.

Risiken:Das vorgestellte Produkt ist nicht kapitalgeschützt. Notiert der Basiswert während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Rückzahlung am Verfalltag durch Bartilgung entsprechend der Performance des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Zertifikaten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

15.00% p.a. Kick-In GOAL auf Beyond Meat

| Remove | ||

|---|---|---|

| Symbol | KDZGDU | |

| SVSP Name | Barrier Reverse Convertible | |

| SVSP Code | 1230 | |

| Basiswert | Beyond Meat | |

| Handelswährung | CHF | |

| Coupon | 15.00% p.a. | |

| Kick-In Level (Barriere) |

55% | |

| Verfall | 14.08.2020 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 14.08.2019, 15:00 Uhr | |

Termsheet Weitere Produkte sowie Informationen zu Chancen und Risiken finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 07.08.2019

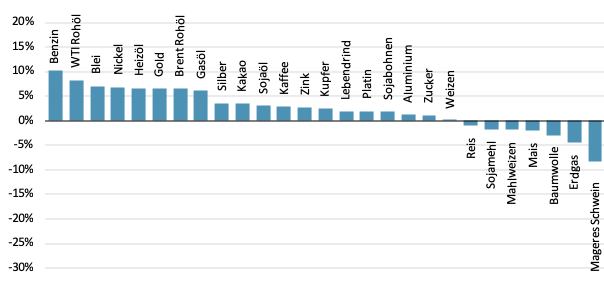

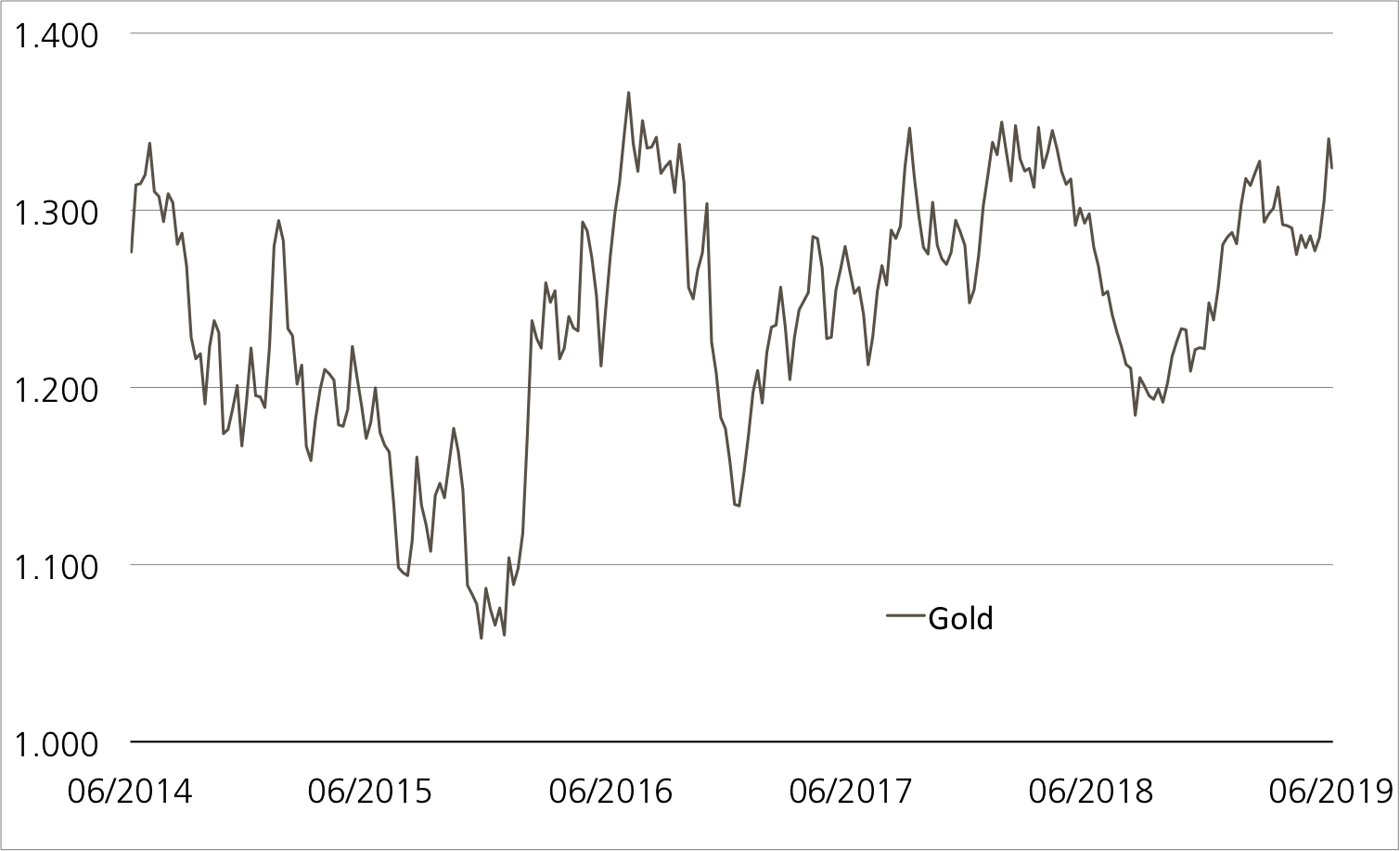

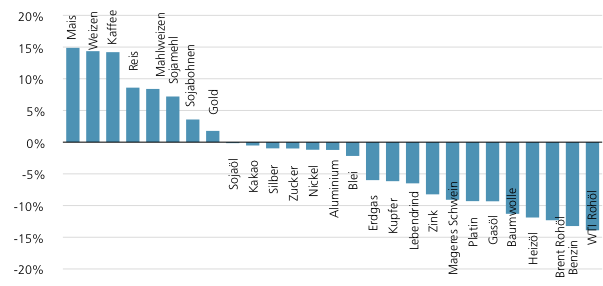

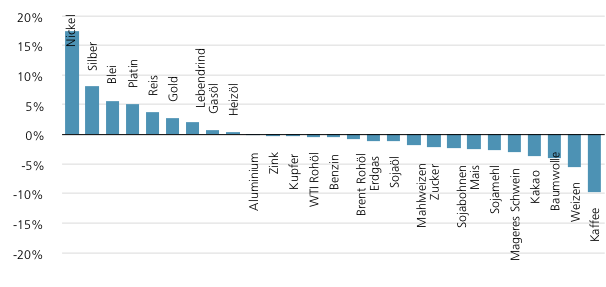

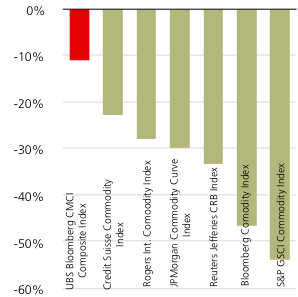

Rohstoffmonitor

Juli 2019

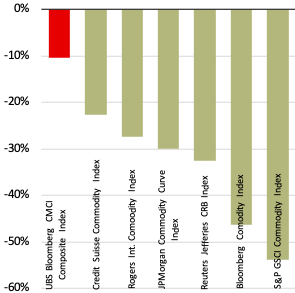

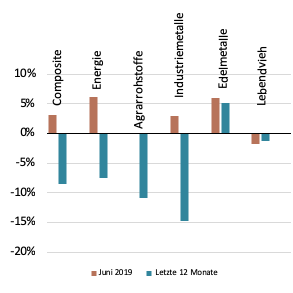

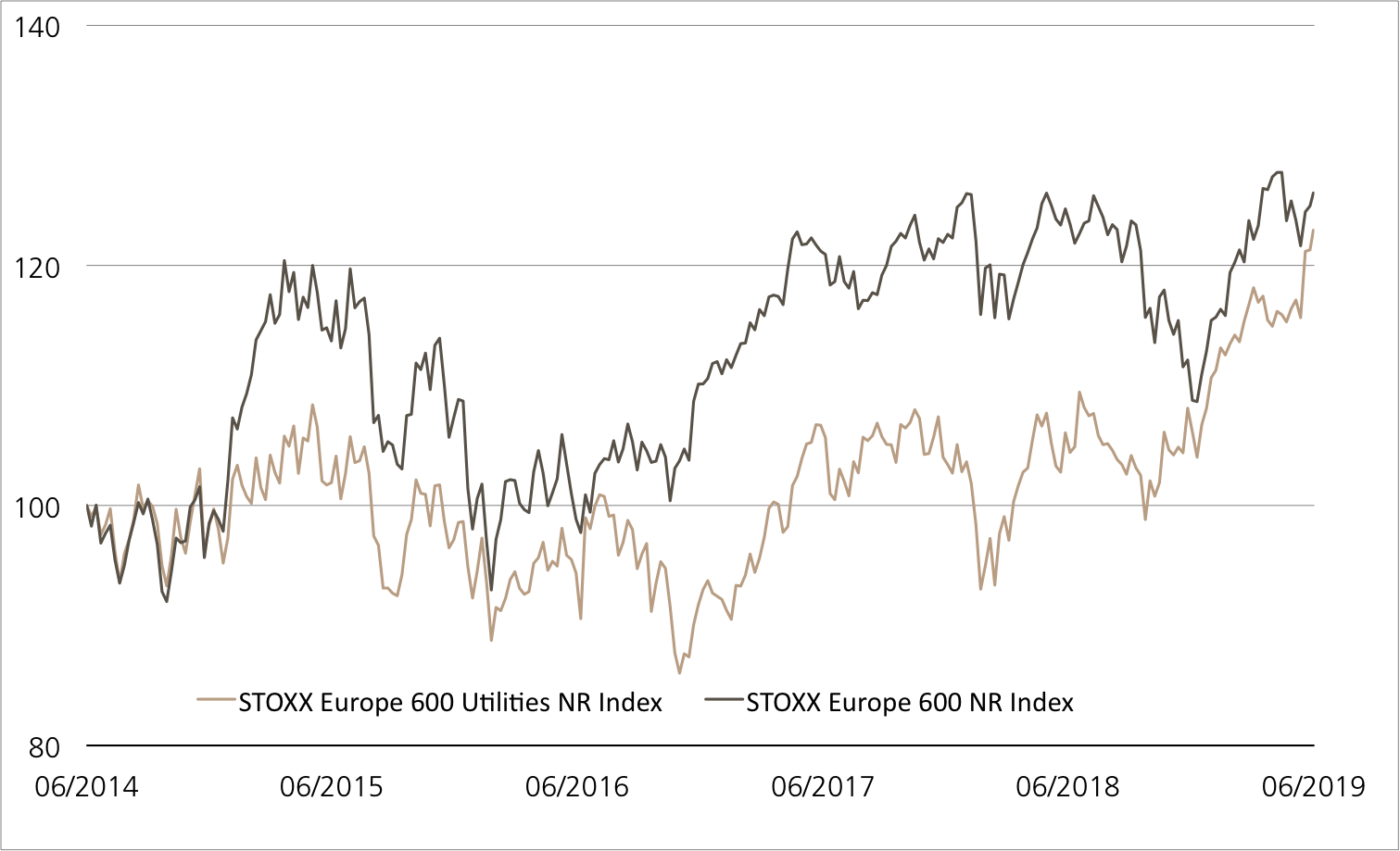

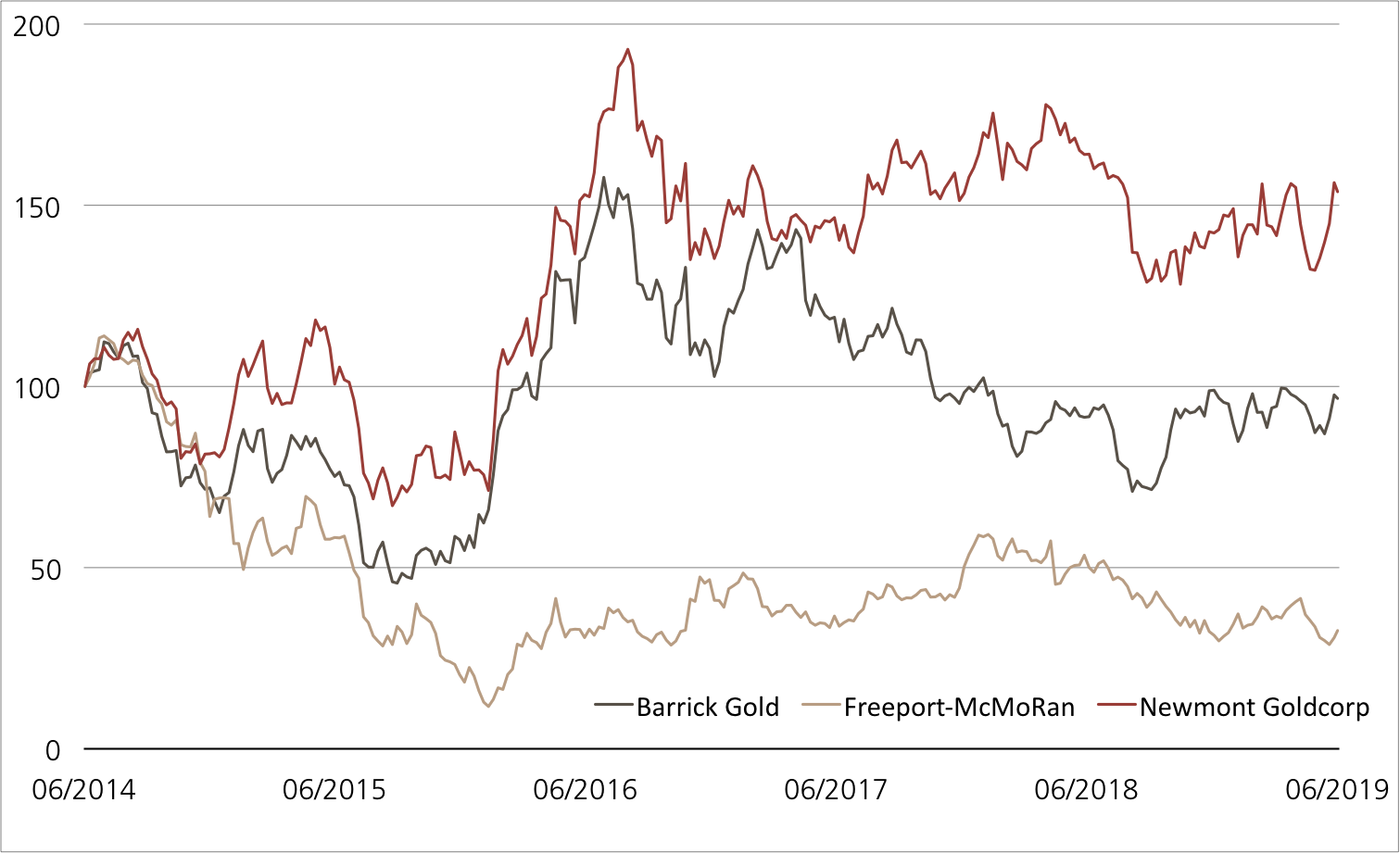

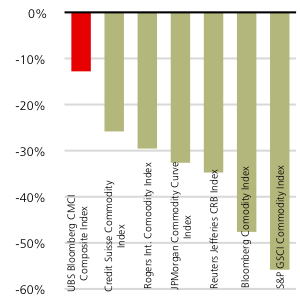

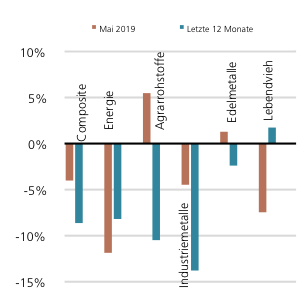

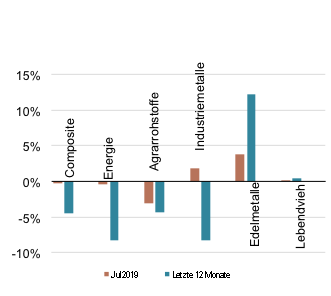

Total-Return-Performance der UBS Bloomberg CMCI Einzelrohstoff-Indizes im Juli 2018 in US-Dollar.

Stand: 31.07.2019Quelle: UBS AG

| Produkt | Symbol | Währung | Monatsperformance¹ | Anteil am Gesamtvolumen | |

|---|---|---|---|---|---|

| UBS ETC on Commodity Const. Mat. | TDJCM | USD | -0.4% | 40.2% | |

| UBS ETC on CMCI Composite | TCMCI | USD | -1.0% | 14.8% | |

| UBS ETC on CMCI Nickel | TLNCI | USD | 18.4% | 8.4% | |

| UBS ETC on CMCI Precious Metals | EPMCI | EUR | 3.3% | 6.3% | |

| UBS ETC on CMCI Gold | CGCCI | CHF | 2.3% | 5.2% | |

| UBS ETC on CMCI WTI Crude Oil | TCLCI | USD | -2.2% | 4.5% | |

| UBS ETC on CMCI Industrial Metals | TIMCI | USD | 0.7% | 3.6% | |

| UBS ETC on CMCI Energy | EENCI | EUR | -2.1% | 3.5% | |

| UBS ETC on CMCI Industrial Metals | EIMCI | EUR | 1.7% | 2.4% | |