Weekly-Hits: Pharmasektor & Sportliche Renditechance

- Thema 1: Pharmasektor – Konferenz der Superlative

- Thema 2: adidas / Nike / Under Armour – Sportliche Renditechance

Pharmasektor

Konferenz der Superlative

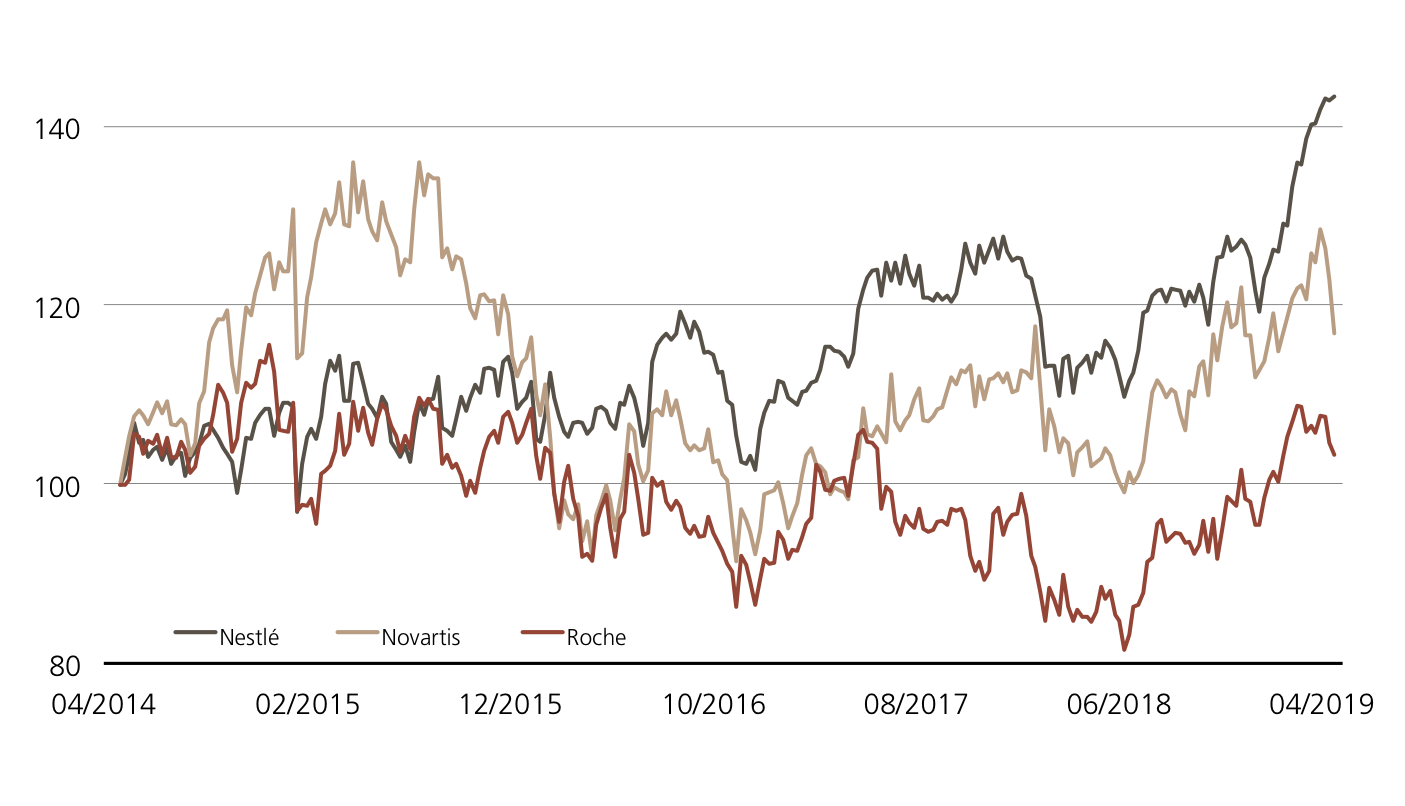

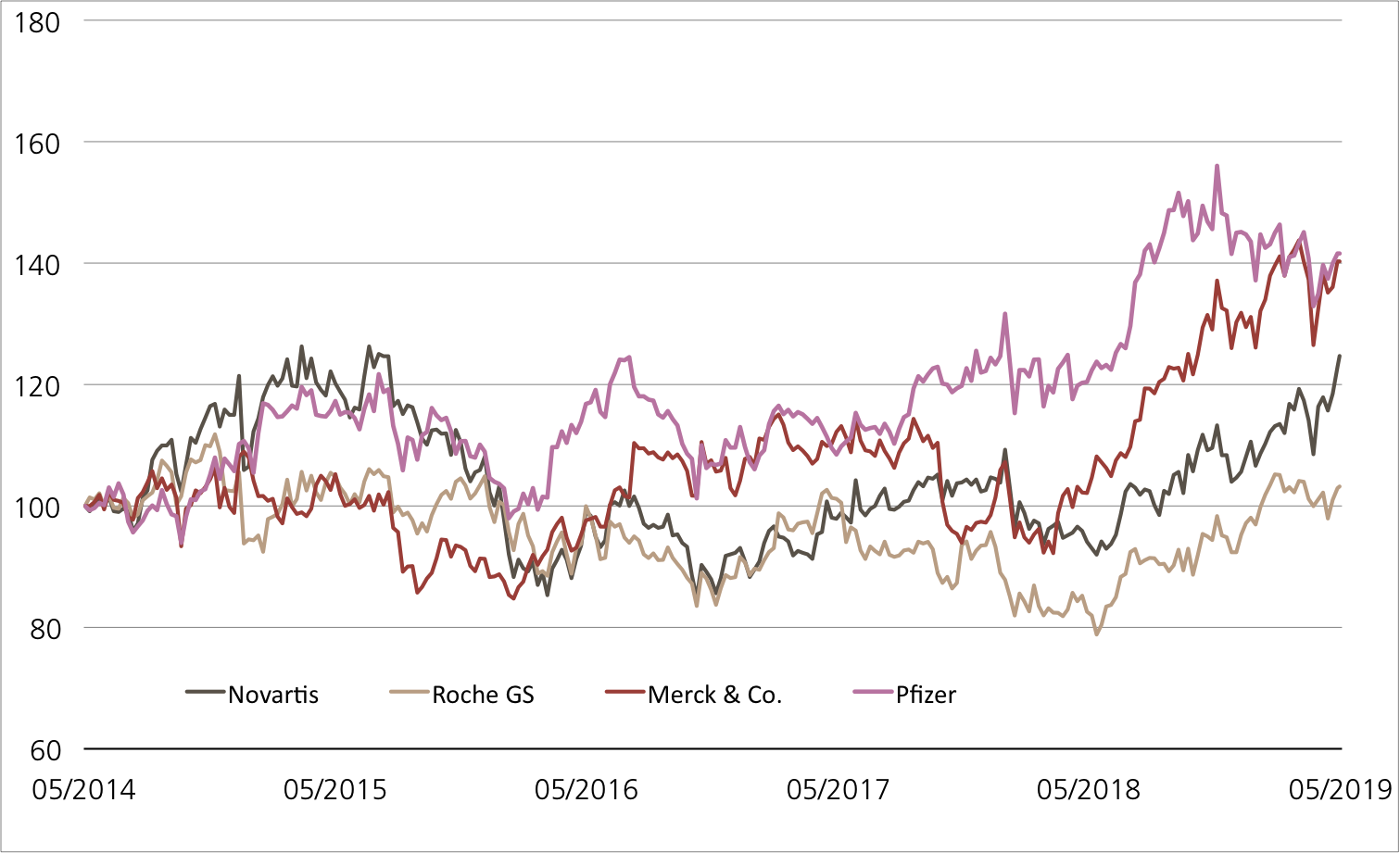

Mehr als 30’000 Besucher werden zur 55. ASCO-Jahreskonferenz erwartet. Sie kommen im McCormick Place, dem grössten Ausstellungs- und Konferenzzentrum Nordamerikas, zusammen. Insgesamt stehen mehr als 2’400 Präsentationen auf dem Programm. Weitere gut 3’200 Zusammenfassungen aktueller Studien aus der Onkologie wird die ASCO im Internet veröffentlichen. Mit News zu insgesamt 17 Wirkstoffen reist Roche in die US-Metropole. Nach Angaben der Basler kommen diese für die Behandlung von 34 Krebsarten in Betracht. Eine wichtige Rolle spielt Tecentriq in der Produktpipeline des Konzerns. An der ASCO wird Roche unter anderem Ergebnisse einer Studie vorstellen, in deren Rahmen das Immuntherapeutikum zusammen mit dem Blockbuster Avastin zur Behandlung von Patienten mit Lungenkrebs eingesetzt wurde. (Quelle: Roche, Medienmitteilung, 10.05.2019) Schon jetzt läuft das Geschäft mit Tecentriq. Im ersten Quartal zählte das Präparat neben anderen neuen Produkten zu den Wachstumstreibern von Roche. (Quelle: Roche, Medienmitteilung, 17.04.2019)

Novartis rückt an der ASCO unter anderem Kisqali, einen ebenfalls stark wachsenden Newcomer in den Fokus. Das Unternehmen wird Informationen zu mehreren Phase III-Studien im Bereich Brustkrebs vorlegen, bei denen das innovative Präparat zum Einsatz kam. (Quelle: Novartis, Medienmitteilung, 16.05.2019) Kurz vor der Konferenz liess Novartis mit einer US-Zulassung aufhorchen. Die Gesundheitsbehörde FDA hat eine Genehmigung für den Einsatz der sehr teuren Gen-Therapie Zolgensma erteilt. (Quelle: Thomson Reuters Medienbericht, 24.05.2019).

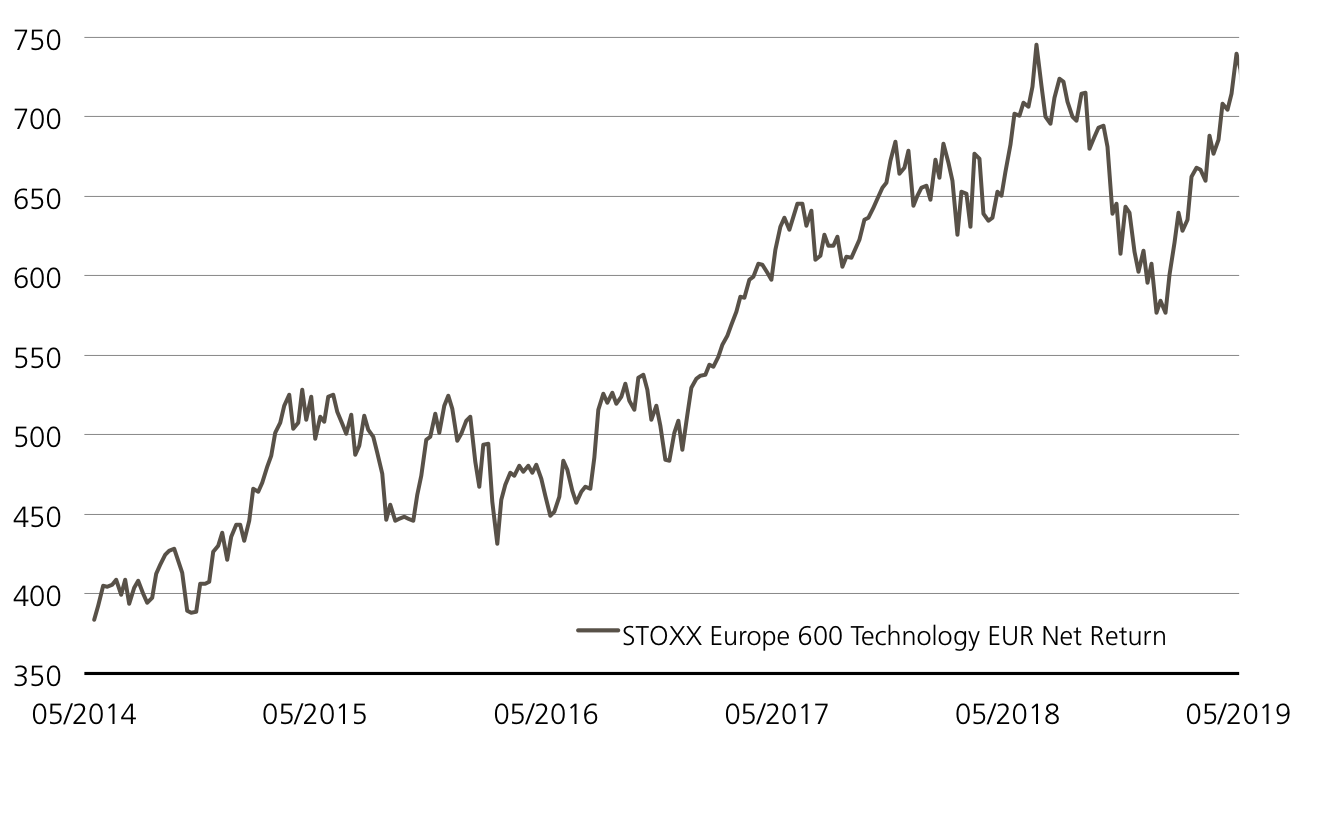

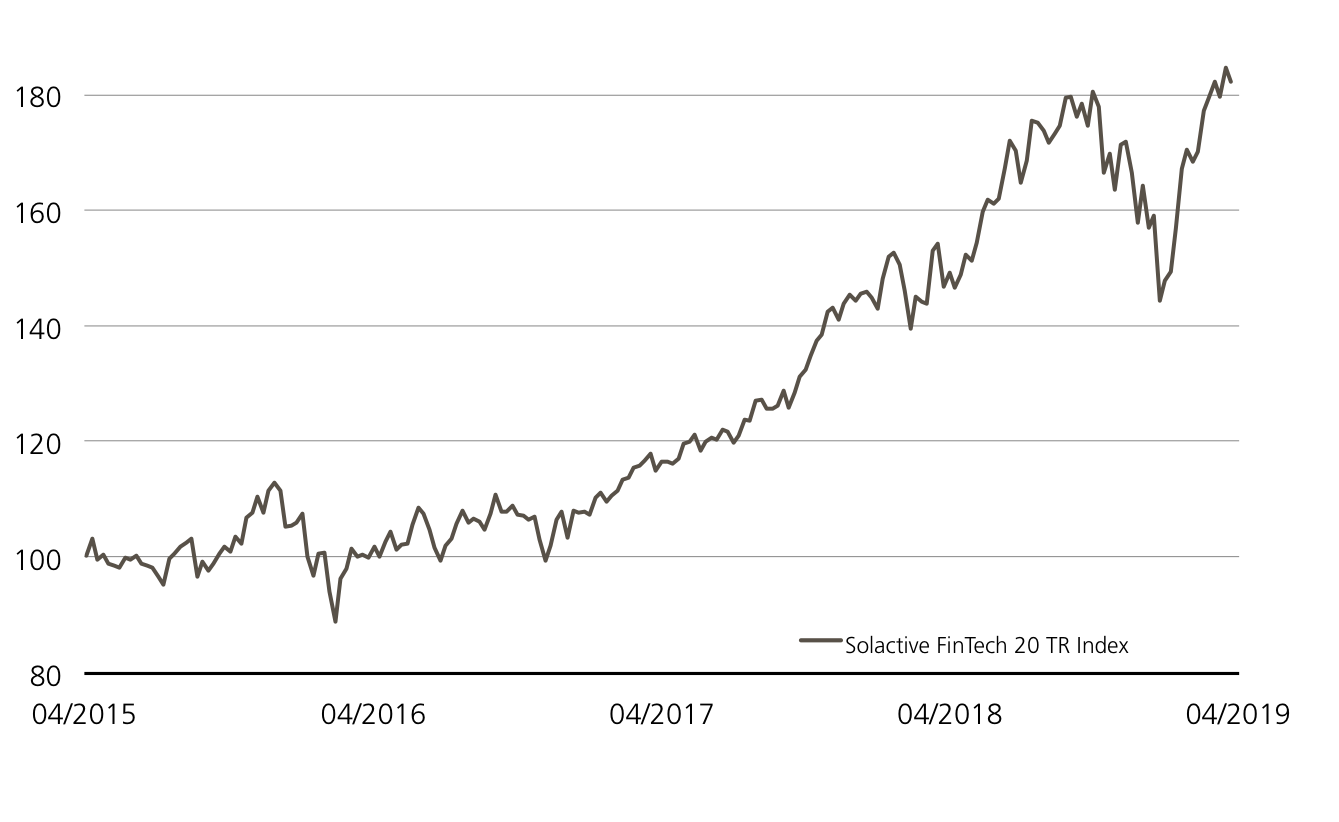

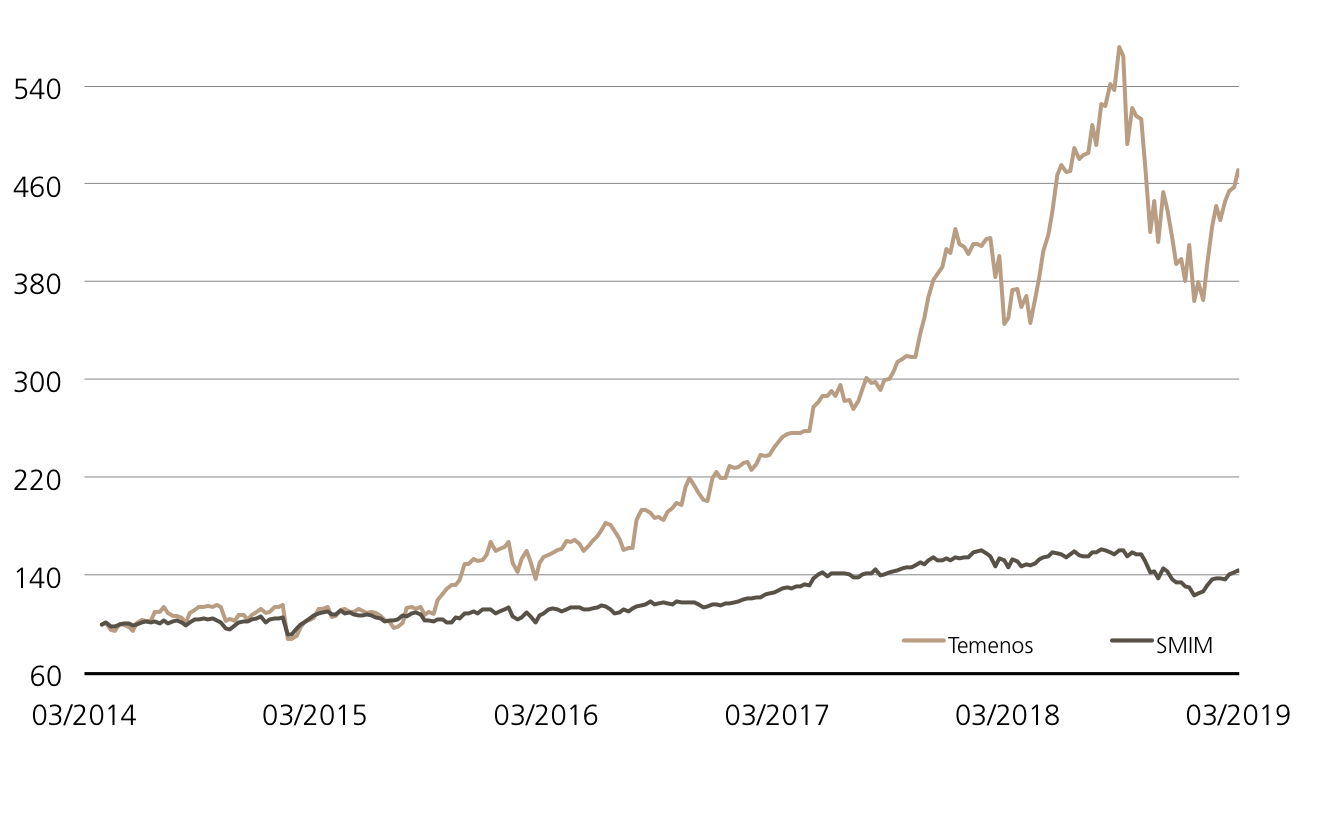

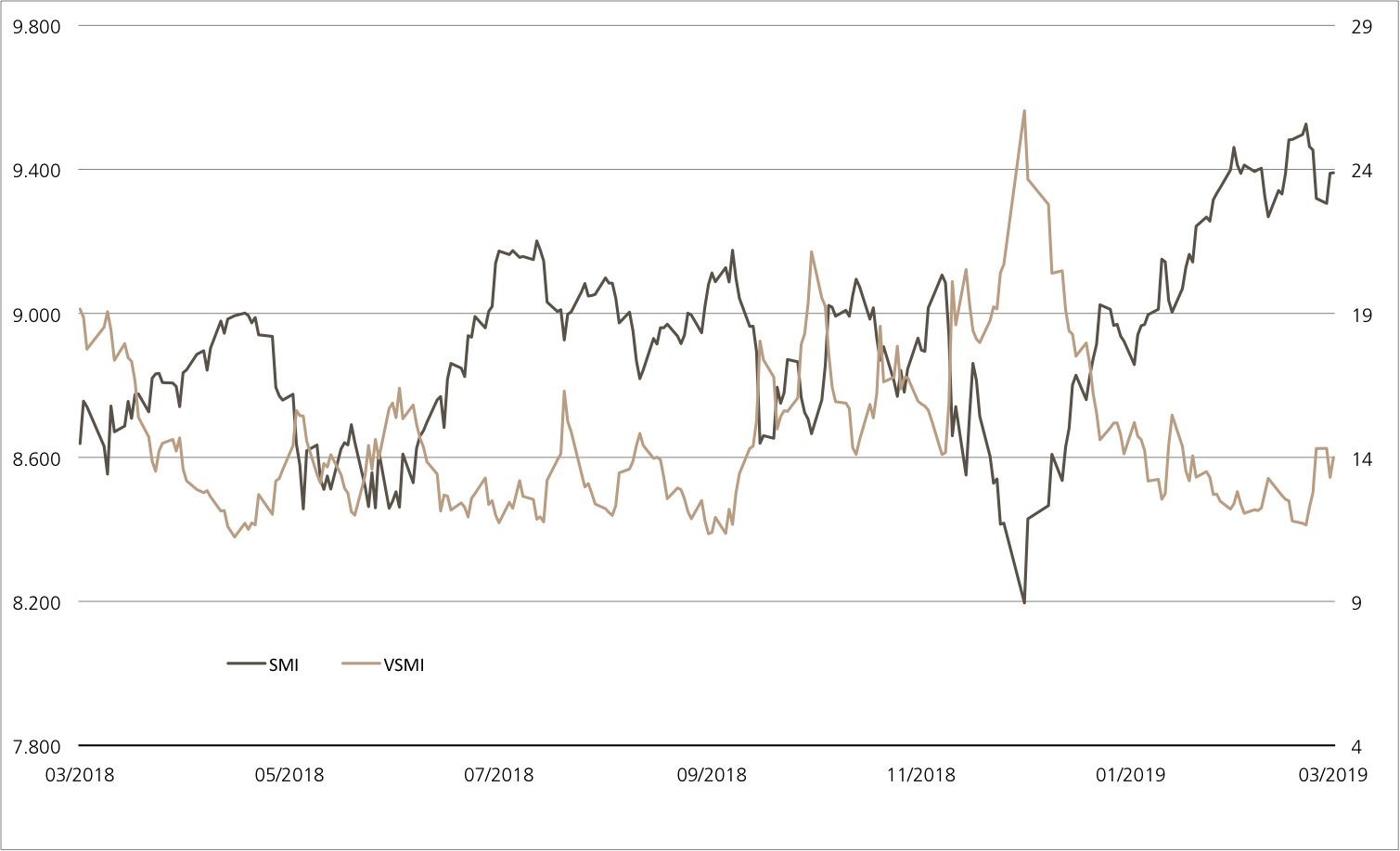

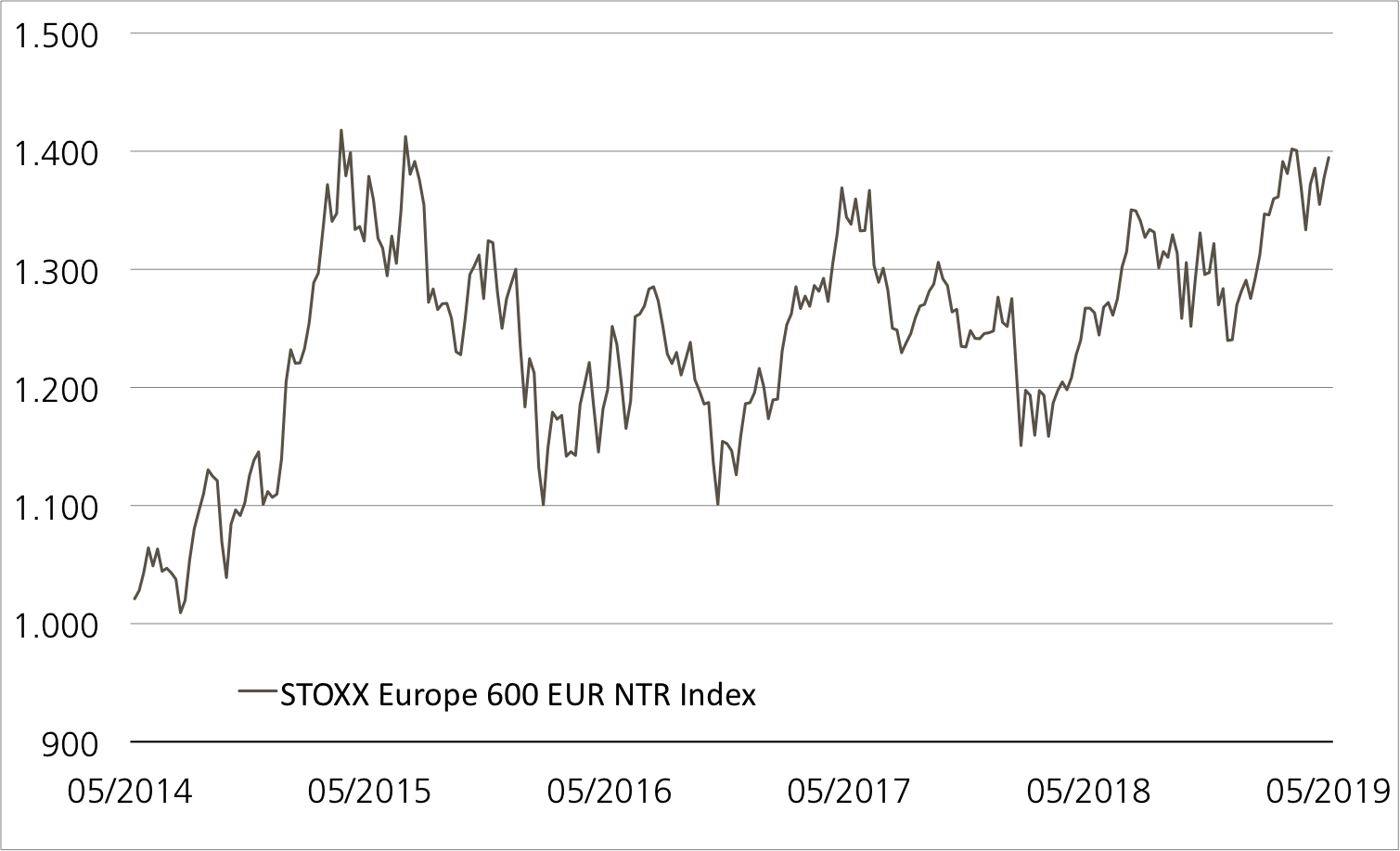

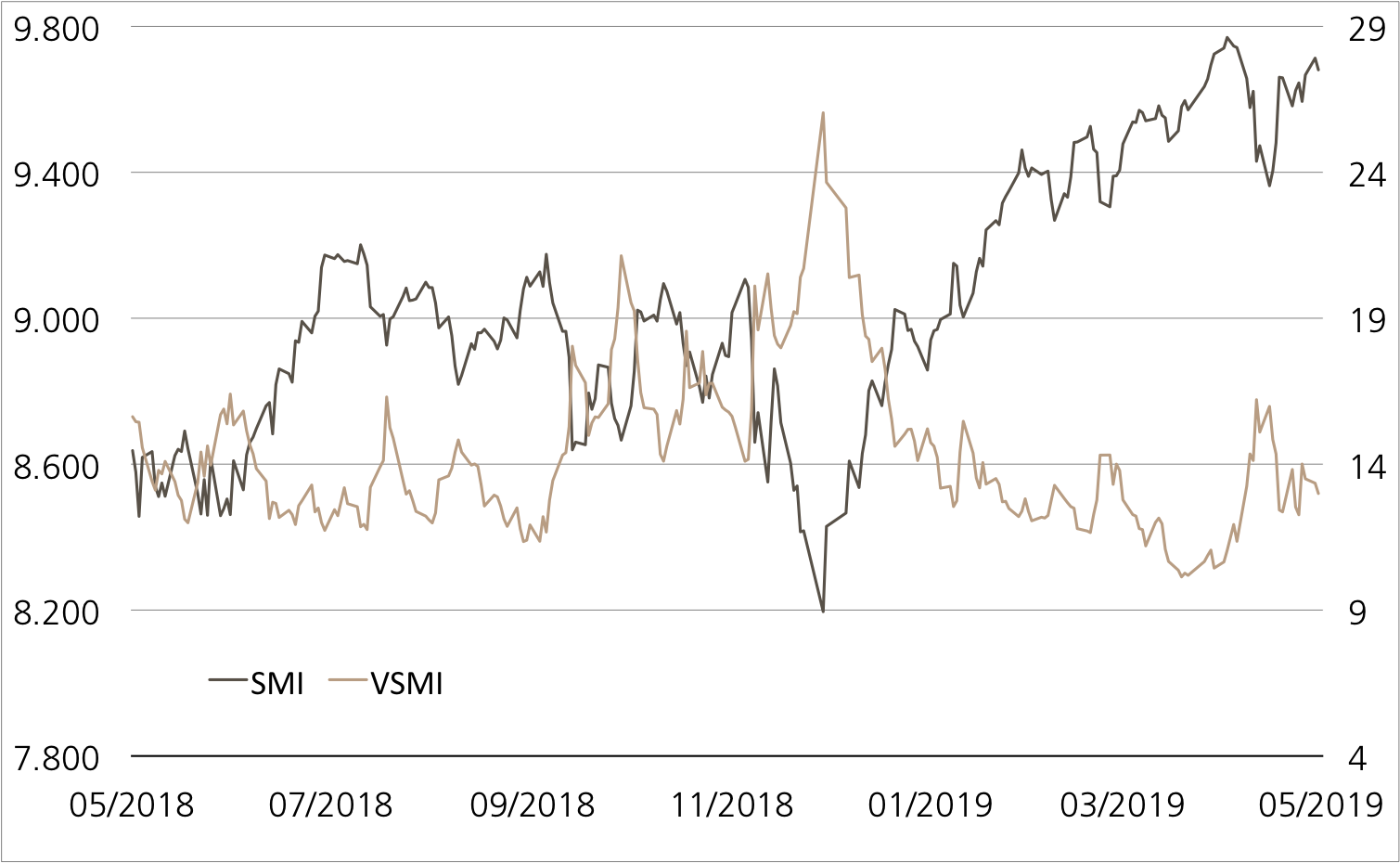

Chancen: Dass der Pharmasektor mit viel Momentum auf die ASCO zusteuert, zeigt auch der jüngste Verlauf des STOXX™ Europe 600 Health Care Index. Mit dem ETT (Symbol: ETHEA) können Anleger darauf setzen, dass der Benchmark den Aufwärtstrend fortsetzt. Für das Partizipationsprodukt fallen keine laufenden Gebühren an.² Dividendenzahlungen der enthaltenen Unternehmen werden netto in den Basiswert reinvestiert. Zusammen mit den ebenfalls an der ASCO teilnehmenden US-Konkurrenten Merck und Pfizer bilden Novartis und Roche die Grundlage für einen neuen Callable Kick-In GOAL (Symbol: KDRJDU). Bei dem Zeichnungsprodukt sind Kursgewinne der vier Aktien nicht zwingend erforderlich. Vielmehr reicht ein in etwa stabiler Verlauf, damit das Investment zum Verfall einer Seitwärtsrendite von 6.50 Prozent p.a. abwirft. Die Emittentin verfügt bei diesem Kick-In GOAL über ein Kündigungsrecht. Sollte sie davon an einem der Beobachtungstage Gebrauch machen, erhalten Anleger das vollständige Nominal mitsamt anteiligen Coupon vorab zurückbezahlt.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Eine negativeEntwicklung des Basiswerts führt beim ETT zu entsprechenden Verlusten. Notierteiner der Basiswerte beim Worst of Kick-In GOAL während der Laufzeit einmalauf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem dasCallable Feature nicht zum Tragen, kann die Rückzahlung am Verfalltagdurch Bartilgung entsprechend der (vom Strike aus) schwächsten Performanceaus dem Quartett erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden

| Remove | ||

|---|---|---|

| Symbol | ETHEA | |

| SVSP Name | Tracker-Zertifikat | |

| SVSP Code | 1300 | |

| Basiswert | STOXX™ Europe 600 Health Care EUR Net Return Index | |

| Bezugsverhältnis | 1:1 | |

| Handelswährung | EUR | |

| Verwaltungsgebühr | 0.00%² | |

| Partizipation | 100% | |

| Verfall | Open End | |

| Emittentin | UBS AG, London | |

| Geld-/Briefkurs | EUR 1’393.00 / 1’394.00 | |

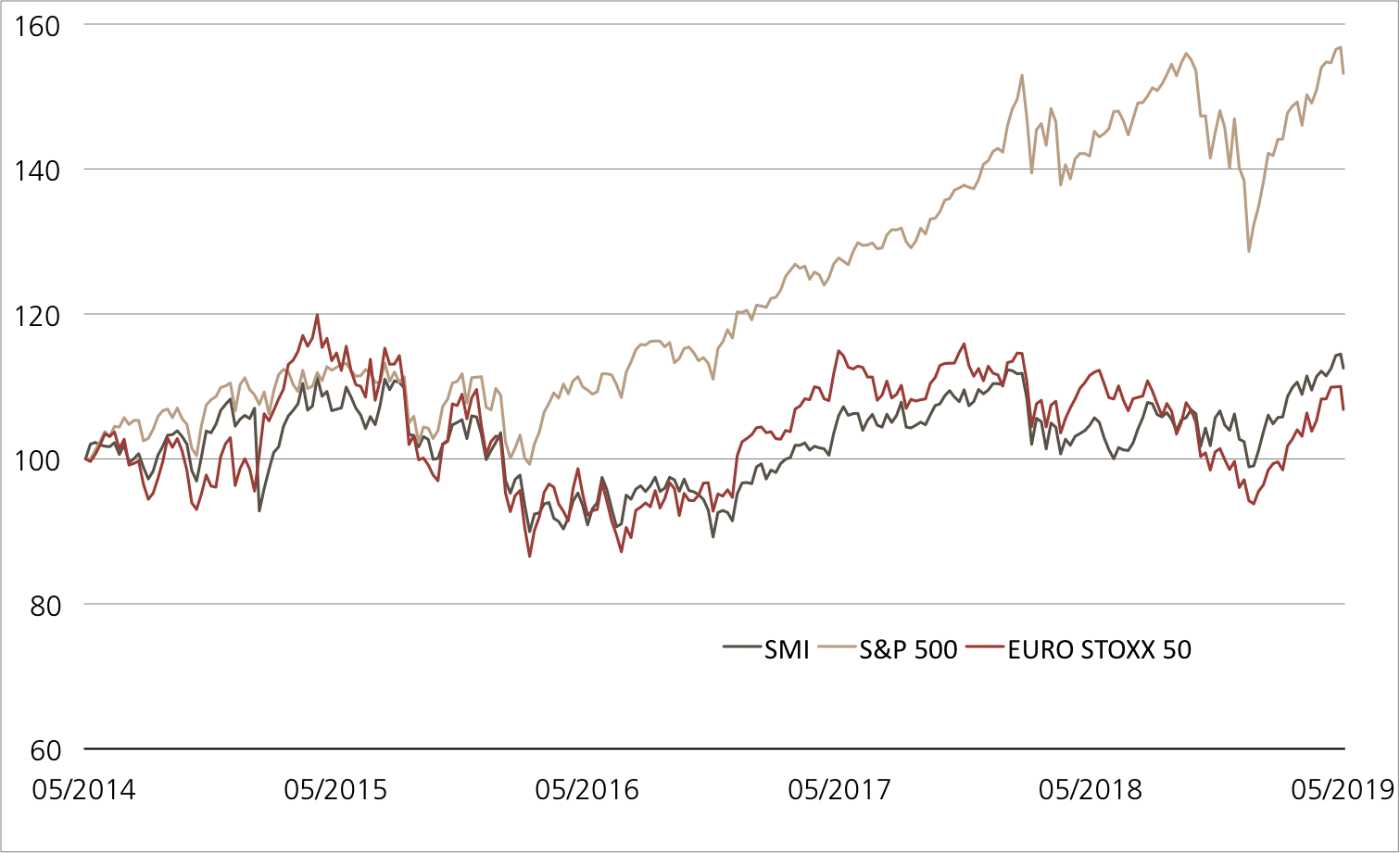

| Index | Stand | Woche¹ | |

|---|---|---|---|

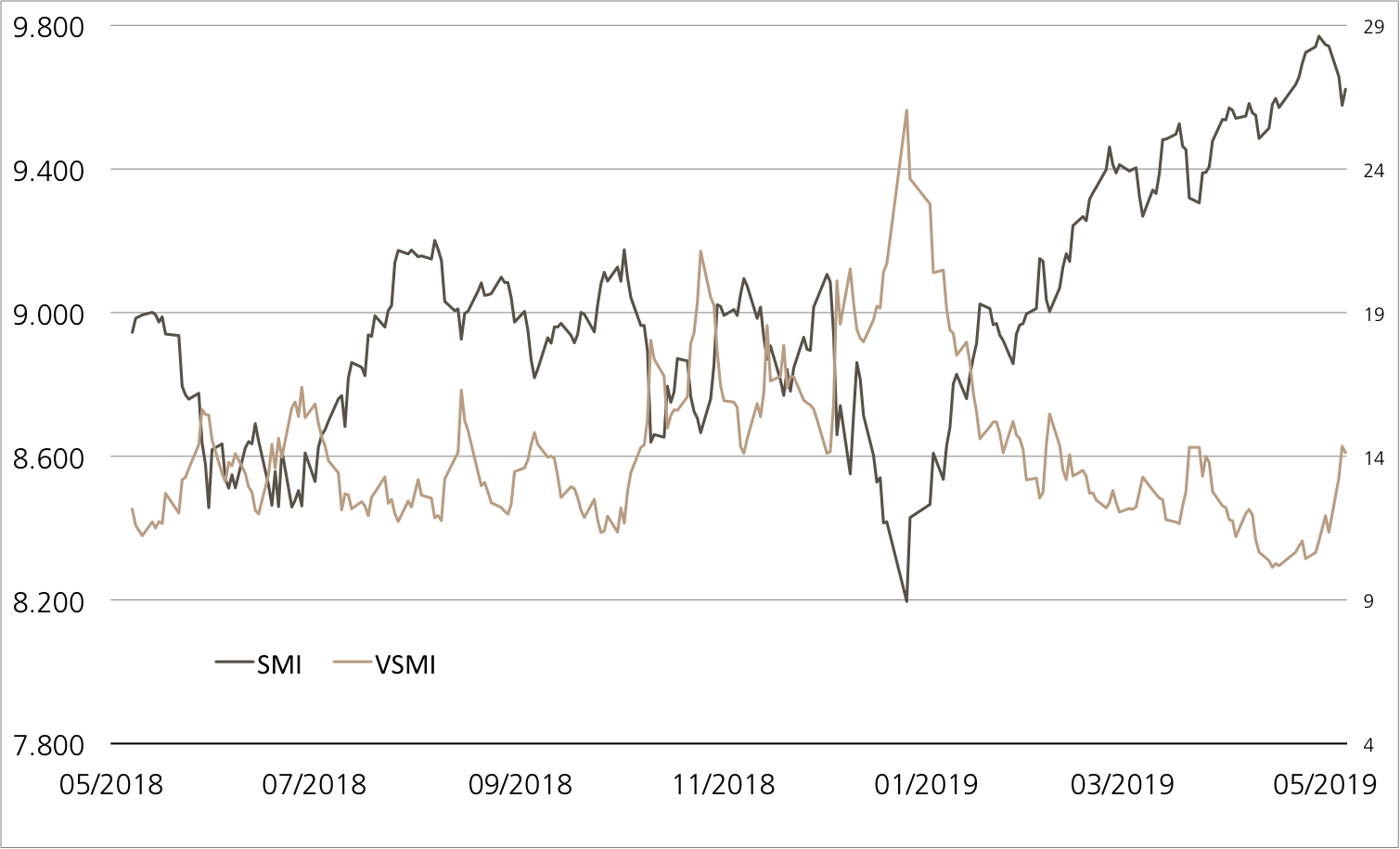

| SMI™ | 9’680.87 Pkt. | 0.4% | |

| SLI™ | 1’485.35 Pkt. | -0.4% | |

| S&P 500™ | 2’802.39 Pkt. | -1.9% | |

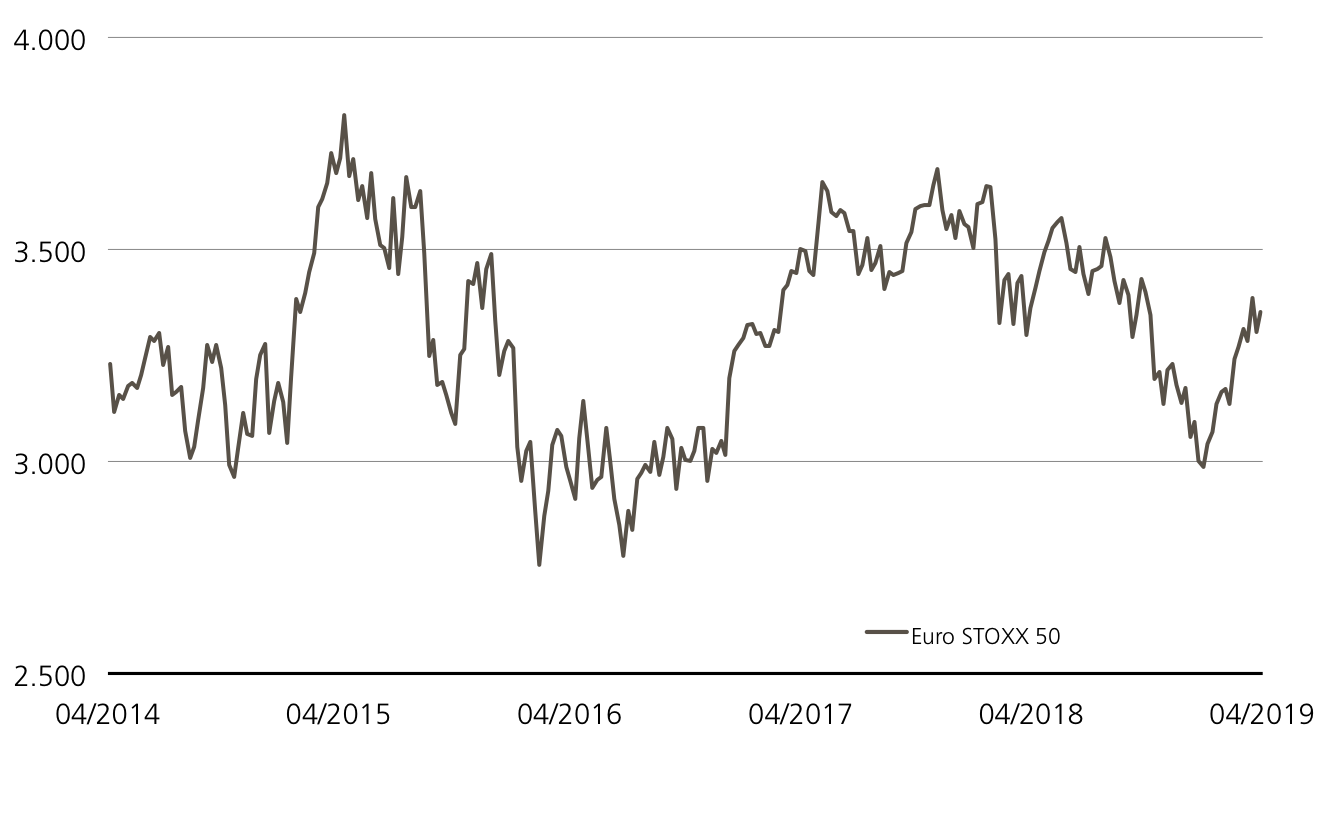

| EURO STOXX 50™ | 3’348.86 Pkt. | -1.1% | |

| S&P™ BRIC 40 | 4015.26 Pkt. | -1.6% | |

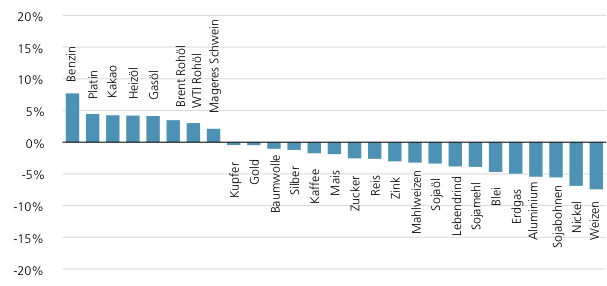

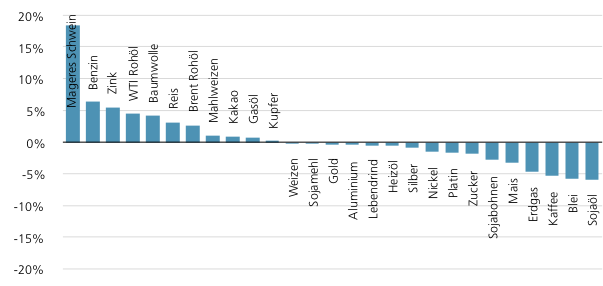

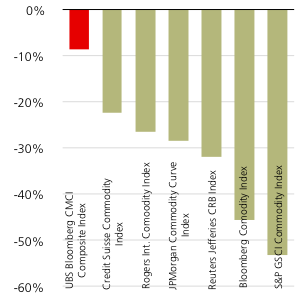

| CMCI™ Compos. | 908.45 Pkt. | 0.5% | |

| Gold (Feinunze) | 1’282.50 USD | 0.7% | |

adidas / Nike / Under Armour

Sportliche Renditechance

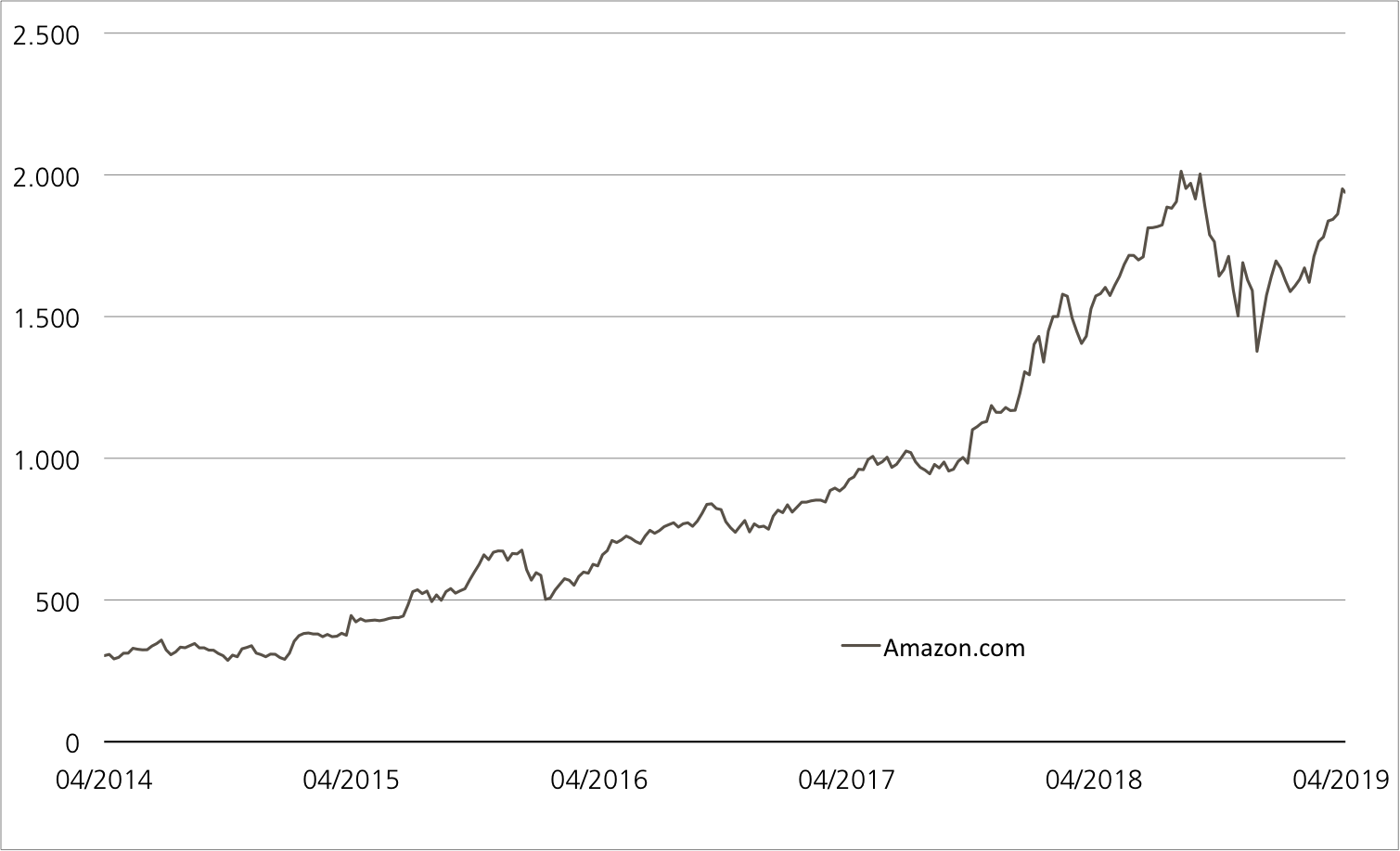

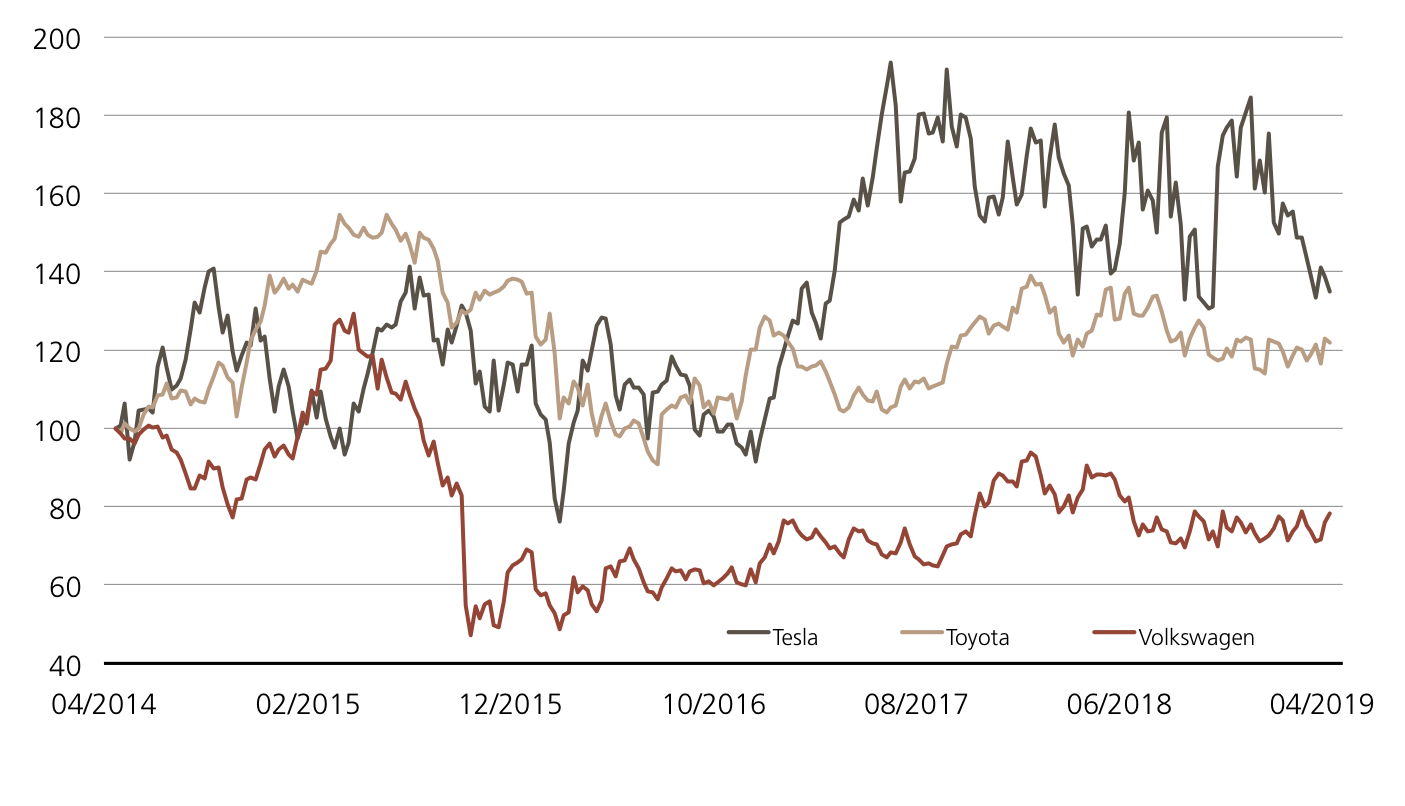

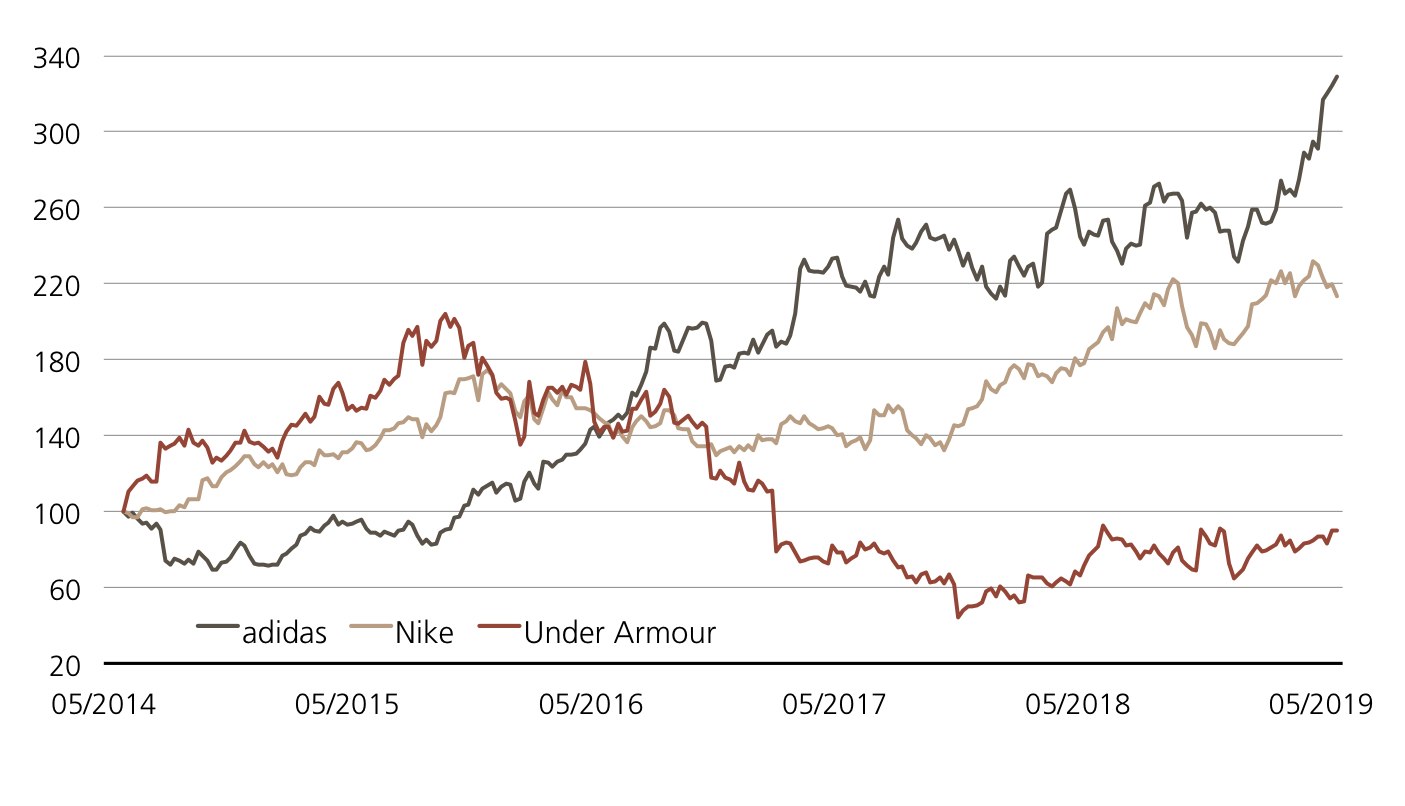

Chancen:«Tiefe Barriere, hoher Coupon» – so lassen sich die Hauptargumente des in Zeichnung stehenden ER Worst of Kick-In GOALs (Symbol: KDQGDU) auf adidas, Nike und Under Armour kurz und treffend auf den Punkt bringen. Solange keine Aktie auf oder unter die Barriere bei 50 Prozent des Startniveaus fällt, erzielt das Produkt in zwei Jahren die Maximalrendite von 11.50 Prozent p.a. Aufgrund der ER-Funktion ist auch eine vorzeitige Rückzahlung möglich.

Risiken:Das vorgestellte Produkt ist nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Early Redemption Feature nicht zum tragen, kann die Tilgung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

11.50% p.a. ER Worst of Kick-In GOALauf adidas / Nike / Under Armour

| Remove | ||

|---|---|---|

| Symbol | KDQGDU | |

| SVSP Name | Barrier Reverse Convertible | |

| SVSP Code | 1230 (Auto-Callable) | |

| Basiswert | adidas / Nike / Under Armour | |

| Handelswährung | USD | |

| Coupon | 11.50% p.a. | |

| Kick-In Level (Barriere) | 50% | |

| Verfall | 07.06.2021 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 05.06.19, 15:00 Uhr | |

Termsheet Weitere Produkte sowie Informationen zu Chancen und Risiken finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 28.05.2019

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden