Die Stimmung bleibt gut

9. August 2021

Die Stimmung bleibt gut

„Man muss die Feste feiern wie sie fallen“, besagt ein altes Sprichwort. Börsianer haben dies längst verinnerlicht und sind in der vergangenen Woche erneut auf Rekordjagd gegangen. Während der SMI zu Wochenschluss ein neues Alleizeithoch nur knapp verpasste, markierten der Dow Jones und S&P 500 in bewährter Manier neue Bestmarken. Dazu passt auch der jüngste Börsengang von Robinhood. Der Neo-Broker schoss in den ersten Handelstagen vom IPO-Preis von 38 US-Dollar auf knapp 95 US-Dollar empor. Zwar konnte der Börsen-„Jungspund“ dieses Niveau nicht halten, beendete die erste Handelswoche aber trotzdem mit einem beachtlichen Plus von 45 Prozent.

IPO-Flut

Die positive Grundstimmung treibt die Neuemissionsmaschine rund um den Globus an. Nach Berechnungen von EY ist zwischen April und Juni weltweit 589 Unternehmen der Sprung aufs Parkett gelungen, das waren dreimal so viele wie im Vorjahreszeitraum. Das Emissionsvolumen nahm dabei im zweiten Quartal um 152 Prozent auf 106 Milliarden US-Dollar zu. Das grösste Wachstum verzeichnete Europa, wo sich die Börsengänge von 27 auf 142 mehr als verfünffacht haben und das Emissionsvolumen von 6,4 auf 21,1 Milliarden US-Dollar schnellte. (Quelle: EY, IPO Report Q2/2021, Juli 2021)

Neue Aspiranten stehen bereit

Einen kleinen Teil zu den Volumina hat auch der Finanzplatz Zürich mit dem Flugzeugzulieferer Montana Aerospace und dem Pharmazulieferer PolyPeptide beigetragen. Schon bald könnten weitere Neulinge den Kurszettel hierzulande erweitern. Medienberichten zufolge strebt die Medizintechnikfirma Skan im Herbst an die Schweizer Börse. Insidern zufolge könnte das auf Reinraumausrüstungen und Isolatoren für die pharmazeutische Industrie spezialisierte Unternehmen mit knapp unter einer Milliarde Franken bewertet werden. Ebenfalls in den Startlöchern stehen sollen der Telekomanbieter Salt sowie die Post-Tochter Swiss Post Solutions, die ebenfalls noch in diesem Jahr den Kurszettel bereichern sollen. (Quelle: Thomson Reuters, Medienbericht, 03.08.2021)

Weitere Unternehmensergebnisse

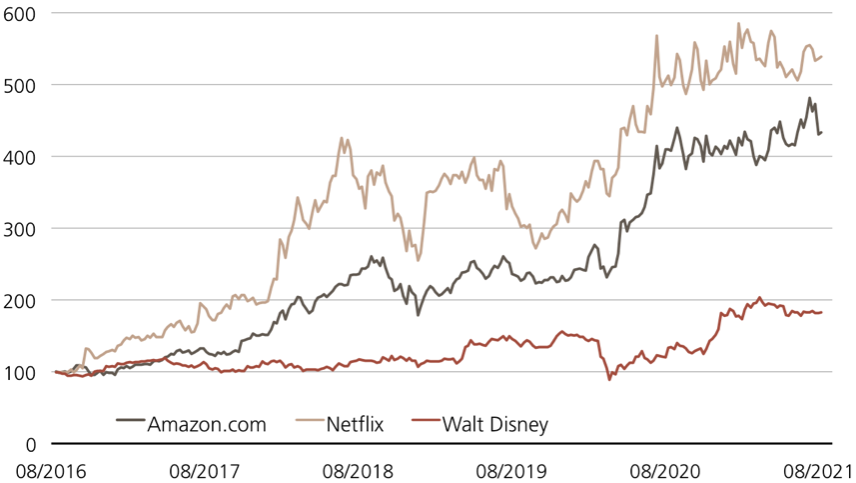

Bevor aber die Börsen-Kandidaten ihre Pläne umsetzen, richtet sich die Aufmerksamkeit der Investoren noch auf die Bilanzsaison. Zahlreiche Unternehmen werden in der laufenden Bilanzsaison ihre Bücher offenlegen. Neben einigen DAX-Konzernen präsentieren auch in Europa und den USA Big Player wie Vestas, Trend Micro und Walt Disney ihre Zahlenkränze für das abgelaufene Quartal. Bei letztgenanntem US-Unterhaltungskonzern wird es spannend, wie sich der Streaming-Dienst Disney+ gegen seine schwergewichtigen Konkurrenten Netflix und Amazon Prime geschlagen hat. Erstgenannter konnte im abgelaufenen zweiten Quartal 1.5 Millionen neue Zuschauer gewinnen und damit mehr als die Analysten erwartet hatten. (Quelle: Thomson Reuters, Medienbericht, 20.07.2021) Auch Amazon Prime war weiter auf Kundenfang und liegt laut der Analyse der Plattform Just Watch zusammen mit Netflix mit je einem Marktanteil von 32 Prozent auf den beiden führenden Rängen.

Packt man das Trio zusammen in einen Barrier Reverse Convertible, ergeben sich attraktive Konditionen. Der bereits emittierte Kick-In GOAL (Symbol: KHHPDU) auf Amazon, Netflix und Walt Disney stellt eine Seitwärtsrendite von 12.14 Prozent (9.9 Prozent p.a.) in Aussicht. Der Barriere-Abstand beträgt beim derzeitigen Worst-Performer 37.6 Prozent.**

Von Konjunkturseite ist in der neuen Woche nicht viel zu erwarten. Zu den wichtigsten Ereignissen zählen die Inflationsdaten am Mittwoch in Deutschland und den USA. Des Weiteren wird am Dienstag der ZEW-Index Auskunft über die Stimmung unter den europäischen Investoren geben. Am Donnerstag wird in Grossbritannien das Bruttoinlandsprodukt für das zweite Quartal veröffentlicht. Hier dürfen Anleger gespannt sein, wie sich der schnelle Impffortschritt und das Ende der Lockdown-Massnahmen auf die wirtschaftliche Erholung ausgewirkt haben.

Amazon.com vs. Netflix vs. Walt Disney

(5 Jahre, nur zu illustrativen Zwecken, Umbasierung auf 100%)*

Quelle: Thomson Reuters, 06.08.2021

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Konjunktur- und Unternehmenstermine

| Datum | Zeit | Land | Ereignis |

| 10.08.2021 | 11:30 | EZ | ZEW Umfrage Konjunkturerwartungen |

| 10.08.2021 | k.A. | DE | Munich Re Quartalszahlen |

| 10.08.2021 | k.A. | DE | Porsche Quartalszahlen |

| 11.08.2021 | 08:00 | DE | Verbraucherpreisindex |

| 11.08.2021 | 14:30 | US | Verbraucherpreisindex |

| 11.08.2021 | k.A. | DNK | Vestas Quartalszahlen |

| 12.08.2021 | 08:00 | GB | Industrieproduktion |

| 12.08.2021 | 08:00 | GB | Bruttoinlandsprodukt |

| 12.08.2021 | 11:00 | EZ | Industrieproduktion |

| 12.08.2021 | 14:30 | US | Erzeugerpreisindex |

| 12.08.2021 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 12.08.2021 | k.A. | DE | Deutsche Telekom Quartalszahlen |

| 12.08.2021 | k.A. | US | Walt Disney Quartalszahlen |

| 12.08.2021 | k.A. | CH | Zurich Insurance Quartalszahlen |

| 12.08.2021 | k.A. | CH | Trend Micro Quartalszahlen |

| 13.08.2021 | 08:30 | CH | Erzeuger- und Importpreise |

| 13.08.2021 | 16:00 | US | Reuters/Uni Michigan Verbrauchervertrauen |

Quelle: Thomson Reuters, Stand: 06.08.2021

Weitere Blogeinträge:

Ein Wechselbad der Gefühle

Die Europäische Zentralbank hat ein weiteres Mal die Zinsen gesenkt.

Ende der Sommerpause

Es ist nicht bekannt, wo die führenden Notenbanker ihre Ferien verbracht haben.

Börsen auf Zick-Zack-Kurs

Anfang August gab die Volatilität ein kurzes, aber intensives Stelldichein.