Frohen Mutes Richtung Ostern

22. März 2021

Frohen Mutes Richtung Ostern

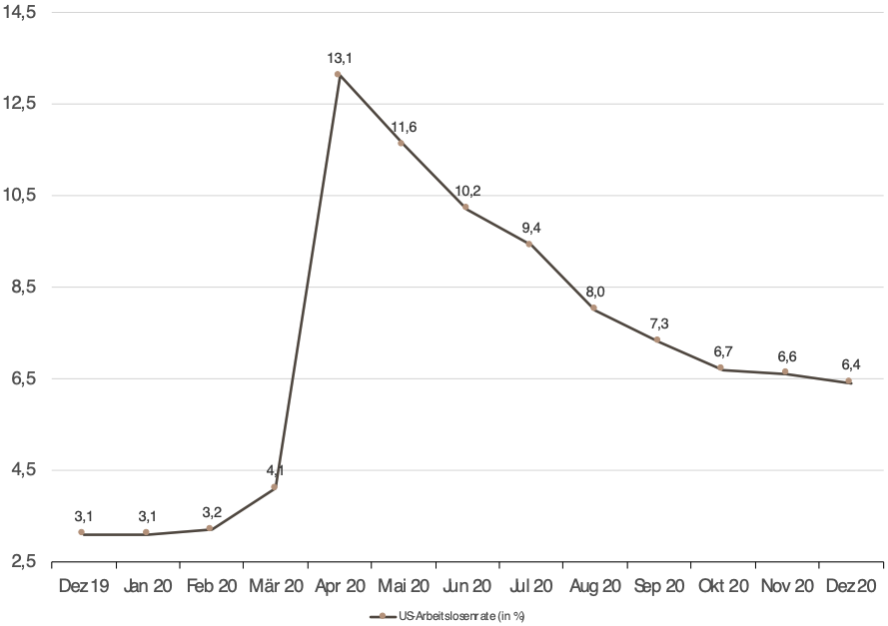

Die US-Notenbank hält trotz aufkommender Inflationssorgen an ihrem expansiven Kurs fest. Mit dieser zentralen Botschaft hat sich das Fed in der vergangenen Woche zu Wort gemeldet. An seiner Sitzung liess der Offenmarktausschuss den Leitzins wie erwartet in der Spanne von null bis 0.25 Prozent. In der Spur bleibt das Fed auch bei den Anleihekäufen. Auf diese Weise pumpt die US-Notenbank monatlich 120 Milliarden US-Dollar in die Märkte. Zwar rechnet sie für 2021 mit dem grössten Aufschwung seit den 1970er-Jahren. Doch vor allem der von Corona arg gebeutelte Arbeitsmarkt bereit Fed-Präsident Jerome Powell weiterhin Sorge.

Rund zehn Millionen Menschen müssten wieder in einen Job gebracht werden. „Das wird nicht über Nacht passieren“, erklärte Powell. Er sieht die Notenbank daher noch weit von ihren Zielen entfernt. Gelassen gibt sich der oberste Währungshüter, was die Inflation anbelangt. Er sähe selbst dann keinen Anlass für eine Zinserhöhung, falls die Teuerung im Zuge des laufenden Aufschwungs über zwei Prozent klettern sollte. Vielmehr müsse sich die Teuerungsrate hierfür einige Zeit nördlich der Fed-Zielmarke festsetzen und darüber hinaus Vollbeschäftigung herrschen. (Quelle: Thomson Reuters, Medienbericht, 17.03.2021)

Franken unter Druck

An den Börsen sorgte diese Einschätzung für Kauflaune: Der SMI® schloss die dritte Handelswoche nacheinander mit Gewinnen ab.* Rückenwind bekommt der Schweizer Aktienmarkt auch von der Währungsseite. Sowohl gegenüber dem Euro als auch in Relation zum US-Dollar gab der Schweizer Franken zuletzt deutlich nach. Während das Devisengespann USD/CHF das höchste Niveau seit vergangenem Juli erreichte, kletterte das FX-Duo EUR/CHF zum ersten Mal seit dem Sommer 2019 über die Marke von 1.11 Franken.*

Diese Entwicklung dürfte ganz nach dem Geschmack der Schweizerischen Nationalbank sein. Am Donnerstag publiziert die SNB ihre Geldpolitische Lagebeurteilung. Trotz der jüngsten Franken-Abwertung und positiven Konjunktursignalen dürfte das Direktorium an einer expansiven Gangart festhalten. Neben dem Leitzins von -0.75 Prozent zählt dazu die Bereitschaft, gegen den Franken am Devisenmarkt zu intervenieren. Interessant wird, ob sich SNB-Präsident Thomas Jordan zur Zinsentwicklung der vergangenen Monate äussert. Seit der Lagebeurteilung im Dezember ging es mit der Rendite der 10-jährigen Eidgenossenschaft um rund 30 Basispunkte auf zuletzt minus 0.21 Prozent nach oben.*

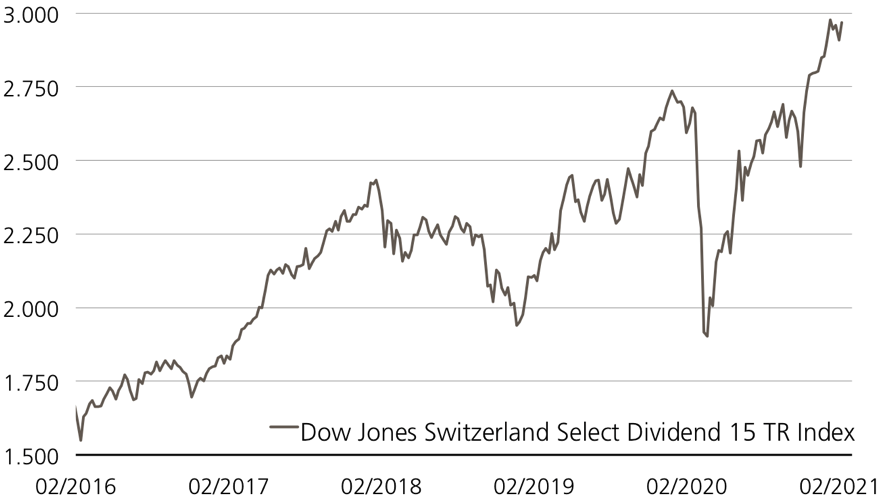

Dividenden machen den Unterschied

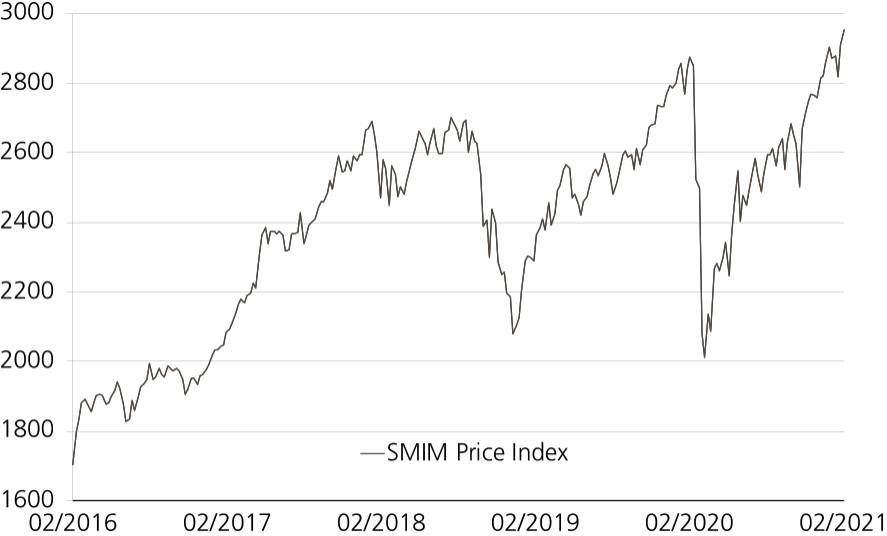

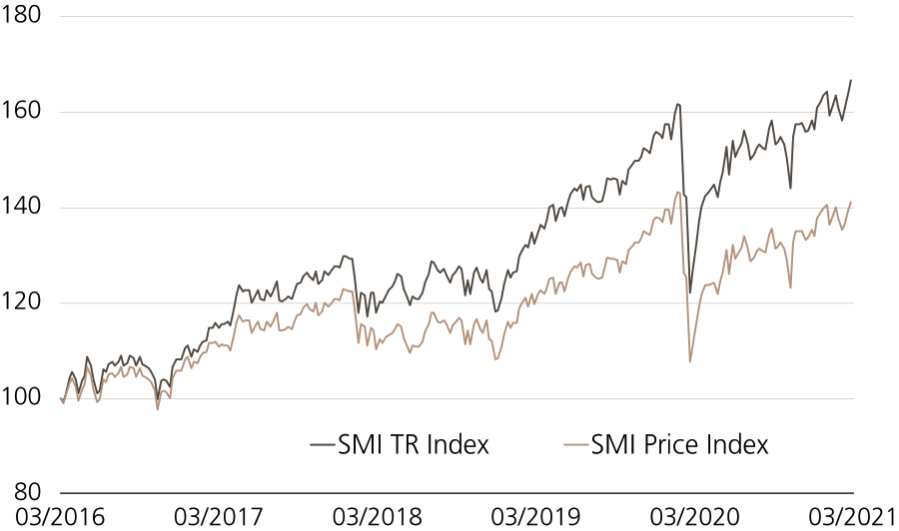

Im selben Zeitraum präsentierte sich die Dividendenrendite (Trailing, 12 Monate) für den SMI® kaum verändert. Laut Factset beträgt sie momentan etwas mehr als drei Prozent. Insofern übertrifft die Kennzahl den Obligationenzins weiterhin deutlich und liefert damit ein starkes Argument für die Anlageklasse Aktie. Zum Ausdruck kommt der bedeutende Performancebeitrag der Dividenden im SMI® Total Return Index – hier werden die Ausschüttungen der Unternehmen mit einberechnet. Im historischen Vergleich schneidet diese Variante des Benchmarks deutlich besser ab, als der Preisindex. Passend zum Start in die Dividendensaison hat sie ein Allzeithoch erreicht.*

Mit einem ETT (Symbol: ETSMI)** können sich Anleger den SMI® Total Return Index in das Portfolio holen. Bitte beachten Sie: Die ETT sind nicht kapitalgeschützt und es kommt zu Verlusten, sobald der Index unter dem Einstiegspreis zu liegen kommt. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Virtuelle Aktionärstreffen

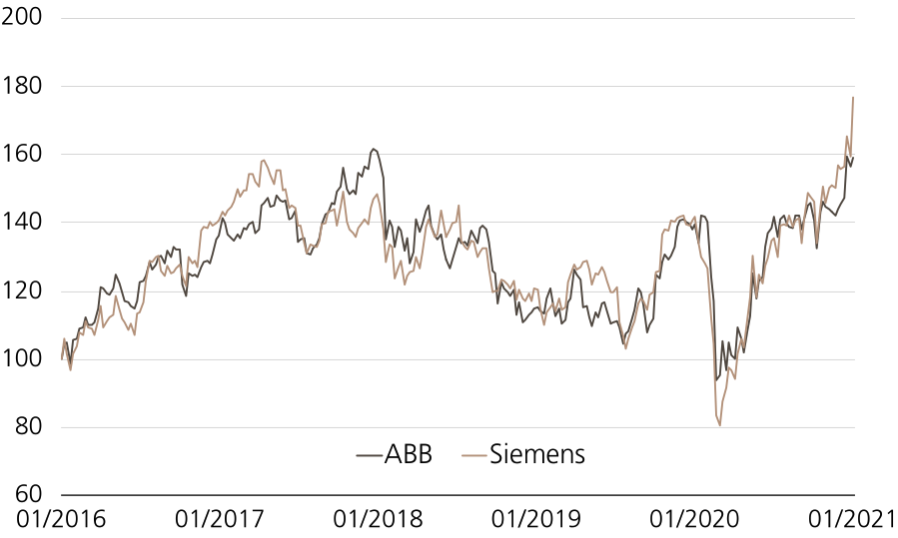

Nachdem mit Novartis und Roche zwei Schwergewichte des Leitindex ihre Dividenden für 2020 bereits überwiesen haben, geht der Geldregen noch vor Ostern weiter. Am Donnerstag stimmt die Generalversammlung von ABB, an der eine persönliche Teilnahme wegen Corona nicht möglich ist, über den Dividendenvorschlag ab. Bei einem mehrheitlichen „Ja“ überweist der Industriekonzern am 31. März 2021 eine stabile Gewinnbeteiligung von insgesamt gut 1.7 Milliarden Schweizer Franken an die Aktionäre. (Quelle: ABB, Einladung zur Generalversammlung). Mit SGS hält ein weiteres Unternehmen aus dem Leitindex die Dividende auf Vorjahresniveau. Der Prüfkonzern hat die Auszahlung von in Summe knapp 600 Millionen Franken auf die Agenda der morgigen Generalversammlung gesetzt. (Quelle: SGS, Einladung zur Generalversammlung)

Relativ dünn sind in der neuen Woche die Konjunkturtermine gesät. Zu den Höhepunkten zählen die Einkaufsmanagerindizes für die Eurozone sowie der deutsche ifo Geschäftsklimaindex. Einen Tag vor diesem wichtigen Stimmungsbarometer veröffentlicht die GfK das Verbrauchervertrauen für Europas grösste Volkswirtschaft. In den USA läuft neben Daten vom Häusermarkt unter anderem der Auftragseingang für langlebige Wirtschaftsgüter über den Ticker.

SMI® Total Return Index vs. SMI® Price Index

(5 Jahre, nur zu illustrativen Zwecken, Umbasierung auf 100%)*

Stand: 19.03.2021; Quelle: Bloomberg

* Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 23.03.2021 | k.A. | DE | Porsche Jahreszahlen |

| 23.03.2021 | k.A. | US | Adobe Quartalszahlen |

| 23.03.2021 | 08:30 | DE | Nordex Jahreszahlen |

| 23.03.2021 | 13:00 | US | Baugenehmigungen Februar 2021 |

| 23.03.2021 | 14:00 | CH | SGS Generalversammlung |

| 23.03.2021 | 15:00 | US | Häuserverkäufe Februar 2021 |

| 23.03.2021 | 15:00 | CH | Schindler Generalversammlung |

| 23.03.2021 | 16:00 | CH | Swiss Prime Site Generalversammlung |

| 24.03.2021 | 07:30 | DE | E.ON Jahreszahlen |

| 24.03.2021 | 09:30 | DE | Einkaufsmanagerindex März 2021 |

| 24.03.2021 | 10:00 | EZ | Einkaufsmanagerindex März 2021 |

| 24.03.2021 | 13:30 | US | Auftragseingang langlebiger Wirtschaftsgüter Februar 2021 |

| 24.03.2021 | 15:30 | US | Öllagerbestände (EIA) Vorwoche |

| 24.03.2021 | 16:00 | EZ | Verbrauchervertrauen März 2021 |

| 25.03.2021 | 08:00 | DE | GfK Verbrauchervertrauen April 2021 |

| 25.03.2021 | 08:30 | DE | Deutsche Wohnen Jahreszahlen |

| 25.03.2021 | 09:30 | CH | SNB: Geldpolitische Lagebeurteilung |

| 25.03.2021 | 10:00 | CH | ABB Generalversammlung |

| 25.03.2021 | 13:30 | US | BIP final 4. Quartal 2020 |

| 26.03.2021 | 10:00 | DE | Ifo Geschäftsklima März 2021 |

| 26.03.2021 | 12:00 | DE | BASF Capital Markets Day |

Stand: 22.03.2021; Quelle: Thomson Reuters

Weitere Blogeinträge:

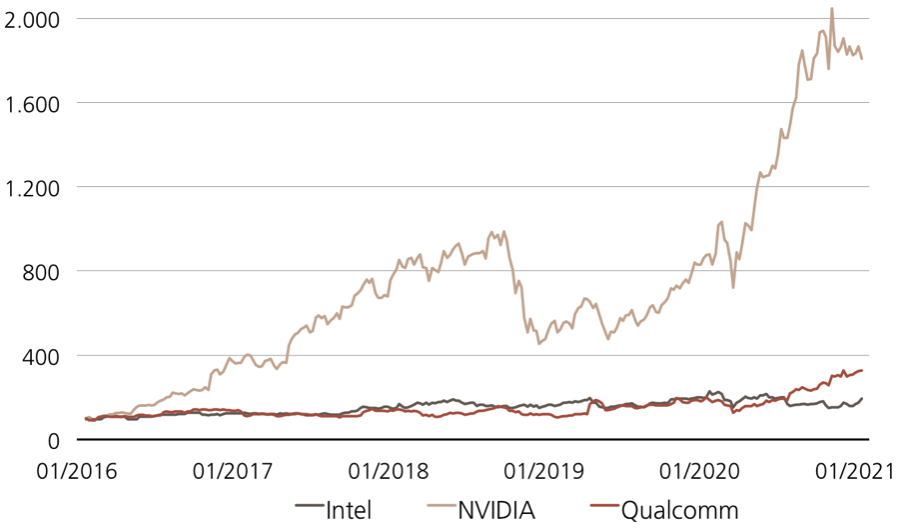

Das Rezessionsgespenst ist zurück

Schlechte Quartalsbilanzen von Technologieriesen wie dem Chip-Hersteller Intel sowie ein überraschend schwacher US-Arbeitsmarktbericht entfachten die Angst vor einer Rezession und brachten die Aktienmärkte ins Taumeln.

Sportliches Programm

Das olympische Feuer brennt: Mit einer spektakulären Show samt Sportler-Parade auf der Seine wurden am vergangenen Freitag die Sommerspiele in Paris eröffnet.

Heisse Mischung: Politik, Kryptos und Bilanzen

Kurz vor der Sommerpause beschäftigt Anleger eine Flut an unterschiedlichen Themen.