Frankreich – Die nächste Etappe/Givaudan – Brasilianische Duftnote

- Thema 1: Frankreich – Die nächste Etappe

- Thema 2: Givaudan – Brasilianische Duftnote

Frankreich

Die nächste Etappe

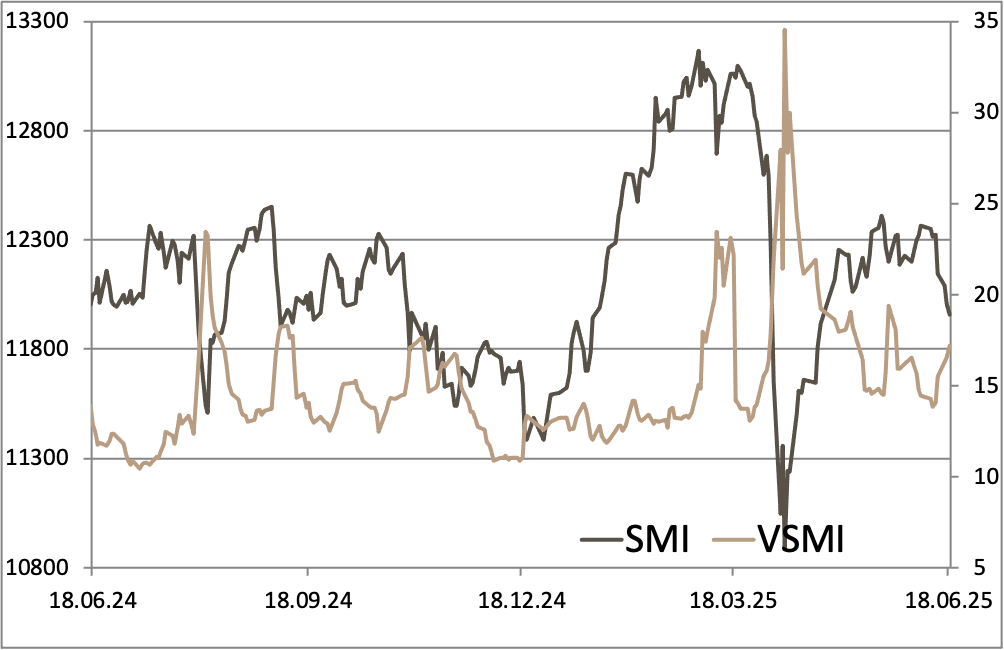

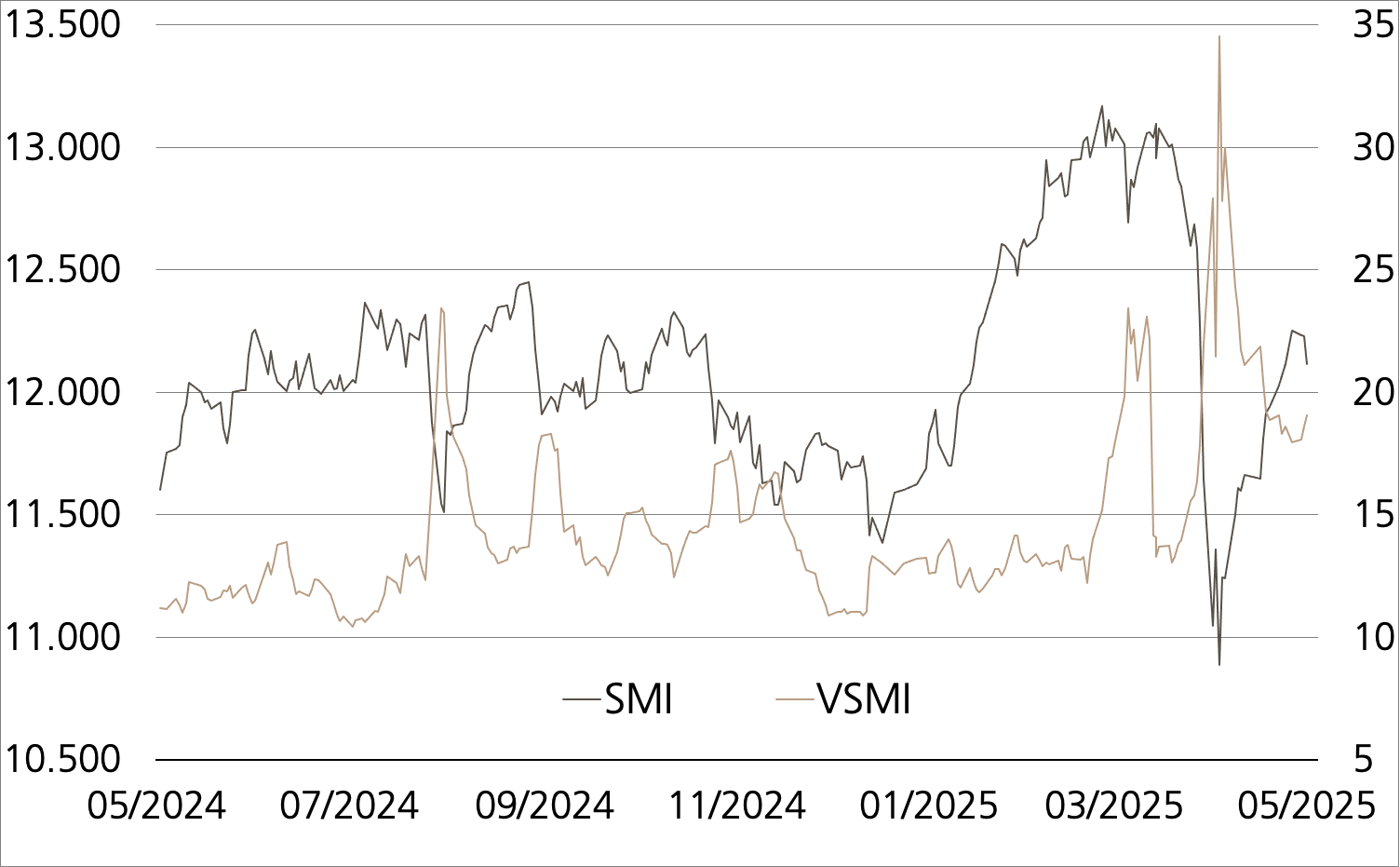

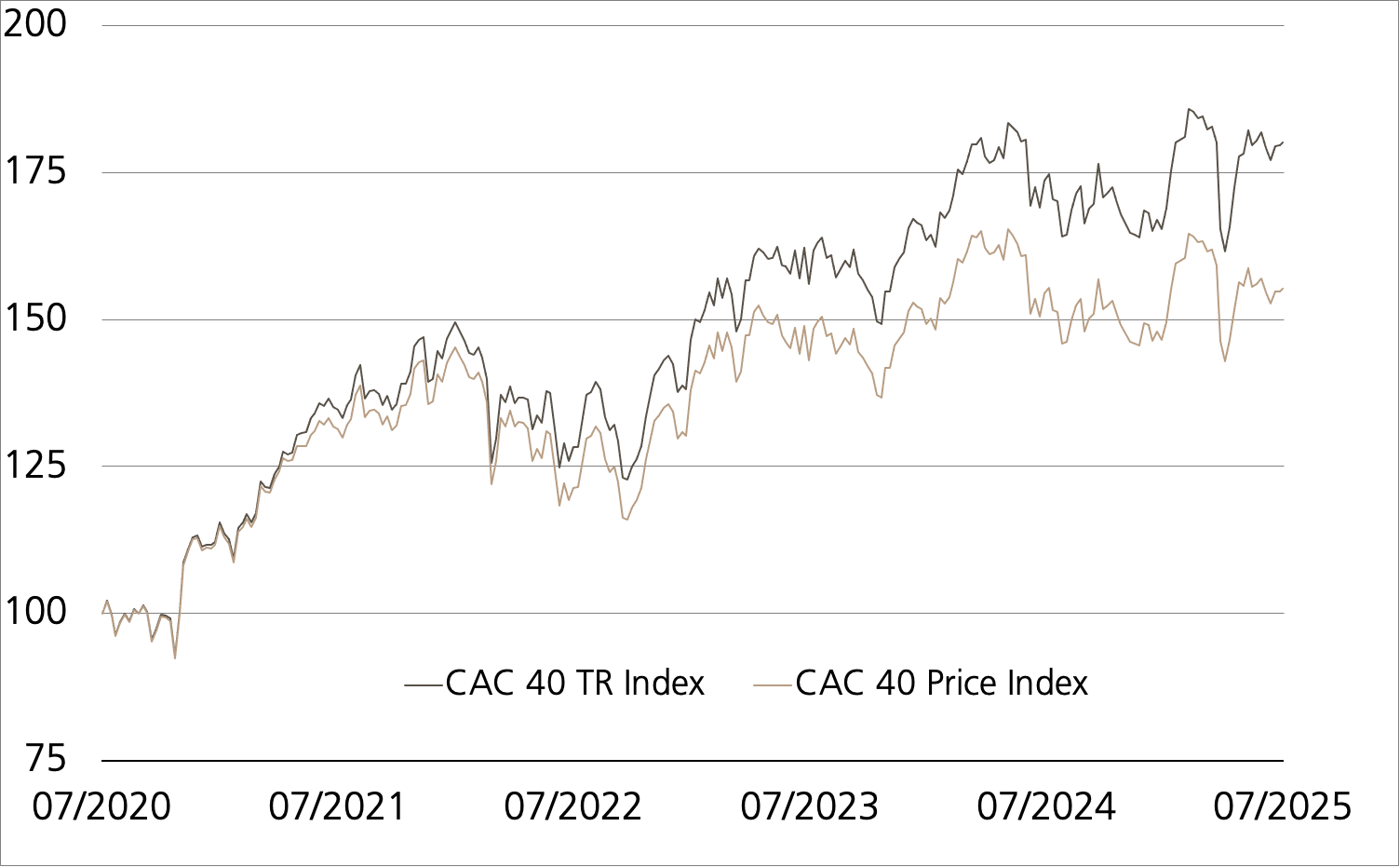

Seit dem vergangenen Wochenende läuft die Tour de France 2025. Bis am 27. Juli auf dem Champs-Élysées in Paris der Sieger gekürt werden kann, muss das Peloton über 21 Etappen insgesamt 3’320 Kilometer bewältigen. Auf die Radprofis warten dabei mehrere schwere Bergprüfungen. (Quelle: Tour de France 2025, Pressedossier) Vor einer echten Herausforderung steht auch der französische Aktienmarkt. Am 3. März 2025 hat der CAC 40™ Total Return Index ein Allzeithoch von 25’802.71 Punkten erreicht. Doch dieses Niveau konnte der Gradmesser zunächst nicht halten. Zwischenzeitlich fiel er unter die runde Marke von 25’000 Zählern zurück.¹Wie andernorts auch, sorgten an der Pariser Börse die Zolldrohungen aus den USA für Verunsicherung. Hinzu kommt eine turbulente innenpolitische Lage. Gerade musste sich Ministerpräsident Francois Bayrou in der Nationalversammlung einemMisstrauensvotum stellen. Zwar fiel der Antrag der Linken durch. Doch verfügt die Regierung über keine Mehrheit und bleibt daher auf die Duldung oder Zustimmung von Teilen der Opposition angewiesen. (Quelle: Reuters, Medienbericht, 01.07.2025) Unterstützung bekommt Frankreichs Wirtschaft dagegen von der Geldpolitik. Seit Juni 2024 hat die EZB die Zinsen um volle zwei Prozentpunkte auf zuletzt 2.0 Prozent gesenkt. (Quelle: Reuters, Medienbericht, 04.07.2025) Dazu passend stellt die Banque de France eine Belebung des Angebots sowie der Nachfrage nach Geschäftskrediten fest. In ihrem aktuellen Konjunkturausblick unterstellt die französische Zentralbank einen stabilen Zollsatz von zehn Prozent auf Ausfuhren in die USA. Unter dieser Voraussetzung gehen die Ökonomen davon aus, dass Frankreichs Wirtschaft langsam Fahrt aufnimmt. Für 2025 rechnen sie mit einem BIP-Wachstum von 0.6 Prozent. Im kommenden Jahr könnte die Wirtschaftsleistung – unterstützt vom Konsum, privaten Investitionen sowie den Exporten – um 1.0 Prozent nach oben gehen. (Quelle: Banque de France, Macroeconomic projections, 11.06.2025)

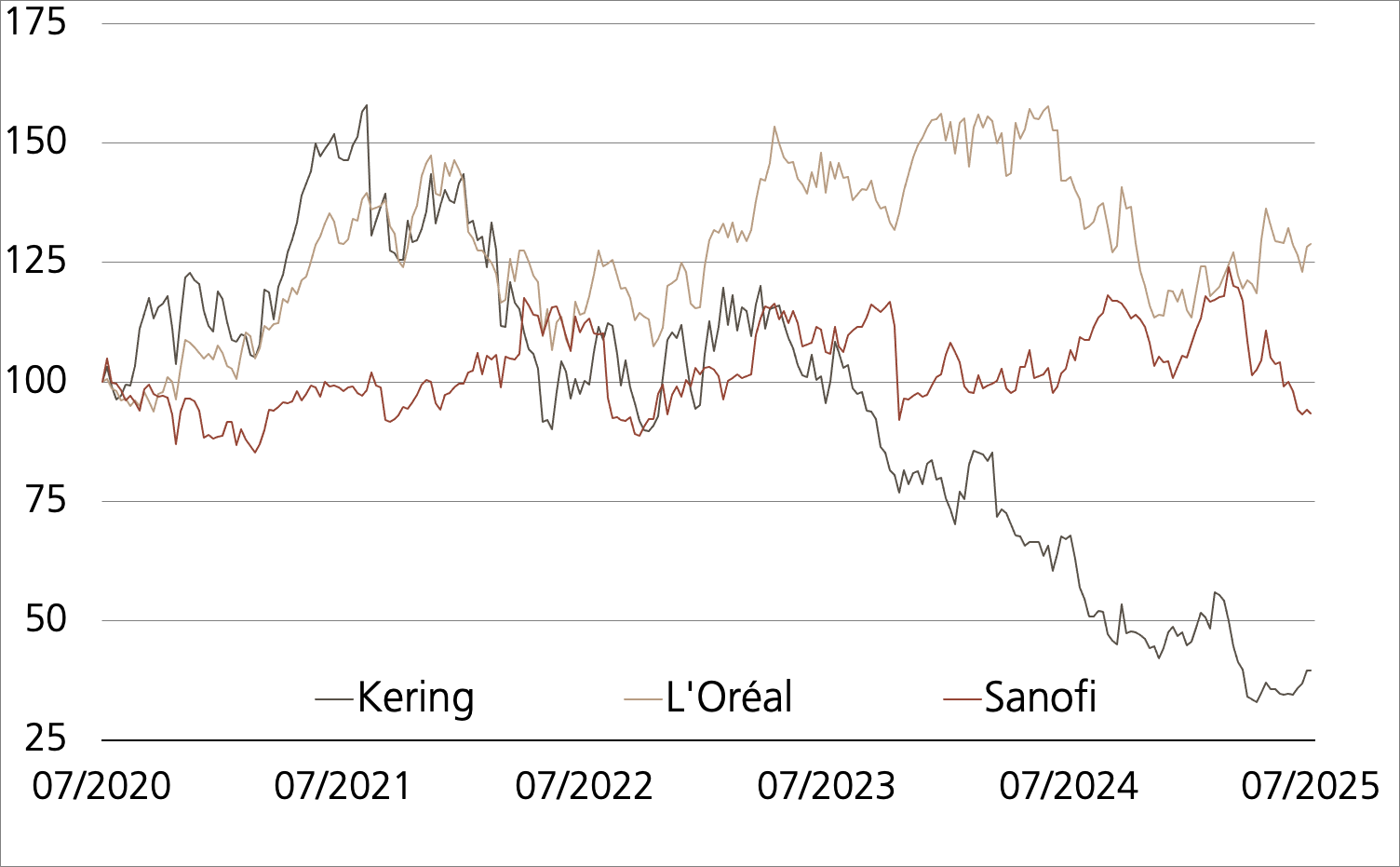

Chancen: Anleger, die darauf setzen möchten, dass Frankreichs Aktienmarkt den Gipfel erklimmt, können mit dem ETT (Symbol: ETCAC) eine diversifizierte Positionierung eingehen. Da das Produkt auf der Total Return-Variante des CAC 40™ Index basiert, fliessen die Dividenden der enthaltenen Aktien in die laufende Berechnung mit ein. Eine vierteljährliche Ausschüttung in Höhe von 14.75 Prozent bringt der Barrier Reverse Convertible (Symbol: LAOKDU) auf Kering, L’Oréal und Sanofi mit. Solange keine dieser drei Aktien aus Frankreich auf oder unter die Barriere von 65 Prozent der Anfangsfixierung fällt, wirft der BRC die dem Coupon entsprechende Maximalrendite ab.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Bei einem ETT kommt es zu Verlusten, sobald der zugrundeliegende Index unter dem Einstiegspreis zu liegen kommt. Notiert einer der Basiswerte des BRCs während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes mit der schlechtesten Wertentwicklung (vom Strike aus) erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.

| Index | Stand | Woche¹ | |

|---|---|---|---|

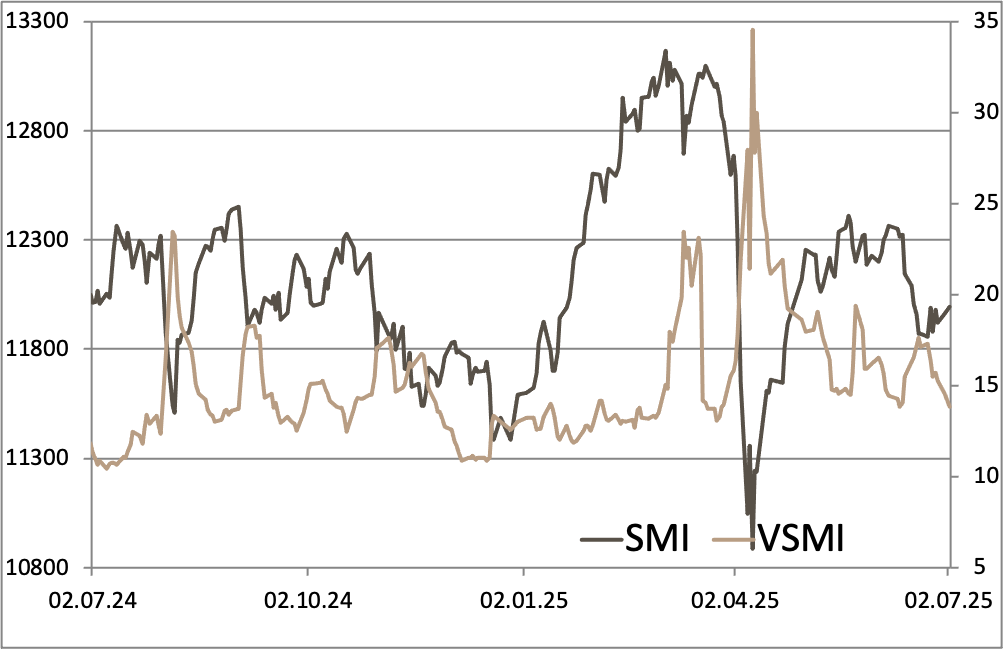

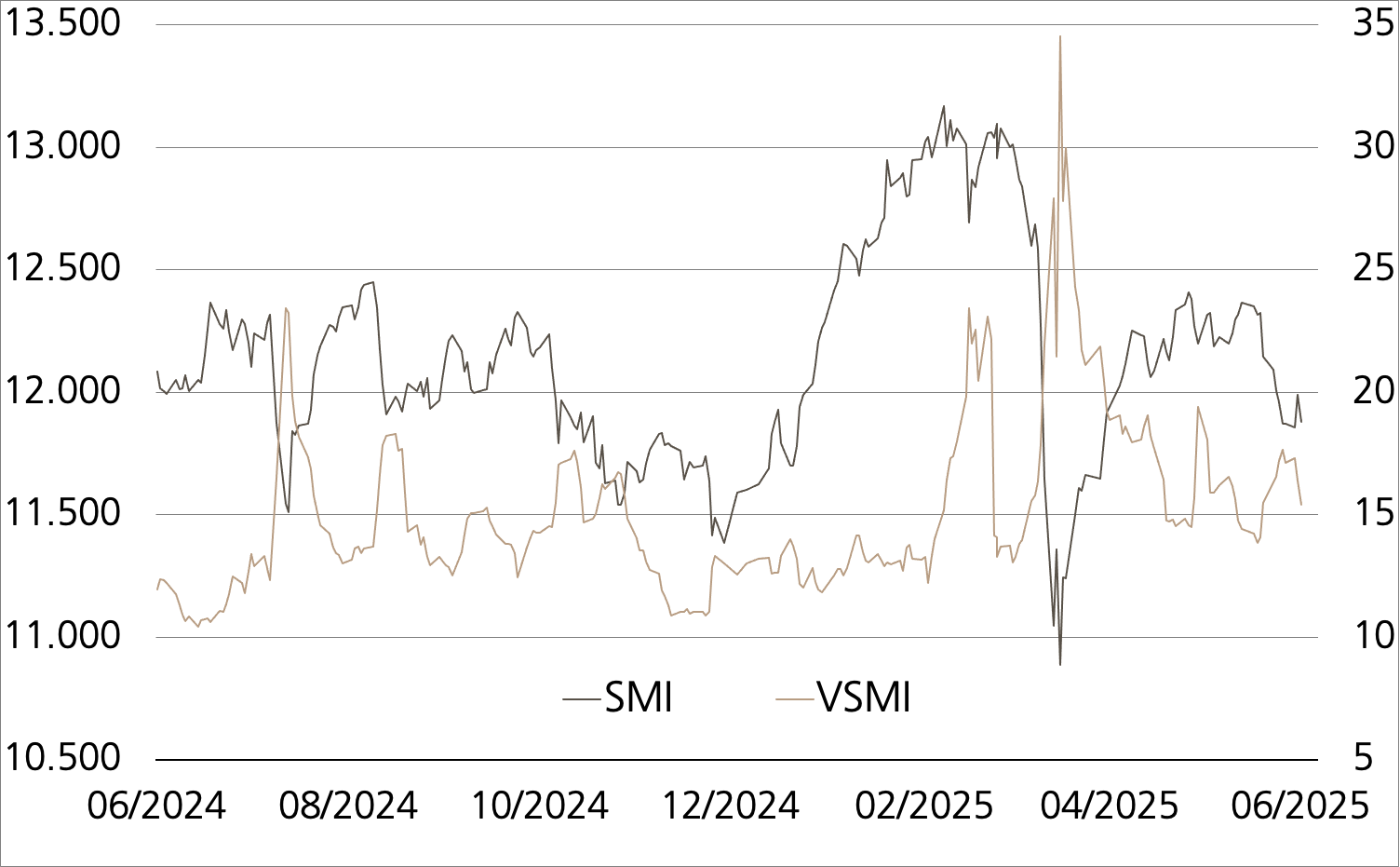

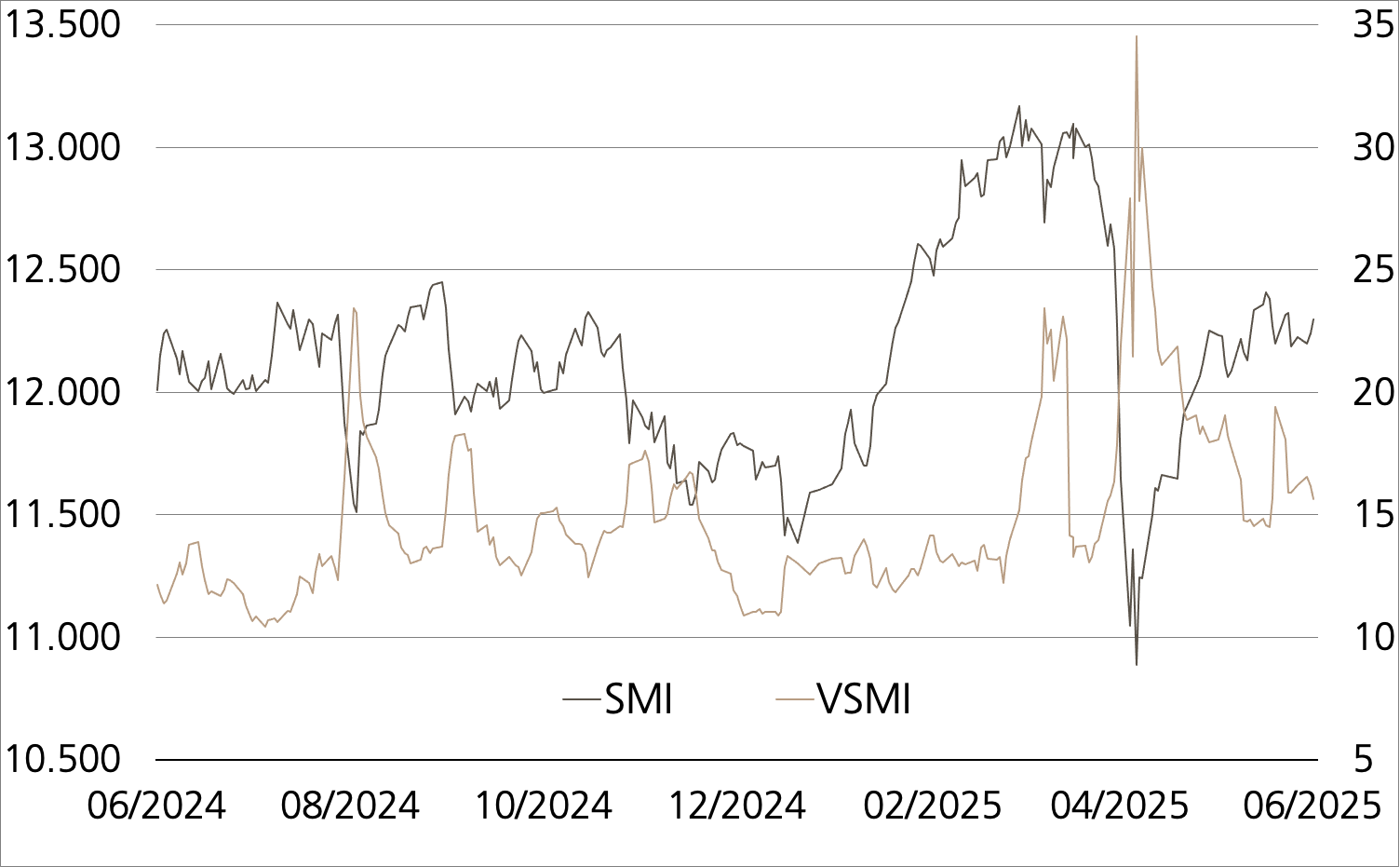

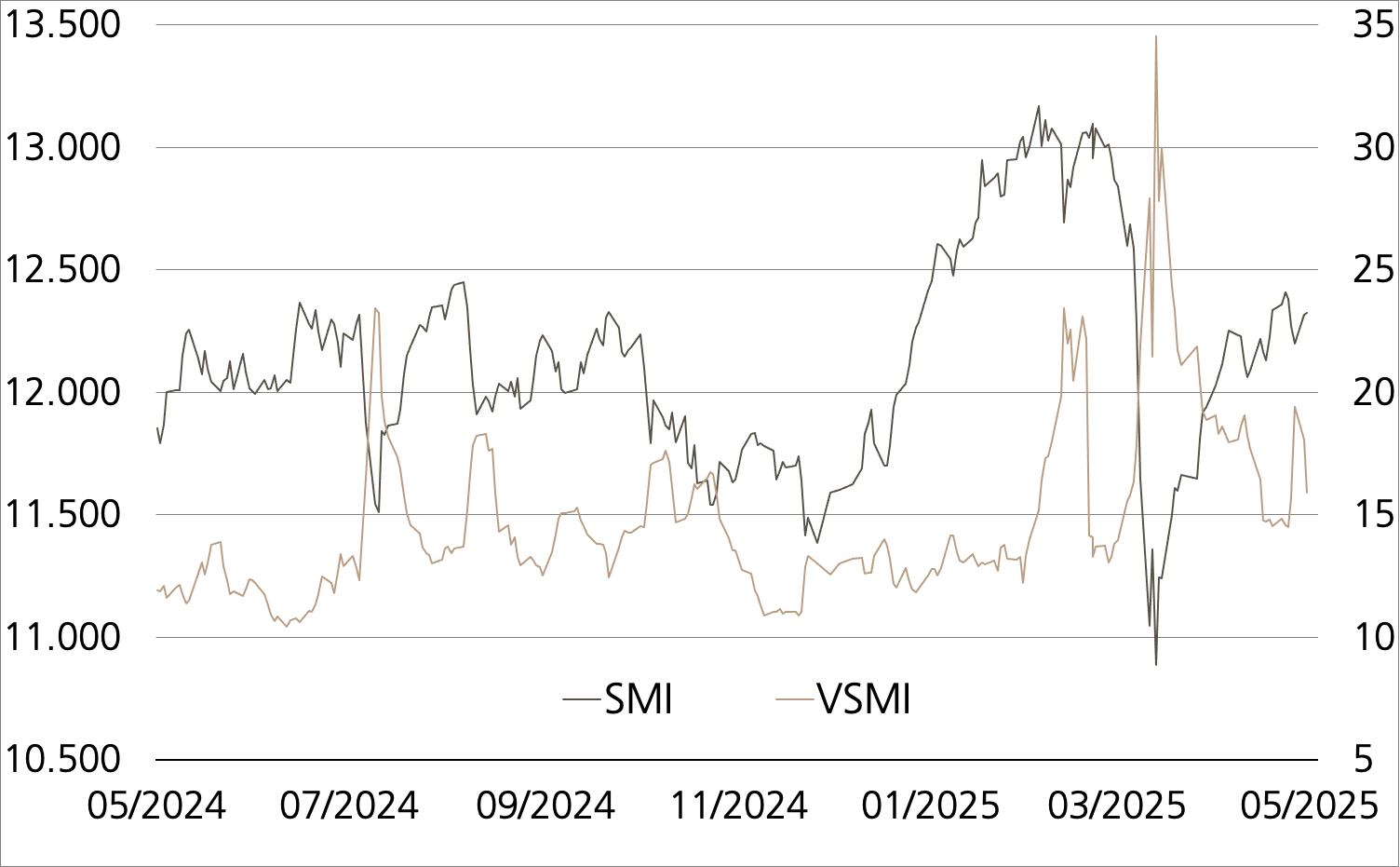

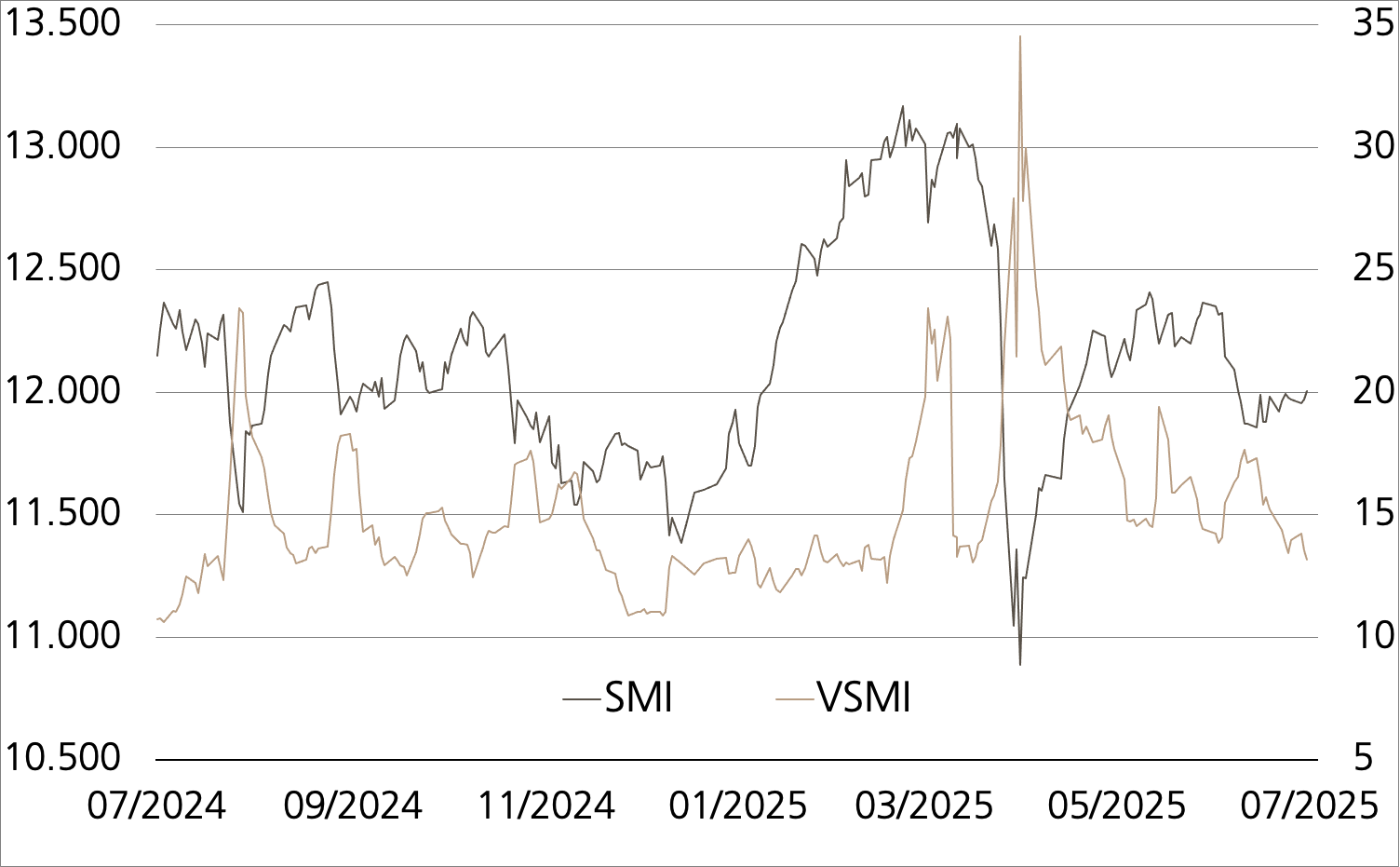

| SMI™ | 12’006.86 Pkt. | 0.1% | |

| SLI™ | 1’976.84 Pkt. | 0.4% | |

| S&P 500™ | 6’263.26 Pkt. | 0.6% | |

| EURO STOXX 50™ | 5’442.47 Pkt. | 2.3% | |

| S&P™ BRIC 40 | 4’302.58 Pkt. | -0.3% | |

| CMCI™ Compos. | 1’648.05 Pkt. | -0.1% | |

| Gold (Feinunze) | 3’313.35 USD | -1.1% | |

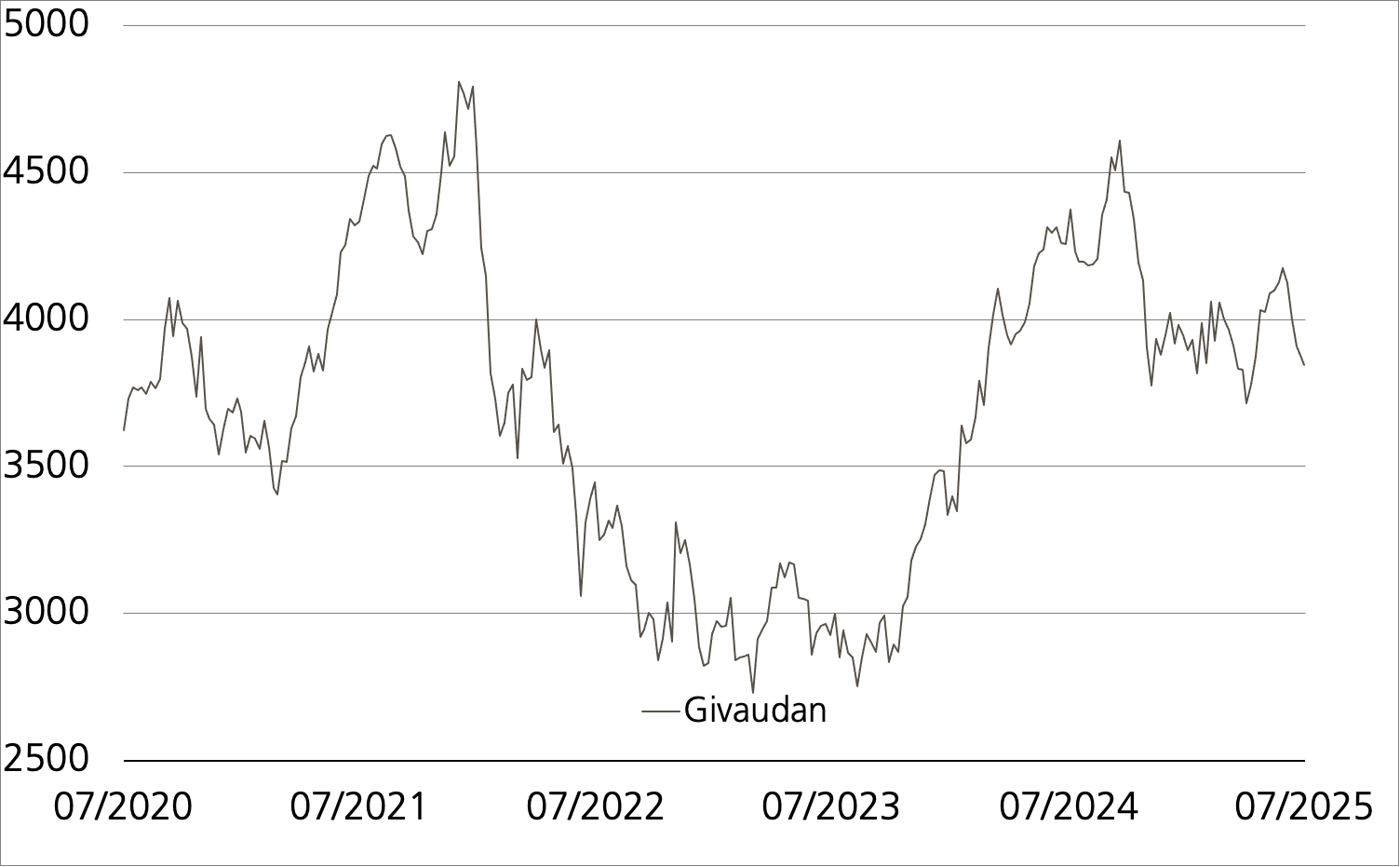

Givaudan

Brasilianische Duftnote

Chancen:Das Expertenurteil passt gut mit dem neuen Barrier Reverse Convertible (Symbol: LAOCDU) zusammen. Denn solange Givaudan in den kommenden beiden Jahren eine in etwa stabile Kursentwicklung schafft, wirft das Produkt die Maximalrendite ab. In jedem Fall erhalten Anleger die Couponzahlung in Höhe von 4.00 Prozent jährlich. Die Barriere liegt bei 70 Prozent der Anfangsfixierung. Unter der Voraussetzung, dass Givaudan über die gesamte Laufzeit hinweg über dieser Marke notiert, zahlt die Emittentin das Nominal zur Fälligkeit vollständig zurück. Selbst wenn diese Rechnung nicht aufgeht, ist die skizzierte Chance weiterhin erreichbar. Allerdings muss der Basiswert nach einem Barrierebruch am Laufzeitende auf oder über dem Strike notieren, damit es bei der vollständigen Tilgung bleibt.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert Givaudan während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | LAOCDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswert | Givaudan | |

| Handelswährung | CHF | |

| Coupon | 4.00% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 70% | |

| Verfall | 16.07.2027 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 16.07.2025, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 09.07.2025

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.