Europäischer Telekomsektor

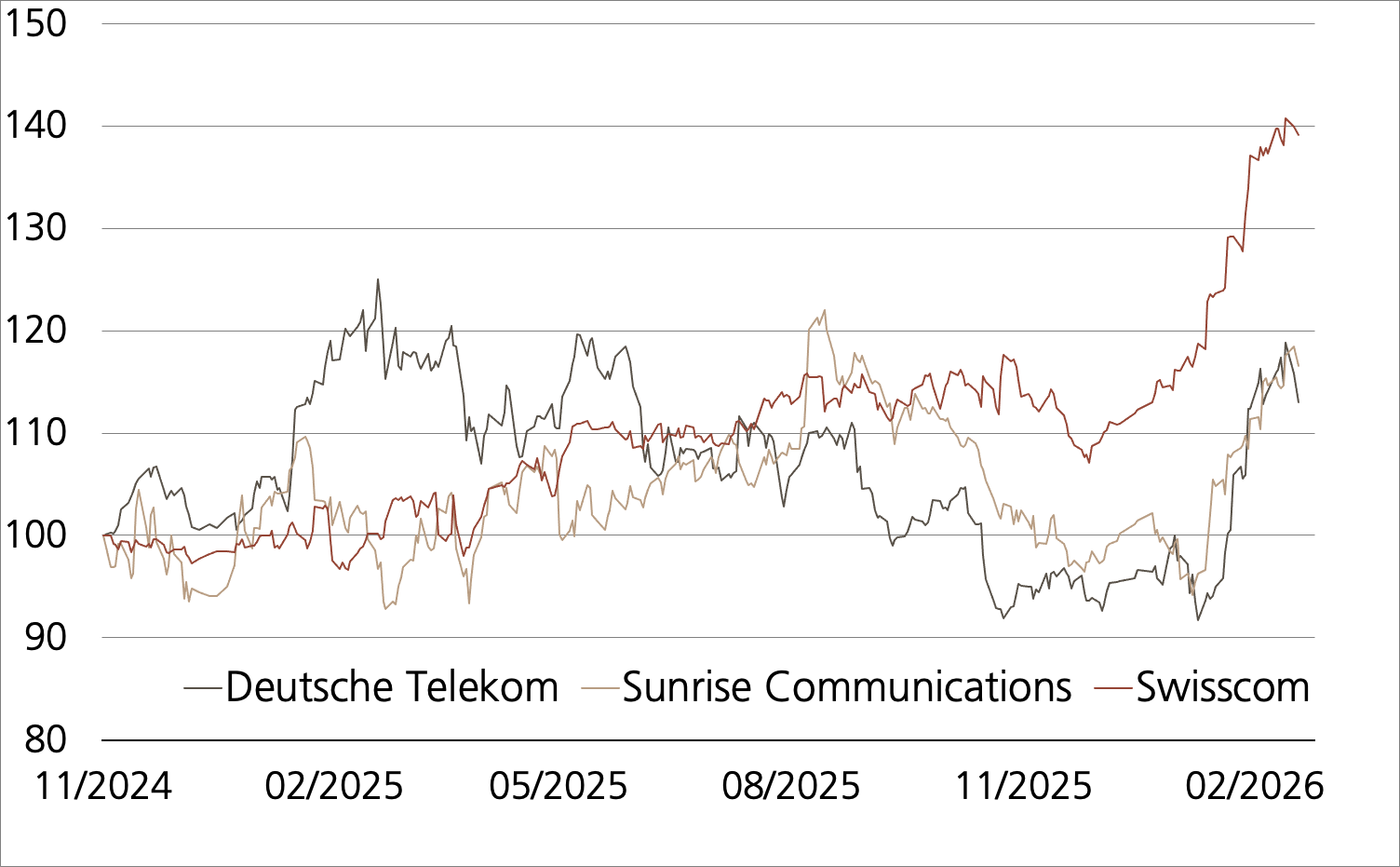

Der Mobilfunksektor kommt gerade in Barcelona zusammen. 2’900 Aussteller, Sponsoren und Partner nehmen in der spanischen Metropole bis zum 5. März 2026 am Mobile World Congress (MWC) teil. (Quelle: GSMA, Medienmitteilung, 26.02.2026) An der Messeeröffnung am 2. März hat die Branchenorganisation GSMA neue Zahlen zu diesem wichtigen Wirtschaftszweig präsentiert. 2025 waren weltweit 5.8 Milliarden Menschen über Mobilfunk in Verbindung. Die dazu gehörigen Technologien und Dienstleistungen generierten eine Wirtschaftskraft von 7.6 Billionen US-Dollar und steuerten damit 6.4 Prozent zum globalen Bruttoinlandsprodukt (BIP) bei. Die GSMA geht davon aus, dass der Markt bis 2030 ein Volumen von 11.3 Billionen Dollar erreicht und sein Anteil am weltweiten BIP auf 8.4 Prozent steigt. (Quelle: GSMA, Medienmitteilung, 02.03.2026)Ein Blick in die Bilanz von Deutsche Telekom für 2025 zeigt, wie wichtig der Mobilfunk ist. Die US-Tochter T-Mobile hat sich einmal mehr als Garant für Umsatz- und Gewinnwachstum bei dem Branchenriesen entpuppt. Ausserdem profitierte das Unternehmen von einer anziehenden Cloud-Nachfrage. Dank eines freien Cashflows in Höhe von 19.55 Milliarden Euro kann die Deutsche Telekom für 2025 eine Rekorddividende auskehren. (Quelle: Reuters, Medienbericht, 26.02.2026)Auf 26 Schweizer Franken, vier Franken mehr als im vergangenen Jahr, möchte Swisscom die Dividende für 2025 erhöhen. Im Zuge der Übernahmen von Vodafone Italia ist der Umsatz des Schweizer Marktführers im vergangenen Jahr um mehr als ein Drittel auf 15.05 Milliarden Franken gestiegen. Dagegen sorgte die Akquisition für einen Rückgang des Gewinns. Für 2026 rechnet Swisscom mit Erlösen zwischen 14.7 und 14.9 Milliarden Franken. Die Dividende soll auf 27 Franken steigen. (Quelle: Reuters, Medienbericht, 12.02.2026) Auch der kleinere Rivale Sunrise Communications hat bereits eine Aussage zur Gewinnbeteiligung für 2026 gemacht. Die Dividende soll um mehr als zwei Prozent nach oben gehen. Für das vergangene Jahr schlägt das Management die Ausschüttung von 3.42 Franken je A-Aktie vor – ein Aufschlag von 2.7 Prozent gegenüber der Dividende für 2024. (Quelle: Sunrise, Medienmitteilung, 18.02.2026)

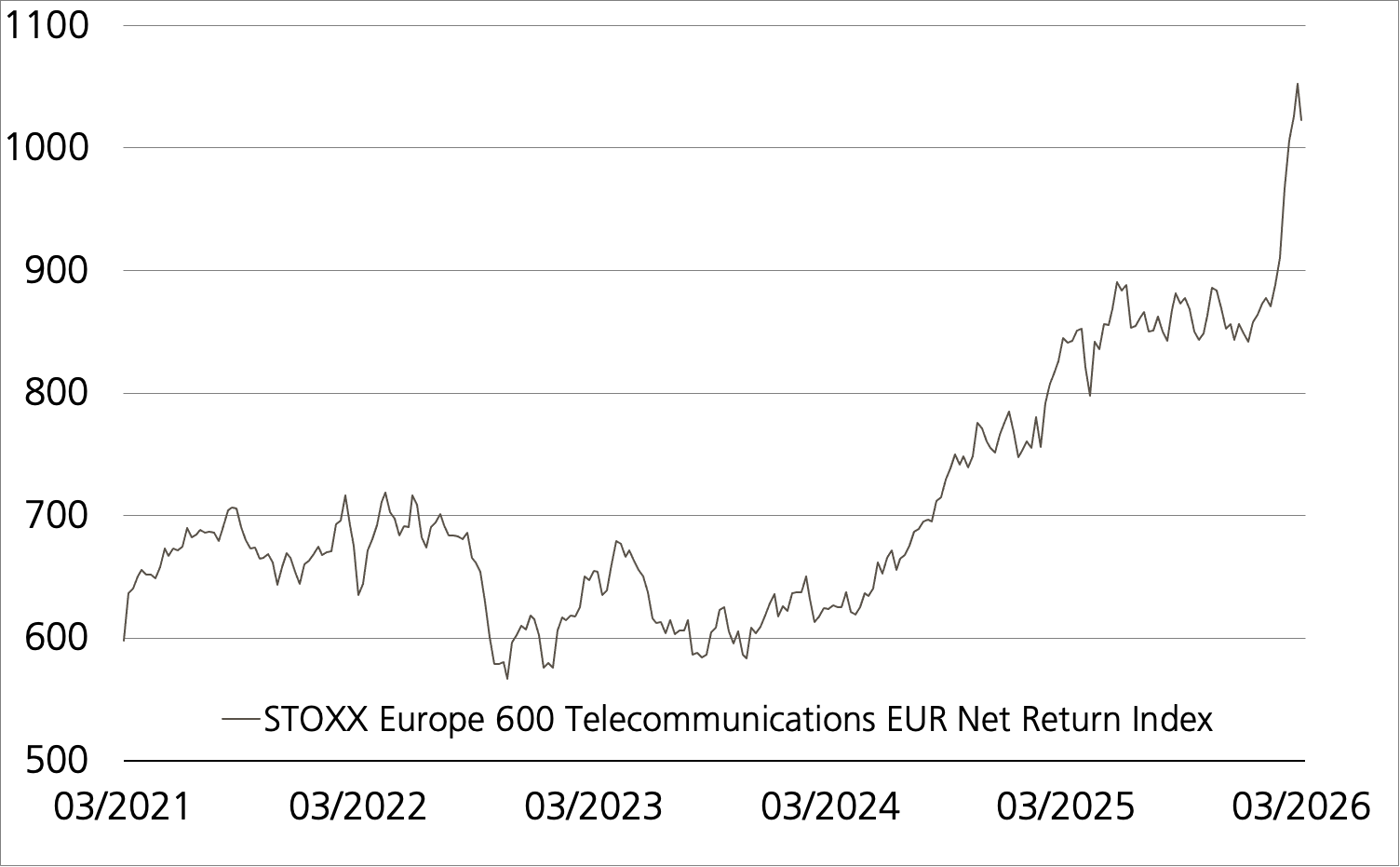

Chancen: Mit dem ETT (Symbol: ETTEL) lässt sich der «warme Geldregen» im Telekomsektor einfach abgreifen. Da das Tracker-Zertifikat auf der Net Return-Variante des STOXX™ Europe 600 Telecommunications Index basiert, fliessen die Ausschüttungen der enthaltenen Unternehmen (netto) in die Berechnung ein. STOXX taxiert die Dividendenrendite für den Branchengradmesser aktuell auf 3.9 Prozent. Zum Vergleich: Beim marktbreiten STOXX™ Europe 600 Index fällt die Kennziffer 90 Basispunkte tiefer aus. Eine Alternative zur direkten Partizipation bietet der Callable Barrier Reverse Convertible (Symbol: LBYSDU) auf Deutsche Telekom, Sunrise Commuications und Swisscom. Der Coupon beträgt 11.00 Prozent jährlich. Dieser Chance steht eine Barriere von 65 Prozent der Anfangsfixierung genüber. Aufgrund der Callable Funktion ist eine vorzeitige Kündigung und gegebenenfalls Rückzahlung dieser Emission möglich.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Eine negative Entwicklung des Basiswerts führt zu entsprechenden Verlusten beim ETT. Notiert einer der Basiswerte des BRCs während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Callable Feature nicht zum Tragen, wird das Produkt in bar entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio zurückbezahlt (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, sodass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden

| Remove | ||

|---|---|---|

| Symbol | ETTEL |

|

| SSPA Name | Tracker-Zertifikat |

|

| SSPA Code | 1300 |

|

| Basiswert | STOXX™ Europe 600 Telecommunications EUR Net Return Index |

|

| Bezugsverhältnis | 1:1 |

|

| Handelswährung | EUR |

|

| Verwaltungsgebühr | 0.00% p.a.² |

|

| Partizipation | 100% |

|

| Verfall | Open End |

|

| Emittentin | UBS AG, London |

|

| Geld-/Briefkurs | EUR 1’039.00 / 1’044.00 |

|

|

Add

|

| Remove | ||

|---|---|---|

| Symbol | LBYSDU |

|

| SSPA Name | Barrier Reverse Convertible |

|

| SSPA Code | LBXUDU«>1230 (Callable) |

|

| Basiswerte | Deutsche Telekom / Sunrise Communications / Swisscom |

|

| Handelswährung | CHF (Quanto) |

|

| Coupon | 11.00% p.a. |

|

| Strike Level | 100% |

|

| Kick-In Level (Barriere) | 65% |

|

| Verfall | 13.09.2027 |

|

| Emittentin | UBS AG, London |

|

| Zeichnung bis | 11.03.2026, 15:00 Uhr |

|

|

Add

|

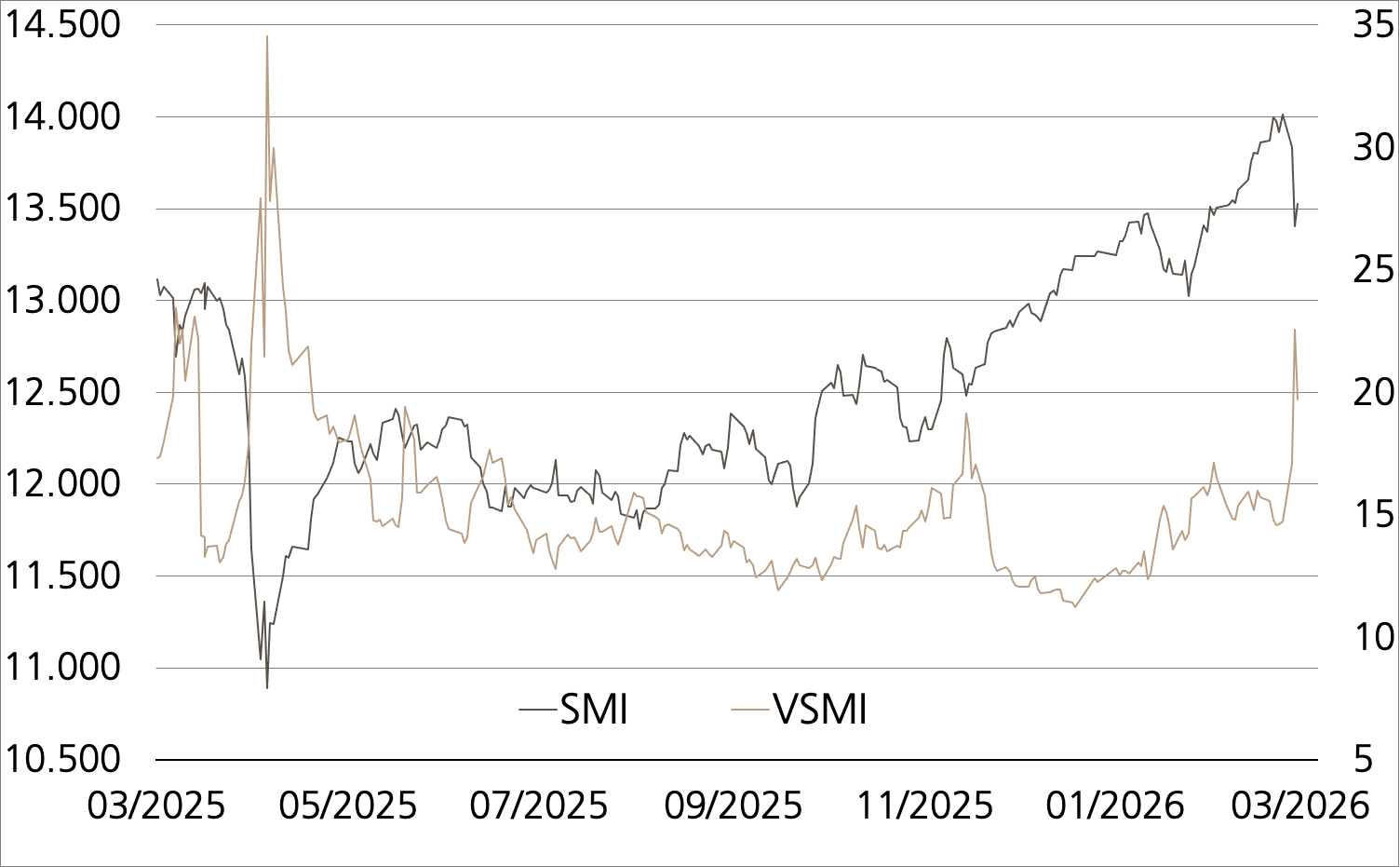

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 13’510.74 Pkt. | -3.3% |

|

| SLI™ | 2’140.32 Pkt. | -3.3% |

|

| S&P 500™ | 6’869.50 Pkt. | -1.1% |

|

| EURO STOXX 50™ | 5’872.40 Pkt. | -4.9% |

|

| S&P™ BRIC 40 | 4’354.51 Pkt. | -6.0% |

|

| CMCI™ Compos. | 1’889.36 Pkt. | 1.9% |

|

| Gold (Feinunze) | 5’135.32 USD | -0.7% |

|

|

Add

|

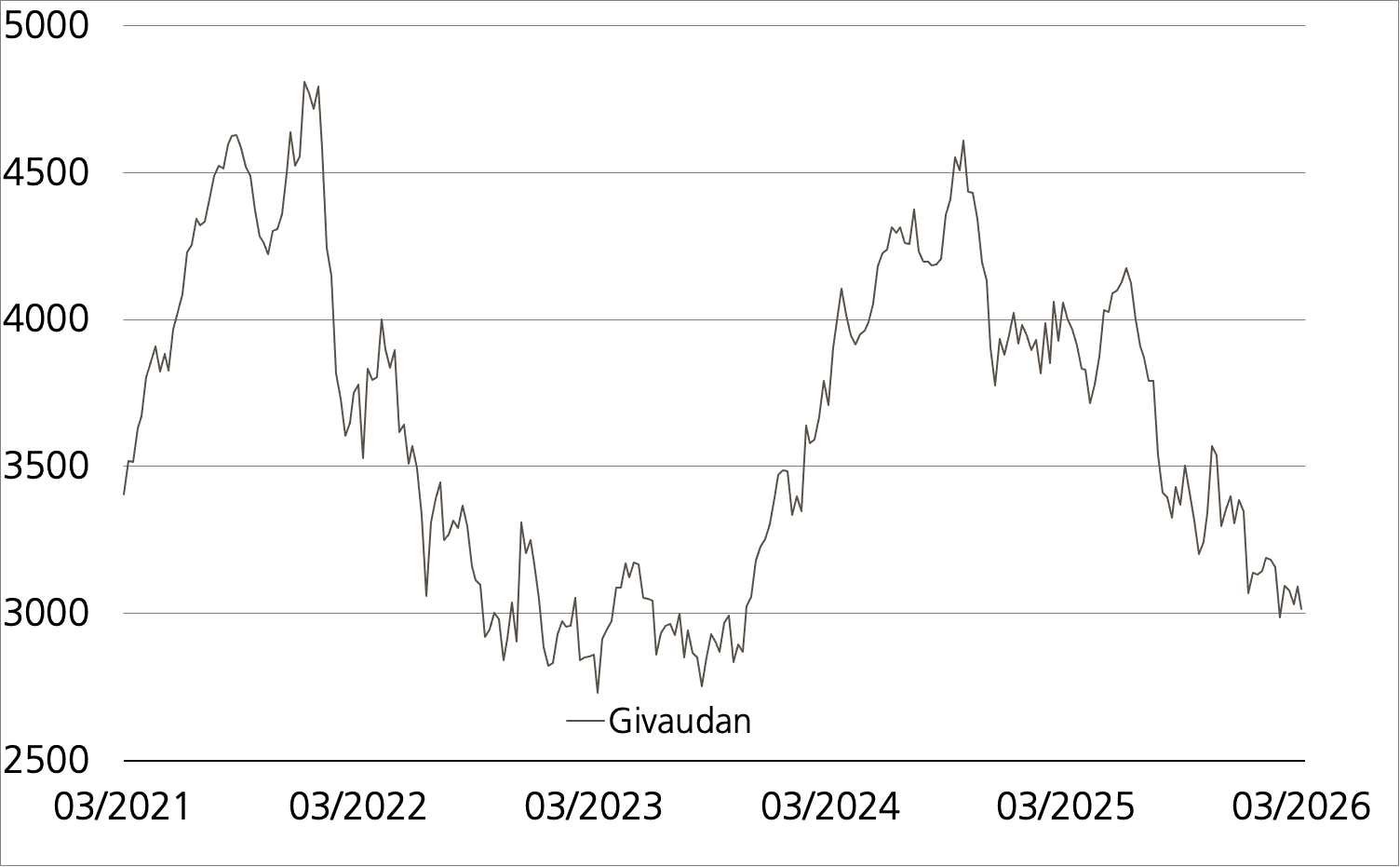

Givaudan

Führungswechsel

Chancen:Am 18. Juni 2026 ist die erste Couponzahlung für den Barrier Reverse Convertible (Symbol: LBXUDU) auf Givaudan fällig. Die Ausschüttung beläuft sich auf 4.75 Prozent jährlich und wird in einem Intervall von drei Monaten überwiesen. Solange der Basiswert nicht auf oder unter die Barriere von 70 Prozent der Anfangsfixierung fällt, zahlt die Emittentin das 1’000 Schweizer Franken betragende Nominal im September 2027 vollumfänglich zurück. Für den Fall einer Verletzung dieser Schwelle ist die skizzierte Chance nicht zwangsläufig verloren. Allerdings muss Givaudan nach dem Barrierebruch zur Schlussfixierung wieder auf oder über dem Strike notieren, damit es bei der Tilung zu 100 Prozent bleibt.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert Givaudan während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | LBXUDU |

|

| SSPA Name | Barrier Reverse Convertible |

|

| SSPA Code | 1230 |

|

| Basiswert | Givaudan |

|

| Handelswährung | CHF |

|

| Coupon | 4.75% p.a. |

|

| Strike Level | 100% |

|

| Kick-In Level (Barriere) | 70% |

|

| Verfall | 13.09.2027 |

|

| Emitentin | UBS AG, London |

|

| Zeichnung bis | 11.03.2026, 15:00 Uhr |

|

|

Add

|

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 04.03.2026

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden