USA – Im Rallye-Modus / Deutsche Lufthansa – Auf Konsolidierungskurs

- Thema 1: USA – Im Rallye-Modus

- Thema 2: Deutsche Lufthansa – Auf Konsolidierungskurs

USA

Im Rallye-Modus

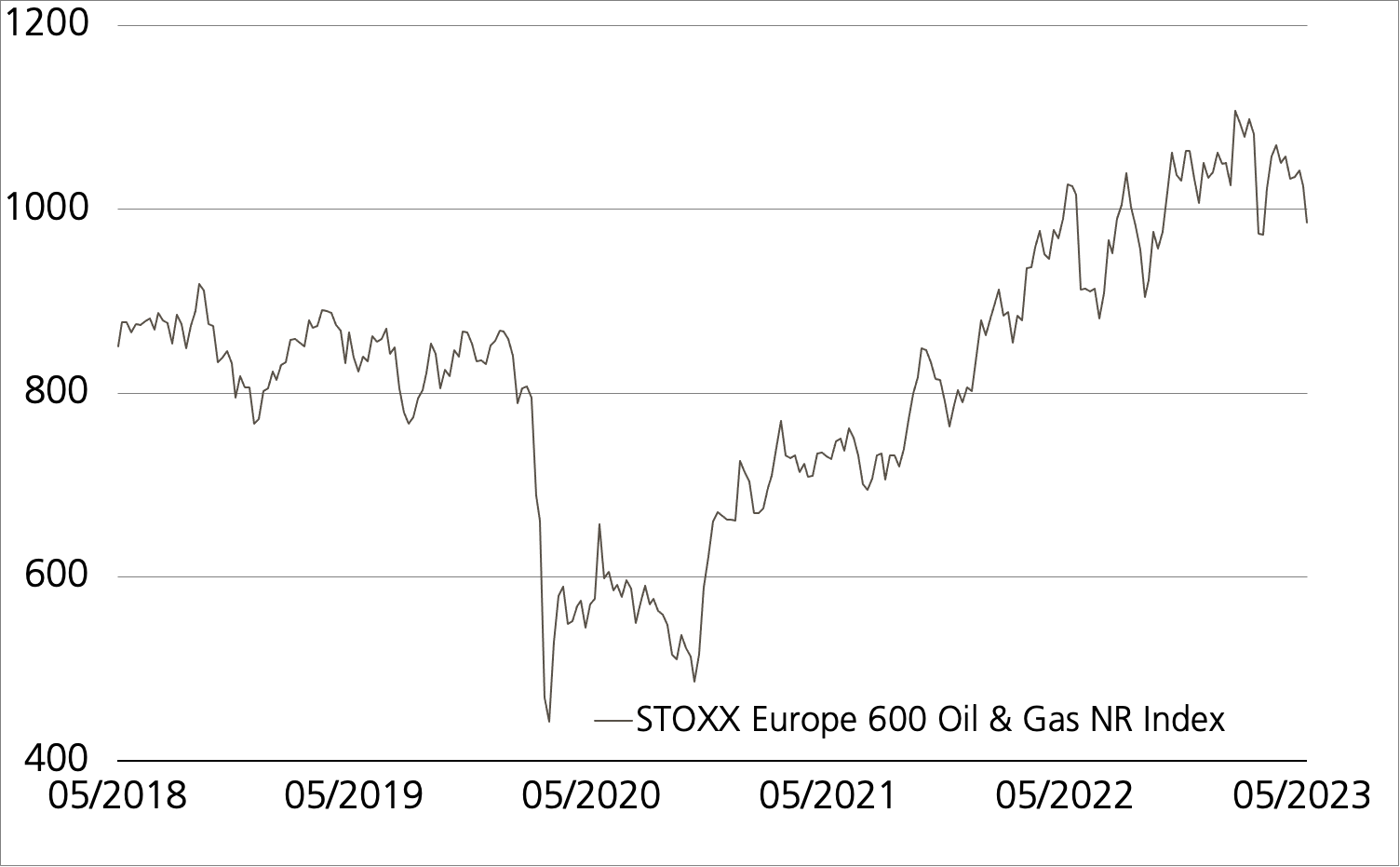

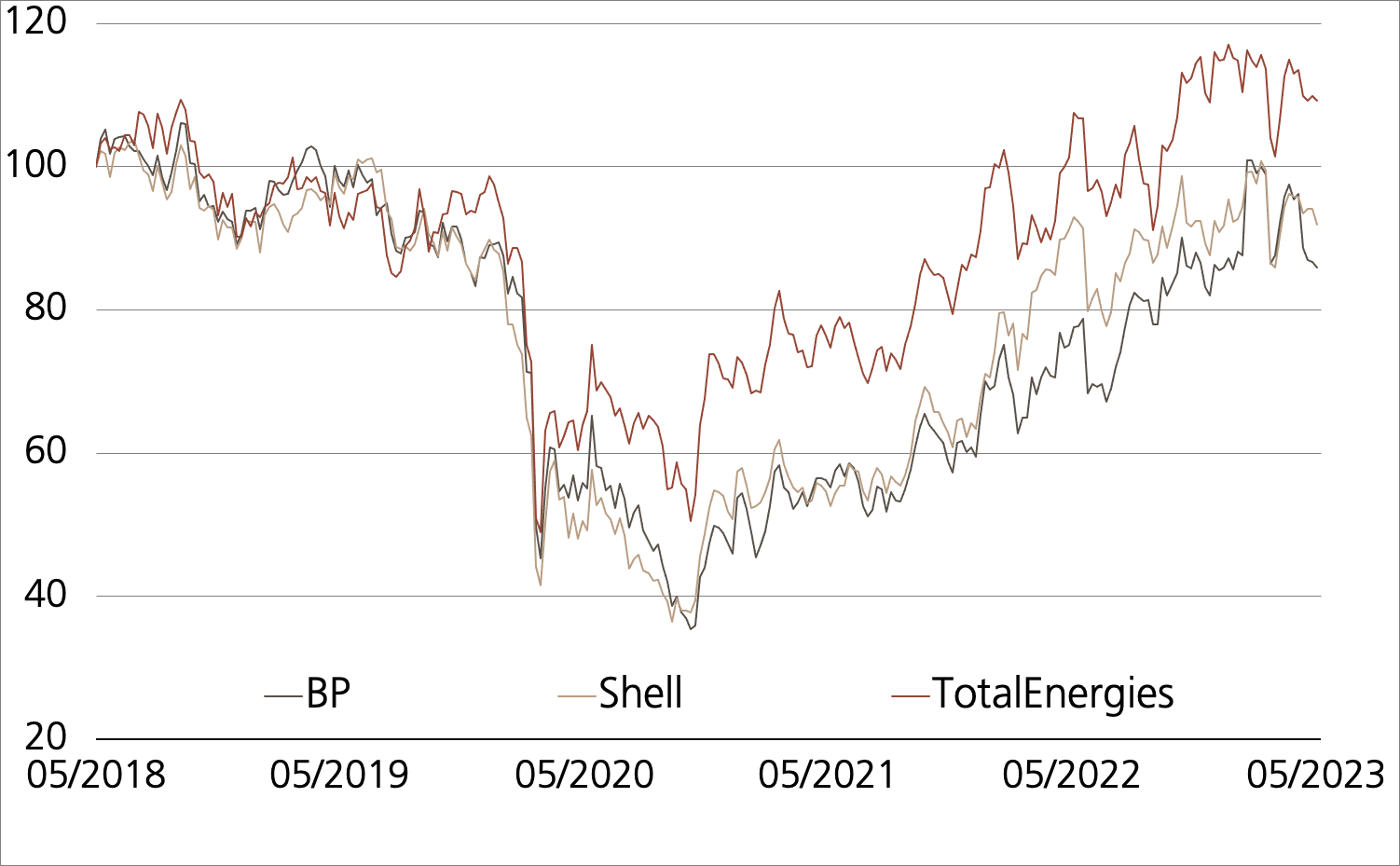

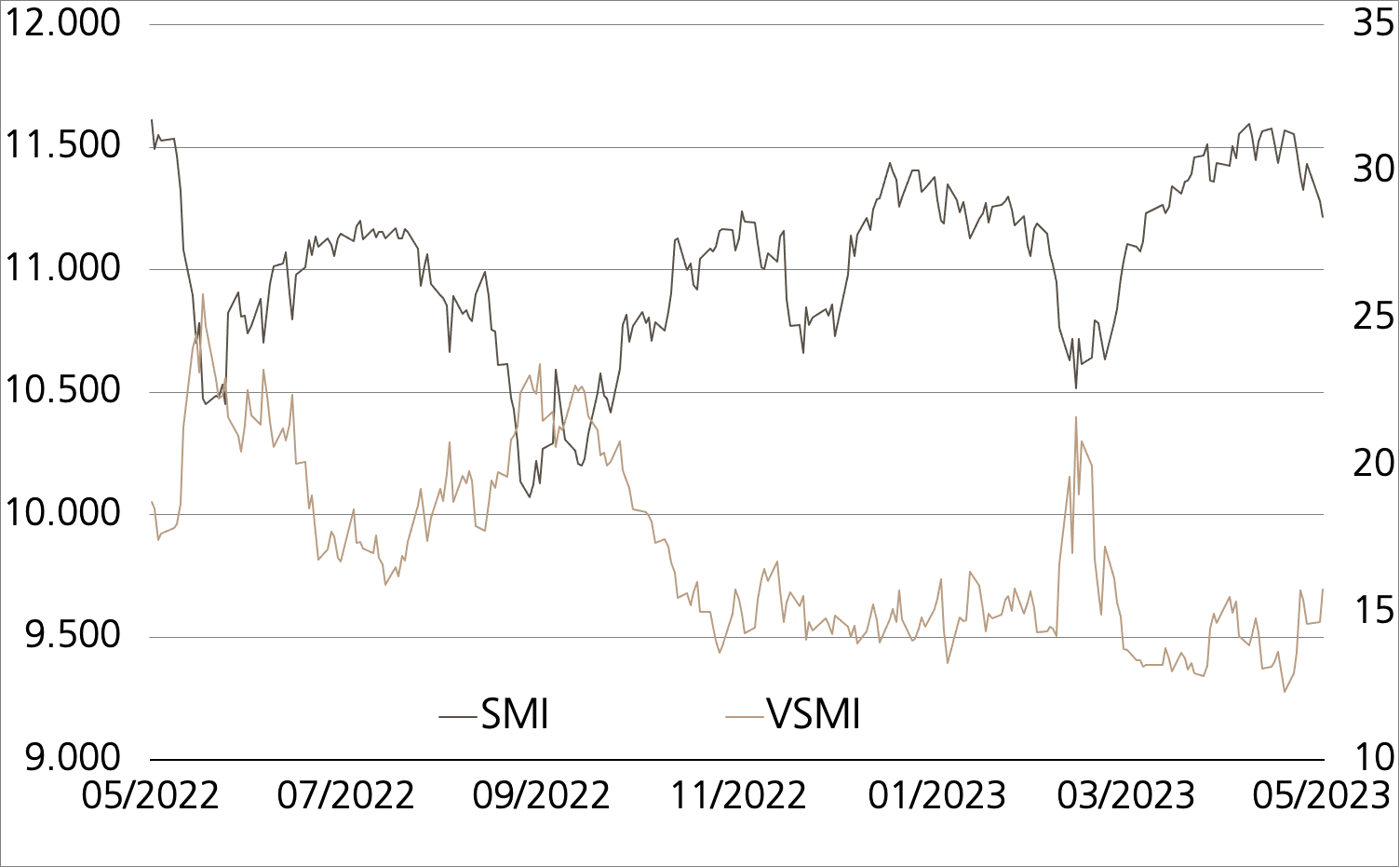

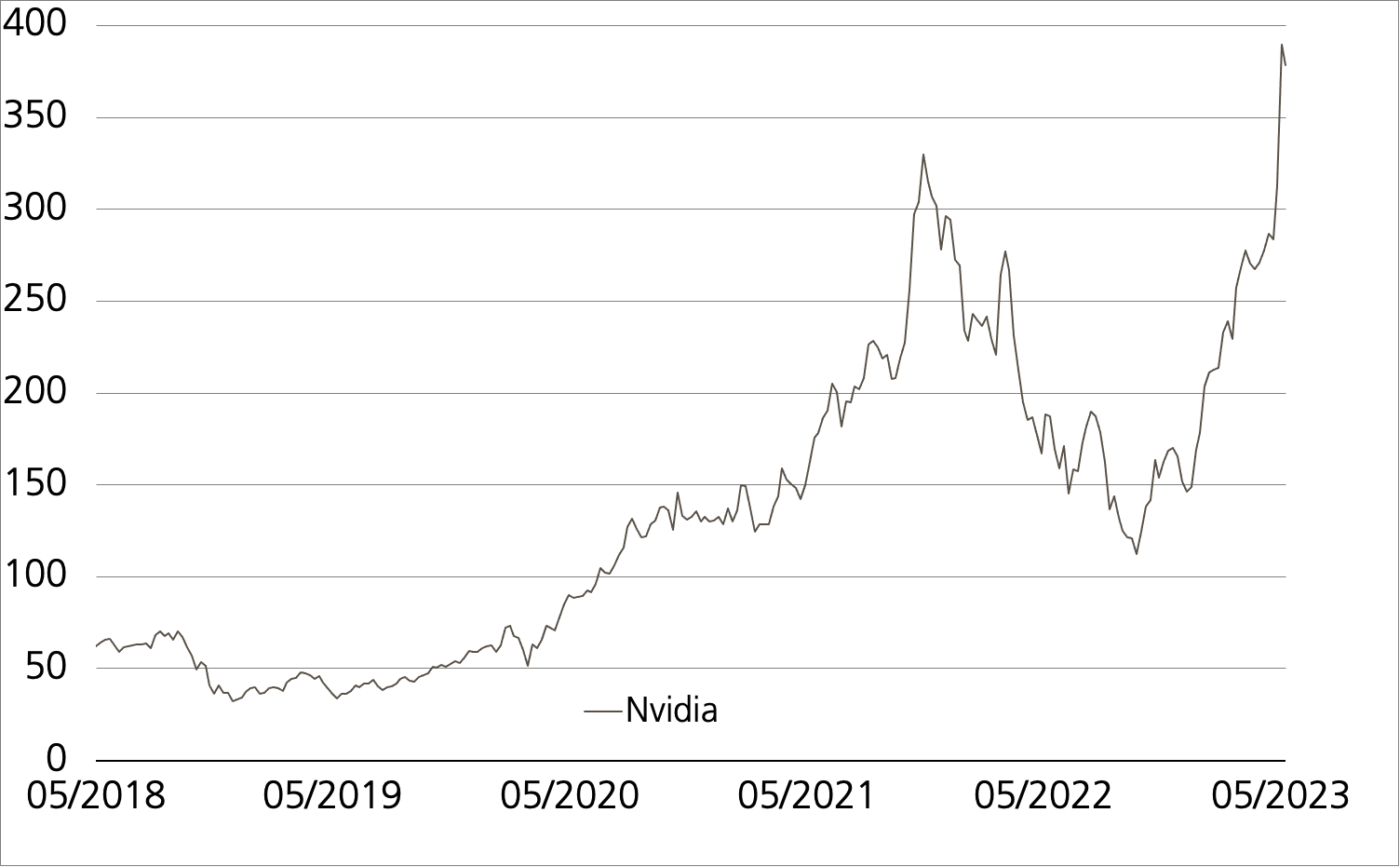

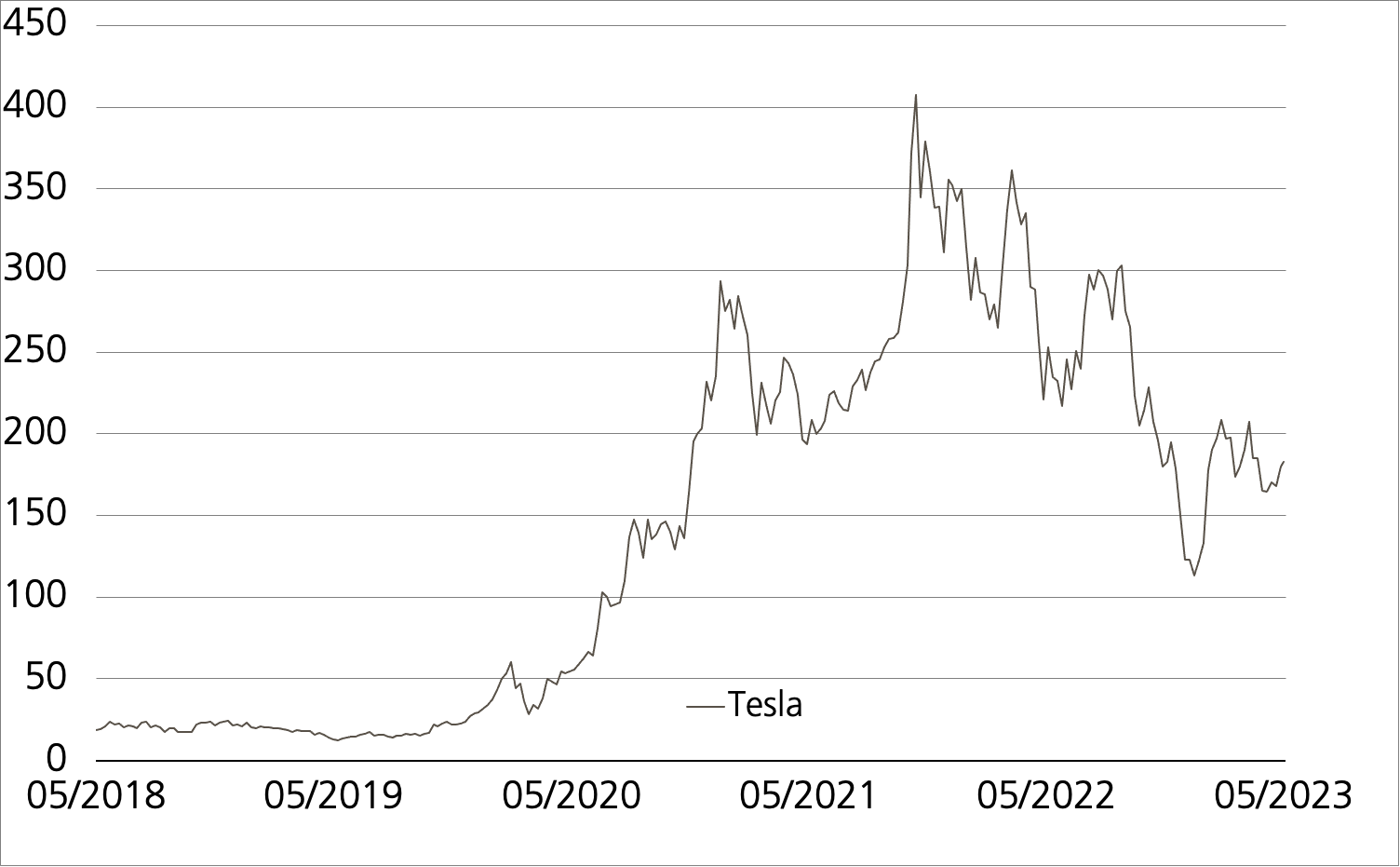

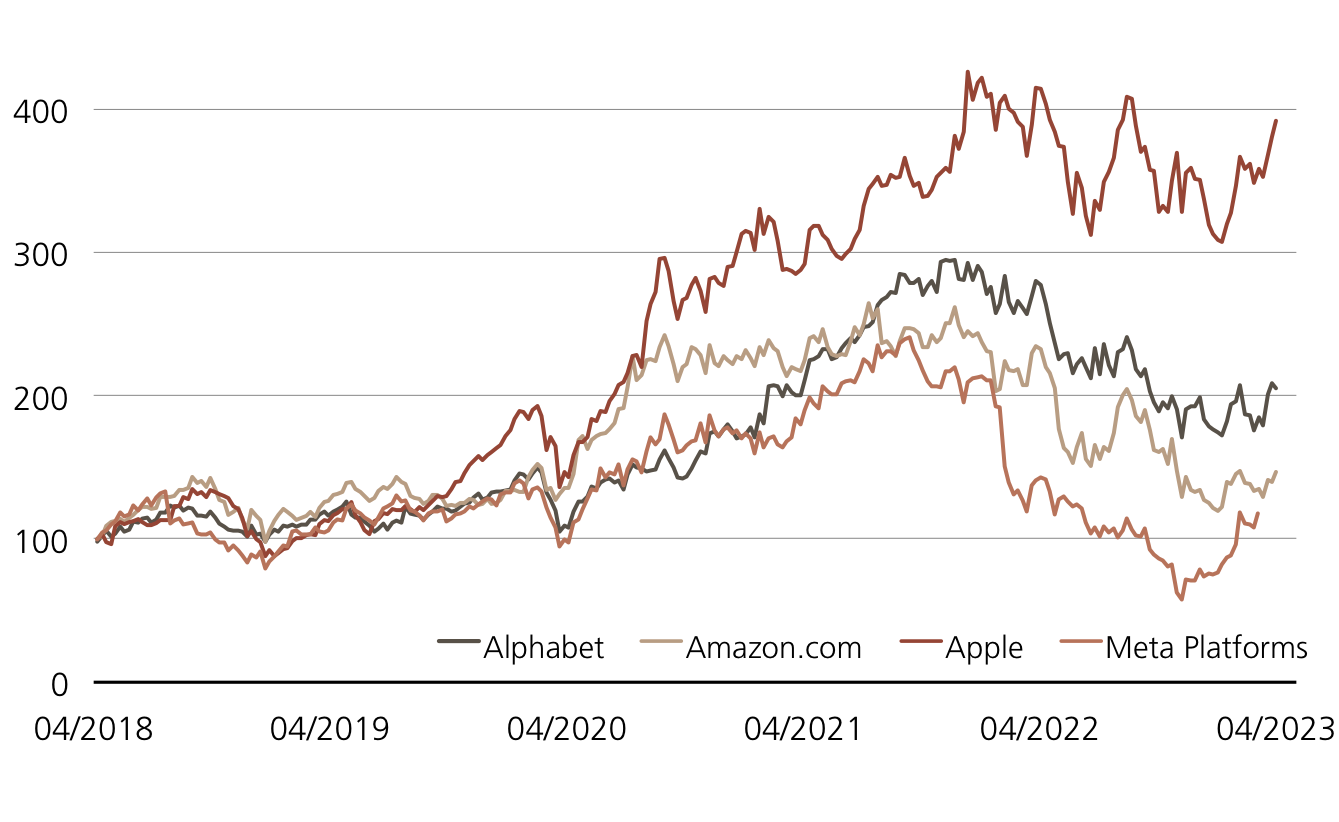

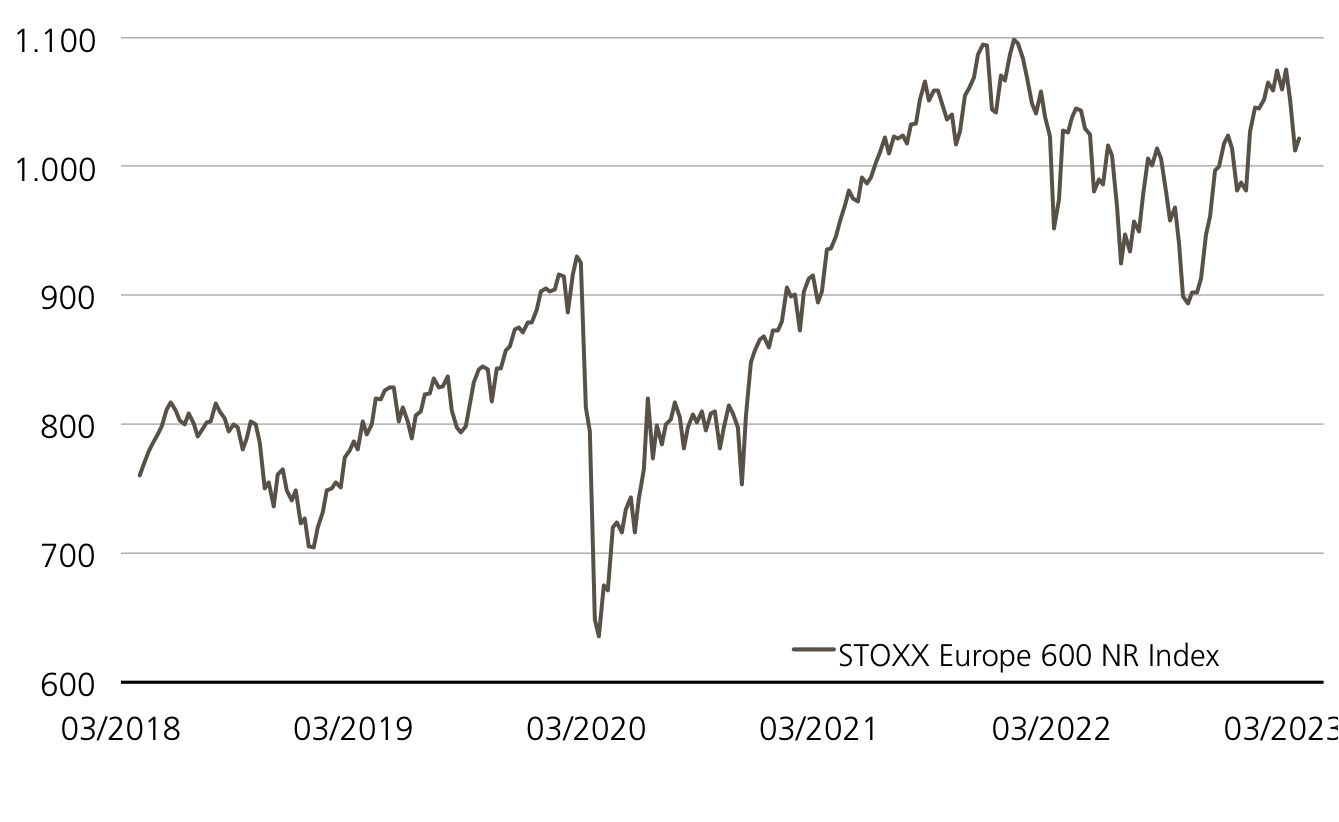

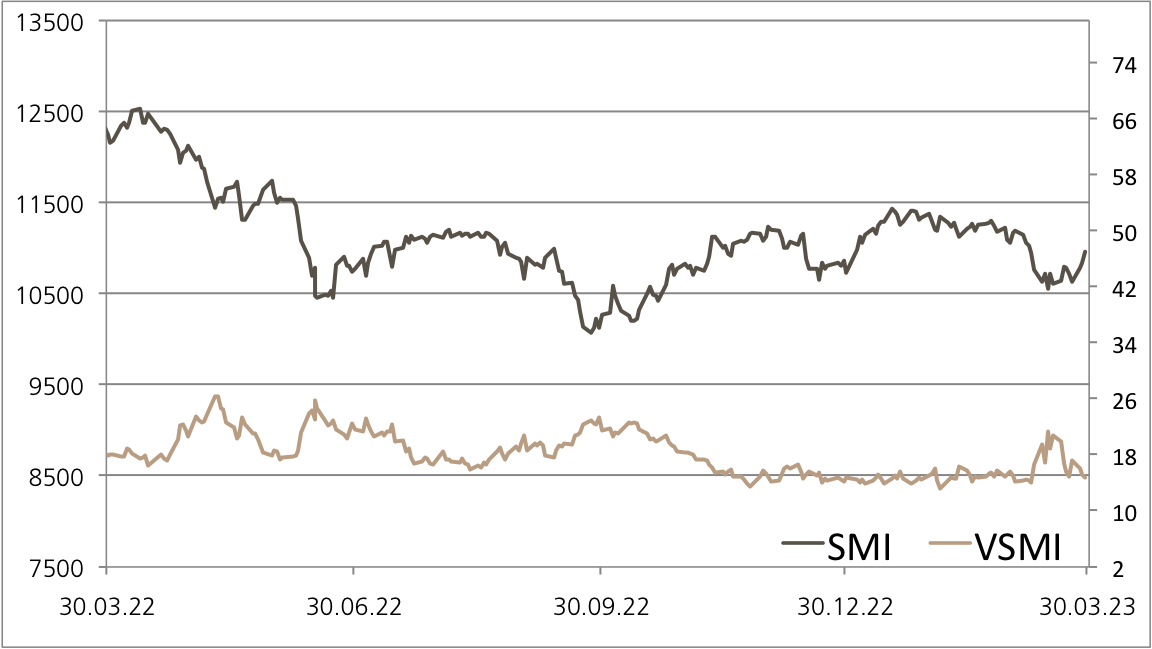

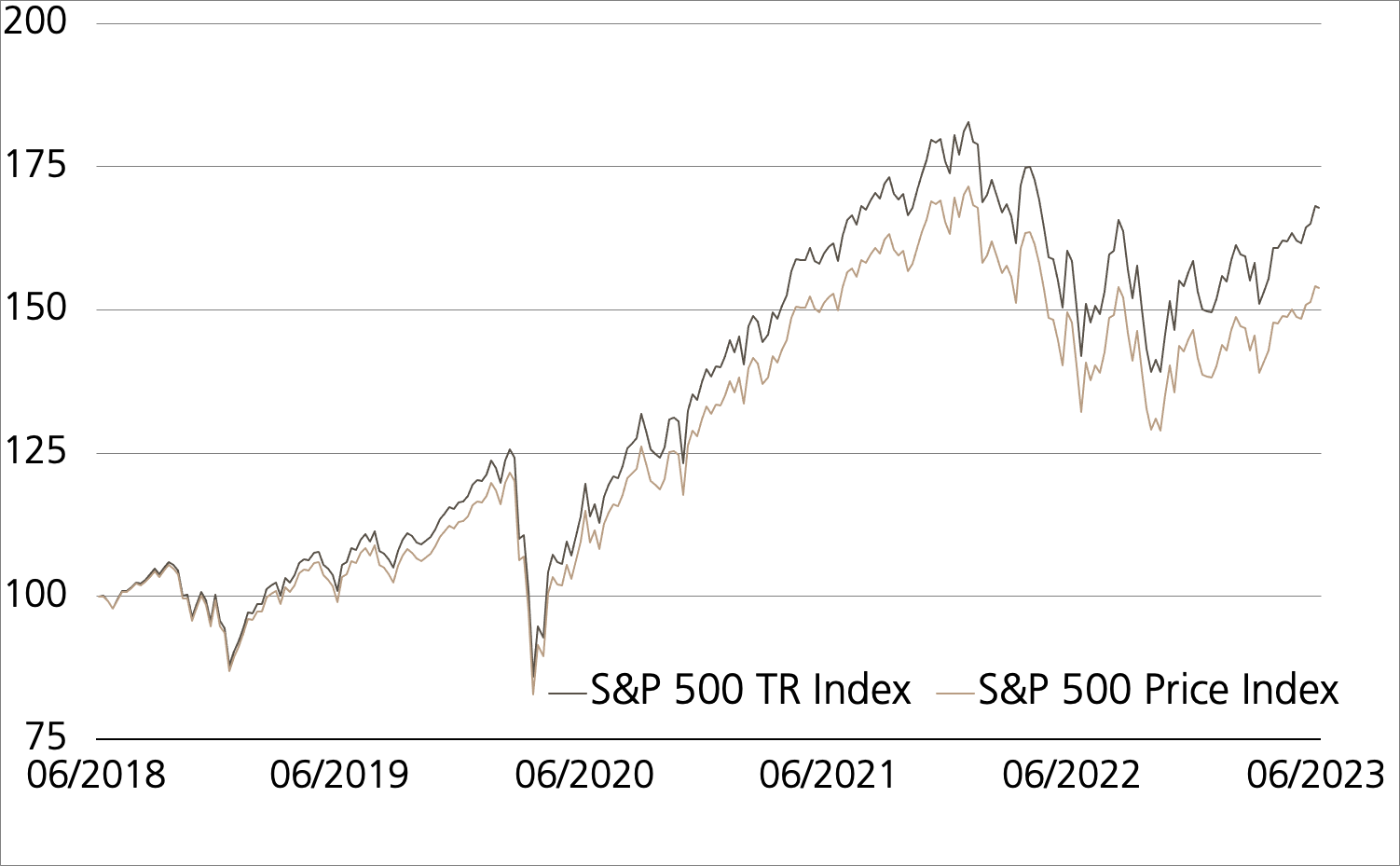

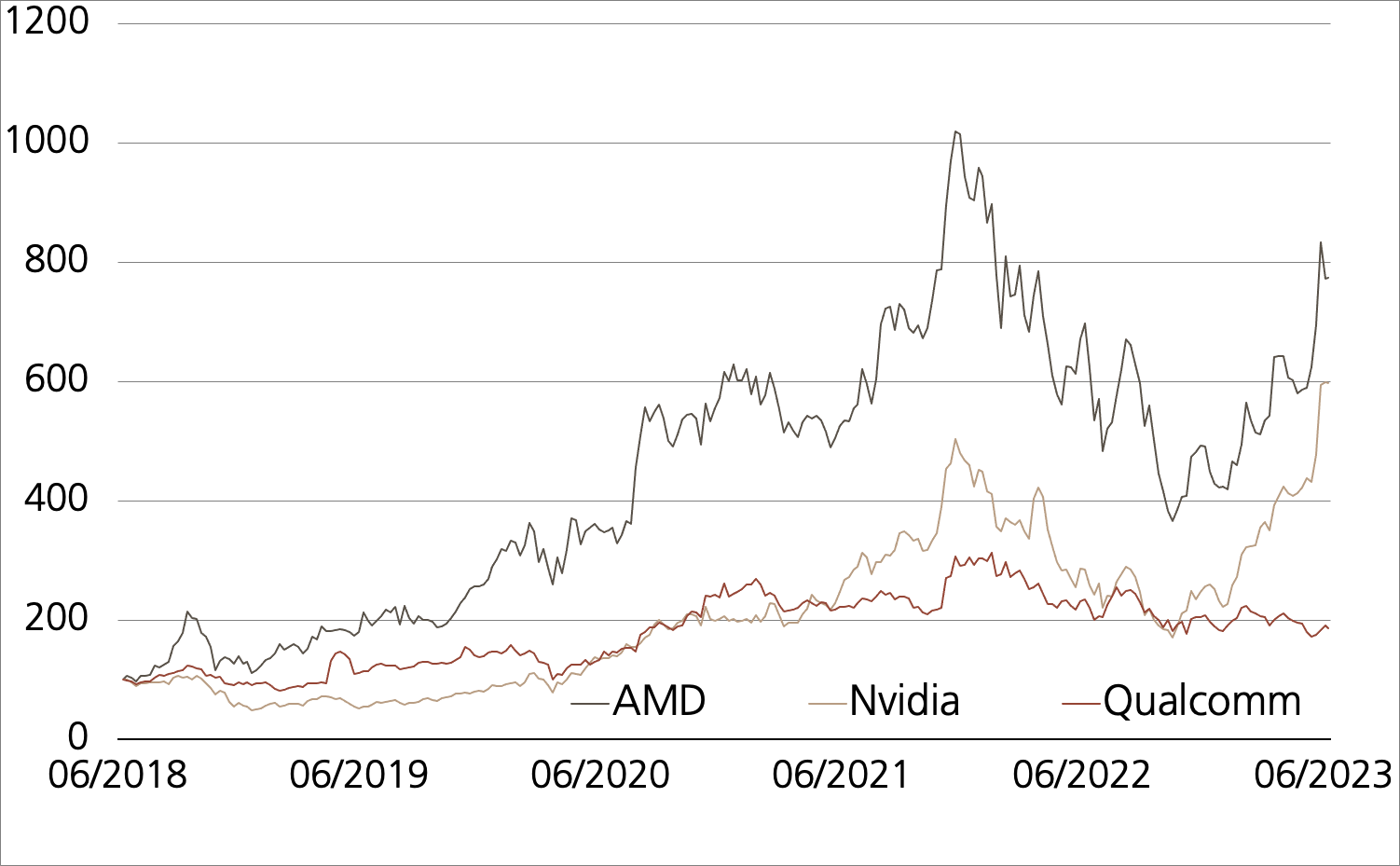

Anfang Monat haben Repräsentantenhaus und Senat den über Pfingsten zwischen Demokraten und Republikanern ausgehandelten Kompromiss abgesegnet: Durch die Aufhebung der Schuldengrenze konnte ein Zahlungsausfall der USA verhindert werden. (Quelle: Refinitiv, Medienbericht, 02.06.2023) Als ein weiterer Treiber der jüngsten Wall Street-Rallye entpuppt sich das Thema Künstliche Intelligenz (KI). Im Fokus steht Nvidia: Der Halbleiterkonzern hat mit einer optimistischen Prognose die Fantasie der Anleger beflügelt, dass sich hier ein echter Wachstumsmarkt auftun könnte. Die Speicherchips des Unternehmens kommen in Rechnern zum Einsatz, mit denen bei KI-Anwendungen wie beispielsweise ChatGPT immense Datenmengen verarbeitet werden. (Quelle: Refinitiv, Medienbericht, 30.05.2023)Das dritte grosse Thema ist die Geldpolitik. Am 13. Juni 2023 beginnt die zweitägige Fed-Sitzung. Zuletzt haben sich die Erwartungen an die US-Geldpolitik verschoben. Der Grossteil der Marktteilnehmer geht offenbar davon aus, dass die Notenbank ihren Leitzins unverändert auf der Spanne von 5.00 Prozent bis 5.25 Prozent belassen wird. Laut dem CME Fed Watch Tool beträgt die Wahrscheinlichkeit hierfür knapp drei Viertel. Vor einer Woche hatte die auf Basis von Terminmarktkonditionen errechnete Quote nur rund ein Drittel betragen. (Quelle: CME Fed Watch Tool, Internetabfrage am 06.06.2023) Als Argument füreine mögliche Zinspause gelten die jüngsten Konjunkturdaten: Zwar verbuchte die US-Wirtschaft im Mai 2023 einen überraschend hohen Stellenzuwachs. Gleichzeitig fielen jedoch die Lohnsteigerungen moderat aus, während die Arbeitslosenquote stärker als erwartet zunahm. (Quelle: Refinitiv, Medienbericht, 05.06.2023)Die genannten Faktoren können nicht über die relativ hohe Bewertung der Wall Street hinwegtäuschen. Momentan beträgt das Kurs-Gewinn-Verhältnis (KGV) für den S&P 500™ Index 18.2. Damit liegt die Kennziffer um rund fünf Prozent über ihrem Zehn-Jahres-Durschnitt. UBS CIO GWM verweist zudem darauf, dass die jüngste Rallye vor allem von den Technologieaktien getrieben wurde – diese seien besonders hoch bewertet. Alles in allem nehmen die Experten daher eine relativ skeptische Haltung ein, was den Ausblick für den US-Aktienmarkt betrifft. (Quelle: UBS CIO GWM, Investment ideas from UBS, 05.06.2023)

Chancen: Wer sich dagegen getreu dem Motto «The trend is your friend» am US Aktienmarkt positionieren möchte, findet hierfür im ETT (Symbol: ETSPX) auf den S&P 500™ TR Index ein probates Instrument. Nicht nur, dass dieser Basiswert eine breit diversifizierte Positionierung ermöglicht. Darüber hinaus fliessen die Dividenden der im Index enthaltenen Unternehmen in die Berechnung dieser Total Return-Variante mit ein. Für Anleger, welche die skeptische Haltung teilen, könnte der neue Callable Barrier Reverse Convertible (Symbol: KOJLDU) auf AMD, Nvidia und Qualcomm interessant sein. Ungeachtet vom weiteren Kursverlauf des Trios zahlt das Produkt einen Coupon in Höhe von 19.25 Prozent jährlich. Diese Chance ist durch die Barrieren von 55 Prozent der jeweiligen Anfangsfixierung teilgeschützt. Wegen der Callable Funktion kann es zu einer vorzeitigen Kündigung und Rückzahlung dieser Emission kommen.

Risiken:ETTs und BRCs sind nicht kapitalgeschützt. Eine negative Entwicklung des Basiswerts führt zu entsprechenden Verlusten beim ETT. Notiert einer der Basiswerte des BRCs während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Callable Feature nicht zum Tragen, kann die Rückzahlung am Verfalltag durch die physische Lieferung des Basiswertes mit der schlechtesten Wertentwicklung (vom Strike aus) erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.

ETT auf den S&P 500™ TR Index

| Index | Stand | Woche¹ | |

|---|---|---|---|

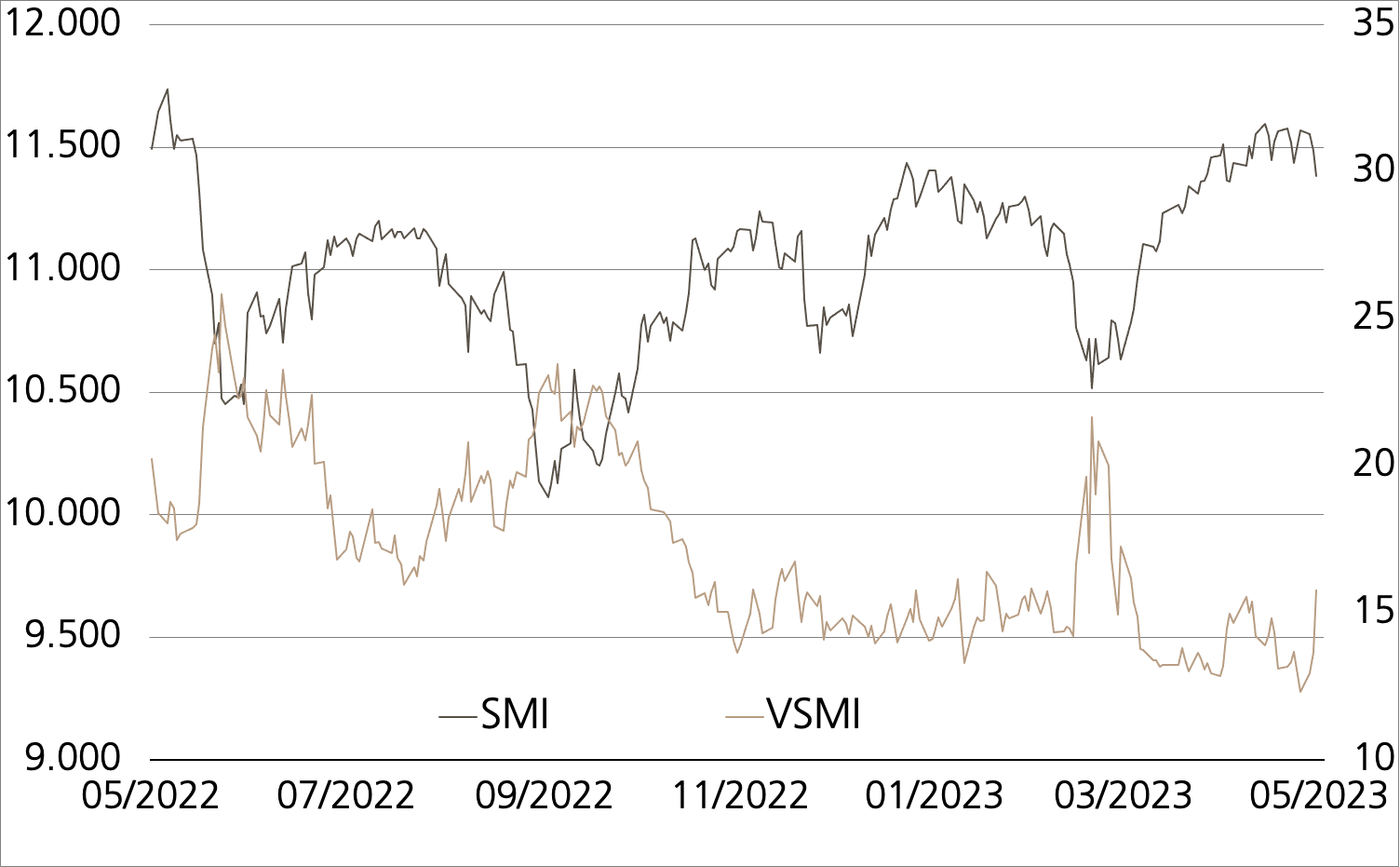

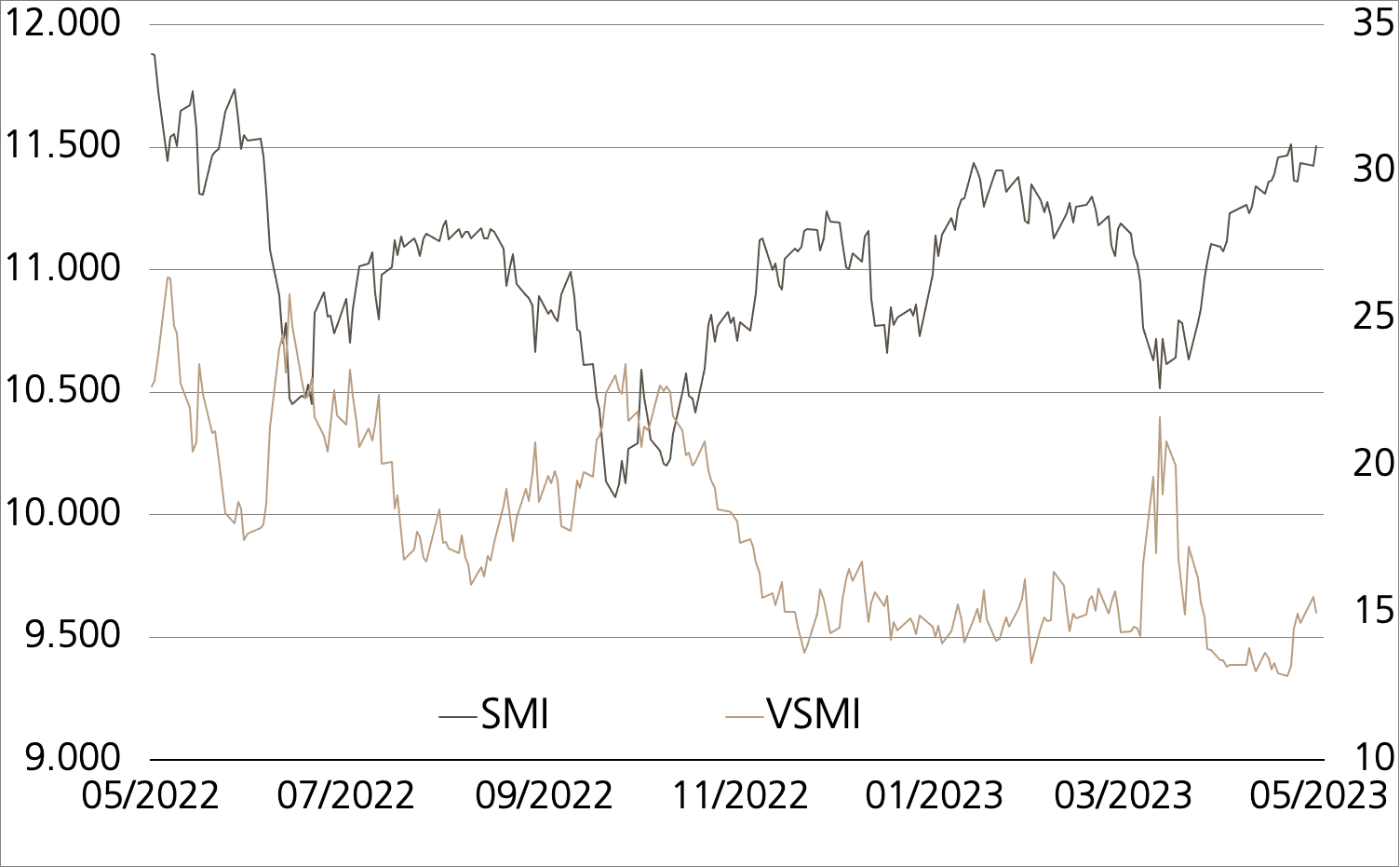

| SMI™ | 11’348.11 Pkt. | 1.2% | |

| SLI™ | 1’773.56 Pkt. | 1.3% | |

| S&P 500™ | 4’267.52 Pkt. | 2.1% | |

| EURO STOXX 50™ | 4’291.91 Pkt. | 1.8% | |

| S&P™ BRIC 40 | 3’211.66 Pkt. | 6.0% | |

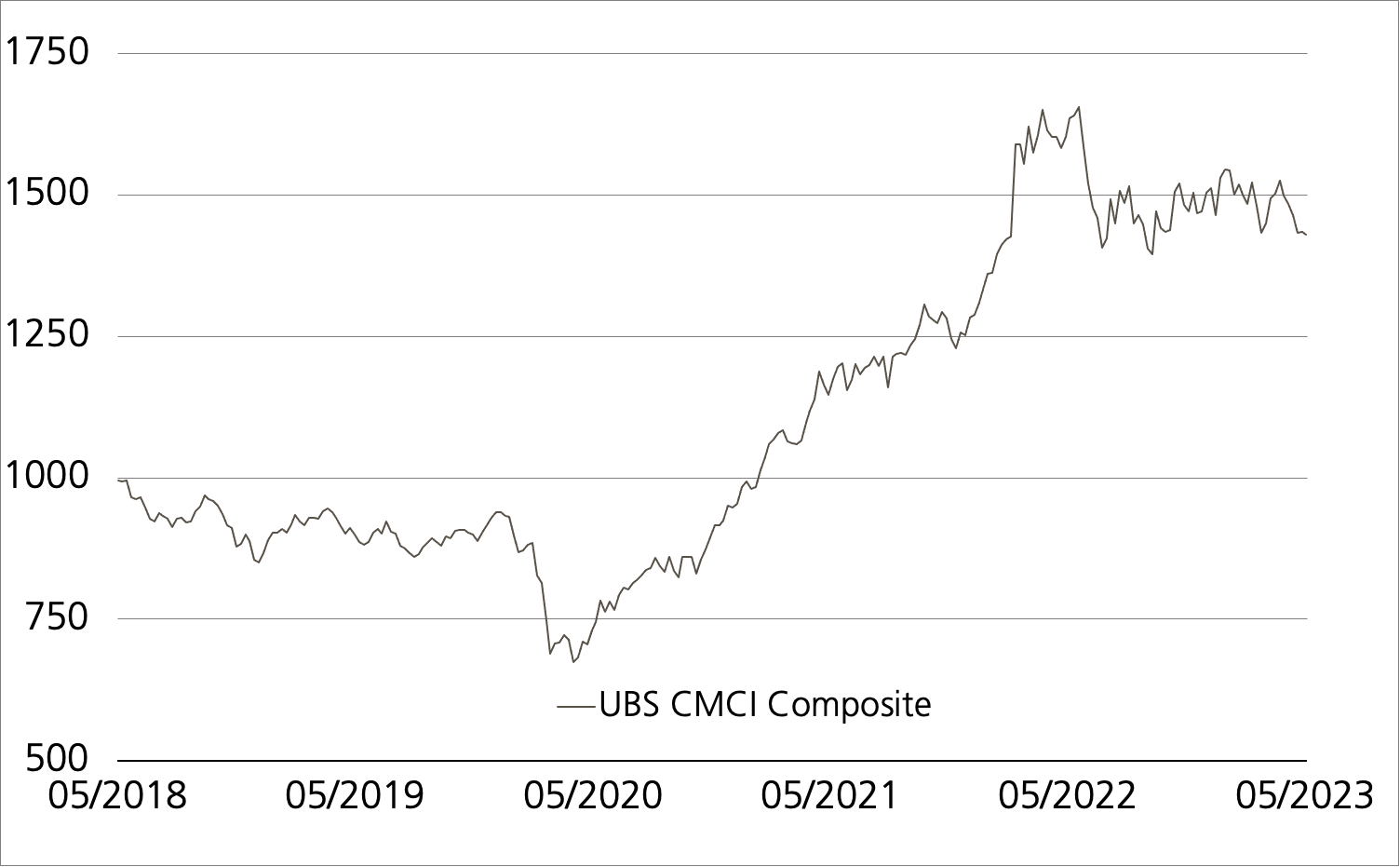

| CMCI™ Compos. | 1’434.40 Pkt. | 2.5% | |

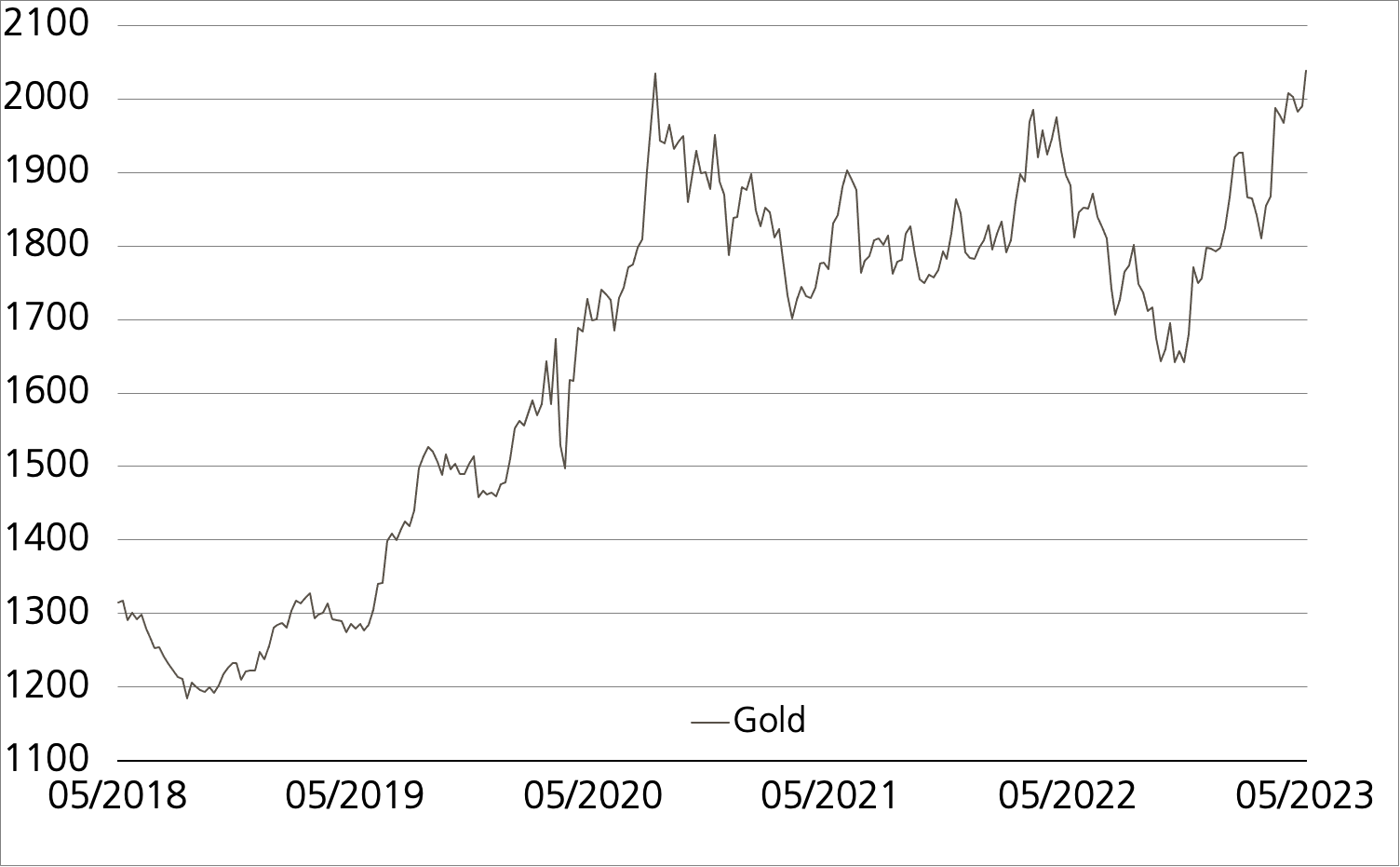

| Gold (Feinunze) | 1’939.63 USD | -1.2% | |

Deutsche Lufthansa

Auf Konsolidierungskurs

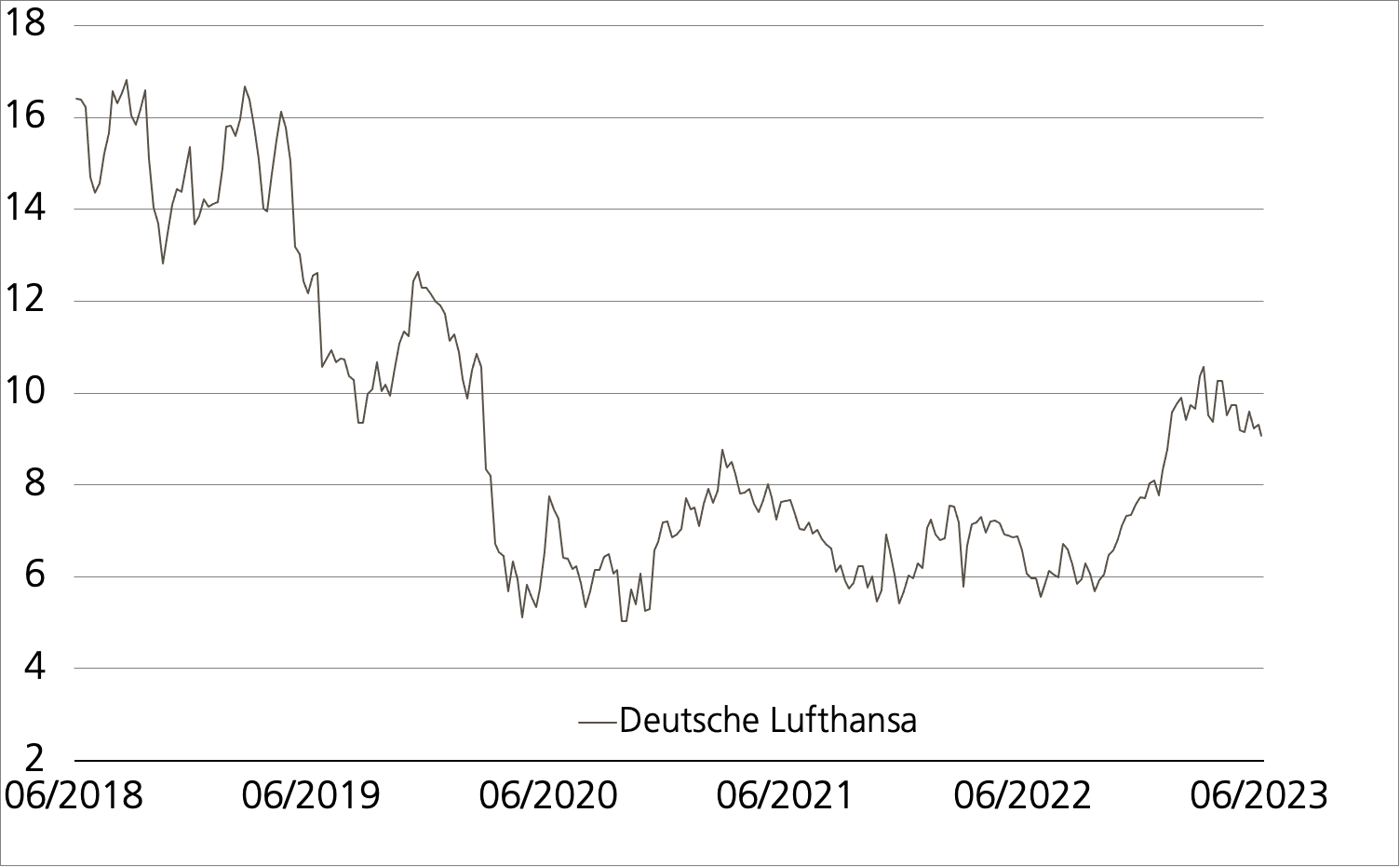

Chancen:Die Lufthansa-Aktie zeigte sich von den News wenig beeindruckt. Im März 2023 war der Mid Cap zum ersten Mal seit gut drei Jahren über die runde Marke von zehn Euro geklettert. Dieses Niveau konnte er aber nicht halten, vielmehr arbeitet die Notierung momentan oberhalb von neun Euro an einer Bodenbildung. Selbst wenn dieses Unterfangen nicht gelingen sollte, ist mit dem Barrier Reverse Convertible (Symbol: KOIZDU) auf Deutsche Lufthansa eine attraktive Rendite möglich. Das Produkt zahlt ungeachtet vom weiteren Kursverlauf einen Coupon in Höhe von 12.50 Prozent jährlich. Solange der Basiswert nicht auf oder unter die Barriere von 55 Prozent der Anfangsfixierung fällt, überweist die Emittentint das Nominal nach dem Ende der Laufzeit vollständig zurück.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert Deutsche Lufthansa während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KOIZDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswert | Deutsche Lufthansa | |

| Handelswährung | EUR | |

| Coupon | 12.50% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 55% | |

| Verfall | 14.06.2024 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 14.06.2023, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 07.06.2023

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.