Tiefe Zinsen, stagnierende Kurse

24. September 2019 – UBS Wochenkommentar Rück-/Ausblick

Tiefe Zinsen, stagnierende Kurse

Seit 121 Monaten befindet sich die US-Wirtschaft nun laut den Statistikern des «National Bureau of Economic Research» im Aufschwung, ein Bestwert seit dem Beginn der Aufzeichnungen im Jahr 1854 (Quelle: Financial Times, Medienbericht, 01.07.2019). Damit die Rekordserie nicht so schnell abreisst, sorgt die Notenbank dafür mit günstigem Geld. Zuletzt kleinere Anzeichen, durch die der Konjunkturmotor ins Stottern geraten könnte, veranlassten Federal Reserve Chef Jerome Powell zum Handeln. Auf der Sitzung vergangene Woche drehte der Währungshüter den Hahn zum zweiten Mal in diesem Jahr auf. Der Leitzins wurde wie vom Gros der Ökonomen im Vorfeld erwartet um einen Viertelpunkt auf eine Bandbreite von 1.75 bis 2.00 Prozent gesenkt. (Quelle: Thomson Reuters, Medienbericht, 18.09.2019)

Dem nicht genug: Das Fed erklärte darüber hinaus, sie werde tun, was sie für notwendig hält, um die wirtschaftliche Expansion der USA zu unterstützen. Was im Umkehrschluss weiter fallende Leitsätze bedeuten könnte. Sieben der insgesamt 17 Mitglieder im Offenmarktausschuss gehen von einer weiteren Zinssenkung in diesem Jahr aus. (Quelle: Handelsblatt, Medienbericht, 19.09.2019) Trotz der offensiven Geldpolitik blieb eine Hochstimmung an den Börsen aus. Der S&P 500 müht sich weiterhin mit der 3’000er-Marke ab.*

Kampf um psychologisch wichtige Marken

Noch ist es dem hiesigen Leitindex nicht gelungen, die psychologisch wichtige Hürde von 3‘000 nachhaltig zu erobern. Zumindest konnte der SMI aber das Niveau von 10‘000 nach der Sitzung der SNB vergangenen Donnerstag verteidigen. Währungshüter Thomas Jordan legte nämlich nicht wie seine Amtskollegen aus den USA und der Eurozone Hand an den Zinsen an. Der Leitsatz verharrt in der Schweiz weiter bei minus 0.75 Prozent. Gute Nachrichten hatten die Nationalbanker für die Banken. Die Freibeträge, auf denen Inhaber von Sichtguthaben bei der SNB keine Negativzinsen abführen müssen, werden ab dem 1. November monatlich angepasst. Sie sollen so berechnet werden, dass diese im Schnitt höher ausfallen. Letztlich könnte sich die Belastung der Girokonten bei der SNB mit Negativzinsen von derzeit rund zwei Milliarden Franken auf etwas über eine Milliarde Franken pro Jahr knapp halbieren. (Quelle: NZZ, Medienbericht, 19.09.2019)

Makroökonomische Signale

In der laufenden Woche stehen erneut Wirtschaftszahlen im Fokus. In Deutschland, Japan, der Eurozone sowie in den USA werden jeweils die Daten zum aktuellen Verbrauchervertrauen veröffentlicht. Wie die Experten hierzulande die Lage einschätzen, zeigt die ZEW Umfrage am Dienstag. Die Industriestaaten-Organisation OECD wird in Hinblick auf die Konjunktur immer skeptischer. Die Experten sagen der Weltwirtschaft das schwächste Wachstum seit der Finanzkrise 2009 voraus. Das globale Bruttoinlandsprodukt soll in diesem Jahr nur noch um 2.9 Prozent und 2020 um 3.0 Prozent zulegen, zuvor sind sie von 3.2 und 3.4 Prozent ausgegangen. (Quelle: Thomson Reuters, Medienbericht, 19.09.2019)

Von Unternehmensseite ist zwar nicht viel in den kommenden Tagen zu erwarten, ein paar Ereignisse dürften allerdings trotzdem die Aufmerksamkeit auf sich ziehen. Zum einen wird der weltgrösste Sportartikelhersteller Nike über sein erstes Quartal des kürzlich begonnen Geschäftsjahres 2019/20 berichten. Zum anderen gewährt Micron Technology Einblick in sein Schlussviertel 2018/19. Konkurrent Broadcom hat vergangene Woche bereits seine Bücher geöffnet, dabei aber keine guten Vorgaben geleistet. Der Halbleiterspezialist konnte aufgrund einer schwachen Nachfrage in der Branche sowie der anhaltenden makroökonomischen Unsicherheit die Umsatzerwartungen der Marktteilnehmer nicht erfüllen. (Quelle: Thomson Reuters, Medienbericht, 12.09.2019)

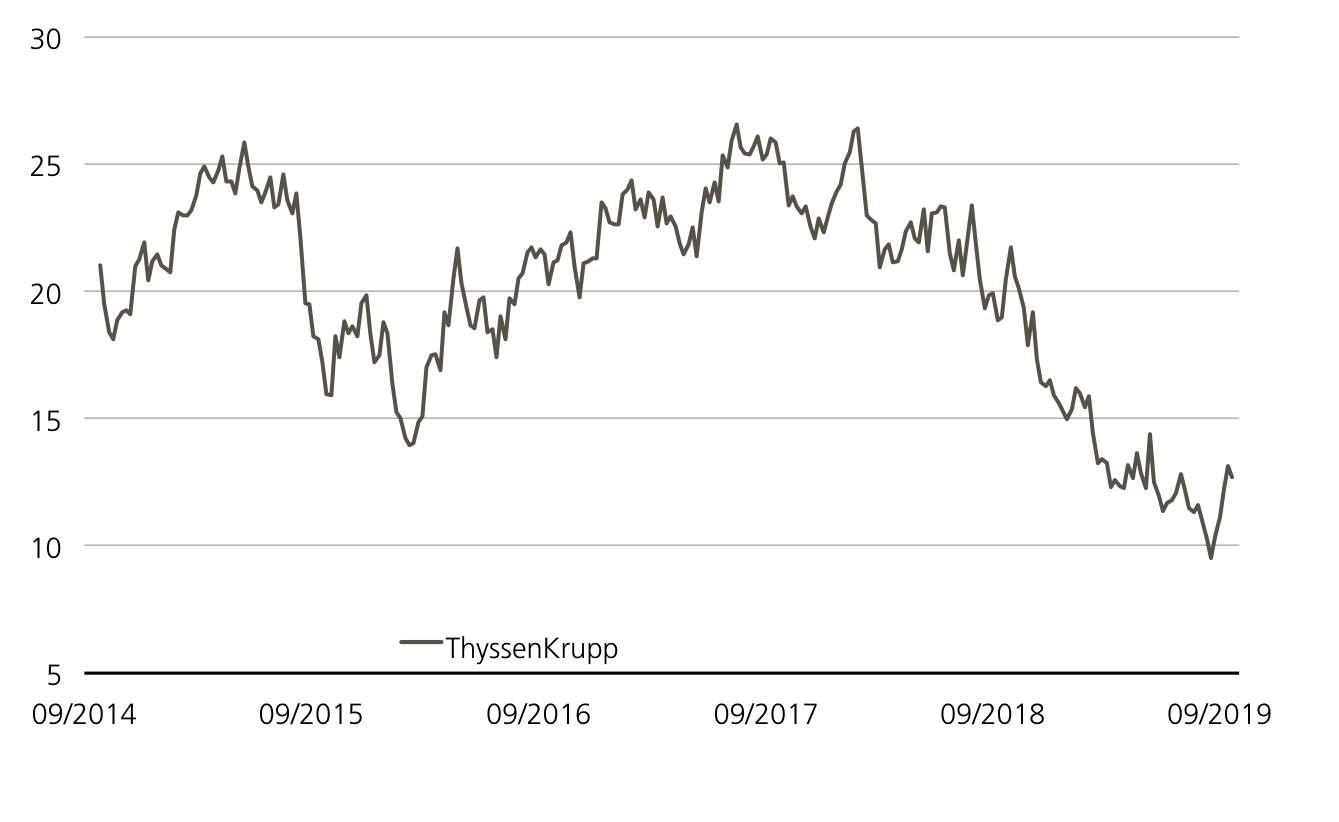

Stühlerücken im DAX

Ein weiteres bedeutendes Ereignis in dieser Woche ist die Anpassung im Deutschen Aktienindex. Das DAX-Gründungsmitglied ThyssenKrupp muss am 23. September seinen Platz für MTU Aero Engines räumen. Der stetige Kursverlust, auf Sicht von einem Jahr verlor der Titel 37 Prozent, sorgte für den Abstieg in den MDAX.* Die Abwärtsfahrt der Aktie geht mit fundamentalen Problemen einher. So kassierte der seit knapp einem Jahr amtierende Vorstandschef Guido Kerkhoff am 8. August die Prognose für das Geschäftsjahr 2018/19 (30. September) ein. Erwartet wird nun ein bereinigter Gewinn von rund 800 Millionen Euro nach 1.4 Milliarden Euro im Jahr zuvor. Unter dem Strich geht Kerkhoff mit einem Nettoverlust aus. Um sich aus der Misere zu befreien setzt der CEO den Rotstift an: Unter anderem sollen 6’000 der rund 160’000 Jobs gestrichen werden. (Quelle: Thomson Reuters, Medienbericht, 02.09.2019)

Wer davon ausgeht, dass der Stahlproduzent operativ nicht so schnell wieder auf die Beine kommen und durch den Abstieg aus dem Leitindex der 30 wichtigsten deutschen Aktiengesellschaften für Investoren unattraktiver wird, kann mit dem Mini Future Short (Valor: 49781644) von weiteren Rücksetzern profitieren. Anleger, die damit rechnen, dass die ThyssenKrupp-Aktie nun ein Comeback im MDAX einläuten wird, wären mit dem Long-Pedant (Valor: 49915862) richtig positioniert. Beide Produkte verfügen über einen Hebel von rund sechs.¹

ThyssenKrupp (5 Jahre, in EUR)*

Quelle: Thomson Reuters, Stand: 20.09.2019

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Zeit | Land | Ereignis |

| 23.09.2019 | 15:45 | US | Einkaufsmanagerindex |

| 24.09.2019 | 10:00 | DE | Ifo Geschäftsklimaindex |

| 24.09.2019 | – | US | Nike Quartalszahlen |

| 25.09.2019 | 10:00 | CH | ZEW Umfrage Konjunkturerwartungen |

| 25.09.2019 | 16:00 | US | Verkäufe neuer Häuser |

| 26.09.2019 | 08:00 | DE | Gfk Verbrauchervertrauen |

| 26.09.2019 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 26.09.2019 | 14:30 | US | BIP 2. Quartal, endgültige Zahlen |

| 26.09.2019 | – | US | Micron Technology Quartalszahlen |

| 27.09.2019 | 01:30 | JP | Verbrauchervertrauen |

| 27.09.2019 | 09:00 | CH | KOF Leitindikator |

| 27.09.2019 | 11:00 | EZ | Verbrauchervertrauen |

| 27.09.2019 | 11:00 | EZ | Geschäftsklimaindex |

| 27.09.2019 | 14:30 | US | Auftragseingänge langlebiger Güter |

| 27.09.2019 | 16:00 | US | Uni Michigan Verbrauchervertrauen |

Quelle: Thomson Reuters, Stand: 20.09.2019

¹)Die Performance eines UBS Mini-Futures ist relativ leicht nachzuvollziehen. Dieser bewegt sich nämlich mehr oder weniger im Gleichschritt mit dem Basiswert. Dabei können risikofreudige Anleger mit einem Long Mini-Future auf steigende und mit einem Short Mini-Future auf sinkende Kurse des Basiswerts setzen. Da Anleger den Basiswert nur zu einem geringen Teil selbst finanzieren müssen, ergibt sich ein Hebeleffekt. Den Restbetrag, der als Finanzierungslevel ausgewiesen ist, übernimmt die UBS als Emittentin. Legt nun beispielsweise bei einem Mini-Future Long der Basiswert kräftig zu, profitieren Anleger überproportional. Je höher der Finanzierungsanteil, desto grösser der Hebeleffekt.

Allerdings will Fremdkapital bekanntlich verzinst sein. Der Emittent belastet dem Anleger daher Finanzierungskosten, indem der Finanzierungslevel täglich anpasst wird. Der Name Mini-Future erinnert daran, dass diese Instrumente ähnlich wirken wie standardisierte Termingeschäfte, sprich Futures. Anders als bei diesen ist ihre Laufzeit aber nicht begrenzt. Noch ein wichtiger Unterschied zu herkömmlichen Futures ist, dass Anleger bei UBS Mini-Futures nie Geld nachschiessen müssen. Denn die Instrumente verfügen über eine automatische Verlustbegrenzungsfunktion: den Stop-Loss Level. Bewegt sich der Basiswert in die unerwünschte Richtung und erreicht den Stop-Loss Level, verfällt der Mini-Future mit sofortiger Wirkung. Der Emittent berechnet dann den Restwert und zahlt diesen – sofern der Restwert mehr als null beträgt – dem Anleger aus. Der Stop-Loss Level wird bei Long Mini-Futures leicht über dem Finanzierungslevel festgelegt, bei Short Mini-Futures darunter. Die Stop-Loss Level begrenzen so das Risiko und verhindern eine Nachschusspflicht. Wird der Stop-Loss Level vom Basiswertkurs berührt oder überschritten, ist allerdings mit einem erheblichen Verlust des investierten Kapitals (bis zum Totalverlust) zu rechnen.

Weitere Blogeinträge:

Zinsdebatte und kein Ende

Follow us on LinkedIn 11. März 2024 Zinsdebatte und kein Ende Wohin man an den Märkten auch blickt, die Bullen scheinen das Sagen zu haben. Wall Street, Nikkei, Gold [...]

Währungshüter im Fokus

Follow us on LinkedIn 04. März 2024 Währungshüter im Fokus Die Teuerung in der Eurozone gibt weiter nach. Laut vorläufigen Berechnungen lagen die Konsumentenpreise im Februar 2024 um 2.6 [...]

Globale KI-Rekordjagd

Follow us on LinkedIn 26. Februar 2024 Globale KI-Rekordjagd Frankfurt, Paris, New York, Tokio: Rund um den Globus ertönten in der vergangenen Woche die Rekordglocken. Während die Börsen in [...]