Milliarden- und Billionendeals

16. Dezember 2019 – UBS Wochenkommentar Rück-/Ausblick

Milliarden- und Billionendeals

In den letzten Tagen des Jahres 2019 geht es noch mal heiss her: Klimagipfel, Brexit-Wahl, Notenbank-Entscheidungen und milliardenschwere Übernahmen und Börsengänge. Darüber hinaus verhandeln die USA und China in ihrem Handelsstreit eifrig weiter und erzielten sogar Fortschritte.

Der Reihe nach: Das alles überlagernde Thema an den Börsen war in der vergangenen Woche die Wahl in Grossbritannien. Dabei erzielte Premierminister Boris Johnson eine absolute Mehrheit für seine Tories im Londoner Unterhaus. Er setzt nun alles daran, das Vereinigte Königreich am 31. Januar 2020 in einem geregelten Verfahren aus der EU zu führen. Kein leichtes Unterfangen zumal die Schotten mit einem eigenen Referendum über Unabhängigkeit drohen und die deutsche Bundeskanzlerin Angela Merkel schwierige Gespräche erwartet: «Unser grösster Knackpunkt wird sein, dass wir diese Verhandlungen sehr schnell machen müssen, weil wir bereits am Ende kommenden Jahres fertig sein müssen.» (Quelle: Thomson Reuters, Medienbericht, 13.12.2019)

Immense Summen

Während die Briten an der Urne standen, wurde in Madrid über das Klima debattiert. Dabei stellte EU-Kommissionschefin Ursula von der Leyen einen «Green Deal» vor mit dem Ziel, Europa als ersten Kontinent bis 2050 klimaneutral zu machen. Dafür soll in den kommenden zehn Jahren eine Billion Euro investiert werden. (Quelle: ntv, Medienbericht, 11.12.2019) Ein beeindruckender Betrag, doch mit Blick auf den Erdölgiganten Saudi Aramco relativieren sich die 1’000 Milliarden. Das Unternehmen hat vergangenen Mittwoch den grössten Börsengang aller Zeiten aufs Parkett gebracht. Bereits am zweiten Handelstag knackte der Staatskonzerns die magische Marke von zwei Billionen US-Dollar Börsenwert. (Quelle: Thomson Reuters, Medienbericht, 12.12.2019)

Milliardendeals wurden auch im M&A-Bereich noch kurz vor Weihnachten angekündigt. So kaufte der Online-Essenslieferdienst Delivery Hero für vier Milliarden US-Dollar den grössten südkoreanischen Lieferanten Woowa Brothers. Und Nestle-Chef Mark Schneider treibt wiederum den Konzernumbau mit dem Verkauf des US-Speiseeis-Geschäfts für vier Milliarden US-Dollar voran. Käufer ist Froneri, der sich zum Ziel gesetzt hat, weltweiter Marktführer bei Glace-Waren zu werden. Der Zusammenschluss dürfte im ersten Quartal 2020 abgeschlossen werden. (Quelle: Thomson Reuters, Medienbericht, 11.12.2019)

Noch keine Winterpause für die Währungshüter

Auch die Notenbanken sind im Dezember noch einmal am Zug. Während die SNB, EZB und Fed vergangene Woche still hielten, kam es in Russland zu einer erneuten Zinssenkung. Die Russische Zentralbank reduzierte den Schlüsselsatz um 0.25 Punkte auf 6.25 Prozent. Das war bereits der fünfte Schritt nach unten in diesem Jahr. Der Trend könnte sich fortsetzen, die Währungshüter erwägen im ersten Halbjahr 2020 weitere Massnahmen. Die nächste Sitzung findet am 7. Februar statt. (Quelle: Thomson Reuters, Medienbericht, 13.12.2019) In der neuen Woche stehen ebenfalls noch Zinsentscheidungen an, am Donnerstag tagen die Notenbanken in Japan sowie in Grossbritannien und am Freitag die Währungshüter in China.

Auf Versöhnungskurs

In der Auseinandersetzung zwischen den USA und China gibt es weitere Fortschritte. So haben die USA die angedrohte neue Strafzollrunde offiziell gestoppt, nach dem es zu einer Teileinigung eines Handelsabkommens gekommen war. Eigentlich waren ab Sonntag Zölle von 15 Prozent auf chinesische Waren im Volumen von 160 Milliarden US-Dollar geplant. Diese sind jetzt laut dem US-Handelsbeauftragten Robert Lighthizer auf unbestimmte Zeit ausgesetzt. (Quelle: Thomson Reuters, Medienbericht, 14.12.2019)

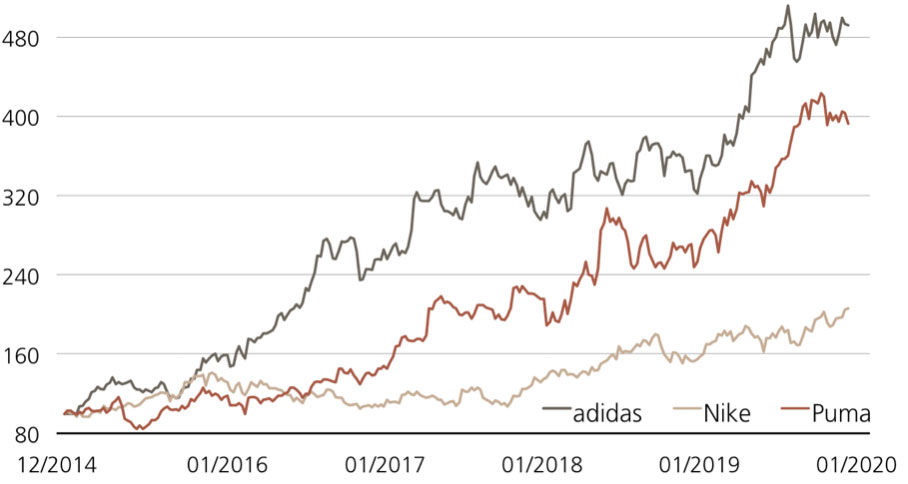

Noch können sich Börsianer aber nicht zurücklehnen, einige Konjunkturtermine stehen in der vorletzten Dezemberwoche noch auf dem Programm. Die Einkaufsmanagerindizes in den USA und Europa, Einzelhandelsumsätze sowie BIP-Zahlen in Grossbritannien sowie Konsumausgaben in den USA dürften die kommenden Tage bestimmen. Von Unternehmensseite wird es ebenfalls noch vereinzelte Neuigkeiten geben. Unter anderem berichtet Nike am 16. Dezember über sein zweites Quartal und am Freitag legt Blackberry seinen Zwischenbericht vor. Besonders spannend ist die Bilanz von Nike. Hier wird der langjährige Vorstandschef Mark Parker das letzte Mal die Zahlen des weltgrössten Sportartikelherstellers präsentieren. Am 13. Januar 2020 wird der 64-Jährige das Zepter an den früheren Ebay-Chef John Donahoe weiterreichen.

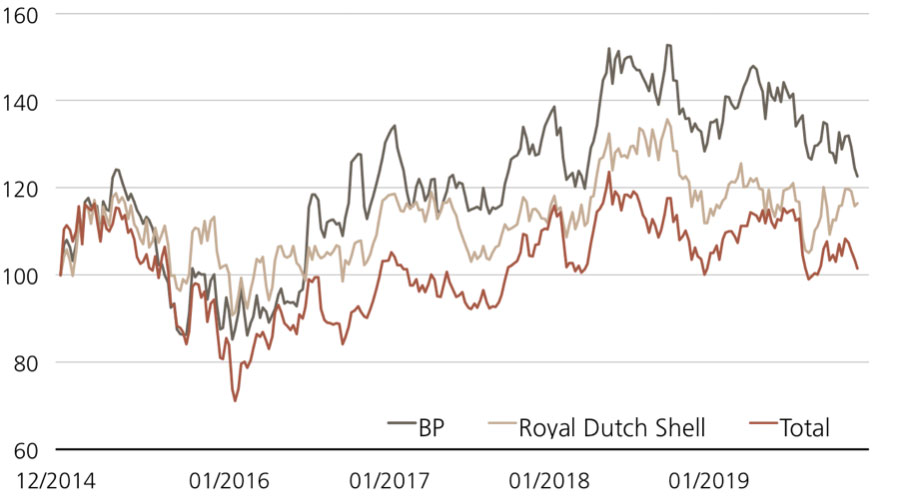

«Sportliches» Investment

2020 wird auch aus sportlicher Sicht ein interessantes Jahr. Neben der Fussball-Europameisterschaft stehen auch die Olympischen Sommerspiele in Tokyo an. Eine konservative Möglichkeit in die Sport-Branche zu investieren bietet der 9.75 Prozent p.a. ER Kick-In GOAL auf adidas, Nike und Puma (SIX Symbol KESGDU). Bedingung dafür ist, dass die Barriere bei 60 Prozent des Ausgangsniveaus unversehrt bleibt. Das Produkt hat eine Laufzeit von 1.5 Jahren und ist bis Mittwoch, 18. Dezember 2019 in Zeichnung.

adidas vs. Nike vs. Puma (5 Jahre, nur zu indikativen Zwecken)*

Quelle: Thomson Reuters, Stand: 13.12.2019

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

|

Datum |

Zeit |

Land |

Ereignis |

|

16.12.2019 |

10:00 |

EZ |

Einkaufsmanagerindex |

|

16.12.2019 |

10:30 |

GB |

Einkaufsmanagerindex |

|

16.12.2019 |

15:45 |

US |

Einkaufsmanagerindex |

|

17.12.2019 |

10:30 |

GB |

Arbeitslosenquote |

|

17.12.2019 |

14:30 |

US |

Baubeginne |

|

18.12.2019 |

10:00 |

DE |

Ifo Geschäftsklimaindex |

|

18.12.2019 |

10:30 |

GB |

Verbraucherpreisindex |

|

18.12.2019 |

10:30 |

EZ |

Verbraucherpreisindex |

|

19.12.2019 |

07:00 |

JP |

BoJ Zinssatzentscheidung |

|

19.12.2019 |

13:00 |

GB |

BoE Zinssatzentscheidung |

|

19.12.2019 |

14:30 |

US |

Philly-Fed-Index |

|

20.12.2019 |

02:30 |

CN |

PBoC Zinssatzentscheidung |

|

20.12.2019 |

10:30 |

GB |

BIP-Zahlen |

|

20.12.2019 |

14:30 |

US |

Konsumaussgaben |

Quelle: Thomson Reuters, Stand: 13.12.2019

Weitere Blogeinträge:

Ein packendes Trio: Bilanzen, Zinsen und Konjunktur

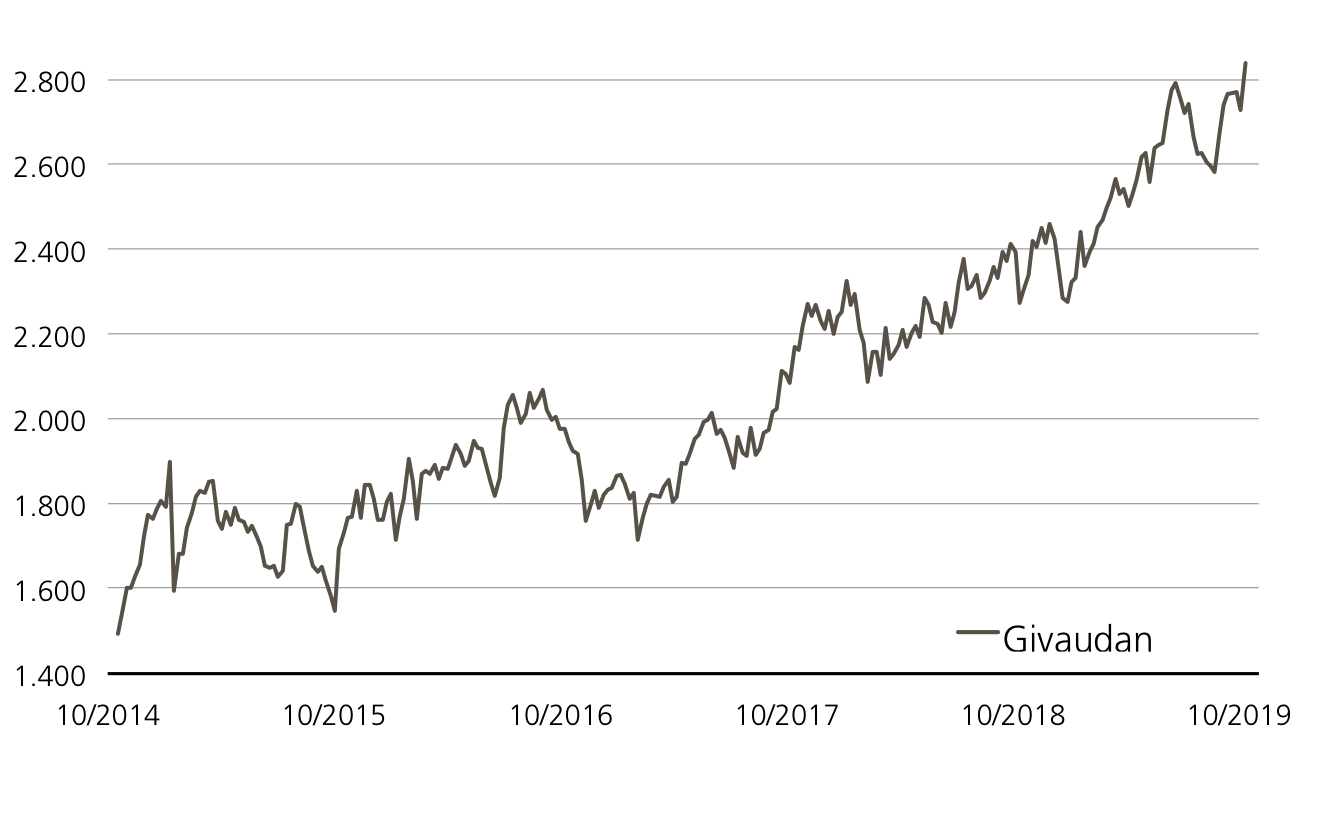

Follow us on LinkedIn 24. Juli 2023 Ein packendes Trio: Bilanzen, Zinsen und Konjunktur Turbulent fiel der Start in die Berichtssaison hierzulande aus. Mit ABB, Givaudan, Lonza, Novartis und [...]

Von Bilanzen, Kurszielen und Zinsentscheidungen

Follow us on LinkedIn 17. Juli 2023 Von Bilanzen, Kurszielen und Zinsentscheidungen Mit den Zwischenberichten von JPMorgan, Wells Fargo und Citigroup ist am vergangenen Freitag der Startschuss [...]

Eine heisse Phase

Follow us on LinkedIn 10. Juli 2023 Eine heisse Phase Der US-Arbeitsmarkt hat im Juni 2023 etwas an Dynamik verloren. Ausserhalb der Landwirtschaft entstanden laut dem am Freitag veröffentlichten [...]